القرار الذي اتخذته وكالة "فيتش" (Fitch) بتجريد الولايات المتحدة من تصنيفها الائتماني عند AAA وخفضه درجة واحدة إلى +AA، لا يعني شيئاً بحد ذاته. فاحتمال عجز الحكومة عن السداد لدائنيها يكاد ينعدم، وقدرة وزارة الخزانة على الحصول على التمويل تحددها قوى أكثر جوهرية بكثير من مجرد أحرف مذكورة في تقرير التصنيف الائتماني. إلا أن ذلك لا يعني أن عبء الدين الأميركي المتزايد لا يمثل مشكلة.

هناك 3 طرق على الأقل يمكن لزيادة اقتراض الحكومة الفيدرالية أن تحدث خللاً، لا في الاقتصاد والأسواق المالية في الولايات المتحدة فحسب، بل ونظيرتها العالمية أيضاً.

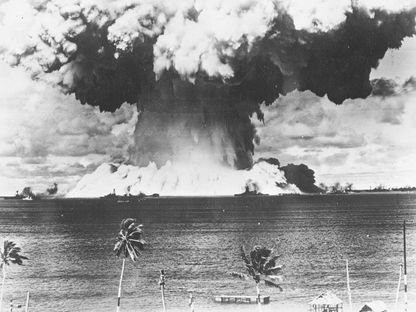

قنبلة الديون

الطريقة الأولى والأخطر هي احتمال وقوع ما يطلق عليها "قنبلة الديون". في هذا السيناريو؛ يصبح عبء ديون الحكومة، البالغ حالياً 32.3 تريليون دولار، هائلاً لدرجة أن أي زيادة صغيرة في أسعار الفائدة تعني أنه يجب على وزارة الخزانة الاقتراض لتغطية تكلفة خدمة الدين فقط.

وسيدخلنا هذا في حلقة مفرغة، فزيادة الاقتراض ستحبط مشتري السندات، وترفع أسعار الفائدة بمعدل أعلى، وسترغم الحكومة على مزيد من الاقتراض. وستلقي أسعار الفائدة المرتفعة للغاية الناتجة عن ذلك، بالاقتصاد في حالة ركود شديد.

أميركا تعتزم بيع سندات بـ103 مليارات دولار ومواصلة زيادة الإصدارات

الأمر المقلق أن الولايات المتحدة قد تكون قريبة من هذا السيناريو بشكل مزعج. تتجه وزارة الخزانة إلى إنفاق نحو تريليون دولار على سداد الفوائد وحدها في العام المالي 2023، مقارنة بأقل من 600 مليار دولار قبل الجائحة، وما يقارب 425 مليار دولار في 2011، عندما خفضت "ستاندرد آند بورز" تصنيف الولايات المتحدة الائتماني من AAA إلى +AA.

عندما ناقشت فرصة حدوث "قنبلة ديون" في فبراير، كان احتمالها منخفضاً، لكنه بات يرتفع بسرعة، اعتماداً على تكلفة خدمة الدين باعتبارها نسبة مئوية من الناتج المحلي الإجمالي. منذ ذلك الحين، ظل هذا المعيار مستقراً، إذ إن معدلات التضخم المرتفعة، ضخّمت معدل النمو الاسمي للاقتصاد بشكل كبير. وهذا ما يطلق عليه المحللون الاقتصاديون "تضخيم الديون". نظرياً، تنجح تلك الآلية في المدى القصير، لكن آثارها السلبية تظهر دوماً في المدى الطويل، نظراً للتبعات الضارة الناجمة عن ارتفاع معدلات التضخم لفترة طويلة.

تسييل الديون وارتفاع التضخم

يقودنا ذلك إلى الطريقة الثانية، وفيها قد يفضي الاقتراض غير المقيد إلى أزمة تسييل الديون. بصيغة أخرى، إذا رفض المشترون التقليديون شراء السندات الأميركية، إذا جاز القول، قد تلجأ الحكومة إلى بيع سندات الخزانة إلى بنك "الاحتياطي الفيدرالي" مباشرة. وهذا وضع مختلف عن برنامج التسهيل الكمي الذي طبّقه البنك، عندما اشترى سندات الخزانة والأوراق المالية ذات الصلة في السوق الموازية لضخ السيولة في النظام المالي.

لماذا خفضت "فيتش" تصنيف أميركا الائتماني؟ وما تأثير ذلك على الأسواق؟

رغم الجاذبية الظاهرية لذلك؛ فالحكومة ستجد طريقة لتمويل نفسها، فتسييل الديون له تبعاته وأضراره. وسيؤدي إلى زيادة القاعدة النقدية بشكل مباشر، ما سيفضي إلى ارتفاع معدل التضخم. قد تؤدي تلك السياسة إلى انهيار سوق سندات الخزانة بمنتهى البساطة، وهو أهم سوق مالي في العالم. لذا؛ بالطبع سترى الحكومة انخفاضاً حاداً في معدل الدين إلى الناتج المحلي الإجمالي، لكن سبب ذلك سيكون ارتفاع معدل التضخم، والخسائر الهائلة التي سيتكبدها حاملو سندات الخزانة في أنحاء العالم. لم يؤيد أي مسؤول في بنك "الاحتياطي الفيدرالي" أي فكرة مشابهة لتسييل ديون الدولة قَط. وأوضح رئيس البنك جيروم باول أن انخفاض معدلات التضخم يعد شرطاً أساسياً للنمو الاقتصادي المستقر والمستدام.

أزمة سياسية

الأزمة المحتملة الثالثة الناجمة عن زيادة الدين بشكل أكثر من اللازم، هي سياسية. تذكر أن دونالد ترمب الذي تُظهر استطلاعات الرأي أنه المرشح الأوفر حظاً للفوز بترشيح الحزب الجمهوري في انتخابات 2024 الرئاسية، انتقد خلال فترة رئاسته جيروم باول علانية لرفعه أسعار الفائدة في 2017 و2018 في إطار الجهود لإبقاء التضخم تحت السيطرة.

لذا؛ من المنطقي إذا كان ترمب قد نال مراده، فمعدلات التضخم كانت لتصبح أعلى وأطول استدامة عما هي عليه. وهذا أمر مهم، إذ حال انتخابه، لن يكون ترمب مسؤولاً عن تعيين رئيس "الاحتياطي الفيدرالي" الجديد فحسب، بل وشغل أي مقعد شاغر في مجلس إدارة البنك المركزي.

يمثل العجز الضخم والمستمر في الموازنة حافزاً كبيراً لأي سياسي لتعيين مسؤولين في "الاحتياطي الفيدرالي" ينفذون تعليماته في المدى القصير، فيما يتركون الإدارة التالية تواجه التبعات. وإذا سادت تلك الديناميكية السياسية، فقد يصبح الأمر مسألة وقت قبل أن تمثل فرص حدوث قنبلة الديون وتسييل الديون احتمالاً واقعياً، ما سيؤكد صحة قرار وكالة "فيتش".