كان في العولمة منفعة كبيرة للأثرياء الساعين لإبقاء أموالهم بعيداً عن متناول السلطات الضريبية، إذ تستثمر الشركات الأميركية نحو نصف أرباح نشاطاتها في الخارج في ملاذات ضريبية قاصية، فيما كان مثل هذا منعدماً في أواخر السبعينيات. هنالك حوالي 12 تريليون دولار من الثروات العالمية خارج بلدانها، وأهمية الملاذات مثل جزر العذراء البريطانية للاقتصاد العالمي تعادل أهمية مراكز التصنيع مثل شنجن.

لكن إلى متى سيستمر ذلك الوضع؟ شهد العقد الماضي مساعي مبهرة عالمياً لسد الثغرات الضريبية. في 2017، طرحت الحكومات نظاماً للتبادل التلقائي للمعلومات البنكية، حيث يتحتم على المراكز المالية في الخارج أن تُخطر السلطات الضريبية في بلد إقامة صاحب الحساب بالمعاملات البنكية.

في 2021، أبرم أكثر من 140 بلداً وإقليماً، بالتنسيق من منظمة التعاون والتنمية الاقتصادية، اتفاقاً لتطبيق حد أدنى من الضريبة يبلغ 15% على أرباح الشركات متعددة الجنسيات وإعادة توجيه الإيرادات الضريبية إلى البلدان التي تُباع أو تُستخدم فيها منتجاتها.

نظرة عن كثب

يقدم تقرير جديد نشره مرصد الضرائب في الاتحاد الأوروبي بكلية باريس للاقتصاد النظرة الأولى عن كثب لما يتحقق من تقدم. يستخدم المرصد مصطلح "التهرب" الفضفاض للإشارة إلى التهرب الضريبي غير القانوني وأيضاً لوسائل التجنب الضريبي المبتكرة التي تشمل الملاذات الضريبية أو الشركات الوهمية.

قد يغالي مؤلفو التقرير في سعيهم لنظام ضريبي عادل على نحو مثالي، فيما يحاولون إلزام المليارديرات والشركات التي تتهرب من الضرائب باتباع النظام. لكنهم يقدمون أيضاً بيانات مهمة، ولّدها ما يطلقون عليه "التطور المعلوماتي الأشبه بالانفجار العظيم"، لتحسين نظام الضرائب العالمي. وبغض النظر عن الأخطاء التي وقعوا فيها بسبب حماستهم المفرطة، فهم محقون في أنه علينا أن نبذل ما بوسعنا للتوفيق بين العولمة والعدالة إذا كان مقدراً لنا أن ننقذ النظام العالمي من تدمير ذاتي.

حققت الحملة نجاحاً كبيراً في أحد الجوانب، وهو أن التبادل التلقائي للمعلومات البنكية أدى لانكماش حجم التهرب الضريبي في الخارج من جانب الأثرياء بواقع الثلثين تقريباً. قبل 2017، لم يكن يُبلغ عن نحو 90% من الأموال في الخارج للسلطات الضريبية. أما اليوم، فرغم أن النسبة نفسها من الأموال في الخارج إلى الناتج المحلي الإجمالي العالمي موجودة في ملاذات الضريبية؛ إلا أن ربعها فقط لا يُبلغ عنه.

لكن حتى في هذا المجال فإن النجاح نسبي، إذ ربما يكون ربع الثروات المتأتية من أصول مالية سابقاً والموجودة في ملاذات خارجية قد حُوّل إلى أصول عقارية. يملك أجانب عقارات بقيمة تبلغ نحو 500 مليار دولار، وأغلبهم شركات وليسوا أفراد، في ست مناطق، وهي لندن وباريس وسنغافورة ودبي وكوت دازور وأوسلو، وهو أمر يثير الدهشة. يوازي ذلك نحو عشر إجمالي العقارات في تلك المناطق.

حين يتعلق الأمر بمناهضة تحويل الأرباح، فإن الصورة تزداد اختلاطاً. في 2022، قُيّدت أرباح تبلغ تريليون دولار في ملاذات ضريبية، وهي نحو 35% من إجمالي الأرباح التي قيدتها الشركات متعددة الجنسيات خارج بلادها الأصلية وتطابق تقريباً أرقام ما قبل التشريع. لا يعني ذلك أننا لم نحقق إنجازاً، إذ تباطأ نمو حجم عمليات تحويل الأرباح، إلا أن الإعفاءات والاستثناءات تمحو تأثير التشريع سريعاً.

قرصنة عبر الاجتذاب

تُعتبر أيرلندا مثالاً على دولة تمكنت من الاستفادة من المنظومة. لقد حققت أيرلندا نجاحاً أكبر بكثير كدولة قرصنة ضمن الاتحاد الأوروبي مما حققته بريطانيا خارجه. في 2022، بلغ نصيب الفرد مما جمعته أيرلندا من ضريبة دخل الشركات ما يعادل 4500 يورو (4770 دولاراً)، أي نحو خمسة أضعاف ما جمعته فرنسا أو ألمانيا، اللتان تفرضان ضرائب شركات أعلى بكثير. أدى فرض أيرلندا لمعدل ضريبي منخفض بوضوح بلغ 6.25% كجزء مما يطلق عليه نظام "صندوق البراءات"، إلى ارتفاع عدد الشركات العالمية التي تنقل "أصولها غير الملموسة" إلى هناك.

العولمة ليست الجاني الوحيد في رواية مرصد الضرائب. يحدث أحد أكبر التشوهات في نظام الضرائب العالمي على مستوى البلدان وليس على المستوى العالمي. يبلغ مكافئ معدل الضريبة الفعلي لدى المليارديرات الأميركيين 0.5% من ثروتهم، أما المليارديرات الفرنسيون، فالضرائب على ثرواتهم صفر.

في عديد من الأحيان، يحقق المليارديرات الأميركيون ذلك من خلال جعل شركاتهم تستبق حصصهم من الأرباح، فيما يحققه المليارديرات الفرنسيون عبر تحويل توزيعات الأرباح إلى شركات وسيطة بغرض الحفاظ على الثروات. يرى المرصد أن لديه حلاً عالمياً لهذه المشكلات القومية، وهو فرض حد أدنى عالمي للضريبة على كل المليارديرات يوازي 2% من ثرواتهم.

تبدو لي هذه الفكرة مضلَّلة ومعوقة للهدف. أرى أنها مضللة لأن أفضل مكان للتعامل مع هياكل الشركات الفرنسية هو داخل فرنسا وليس خارجها. لقد دفع العالم ثمناً باهظاً لإحالة المشاكل المحلية المستعصية إلى المؤسسات التكنوقراطية العالمية. كما أن الفكرة غير مجدية لأن الولايات المتحدة، وهي دولة ما تحابي المليارديرات، هي العامل الرئيسي لنجاح التناغم الضريبي.

معارضة المحافظين

تصدرت الولايات المتحدة الحملة على الملاذات الضريبية من خلال قانون الامتثال الضريبي للحسابات الخارجية لعام 2010، الذي تطلّب من كل البنوك الإبلاغ عن كل الحسابات البنكية للمواطنين الأميركيين. الولايات المتحدة هي التي تملك الحل للتعامل مع عمليات تحويل الأرباح، إذ تودع الشركات الأميركية العاملة في دول عديدة نحو نصف أرباحها من أنشطتها الخارجية في ملاذات ضريبية، مقارنة بنحو 30% من الشركات غير الأميركية التي تعمل في أقطار عديدة.

تتنامى معارضة الكونغرس للنظام الجديد لتحويل الأرباح، إذ عبّر جايسون سميث، النائب ورئيس لجنة السبل والوسائل بمجلس النواب، عن غضبه قائلاً إن "المؤسسات التكنوقراطية العالمية التي تنخرط في مفاوضات حول هذه الصفقة الجانبية سعت لمهاجمة الولايات المتحدة". لن تُزيد أي دعوات من منظمات في الاتحاد الأوروبي، لفرض حد أدنى من الضريبة على المليارديرات، من فرص تمرير هذا النظام.

لا شك أن عديداً من المحافظين سيذهبون لمدى أبعد من ذلك وينددون بالفرضية التي بُني عليها التقرير بالكامل، وهي أن المؤسسات التكنوقراطية العالمية ينبغي أن تحد من حرية الدول في تحديد المعدلات الضريبية الخاصة بها. ما جدوى السيادة إن لم تكن لإعطائك سلطة تحديد معدلاتك الخاصة بالضريبة والإنفاق؟ وكيف ينبغي للدول الناشئة أن تتطور إن لم تستطع التنافس مع الدول المتطورة لجذب الشركات القابلة للانتقال وأصحاب المهارات؟ هذا حق، لكن سد الفجوات الضريبية والحيلولة دون تحويل الأرباح لا يمنع التنافس الحقيقي بين الدول، بل يحول ببساطة دون انخراط الشركات في لعبة إخفاء الثروات التي لا تمت بصلة لتكوين الثروات.

العولمة الجديدة

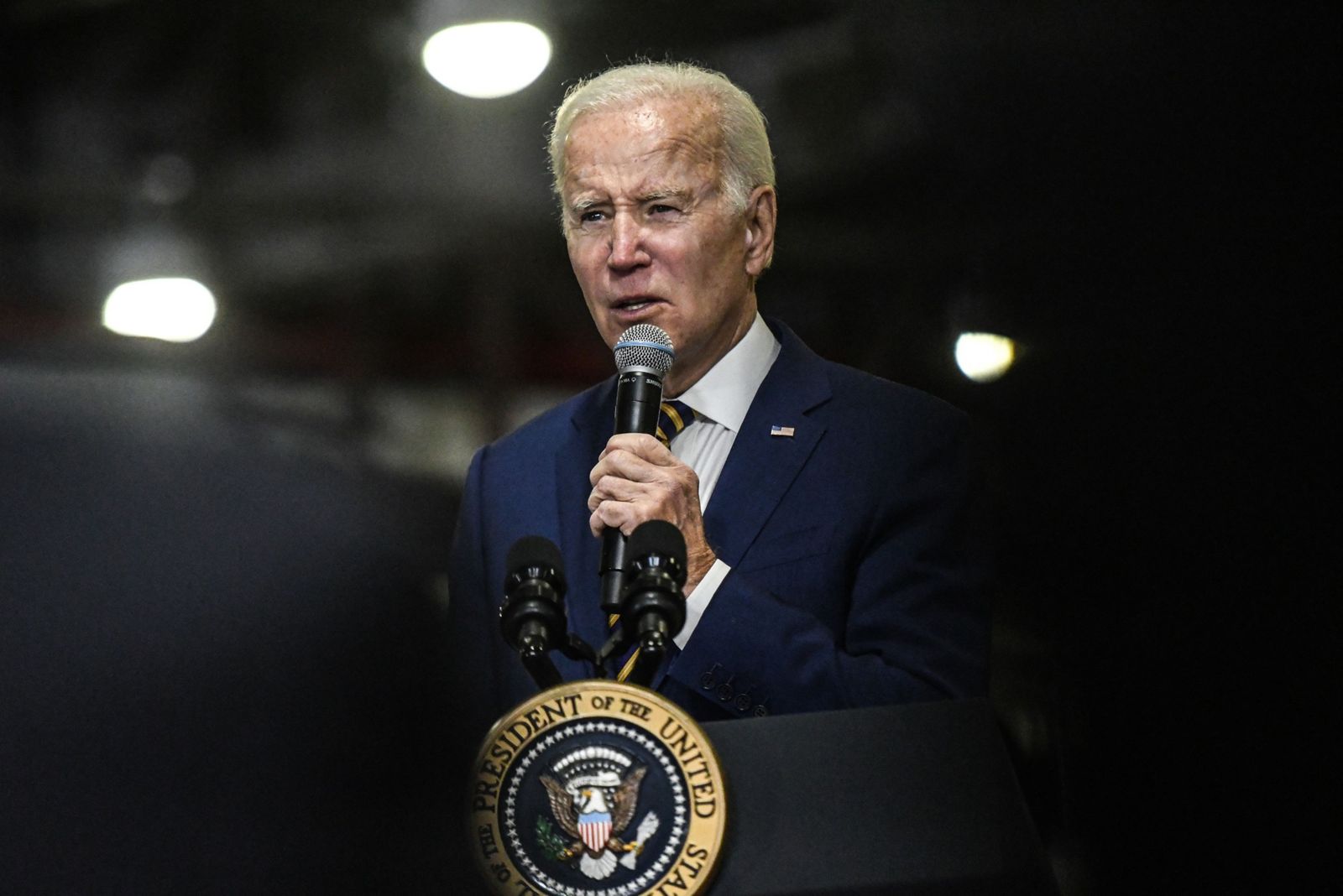

يمكن القول إن الاعتراض الأكبر على هذه الحجة هي أنها ربما لا تتعمق بالقدر الكافي، فهي تتناول عولمة العالم القديم التي تنطوي على الأخذ بلا ضوابط بدلاً من العولمة الجديدة التي تنشط فيها الدول وتقوم فيها الحواجز التجارية. إن التهافت على تقديم الدعم لشركات الطاقة الخضراء، وهو سباق بدأته الصين بتعاملها السخي مع شركات الدولة وسرّع وتيرته قانون جو بايدن لخفض التضخم، سيوازي ويفوق المكاسب المتأتية من الحد الأدنى لضريبة الشركات على المستوى العالمي. إن المعركة الكبرى المقبلة في عالم الضرائب هي كيفية الحيلولة دون تشويه البلدان لاقتصاداتها من خلال الدعم وليس الكشف عن الثروات المخبأة.

لكن من الحماقة أن نيأس بشأن السياسة الضريبية العالمية. يؤكد الإبلاغ التلقائي عن المدفوعات البنكية أن تحقيق التقدم في هذا المجال الصعب ممكن، إذ إن خفض التهرب الضريبي إلى الثلث ليس إنجازاً بسيطاً. كما يبين الأمر أن لدينا وصفة نجاح، وهي الضغط على السلطات المالية في الملاذات الضريبية لتسجيل المعاملات المالية كشرط لكي تبقى جزءاً من النظام المالي العالمي. ينبغي أن يكون تطبيق المبدأ نفسه على صفقات قطاع العقارات عبر الحدود الآن على رأس أولويات القائمين على الإصلاح الضريبي.

إذا أردنا أن نوفق بين العولمة والشرعية السياسية؛ فإن التقدم مهم. يصعب استمرار العولمة إذا كانت تعني ضرائب أقل بالنسبة للرابحين الذين يمكنهم إخفاء دخلهم وضرائب أعلى للناس العاديين الذين ليس بوسعهم سوى دفع ضرائب على الرواتب والاستهلاك. بل إن صعوبة استمرارها ستزداد إذا واجه الأفراد الناجحون، خصوصاً الشباب منهم، صعوبات أكبر في العيش في مدن كبيرة لأن المتهربين من الضرائب يحوّلون العقارات في المدن إلى ما يشبه الحسابات البنكية السويسرية. لا طائل من إخفاء ثروتك من السلطات الضريبية إذا كنت من خلال ذلك تهدم أساسات النظام الرأسمالي.