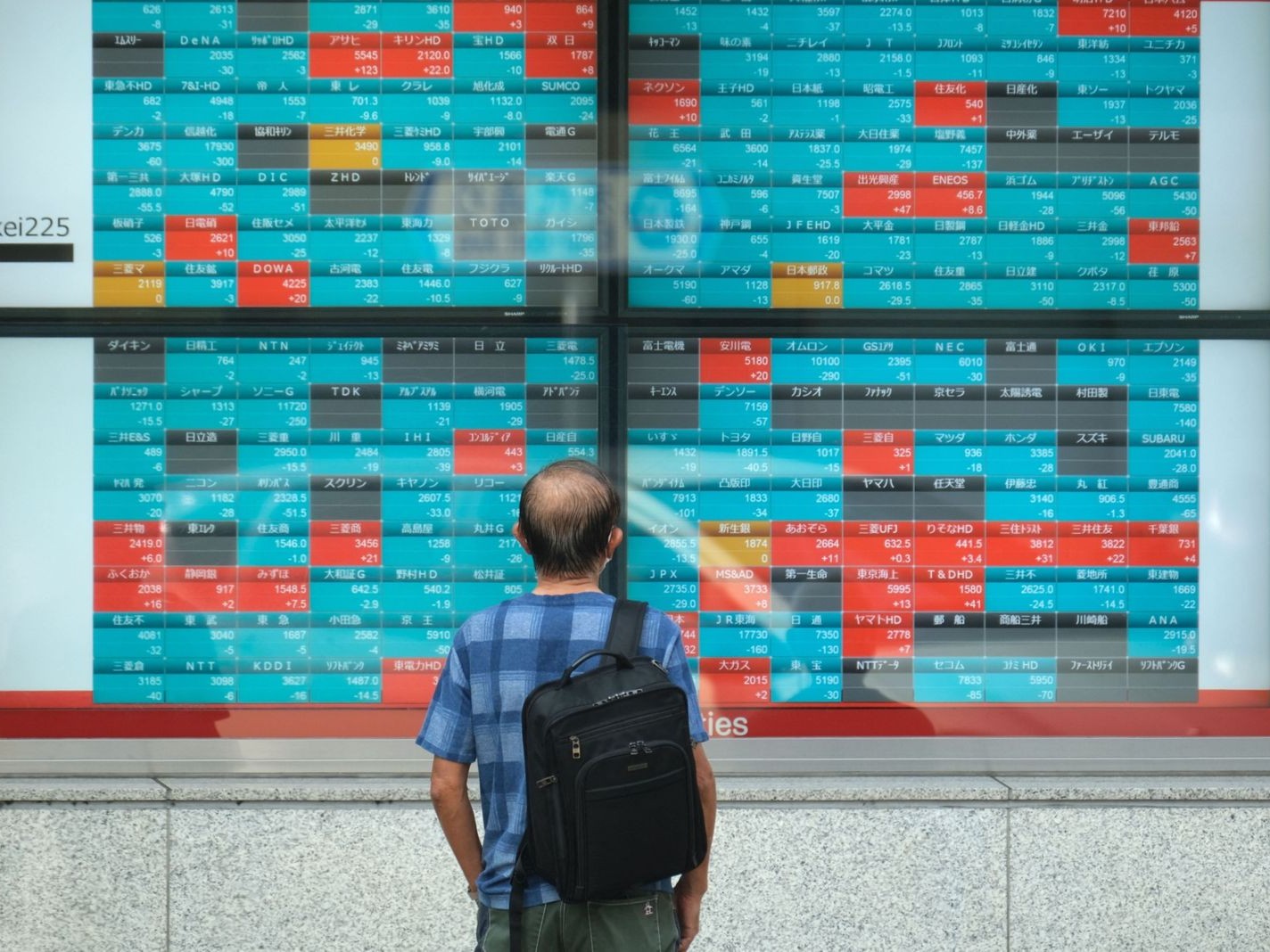

يواجه المصرفيون في هونغ كونغ وسنغافورة بضعة أشهر مزدحمة لتمويل شحنات كبيرة من صادرات آسيا إلى الولايات المتحدة، تحسباً للرسوم الجمركية المقترحة من الرئيس المنتخب دونالد ترمب. ولكن بمجرد دخول هذه الرسوم حيز التنفيذ تبقى هناك فئة واحدة قد تملأ الفراغ في إيرادات البنوك، وهي الأثرياء.

تاريخياً، اعتمدت البنوك التي تحقق أرباحها في آسيا بشكل كبير على التجارة العابرة للحدود، حيث أسهم بنك "إتش إس بي سي" في تسهيل صفقات بقيمة 850 مليار دولار في العام الماضي.

صرح خوسيه فينالز، رئيس مجلس إدارة "ستاندرد تشارترد"، للمساهمين في أحدث تقرير سنوي للبنك، بأن "التبادل المفتوح للسلع وفق قواعد ثابتة يشكل حجر الزاوية للنمو الاقتصادي العالمي". حقق "ستاندرد تشارترد" دخلاً بلغ 6.9 مليار دولار في 2023 من شبكته المصرفية للشركات والمؤسسات، مقارنة بـ4.6 مليار دولار من عملائه الأثرياء. أما "دي بي إس غروب هولدينغز" (DBS Group Holdings Ltd)، فقد جاء معظم نمو قروضه بنسبة 2% خلال الأشهر التسعة الأولى من هذا العام، من التجارة.

ستكون الرسوم الجمركية المقترحة من قبل ترمب، والتي تتراوح بين 10% إلى 20% على جميع السلع الأجنبية، و60% أو أكثر على المنتجات من الصين، بمثابة عائق كبير أمام عجلة التجارة. القلق يتصاعد بشدة، إذ إنه من بين أهم 15 شريكاً تجارياً تعاني الولايات المتحدة معهم عجزاً تجارياً، يأتي ثمانية منهم من آسيا. هذا يعني أن "المنطقة بأكملها في مرمى النيران"، وفقاً لبريانكا كيشور، خبيرة الاقتصاد في شركة الاستشارات "آسيا ديكودد" ومقرها في سنغافورة.

استغلال فرص جديدة في آسيا

مع ذلك، رغم التأثيرات السلبية للتجارة على الطلب المحلي وتباطؤ القروض الأخرى مثل الرهون العقارية، فإن سياسات ترمب قد لا تكون كارثية على بنوك المنطقة؛ إذ قد تتمكن من استغلال فرص جديدة. على سبيل المثال، قد تتمكن بنوك مثل "إتش إس بي سي" و"ستاندرد تشارترد" و"دي بي إس" من تعويض بعض الفرص المفقودة عن طريق رفع أسعار القروض بفرق مريح.

قد تؤدي سياسات ترمب، بما في ذلك التخفيضات الضريبية والرسوم الجمركية، إلى تسريع وتيرة التضخم، ما يمكن أن يحد من تخفيضات أسعار الفائدة التي يقوم بها "الاحتياطي الفيدرالي"، ويضع حداً أدنى للهامش الربحي في سوق هونغ كونغ المصرفية. مع ذلك، يمكن أن يؤدي هذا أيضاً إلى عدم تحقيق التعافي المنتظر في القطاع العقاري التجاري بالمدينة كما كان مأمولاً، وفقاً لمعلومات "بلومبرغ إنتليجنس".

هذا يقودنا إلى مسألة أكبر تتمثل في أنه على البنوك ربما التفكير خارج إطار توسع الميزانية، خاصة إذا لم يسهم التحفيز الاقتصادي الصيني في تعزيز التجارة داخل آسيا. قد تصبح إدارة الثروات والأسواق المالية ساحة التنافس الجديدة. ففي عام 2016، عندما انتُخب ترمب لأول مرة بلغت الأصول المدارة من قبل أكبر 15 مصرفاً خاصاً في آسيا (باستثناء الثروات المحلية في الصين) 1.3 تريليون دولار، أما الآن فقد تضاعف هذا الرقم تقريباً. يتوقع "مورغان ستانلي" أن يستمر هذا النمو بالوتيرة نفسها حتى نهاية العقد على الأقل.

طرق خدمة الأثرياء

هناك عدة طرق لخدمة الأثرياء. من خلال تقديم إعفاءات ضريبية على مجموعة متنوعة من الأصول، عززت هونغ كونغ وسنغافورة من جاذبيتهما كوجهتين مفضلتين لإنشاء مكاتب للعائلات. في العام الماضي، أدارت كل منهما أصولاً خارجية بقيمة 1.3 تريليون دولار، لتأتيا بعد سويسرا التي تدير أصولاً بقيمة 2.5 تريليون دولار.

كان المليارديرات في آسيا في مقدمة هذا النمو، ويُتوقع أن يستمروا في الطليعة خلال السنوات المقبلة، حيث يُتوقع في دول مثل الصين والهند وإندونيسيا أن تنتقل تريليونات الدولارات بين الأجيال من أصحاب الثروات الفائقة، مع تسهيل مكاتب العائلات لتقسيم هذه الثروات.

هذه الأموال سترافقها ثروات أخرى، حيث توقعت "ماكينزي" في تقرير حديث أن "تتزايد تدفقات الثروات من أوروبا وأميركا الشمالية، حيث يرى العديد من المستثمرين العالميين منطقة آسيا والمحيط الهادئ كملاذ آمن ثالث لتنويع المحافظ الاستثمارية".

الزخم يحدث تدريجياً بالفعل. يخطط بنك سنغافورة، التابع لشركة "أوفرسي-تشاينيز بانكينغ كورب" (Oversea-Chinese Banking Corp)، لاقتناص المزيد من تدفقات الأصول من الأثرياء في المملكة المتحدة حيث تدرس حكومة حزب العمال زيادة الضرائب على المقيمين الأجانب في البلاد. مع ذلك، فإن التحدي يكمن في توخي الحذر بشأن مكاتب العائلات التي يتم التعامل معها، إذ قد يكون العملاء الذين نادراً ما يتاجرون ولا يرغبون في دفع الرسوم في تحمل عبء على الهوامش الربحية.

السياسة الضريبية بالولايات المتحدة

سيراقب المصرفيون في آسيا أيضاً عن كثب السياسة الضريبية في الولايات المتحدة. بعد فوز الجمهوريين بالسيطرة على مجلس الشيوخ، تلقى الديمقراطيون ضربة في ما يتعلق بمساعيهم لتحويل العبء الضريبي لقانون خفض الضرائب لعام 2017، الذي ينتهي في نهاية العام المقبل، على الشركات والأفراد الأثرياء.

إذا ارتفع التضخم وأصبحت أسعار الأصول متقلبة سوف يتجه الأثرياء عالمياً إلى استثمار أموالهم في أصول غير تقليدية، خاصة التي يتوقعون أداءً جيداً لها خلال فترة ولاية ترمب الثانية. يُعد صعود بتكوين لتقترب من 90 ألف دولار دليلاً واضحاً على ذلك.

هذا أيضاً مجال تتوسع فيه بنوك سنغافورة وهونغ كونغ لخدمة عملائها الأثرياء. يبدو أن هذه البنوك مستعدة جيداً لعالم مليء بعوائق حركة السلع، ولكن أصبحت عملية تكوين الثروات أسهل وأكثر سلاسة من قبل.

خلاصة

في ظل التوقعات بفرض رسوم جمركية جديدة من قبل الرئيس المنتخب دونالد ترمب، تستعد البنوك في هونغ كونغ وسنغافورة لفترة مزدحمة تركز على تمويل شحنات كبيرة من الصادرات الآسيوية إلى الولايات المتحدة. هذه الرسوم، التي قد تتراوح بين 10% و20% على السلع الأجنبية وتصل إلى أكثر من 60% على المنتجات الصينية، من المتوقع أن تعرقل التجارة العابرة للحدود، مما يهدد بتباطؤ نمو القروض البنكية المرتبطة بالتجارة.

على الرغم من التحديات التي تفرضها هذه الرسوم، قد تجد البنوك الآسيوية فرصاً جديدة في خدمة الأثرياء، حيث تتحول الأصول والثروات بين الأجيال في دول مثل الصين والهند وإندونيسيا. يتوقع أن تستمر البنوك مثل إتش إس بي سي وستاندرد تشارترد في تعزيز خدماتها في مجال إدارة الثروات، مستفيدة من ازدياد الطلب على تنويع المحافظ الاستثمارية، ولبيئات التنظيمية والضريبية المواتية في هونغ كونغ وسنغافورة.