بلومبرغ

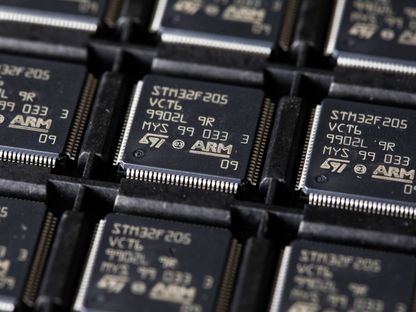

بدأت مجموعة "سوفت بنك" في اختبار رغبة المستثمرين حيال طرح شركة تصميم الرقائق البريطانية "أرم" (Arm Ltd)، الذي يمكن أن تجمع من خلاله المجموعة 10 مليارات دولار، حسبما قال أشخاص مطلعون على الأمر.

ذكر الأشخاص الذين طلبوا عدم الكشف عن هوياتهم، أن المجموعة اليابانية العملاقة قد تبدأ بيع الأسهم في نيويورك في سبتمبر. وتظهر البيانات التي جمعتها "بلومبرغ" أن الطرح العام الأولي يتجه ليكون الأكبر عالمياً هذا العام.

أضخم اكتتاب لشركة رقائق

قدّمت "أرم" الشهر الماضي سراً طلب إدراج في الولايات المتحدة. ووفقاً للأشخاص، جرى اختيار "غولدمان ساكس"، و"جيه بي مورغان"، و"باركليز بي إل سي"، و"ميزوهو فاينانشال غروب" لتولي عملية الطرح العام، بحسب ما ذُكر في الطلب. كما ذكروا أنه لم يتم حتى الآن تحديد البنك الرئيسي الذي سيقود الاكتتاب. ويُتوقع إضافة المزيد من البنوك لطرح الشركة.

أضاف الأشخاص أن المداولات ما تزال جارية، وسيتم اتخاذ القرارات النهائية بشأن حجم وتوقيت الاكتتاب العام وفقاً للظروف المتعلقة بأسواق الأسهم. ورفض ممثلو "أرم"، و"غولدمان ساكس"، و"جيه بي مورغان"، و"ميزوهو"، و"سوفت بنك" التعليق، في حين لم يعلق المتحدث باسم "باركليز" على الفور.

بدروه قال ماسايوشي صن، مؤسس "سوفت بنك"، إنه يأمل أن يكون الاكتتاب الأولي لشركة "أرم" هو الأكبر على الإطلاق لشركة رقائق. قدّم المصرفيون تقييماً يتراوح بين 30 مليار دولار و70 مليار دولار لشركة "أرم"، وهو نطاق واسع يعكس التحديات التي تحيط بتقييم الشركة التي تتخذ مقراً لها في كامبريدج بإنجلترا، بسبب تقلبات أسعار الأسهم لأشباه الموصلات.

زاد صافي مبيعات "أرم" 28% إلى 92.8 مليار ين (688 مليون دولار) في الربع المالي الرابع، مقارنة بنفس الفترة من العام السابق. ومع ذلك، خسرت 6.2 مليار ين في الربع الأول بعد أن حققت 10.1 مليار ين في الفترة المقارنة.