Marc Rubinstein

Finance writer and former hedge fund managerللإتصال بكاتب هذا المقال:@MarcRubymrubinstei21@bloomberg.netمارك روبينشتاين: لمَ لا يكون بيل أكمان هو خليفة وارن بافيت؟

بافيت يقول: "في سن الرابعة والتسعين، لن يمر وقت طويل قبل أن يحل غريغ أبيل مكاني في منصب الرئيس التنفيذي ويتولى كتابة الرسائل السنوية"بقلم: Marc Rubinsteinبيركشاير هاثاواي انك

517.00 USD-2.74

بيركشاير هاثاواي انك

517.00 USD-2.74

هبوط الاقتصاد الأميركي ليس سلساً كما نعتقد

رغم الحديث عن الهبوط السلس في أميركا، تومض إشارات الخطر في زاوية من الاقتصاد، هي سوق قروض السيارات التي يبلغ حجمها 1.6 تريليون دولار.بقلم: Marc Rubinsteinالاي فاينانشال انك

31.20 USD-4.02

الاي فاينانشال انك

31.20 USD-4.02

عندما تؤدي زيادة التنظيم إلى ارتفاع أسعار الأسهم

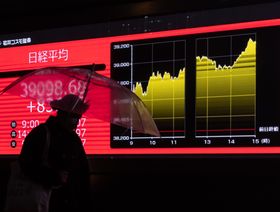

لا تتربع البنوك وشركات إدارة الأصول وحدها على قمة الترتيب الهرمي لأسواق رأس المال، بل كذلك شركات البورصة.فعلى الرغم من هدوئها وتواضعها بالمقارنة مع "أسياد" النظام المالي التقليديين، فإنها ليست أقل قوة. ولا يوجد مكان يتجلى فيه هذا الأمر أكثر وضوحاً من اليابان.أولاً، تدير شركات البورصة العديد من المؤشرات التي تحرك تدفقات رأس المال العالمية على نحو متزايد. فمجموعة بورصة لندن على سبيل المثال تملك وتدير مؤشرات "فوتسي" في المملكة المتحدة، إلى جانب مجموعة من المؤشرات الأخرى تحت اسم "راسل" (Russell). وفي حين أن المؤشر الأكثر شهرة في البورصة اليابانية مملوك لمجموعة الصحف المحلية "نيكاي" (Nikkei)، فإن لديها مؤشر "توبكس" المرجح برأس المال السوقي وهو أكثر فائدة، وتتتبعه أصول تتجاوز قيمتها 83 تريليون ين (560 مليار دولار).بقلم: Marc Rubinsteinمؤشر فوتسي 100

8,275.60 GBP0.00

مؤشر فوتسي 100

8,275.60 GBP0.00

لماذا تتداول السوق سهم "غولدمان" بأقل من قيمته؟

من يتساءل عن سبب تداول أسهم بنوك الاستثمار دائماً بأسعار أقل من قيمتها مقارنة مع بقية الأسهم في السوق، عليه إلقاء نظرة سريعة على تقرير الإفصاح السنوي التفصيلي الشامل "10-K" الذي قدمه مصرف "غولدمان ساكس" يوم الجمعة الماضي.أولاً: الأجور والتعويضاتيكشف التقرير فعلاً عن التعويضات المالية التي حصل عليها رئيس مجلس الإدارة والرئيس التنفيذي ديفيد سولومون، الذي ارتفعت مكاسبه بنسبة 24% إلى 31 مليون دولار في سنةٍ انخفضت خلالها أرباح البنك الصافية بنسبة 24%.وربما انطلاقاً من شعورها بأنها في موقف دفاعي، سلطت لجنة التعويضات المالية والأجور في مجلس الإدارة الضوء على سبعة عوامل لدعم قرارها، من بينها قيادة سولومون "الحازمة التي أدركت ضرورة تبسيط وتوضيح استراتيجية الشركة في المستقبل".غير أن سولومون ليس وحده الذي حصل على قطعة أكبر من كعكة أصغر. فقد حصل الموظفون إجمالاً على أجور قيمتها 15.5 مليار دولار، تعادل 34% من الإيرادات الصافية، حتى بعد خصم تعويضات نهاية الخدمة. وعلى الرغم من أن هذه النسبة لا ترقى إلى مستوى نسبة الأجور الإجمالية في الأيام التي سبقت الأزمة المالية العالمية عندما بلغت نحو 46% في المتوسط من صافي الإيرادات، فإنها ترتفع باستمرار منذ عامين من نقطة القاع التي بلغت 30%.وربما كان أحد أسباب ذلك اندفاع المصرف نحو إدارة أصول بديلة، حيث ترتفع الأجور المطلوبة. فهو واحد من أكبر خمسة لاعبين في هذه السوق المتخصصة، ويشرف على أصول قيمتها 295 مليار دولار تحت إدارته. وقد حقق في العام الماضي إيرادات تجاوزت ملياري دولار من رسوم الإدارة في هذا النشاط. وعلى الرغم من ضعف الأداء الفعلي، حصل الموظفو ن على حوافز جيدة. فقد انخفضت رسوم حوافز الأداء إلى 161 مليون دولار، ومع ذلك جنبت الشركة 407 ملايين دولار تعويضات مرتبطة بالأداء، توزع على 800 من العاملين المعنيين.اقرأ أيضا: غولدمان يشارك مبادلة لاستثمار مليار دولار في الائتمان الخاصتعمل شركات إدارة الأصول البديلة المتخصصة مثل "كارلايل غروب" على إعادة تقييم الكيفية التي تخصص من خلالها الرسوم لصالح العاملين والمساهمين، مع الميل إلى تخصيص حصة أكبر من رسوم الإدارة لصالح المساهمين، وحصة أكبر من رسوم حوافز الأداء لصالح الموظفين. والهدف من وراء ذلك هو تخصيص المصالح، بما يسمح بأن يربح من يعقدون الصفقات أموالاً أكثر في سنوات الرخاء وأن يعانوا في الأوقات العصيبة، مع تلبية رغبة حاملي الأسهم في وضوح الرؤية المستقبلية، أو إمكانية التنبؤ، في الوقت نفسه. وقد ورد في التقرير أن "غولدمان ساكس" يفعل الشيء نفسه، غير أنه قد يضطر إلى التحرك بوتيرة سريعة حتى يحقق للمساهمين الأرباح السلسة المنتظمة التي يطمحون إليها.بقلم: Marc Rubinsteinغولدمان ساكس غروب انك

505.40 USD-1.93

غولدمان ساكس غروب انك

505.40 USD-1.93

لعب دور الشرير في سوق الأسهم صعب

ليس سهلاً أن تصبح بائعاً على المكشوف. الاحتمالات ستكون مكدسة ضدك منذ البداية. تميل الأسهم إلى الصعود باستمرار، وعكس الأقران الذين يشترون الأسهم قبل بيعها، لن يمكنك الاستفادة من صعود السوق. مع ذلك، يتعين عليك اتباع آلية دقيقة في إدارة المخاطر، فعندما تتحقق توقعاتك تنخفض أسعار أسهمك ويتراجع حجم رأس المال الذي تحتاج إليه، وبالتالي تزداد العوائد المحتملة، أما إذا أخطأت التوقع، فسيزداد رأس المال الذي تحتاج إليه وبالتالي تتزايد المخاطر.أقصى أرباح يحققها البيع على المكشوف نمواً بنسبة 100% في سعر السهم، فيما الخسائر المحتملة غير محدودة.إذا كان ما سبق ليس كافياً، فمن المخزي اتخاذ الجانب المقابل وسط عالم يهتف فيه الغالبية لارتفاع الأسعار. كان جون ماك، الرئيس التنفيذي السابق لـ"مورغان ستانلي" واضحاً في مذكراته المنشورة مؤخراً حين وصفهم بأشرار الأزمة المالية العالمية قائلاً: "كان البائعون على المكشوف يدمرون بناءً شامخاً جرى تشييده على نحو مدى ثلاثة أرباع قرن من العمل الجاد والنزاهة".بقلم: Marc Rubinsteinهيربالايف نيوتريشن ليمتد

6.34 USD-2.41

هيربالايف نيوتريشن ليمتد

6.34 USD-2.41

البنوك الأميركية تصارع معضلة سندات بتريليونات الدولارات

داخل كل بنك، هناك صندوق تحوط يتوق للانطلاق، ومن المفترض أن تقدم نتائج أعمال الربع الثالث التي تصدر حالياً، نظرة على أدائها.تضخمت محافظ الأوراق المالية لدى البنوك الأميركية خلال الوباء، إذ زادت الودائع بفضل الدعم الحكومي للأسر والشركات. وفي ظل عدم وجود طلب كافٍ على القروض لامتصاص التدفقات، ذهب الفائض إلى أذرع الاستثمار الداخلية في البنوك لإدارته. وبين كل 100 دولار دخلت النظام عبر الودائع منذ نهاية 2019، اتجهت 35 دولاراً فقط إلى الإقراض التقليدي، والباقي ذهب إلى المحافظ الاستثمارية للبنوك.تمتلك البنوك الأميركية حالياً أوراقاً مالية بقيمة 5.66 تريليون دولار في مراكزها المالية، إلى جانب سيولة غير مستثمَرة بـ3.19 تريليون دولار، وفق بيانات الاحتياطي الفيدرالي. وتشمل حيازاتها سندات الخزانة الأميركية، والسندات الحكومية الأجنبية، وسندات الوكالات والأوراق المالية المدعومة بالرهن العقاري، وسندات الشركات وغيرها.البنوك الأميركية ستغمر السوق بإصدارات السندات بعد إعلانات الأرباحفي الماضي، كانت هذه المحافظ تثير المشاكل من حين إلى آخر. فقبل عشر سنوات، تضررت سمعة متداول معروف باسم "حوت لندن" بعد تسبّبه بخسائر فادحة لـ"جيه بي مورغان تشيس آند كو". وكان واحد من 140 متداولاً يعملون في مكتب الاستثمار الرئيسي للشركة ويديرون محفظة بقيمة 350 مليار دولار. بعد هذه الواقعة، ضم البنك المكتب إلى عمليات إدارة الخزينة الأوسع نطاقاً، وشدّد إدارة المخاطر، لكن المحفظة استمرت في النمو، وتبلغ قيمتها الآن 617 مليار دولار.تحديات عديدةاليوم، يواجه مديرو هذه المحافظ عدداً من التحديات.أولاً، التعامل مع آفاق أسعار فائدة غير واضحة. لسوء الحظ، حدثت معظم التدفقات الداخلة للبنوك خلال فترة انخفاض الفائدة، ما عرّض المديرين لمعضلة إما شراء السندات وتحقيق عوائد منخفضة، أو الانتظار حتى تتحسن العوائد.يبرز "فيفث ثيرد بنك كورب" (Fifth Third Bancorp) كمثال لذلك. فقد ترك البنك لوقت طويل فائضه من الودائع على شكل سيولة. وقال المدير المالي، جيمي ليونارد، في بداية 2021: "نستطيع تحمل تكلفة الصبر". وبعد شهرين قال: "نعتقد أن 2% أو أي نقطة دخول أخرى أفضل للسوق ستكون جذابة بما فيه الكفاية لأن نبدأ في توظيف رأسمالنا".أخيراً، مع وصول العائدات إلى تلك المستويات في أوائل عام 2022، بدأ ليونارد توظيف الأموال، واستثمر 19 مليار دولار خلال النصف الأول من العام، حتى أنه عجّل بعمليات الشراء المخطط لها في النصف الثاني من العام، "نظراً لنقاط الدخول الجذابة في أواخر مايو ويونيو". وفيما يتراوح العائد الآن على السندات الأميركية لأجل 10 سنوات حول 4% مع انخفاض أسعار السندات، يتكبّد البنك حالياً خسائر في محفظته، وربما كان من الأفضل الانتظار.التشديد يقفز بعائدات السندات حول العالم إلى مستويات قياسيةشفافية أقلالبنوك الأخرى أقل شفافية في ما يتعلق بكيفية تفاعلها مع السوق. وعندما سُئل جيمي ديمون، رئيس مجلس الإدارة والرئيس التنفيذي لـ"جيه بي مورغان" خلال الإعلان عن نتائج الأعمال في يوليو عن كيفية إدارته لمحفظته للتكيف مع آفاق الفائدة، قال: "سنحتفظ بالإجابة لأنفسنا".هناك تحدٍ آخر يتمثل في كيفية تخصيص الأوراق المالية بين محفظتين مختلفتين تتمتعان بمعاملة محاسبية مختلفة. يمكن للبنوك الاحتفاظ بالأوراق المالية في وعاء "محتفظ بها لأجل الاستحقاق" (HTM) الذي يمنعها من البيع، أو وعاء "متاح للبيع" (AFS) الذي يسمح لها بتداول المراكز. وميزة وعاء "متاح للبيع" هو أنه يوفر المزيد من المرونة في بيئة تتغير فيها الفائدة، لكن عيبه هو أن الخسائر يجب تحديدها حسب القيمة العادلة في السوق وخصمها من قاعدة رأسمال البنك.بقلم: Marc Rubinsteinجيه بي مورغان تشيس اند كو

230.63 USD-1.70

جيه بي مورغان تشيس اند كو

230.63 USD-1.70

"إتش إس بي سي" و"سيتي غروب" وقصة نهاية الخدمات المصرفية العالمية

قبل عشرين عاماً، وبعد انتهاء الإجازات الصيفية؛ بدأ موظفو "إتش إس بي سي هولدينغز" الانتقال إلى مقرّهم الجديد العالمي اللامع في منطقة "كناري وارف" للأعمال في لندن، حيث كان المبنى الذي صمّمه نورمان فوستر واحداً من برجين جديدين يطلّان على أفق في شرق المدينة؛ في حين كان المبنى الآخر موطناً لبنك "سيتي غروب" الذي انتقل موظفوه إلى المبنى قبل ذلك ببضعة أشهر. في ذلك الوقت، كان هذان البرجان هما ثاني أطول المباني في المملكة المتحدة، وعكسا ثقة البنكين المتنافسين معاً ليكون أحدهما البنك الأكبر والأكثر هيبة عالمياً.لكن بعد مرور عقدين، أصبح البرجان الآن بمثابة آثار لعصر قد مضى، إذ تقلّصتْ الطموحات العالمية لكل من "إتش إس بي سي" و"سيتي غروب"، واستُبدِلت بتركيز أضيق على الأسواق الأساسية. فمن جانبه خفّض "إتش إس بي سي" عدد البلدان والأقاليم التي يعمل فيها إلى 64 سوقاً وذلك بالانتقال من 88. كما يسعى أكبر المساهمين فيه، وهي مجموعة "بينغ آن إنشورانس" (Ping An Insurance) الصينية، نحو المطالبة بفصل عمليات البنك في آسيا. وفي العام الماضي، أعلنت "سيتي غروب" عن خروجها من 13 سوقاً عبر آسيا وأوروبا والشرق الأوسط، وهي تحاول بيع شركتها المكسيكية "بانامكس" (Banamex).أكبر مساهم في "إتش إس بي سي" يدعم تفكيك البنك الأضخم في أوروباسنوات البدايةالتحول في استراتيجيات البنكين يتتبّع مسار منحنى العولمة الآخذ بالتغيّر.في عام 2002 أطلق "إتش إس بي سي" شعاره "البنك المحلي العالمي" لوصف استراتيجيته. وفي السنوات العشر السابقة، قام بسلسلة من عمليات الاستحواذ في المملكة المتحدة، والبرازيل، والولايات المتحدة، وفرنسا، والمكسيك كجزء من استراتيجية الأعمال الثابتة المعروفة بـ"المقعد الثلاثي الأرجل" (three-legged stool)، لبناء وجود له في جميع أنحاء آسيا وأميركا الشمالية وأوروبا.تأسّس البنك في هونغ كونغ عام 1865، ونما بشكل فاق سوقه المحلية حتى بدأ في استثمار رأس المال الفائض في الخارج. وكانت الاستراتيجية من بنات أفكار مايكل ساندبرغ، رئيس مجلس إدارة البنك بين عامي 1977 و1986، الذي قال: "إذا لم تقم بأي تحركات في هذه الأيام، فيعني أنَّك تتراجع إلى الخلف في الحقيقة".اتبعت استراتيجية "إتش إس بي سي" المسار الذي وضعه بنك "سيتي بنك" المُنافس. ففي عام 1967؛ قام بنك "سيتي" بترقية والتر بريستون، رئيس أعماله في الخارج، إلى منصب الرئيس. كان بريستون قد أوضح بالفعل طموحاته خلال مأدبة عشاء قبل بضع سنوات، إذ قال: "كانت الخطة في قسم الأعمال الخارجية هي إنشاء فرع لـ"سيتي بنك" في كل دولة ذات أهمية تجارية في العالم. في حين كانت المرحلة الثانية هي البدء في الاستفادة من سوق الودائع المحلية من خلال وضع فروع متباعدة أو فروع صغيرة في الدول. أما المرحلة الثالثة؛ فتمثلت بتصدير خدمات العمليات البنكية الفردية والمعرفة من نيويورك".سنوات الذروةعلى غرار "إتش إس بي سي"، استثمر "سيتي" رأس ماله في جميع أنحاء العالم. وفي ذروته، امتلك البنك عمليات في أكثر من 140 دولة (تضم الأمم المتحدة حالياً 193 دولة).بالإضافة إلى ذلك، بحلول الوقت الذي انتقل فيه موظفو البنكين إلى مكاتبهم الجديدة، كان بنكا "إتش إس بي سي" و"سيتي" الأكثر تنوعاً على مستوى العالم من بين البنوك الدولية الكبرى. حيث قال ويليام بورفيز، الذي خلف ساندبرغ في منصب رئيس مجلس الإدارة: "كان بيننا مشاحنات كالقطط والكلاب، لكنَّنا كنا قريبين جداً في بعض النواحي". ومع تضخم التجارة العالمية؛ استفاد البنكان من مكانتهما كوسيطين ماليين، وركبا موجة التكامل الاقتصادي العالمي بعد الحرب الباردة.HSBC يتعهد بالعودة للتوزيعات النقدية بعد تحقيق أرباح فاقت التوقعاتالانحسارمع الأزمة المالية العالمية في عام 2008؛ بدأ نموذج العولمة السائد في الانحسار. ومع تحوّل البلدان إلى الداخل وازدياد هيمنة التكتلات التجارية الإقليمية؛ تباطأ توسّع سلاسل القيمة العالمية. وبعد زيادة مستمرة استحوذت معها على 29% من الناتج المحلي الإجمالي العالمي في عام 1993، بلغت تجارة السلع - مجموع الواردات والصادرات من السلع - ذروتها عند 51% في عام 2008 (وانخفضت في عام 2021 إلى 46%).كما هو الحال مع العديد من نقاط التحول المهمة، لم يكن التحول واضحاً في البداية. حيث روّج "سيتي" لاستراتيجية أن يصبح "بنكاً حضرياً، يخدم العملاء في أفضل 100 مدينة حول العالم". وجادل فيكرام بانديت، مديره التنفيذي في فترة ما بعد الأزمة، بأنَّ "الناس في هذه المدن الكبرى لديهم قواسم مشتركة كعملاء، بشكل يفوق بكثير مما يجمعهم بحسب الجنسية؛ فمن منظور مصرفي، تشترك ساو باولو مع لندن، أكثر مما تشترك مع مدينة سان خوان جارتها". واصل "إتش إس بي سي" بنشر شعار "البنك المحلي العالمي" عبر معابر الطائرات في كبرى المطارات العالمية حتى عام 2016.تراجع الطموح مع انخفاض الربحية في مراكزه الخارجية، وزيادة تكلفة إدارة المؤسسات النائية، بالإضافة إلى اللوائح الأكثر صرامة في فترة ما بعد الأزمة؛ بدأت البنوك في التخلص من تطلعاتها العالمية. حرص خليفة بانديت في منصب الرئيس التنفيذي، مايك كوربات، على الخروج من عدد من الأسواق، في حين ضاعفت خليفته، جين فريزر، الخروج من عدة أسواق أخرى، بما في ذلك المكسيك التي تُعدُّ أكبر وجود للخدمات الفردية لبنك "سيتي" خارج الولايات المتحدة.فضلاً عن ذلك، كان "إتش إس بي سي" ينسحب بالمثل من أسواق متعددة. وفي العام الماضي باع أعماله الفرنسية لشركة الأسهم الخاصة "سيربيروس كابيتال" (Cerberus Capital Management) مقابل يورو واحد بمحاولة منه للحد من خسائره. في حين عادت هونغ كونغ إلى المساهمة بنسبة 30% من قروض البنك، وهو مستوى لم نشهده منذ أكثر من 20 عاماً.كذلك تواجه المجموعة الآن الاختبار الأكبر لها، وهو يتمثل بدعوة لتفكيك ما تبقى من انتشارها وفقاً لاستراتيجية "المقعد الثلاثي الأرجل". حيث تعتقد شركة "بينغ آن" أنَّ فصل أعمالها الآسيوية يمكن أن يُحرّر 8 مليارات دولار من رأس المال، ويخلق ما بين 25 مليار دولار و35 مليار دولار من القيمة السوقية الإضافية. وخلال عرض نتائجه المؤقتة في وقت سابق من هذا الشهر؛ ردّ بنك "إتش إس بي سي" على ذلك بأنَّ "التغيير الهيكلي يُخاطر بإضعاف اقتصاديات نموذج أعمالنا الدولي".لكن مع تراجع العولمة؛ تضاءلت قيمة الشبكة المصرفية الدولية. ومن مقره العالمي بـ"كناري وارف" في لندن باتت استراتيجية "إتش إس بي سي" العالمية تعد بمثابة رجوع للوراء إلى عصر مختلف.بقلم: Marc Rubinsteinاتش اس بي سي هولدينغز بي ال سي

787.00 GBp+0.17

اتش اس بي سي هولدينغز بي ال سي

787.00 GBp+0.17

"بلاك روك" تحطم النوع الخاطئ من الأرقام القياسية

دأبت شركة "بلاك روك" (BlackRock) على تحطيم الأرقام القياسية. فقد كانت أكبر مديرة للأصول في العالم أول شركة تخترق حاجز الـ10 تريليونات دولار من الأصول التي تديرها. لكن كلما زاد حجمها كلما هوت على نحو أكثر قسوة.في هذا العام، حققت "بلاك روك" رقماً قياسياً آخر، حيث تكبّدت أكبر مبلغ من المال خسرته شركة على مدى ستة أشهر. ففي النصف الأول من العام الجاري، خسرت أموال عملاء بـ1.7 تريليون دولار.أصول "بلاك روك" تسجل رقماً قياسياً عند 10 تريليونات دولارتعجلت إدارة "بلاك روك" في استدعاء مذبحة السوق بالنصف الأول، عندما كشفت عن أداء الاستثمار الأسبوع الماضي. وقال رئيس مجلس الإدارة والرئيس التنفيذي للشركة، لاري فينك في تصريحه بشأن الأرباح: "يعد 2022 أسوأ بداية سنة منذ 50 عاماً لكل من الأسهم والسندات".في الوقت الذي تمكن عدد محدود من الشركات من تجنب ما تلقاه من السوق، يحاول البعض منها على الأقل التغلب عليه. وبالنسبة إلى "بلاك روك" فهي تستلم بشكل متزايد، حيث إنه في نهاية يونيو الماضي كان هناك حوالي ربع أصولها فقط مدارة بشكل فعّال بحيث يمكنها التفوق على المؤشر المعياري، بدلاً من تتبعها بسلاسة وفق الاستراتيجيات السلبية المصممة للقيام بذلك. ويعد هذا أقل من الثلث عندما استحوذت "بلاك روك" على "باركليز غلوبال إنفستورز" (Barclays Global Investors) في عام 2009 لتصبح اللاعب الرئيسي بمجال الصناديق المتداولة في البورصة.بقلم: Marc Rubinsteinبلاك روك انك

867.00 USD-2.95

بلاك روك انك

867.00 USD-2.95

مخاطر الفشل تهيمن على شركات التكنولوجيا المالية غير المربحة

يصادف هذا الأسبوع الذكرى السنوية الثانية والعشرين للاكتتاب العام الأولي الشهير: حيث دخلت شركة "إيغ" (Egg) (أي البيضة)، وهي بنك يوفّر خدماته عبر الإنترنت تموله شركة "برودنشيل" (Prudential Plc)، إلى السوق بتقييم يبلغ ملياري دولار إلا أنه قد اختفى بعد أقل من عشر سنوات.من السهل أن ننسى ذلك وسط ضجيج التكنولوجيا المالية اليوم. لكن تكاليف جذب العملاء الآخذة في الارتفاع إلى جانب العمليات المربحة الطفيفة التي ابتُليت بها شركة "إيغ"، تمثّل عقبات لا مفر منها أمام الانتشار الواسع لشركات الخدمات المصرفية الجديدة الخاسرة.لم تمنع هذه العقبات أصحاب رؤوس الأموال الطائلة المغامرين من ضخّ الأموال في هذا القطاع. حيث قاموا بتحويل 125 مليار دولار إلى الشركات الناشئة في مجال التكنولوجيا المالية خلال العام الماضي وحده. ومن المؤكّد أنّهم لم يستهدفوا جميعهم القطاع المصرفي وحده، كما يوجد أمامهم بعض مجالات التمويل المربحة. لكن إذا كان احتمال تحقيق عوائد تفوق مؤشرات السوق هو الدافع وراء هذه الاستثمارات، فلربما يجدون أنفسهم أمام مفاجأة غير سارّة في نهاية المطاف.في هذا السياق، يبدو ذلك واضحاً في السعي المستمر إلى إعادة توفير الخدمات المصرفية الرقمية. جمعت البنوك الجديدة مثل "شيم" (Chime) و"ديف" (Dave) و"فارو" (Varo) في الولايات المتحدة و"مونزو" (Monzo) في بريطانيا، مليارات الدولارات ووعدت بالقيام بأعمال مصرفية أفضل. وحتى الآن، لم يحقق أي منها ربحاً ملحوظاً.تجربة بنك "فارو"لنأخذ على سبيل المثال بنك "فارو". تأسس في عام 2015، حيث يعمل الكثير من المصرفيين الذين أرادوا إيجاد طريقة جديدة للخدمات المصرفية إلى جانب فريق تقني يعتبر أن الخدمات المصرفية هي تحدٍّ مثيرٌ.يمتلك "فارو" على خلاف نظرائه، ترخيصاً مصرفياً يسمح له بـ"متابعة النمو والربحية في نفس الوقت"، حسبما قال مؤسسه كولين والش في سبتمبر.وعلى الرغم من اكتساب "فارو" عدداً كبيراً من العملاء (يمتلك أكثر من 4 ملايين مودع في الولايات المتحدة) إلا أن البنك يواصل تكبد الخسائر حتى الآن. حيث خسر 265 مليون دولار خلال العام الماضي، و84 مليون دولار أخرى في الربع الأول من عام 2022 . "فارو" أمام تحديين، الأول يكمن في العروض التي يقدّمها البنك للعملاء المحتملين، حيث يقول إنه "لا يفرض الكثير من الرسوم". وبالنظر إلى أن متوسط إيراداته 24 دولاراً من كل حساب، فإن البنك يتكلّف الكثير لجذب العملاء، حيث أنفق 45 دولاراً لكل حسابٍ جديد خلال العام الماضي."المركزي السعودي" يرخّص لـ3 شركات تقنية مالية جديدة في مجالي التمويل والمدفوعات"أبل" تدخل عالم الإقراض مع إطلاق خدمتها الجديدة "اشترِ الآن وادفع لاحقاً"بقلم: Marc Rubinsteinكابيتال ون فايننشال كورب

170.00 USD+0.96

كابيتال ون فايننشال كورب

170.00 USD+0.96