يبدو أن قلق المستثمرين بشأن مخاطر تسارع وتيرة ارتفاع التضخم بدأ في الانحسار، مع انخفاض تكاليف المواد الخام التي كانت السبب الرئيسي في ارتفاع الأسعار. كما عادت السيولة للتدفق مرة أخرى للاستثمار في الأصول التي تحمل مخاطر مرتفعة، وسط توقعات باستبعاد رفع الفائدة على الاقتراض قبل عام 2023، عقب إعلان الاحتياطي الفيدرالي الإبقاء على الفائدة منخفضة لفترة أطول، حتى يتم التعافي التام للاقتصاد الأمريكي وعودة سوق العمل لمستويات ما قبل الوباء.

قد تكون الأسواق سبقت الأحداث، في الوقت الذي ارتفع معدل التضخم الأساسي بالولايات المتحدة على مدى الأشهر الثلاثة الماضية ليسجل أعلى مستوى له في 30 سنة. وكان مايو الشهر الثالث على التوالي الذي فاق فيه ارتفاع التضخم التوقعات، حيث بلغ 5% على أساس سنوي. كما يرجح أيضاً عودة اختناقات سلاسل التوريد مع إعادة فتح الاقتصادات في جميع أنحاء العالم وتعافيها.

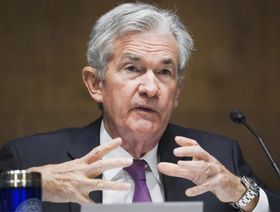

يرى الاحتياطي الفيدرالي الذي يهدف لإبقاء التضخم حول مستوى 2%، أن الارتفاع الأخير في التضخم مؤقت، إذ تُعدّل تدفقات التجارية العالمية أوضاعها لتلبية انتعاش الطلب، فيما تأخذ التأثيرات الأساسية للانكماشات التي نتجت عن فيروس كورونا دورها في تشكيل البيانات. وذلك يعني أنه من غير المرجح أن يتخذ أهم بنك مركزي في العالم خطوة تجاه تشديد السياسة النقدية في المدى القصير.

هواجس الشركات

إن ما يحدث يمثل نتيجة طبيعية لاستمرار برامج التحفيز المالية والنقدية للعام الثاني على التوالي. ومع أسعار فائدة قرب الصفر، كان الاحتياطي الفيدرالي يضخ نحو 120 مليار دولار شهرياً من السيولة عن طريق شراء سندات وأذون الخزانة، بالتزامن مع ضخ الحكومة الأمريكية مزيداً من النقد في الاقتصاد عن طريق تقديم الدعم المباشر للأسر والشركات. لقد كان ذلك التحفيز مبرراً في بداية الوباء، ولكن مع ارتفاع أسعار الأصول الذي بدأ العام الماضي وما نشهده من ضعف الدولار، زادت الضغوط التضخمية وارتفعت أسعار السلع في ظل العلاقة العكسية بين الدولار وأسعار السلع الممتدة منذ عقود.

تباينت أثار التحفيز في بداية الوباء على القطاعات الاقتصادية، حيث ازدهرت وول ستريت والأصول الملموسة، بينما عانت وبشدة الشركات العاملة في قطاع الخدمات مثل الترفيه، والتعليم، وتلك المرتبطة بالسفر. ومع إعادة فتح الاقتصاد، تسعى شركات الخدمات مثل المطاعم والطيران إلى رفع الأسعار بوتيرة أسرع بكثير من معدل التضخم، في ظل معاناتها مع نقص العمالة وسعي بعض الشركات لتعويض خسائرها، وهو أمر عبّر عنه مؤخراً انخفاضُ مؤشر ثقة الأعمال الصغيرة (NFIB) بشكل طفيف لينهي نمو مطرداً استمر ثلاثة شهور متتالية. لكنه ورغم ذلك أظهر أن 43% من الشركات تخطط لرفع أسعار البيع وهي أعلى نسبة يتم تسجيلها منذ عام 1980. كما أكد 42% من الشركات على أن أكبر مشاكلها مع اعادة فتح الاقتصاد تتركز في نقص العمالة الماهرة، أو الأجور، أو التضخم.

أثر زيادة الأجور على الفائدة

لتقييم إجراءات الاحتياطي الفيدرالي من منظور صحيح يجب أن نلقي الضوء على طباعة النقود التي سجلت مستويات غير مسبوقة، حيث زادت 75%على أساس سنوي. في الظروف الطبيعية، قد تتراوح نسبة الزيادة بما بين 1%و 2% سنوياً. وكذلك علينا النظر إلى خطط بايدن، التي تخصص 6 تريليونات دولار للإنفاق على تطوير البنية التحتية، حتى ندرك ما هو السبب الرئيسي للدوامة التضخمية التي نشهدها، فيما يأتي قرار فرض الضرائب على الأغنياء ليخفف من حدة أثر تلك الخطط على ارتفاع أسعار المستهلكين. لكنه في النهاية قد لا يكون كافياً.

لقد أكد الاحتياطي الفيدرالي أن التضخم المرتفع يبقى في النطاق المسموح -بل والمرحب به- لتعويض التراجعات السابقة عن المستوى المستهدف للتضخم عند 2% ولاستعادة التوظيف الكامل. ولكن في حال فقدان السيطرة نتيجة دفع توقعات ارتفاع التضخم إلى زيادة الأجور، قد يضطر الاحتياطي الفيدرالي لرفع أسعار الفائدة أكثر مما يستطيع الاقتصاد تحمله. وهو ما يعيد للأذهان ما حدث في العام 2018، عندما ارتفع العائد على سندات الخزانة إلى نحو 3%، وانعكس التناقص التدريجي المبكر في سياسات التحفيز النقدية على أسواق الأسهم الأمريكية التي تعرضت للتراجع بنسبة 15%.

تُظهر بيانات الأجور لشهري أبريل ومايو زيادة فاقت توقعات الاقتصاديين بسبب نقص العمالة، الذي أصبح عاملاً رئيسياً في تلك الزيادات.

لذلك يجب علينا التفكير مرة أخرى قبل استبعاد مخاطر ارتفاع التضخم. فلا يزال شبح التضخم المستمر وليس المؤقت حقيقة تحتاج إلى إعادة نظر من قبل المستثمرين.