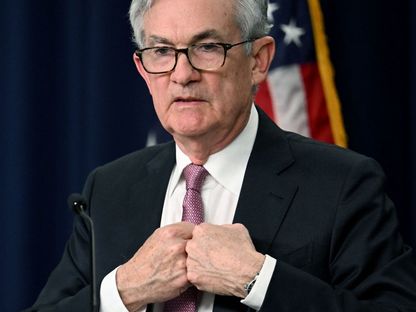

تلقى الجهود التي يبذلها رئيس بنك الاحتياطي الفيدرالي، جيروم باول، لتهدئة الاقتصاد الأميركي، انتقادات من التقدميين، كالقول إنه يريد ركوداً "متوحشاً"، وإنه يحاول "طرد ملايين الأميركيين من وظائفهم"، وإنه يستخدم نبرة "خطيرة" في خطابه، وهذه كلها تعليقات، أدلت بها شخصية واحدة، هي عضو مجلس الشيوخ الأميركي عن ولاية ماساتشوستس، السيناتور إليزابيث وارين.

أحياناً، تتحوّل الانتقادات بشأن زيادة أسعار الفائدة من قبل الاحتياطي الفيدرالي، إلى رفع شعارات مضللة، تماماً كما حدث مراراً مع مهاجمة الرئيس الأميركي السابق دونالد ترمب، باول، عندما رفع الاحتياطي الفيدرالي أسعار الفائدة. لكن سؤال التقدميين جدير بالإجابة عنه: كيف يمكن تبرير تشديد السياسة النقدية من الناحية الأخلاقية، رغم أنه من المتوقع أن يكون لها أثر سلبي على التوظيف؟

ما يجعل السؤال صعباً، هو أن تكاليف التضخم في الولايات المتحدة، رغم خطورتها، موزعة، في حين أن التكاليف المرتبطة بالبطالة مركّزة للغاية. تمثل تكاليف البطالة تكاليف شخصية، وغالباً ما تكون قاسية. يمكن أن تنطوي على عائلات مفككة، وصحة عقلية معرّضة للخطر، وانحسار للتوقعات على المدى البعيد.

التضخم والتوظيف

في هذه الأثناء، من غير الممكن أن تكون الخسائر البشرية للبطالة هي وجه الاعتراض الذي تريده وارن والمراقبون من ذوي الآراء المشابهة. إذا كان الأمر هكذا، فإن هذا يعني أن تشديد السياسة النقدية لا يعد مبرراً على الإطلاق. وهذا، لا يمكن أن يكون صحيحاً.

يمتلك بعض أصحاب الرأي التقدمي أيضاً، نظرة مبسطة للتفكير في العلاقة بين البطالة والتضخم. خلال موجة التضخم المرتفع الحالية، كررت رئيسة مجلس النواب، نانسي بيلوسي، تصريحها بأنه قيل لها في فترة الثمانينيات من القرن الماضي، عندما حضرت إلى الكونغرس، إن التضخم يرتفع كلما تراجعت البطالة.

ربما قيل لها ذلك، بما يعكس حكمة تقليدية تعود إلى عصر سابق. شهدت فترة أوائل الثمانينيات من القرن الماضي ركوداً حاداً ناجماً بصورة هائلة عن محاولة كبح التضخم. لكن ادعاءها بأن التضخم ارتفع مع تراجع البطالة، ثبت خطأه عبر مسيرتها المهنية. فقد تراجعت البطالة في الفترة من 1992 إلى 1998، ومرة أخرى من 2011 إلى 2020، من دون أن يترافق ذلك مع ارتفاع التضخم.

شبح الركود

على المدى البعيد، لا يبدو أن التساهل مع التضخم المرتفع يزيد التوظيف، كما لا يمثل التضخم المنخفض، خطراً عليه. وبالتالي، فإن الحفاظ على تضخم منخفض هو هدف منطقي طويل الأجل. والسؤال حالياً هو: ما الذي يتعين على البنك المركزي القيام به عندما ينتصر ويرسي نظام التضخم المنخفض، ولكن بتكلفة باهظة - كالركود الذي وقع في أوائل الثمانينيات من القرن الماضي- وهي النهاية التي قد يواجهها حالياً؟

أحد الخيارات، الذي يدفع خطاب وارن نحوه، هو قبول المستوى الراهن من التضخم، باعتبار أن خفضه سيؤدي إلى ضعف سوق العمل. لكن قبول مستوى التضخم الحالي، ربما يرقى عملياً لقبول معدل تضخم أعلى. إن توقعات السوق للتضخم، على مدى فترة تمتد من 5 إلى 10 أعوام مقبلة في الوقت الحاضر، تتجاوز بقدر قليل فقط الهدف السنوي لبنك الاحتياطي الفيدرالي البالغ 2%.

الاستسلام لليأس، قد يزيد من هذه التوقعات، لتصبح واقعاً بحد ذاتها. عندها سيواجه بنك الاحتياطي الفيدرالي نسخة أسوأ لخياره الحالي: إما القبول بأن التضخم سيندفع إلى الأعلى، أو يتخذ إجراءات صارمة على حساب البطالة. إن التغاضي عن اتجاه التضخم نحو مزيد من الارتفاع، والتراجع عن جهود مكافحته بسبب المخاطر من أن يؤدي ذلك إلى زيادة البطالة، ومن ثم الاضطرار فيما بعد إلى التدخل، كل ذلك يضعنا في الطريق ذاته الذي تعرضت معه الولايات المتحدة لذاك الركود الحاد في أوائل الثمانينيات من القرن الماضي.

تشديد السياسة النقدية

تتعلق الخيارات المتبقية بدرجات تشديد السياسة النقدية: كثيراً أو قليلاً، سريعاً أو بطيئاً. تشير حقيقة أن التوقعات تحت السيطرة، إلى أنه ربما لا يزال من الممكن استعادة التضخم المنخفض دون زيادة كبيرة في نسبة البطالة. هذه حجة للتحرك بطريقة سريعة. لذا فإن الحقيقة هي أن البطالة لا تزال منخفضة إلى حد ما. انطلاقاً من توقعاتهم، يعتقد صنّاع السياسة النقدية في بنك الاحتياطي الفيدرالي، بأنه يمكنهم السيطرة على التضخم بينما تصل البطالة إلى ذروتها عند 4.4%، وهو أقل مما كانت عليه في أي شهر من الفترات الرئاسية للرئيسين الأميركيين السابقين، دونالد ريغان، و باراك أوباما.

ربما يجد بنك الاحتياطي الفيدرالي تصميمه تحت الاختبار، في حال بدأ معدل التضخم في التراجع. قد يكون هناك إغراء للتوقف عن تشديد السياسة النقدية عندما يهبط التضخم إلى 3% بدلاً من التسبب في معاناة إضافية مطلوبة للتراجع إلى هدف الـ2%. إذا كان التضخم متوقعاً ومستقراً بطريقة نسبية، فقد لا يفرض متوسط 3% تكاليف أعلى كثيراً من 2%. لكن بنك الاحتياطي الفيدرالي لن يتخذ هذا الخيار دون النظر في الاعتبارات الأخرى. في هذه الحالة، سيتخلى عن هدفه المبدئي تحت الضغط، وهو ما من شأنه أن يجعل التزاماته المستقبلية أقل مصداقية.

أقر باول في تصريحاته الأخيرة بتكلفة استعادة استقرار الأسعار، لكنه أشار إلى أنه من دون ذلك، "لن يؤدي الاقتصاد عمله بما يحقق مصالح أي أحد". وأوضح أن بديل تبني الإجراء المطلوب حالياً، هو المخاطرة بتضخم أعلى، ثم ركود أكثر حدة. من هنا، يبدو المنتقدون على خطأ: يتعين عليه المضي في تشديد السياسة النقدية، وبضمير مرتاح.