بلومبرغ

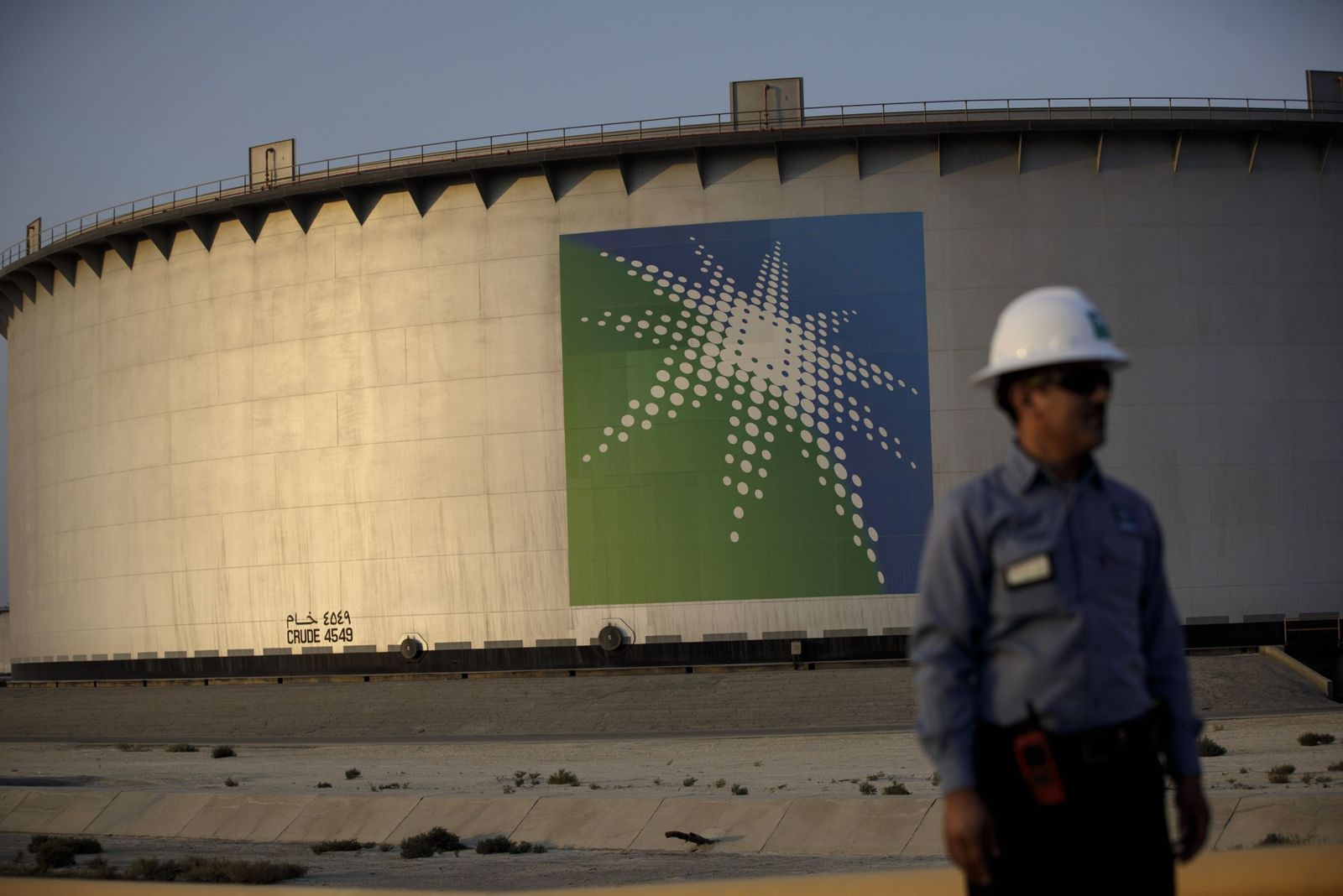

ستكون "سيتي غروب" من بين البنوك التي تقود الطرح العام الأوّلي المخطط له لشركة أرامكو السعودية لزيوت الأساس، وهي وحدة تابعة لعملاق النفط أرامكو، بحسب أشخاص مطلعين على الأمر.

الأشخاص الذين طلبوا عدم الكشف عن هويتهم نظراً لخصوصية المعلومات، كشفوا أن شركة التكرير، المعروفة أيضاً باسم "لوبريف" (Luberef)، تخطط لاكتتاب عام في النصف الثاني من 2022. كما ستقدم الوحدة المحلية لـ"إتش إس بي سي هولدينغز" (HSBC Holdings) و"إس إن بي كابيتال" (SNB Capital) المشورة بشأن عملية طرح الأسهم، التي قد تجمع حوالي مليار دولار.

ستنضم "لوبريف" إلى العديد من الشركات التابعة لشركة أرامكو، المُدرجة في البورصة السعودية، مثل الشركة السعودية للصناعات الأساسية لصناعة الكيماويات (سابك)، وشركة رابغ للتكرير والبتروكيماويات.

أفادت "بلومبرغ نيوز" أن أرامكو تدرس بشكل منفصل بيع حصص في أعمالها التجارية ووحدة وقود التجزئة الخاصة بها، وتفكر أيضاً في طرح أسهم ثانوي خاص بها. وإذا تحققت تلك الصفقات، فإنها ستتضيف مليارات الدولارات إلى حصيلة الاكتتابات العامة الضخمة بالفعل في الشرق الأوسط.

في حين أن التضخم المتفشي، والسياسة النقدية المتشددة، وحرب روسيا في أوكرانيا، أضعفت نشاط إدراج الأسهم على مستوى بورصات العالم، إلاّ أن الشرق الأوسط خالف هذا الاتجاه في الغالب. حيث شكّلت أسعار النفط المرتفعة نعمةً لشركات الطاقة في المنطقة وعززت أسواق الأسهم المحلية.

من المتوقع أن تبيع شركة الاستثمار "جدوى"، ومقرها المملكة العربية السعودية، حصة 30% من "لوبريف" في الطرح العام الأوّلي المرتقب. استحوذت الشركة على هذه الحيازة عام 2007 من شركة "إكسون موبيل" (Exxon Mobil)، التي استثمرت في الأصل بتطوير مصفاة "لوبريف" في عام 1978.

رفض ممثلو "سيتي غروب" و"جدوى" التعليق، بينما لم يرد المتحدثون باسم أرامكو و"لوبريف" بشكل فوري على طلبات التعليق.