الشرق

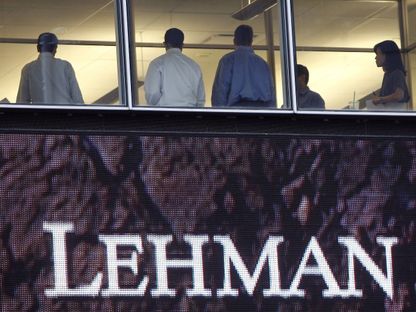

شكّل انهيار رابع أكبر بنك في العالم "ليمان براذرز" في 15 سبتمبر 2008، علامة فارقة في تاريخ اقتصاد الولايات المتحدة عموماً، والقطاع المصرفي العالمي على وجه الخصوص.

لم تكن قصة الانهيار مفاجئة تماماً، فمنذ بداية مارس من ذلك العام، ظهرت مؤشرات تدل على صدمة ضخمة في طريقها لضرب البنوك الأميركية، وما أثر بعد ذلك على كل العالم، وكانت نافذة أدخلت الأزمة المالية إلى اقتصاد الكوكب.

"اقتصاد الشرق" واكبت ذكرى انهيار البنك، بتغطية خاصة ركزت على ما حدث مع البنك والقطاع بشكل عام، وكيفية الإفلاس وأسبابه، والتغيرات والدروس التي استخلصت من هذه الأزمة.

كيف بدأت الأزمة؟

في 10 مارس، تدخل الاحتياطي الفيدرالي الأميركي لضخ أكثر من 236 مليار دولار في النظام المصرفي الأميركي، وذلك بعد يوم من إعلان نتائج "مجموعة بلاكستون" عن انخفاض أرباحها الفصلية بنسبة 90%.

الضخ النقدي الذي نفذه الاحتياطي الفيدرالي لم يسعف "مجموعة كارتيل"، التي أعلنت في 13 مارس عجز أحد صناديقها عن سداد ديون. كرت سبحة الأزمات التي عصفت في القطاع المصرفي، إذ تدخل بنك "جيه بي مورغان" للاستحواذ على البنك الاستثماري "بير ستيرنز"، في عملية إنقاذ طارئة في 16 مارس، وسط مخاوف من انتشار العدوى في القطاع.

هذه المخاوف تحوّلت إلى حقيقة في اليوم التالي، ليتراجع سهم "ليمان" بنسبة 48%، ويعلّق "بنك التنمية الكوري" في 9 سبتمبر خططه لشراء حصة في المصرف، الذي أعلن في اليوم التالي عن خسائر فصلية بقيمة 3.9 مليار دولار، ما أدى إلى تراجع إضافي لأسهمه بنسبة 42%.

في 14 سبتمبر أعلن "بنك أوف أميركا" استحواذه على "ميريل لينش" بـ50 مليار دولار، في حين فشلت محادثات السلطات الأميركية مع البنوك، لدفعهم لشراء "ليمان" الذي أعلن إفلاسه في اليوم التالي.

ماذا حدث؟

يقول هنري بولسون وزير الخزانة في عهد الرئيس الأميركي السابق جورج دبليو بوش خلال جلسة استماع في الكونغرس في 2009 عن هذه الأزمة، إن "ليمان براذرز" واجه مشكلة سيولة، ومشكلة رأسمال.

اقرأ أيضاً: بعد "موديز".. "إس أند بي غلوبال" تخفض تصنيف بنوك أميركية

وأضاف: "لم نتمكن من العثور على أي مشتر ينجز عملية الاستحواذ، سواء مع دعم أو من دون دعم"، ولكنه نبّه إلى أن الاحتياطي الفيدرالي كان قادراً على تقديم قروض مقابل الضمانات الموجودة لدى "ليمان"، ومنح القرض للمساعدة في تسهيل عملية التصفية والإفلاس، ولكن قروض الفيدرالي "ما كانت لتنقذ بنك ليمان براذرز".

البداية قبل 2008

عمرو عبده الشريك المؤسس لأكاديمية "ماركت ترايدر" الأميركية قال في مقابلة مع "اقتصاد الشرق" إن بداية المخاوف من حدوث أزمة لم تكن في 2008 بل قبل ذلك بسنوات. وأشار إلى أن "وول ستريت" كانت منقسمة في 2005، عندما بدأت علامات تشقق في سوق العقارات الأميركي بالظهور، بين من أبدى قلقه، وبين من كان مطمئناً نظراً إلى عراقة البنك وقوته.

عبده أشار إلى أن الانقسام كان موجوداً داخل البنك نفسه، وبين أقسامه، مشيراً إلى أن الأشخاص الذين عملوا في أقسام مرتبطة بالرهون العقارية داخل البنك، كانوا أكثر المراهنين على الارتفاع، خصوصاً لأن هذه الأقسام كانت الأكثر ربحية. لهذا فإن الأصوات الحذرة "أُسكتت". وأشار إلى أن الأقسام المرتبطة بالرهون العقارية في البنك خلال النصف الأول من 2006، سجلت أرباحاً بقيمة 32 مليار دولار.

قرار صائب؟

رغم تدخل الكونغرس لإنقاذ عدة مؤسسات أخرى، إلا أن السلطات الأميركية سمحت بإفلاس البنك الذي يعتبر من أكثر البنوك الأميركية عراقة.

واعتبر عبده أن القرار "لم يكن صائباً"، مشيراً إلى أنه في ليلة إعلان الإفلاس، امتلك البنك أصولاً بقيمة 639 مليار دولار، على رغم اعتبارها من قبل البعض "أصولاً مسمومة"، في حين أن قيمة ديونه كانت عند 611 مليار دولار. ما يعني أن البنك امتلك الملاءة المالية على الورق، و"لكن لم يكن لديه السيولة الكافية".

اقرأ أيضاً: "موديز" تخفض تصنيف 10 بنوك أميركية بسبب الضغوط المصرفية

وقال عبده إن الكونغرس تدخل بعد ذلك لإنقاذ الكثير من الشركات والبنوك التي كان لديها أصولاً "مسمومة"، وهي الحجة التي اتخذها البعض لدعم فرضية عدم إنقاذ المصرف. ونبّه إلى أن الأصول "المسمومة" عادت وحققت الربحية للحكومة الأميركية.

عبده اعتبر أن المخاطرة التي اتخذتها السلطات الأميركية بترك المصرف للإفلاس، أكبر من الثمن الذي كان سيُدفع لإنقاذه، رغم "عدم وجود طريقة للتأكد من أن التدخل كان سيضمن إنقاذه".

تغيرات جذرية

رغم أن الأزمة كانت ضخمة وأثرت على غالبية دول العالم، إلا أنها "غيّرت العالم، ودور البنوك المركزية في الاقتصاد"، وفقاً لعبده الذي اعتبر أن البنوك المركزية أصبحت بعد عام 2008، "لاعباً رئيسياً ومتواجداً في الأسواق المالية، وتتدخل عند أول إشارة".

ومن النتائج الأخرى لهذه الأزمة، إنشاء "اختبار الضغط أو الإجهاد المالي" الذي أصبح يجريه الاحتياطي الفيدرالي بشكل دوري، لضمان قدرة البنوك على تحمل أي صدمات مستقبلية قد يواجهها القطاع.

ودخل اختبار الضغط حيز التنفيذ بشكل رسمي في عام 2011. في ذلك الوقت، كان كبار المقرضين يكافحون للنجاح في الاختبار.

يعمل هذا الاختبار من خلال تصور سيناريو متشائم، يتضمن فترة انكماش افتراضية، ويقيّم ما إذا كانت البنوك ستحافظ على الحد الأدنى المطلوب لنسبة رأس المال والبالغ 4.5%.

البنوك الكبرى ذات الأداء القوي عادة ما تحافظ على نسبة أعلى من تلك بكثير، ولكن يتعين عليها في المقابل أن تحتفظ برسوم أخرى إضافية بنسبة 1% على الأقل.

اقرأ أيضاً: الأسهم الأميركية تهبط وسط تصاعد دراما الأزمة المصرفية

هذا السيناريو ليس ثابتاً، إذ يتغير سنوياً، ويستغرق الفيدرالي شهوراً لوضع الاختبار الجديد، مسترشداً بالميزانيات العامة للبنوك في العام السابق للاختبار.

ويحظر الفيدرالي على المُقرضين الإعلان عن خطط توزيعات الأرباح أو عمليات إعادة شراء الأسهم، إلا بعد أيام من صدور نتائج اختبار الضغط المالي.

أزمة "سيليكون فالي بنك"

سادت مخاوف في مارس الماضي، من أن تكون أزمة المصارف على غرار إفلاس "سيليكون فالي بنك" مقدمة لظهور أزمة مالية عالمية على غرار عام 2008.

لكن البنوك أثبتت مرونة أكبر في وجه الصدمات، فوفقاً لتقرير الفيدرالي، أظهر اختبار هذا العام قدرة لدى جميع البنوك على تحمل ركود عالمي حاد، واضطراب في أسواق العقارات.

تضمن سيناريو الاختبار ارتفاعاً في معدل البطالة الأميركية إلى 10%، مع انخفاض أسعار العقارات التجارية 40%، وقفزة في الدولار أمام العملات الرئيسية.

ورغم أن السيناريو الافتراضي الذي ركز على العقارات التجارية، تسبب في خسائر فادحة لكبرى البنوك بلغت 541 مليار دولار، إلا أنها ظلت قادرة على مواصلة الإقراض.

"اختبار الضغط" لم يكن وحيداً في إطار سعي الجهات التنظيمية لزيادة انخراطها في السوق ومراقبتها على البنوك، إذ لجأت السلطات في 2010 إلى إقرار قانون "دود فرانك" (بازل 3) الذي سمي تيمناً باسم عضو مجلس الشيوخ كريس دود والنائب بارني فرانك، والذي يعتبر القانون المصرفي الأكثر شمولاً.

نص القانون على فرض متطلبات رأسمالية أعلى و"اختبارات ضغط" على البنوك. أقرت إدارة الرئيس الأميركي السابق باراك أوباما القانون في 2010، رغم معارضة الجمهوريين الذين اعتبروه إجراءً مقيداً للنمو في القطاع. وفي 2018، شرّعت إدارة دونالد ترمب قانوناً يخفف قيود "دود-فرانك" من دون إلغائه.

البنوك الإقليمية

من جهته، اعتبر ديفيد بنامو الرئيس التنفيذي للاستثمار في "أكسيوم ألترناتيف إنفستمنت" في مقابلة مع "اقتصاد الشرق"، أن البنوك شهدت تحولاً منذ 2008 والأزمة التي أعقبتها، ولكنه أشار إلى أن البنوك الإقليمية الأصغر حجماً في الولايات المتحدة، أُعفيت من بعض بنود القانون، و"هو ما تسبب في الاضطرابات التي شهدناها خلال هذا العام".

بنامو اعتبر أن "هناك جزءاً مهماً من تشريع (بازل 3) كان مفقوداً، وقلنا إن من الغريب عدم خضوع البنوك الإقليمية الأميركية للرصد الكافي لرؤوس أموالها، ولا تخضع لما يتعلق بمخاطر الفائدة"، منبهاً إلى أن "مخاطر الفائدة تُعامل بطريقة صارمة في أوروبا، سواء للبنوك الكبيرة أو الصغيرة، ويسمح للبنوك بهامش ضيّق للمناورة، والمخاطرة غير المتحوط لها في الفائدة. وهذا الجانب كان مفاجئاً بالنسبة لنا بحالة البنوك الإقليمية الأميركية".

أزمة مقبلة؟

وسيم جمعة رئيس الاستثمار في "ذي فاميلي أوفيس" أشار في مقابلة مع "اقتصاد الشرق" إلى إمكانية وجود جيوب تذبذب مستقبلية، خصوصاً بسبب عدم تماشي السياسات النقدية التي تتخذها المصارف المركزية مع بعضها.

أضاف جمعة أن الصين تخفض أسعار الفائدة، في وقت تعتمد العديد من البنوك المركزية على تشديد السياسة النقدية.

ونبّه إلى أن هذا الاختلاف سيخلق تذبذباً في السوق، وبعض الجيوب التي يمكن أن تسبب بعض القلق في المستقبل. ولفت إلى أن زيادة أسعار الفائدة سببت في ظهور مشاكل، فعندما وصلت الأسعار إلى 2% في الولايات المتحدة، شهدنا هبوطاً في قيمة العملات المشفرة، وعند ارتفاعها إلى 3%، ظهرت مشاكل بورصة "إف تي إكس"، ومع ارتفاعها إلى 4%، بدأت أسهم النمو بالانخفاض. أما عندما أصبحت الفائدة عند 5%، فظهرت أزمة "سيليكون فالي بنك".

واستنتج جمعة أن الانتقال من نظام فائدة صفري إلى معدلات تصل إلى 5% وربما أكثر، "يكشف بعض المشاكل التي كنّا خلال الـ15 عاماً السابقة نراكم فيها عدم الكفاءة".

ومن هذا الواقع، يجب التعامل مع عالم جديد حيث الفوائد ستكون مرتفعة على الأرجح في ظل تضخم مرتفع مقارنة مع الـ15 سنة الماضية، ما يعني ضرورة توقع تذبذب أكبر، وجيوب مشاكل أكثر.

ولكنه جمعة نبّه في المحصلة، إلى أن المشرعين يتحركون بالسرعة الكافية لمواجهة الأزمات، كما كان واضحاً في تعامله مع أزمة "سيليكون فالي بنك".