بلومبرغ

يواجه مديرو الأصول تحدياً وجودياً في جميع أنحاء "وول ستريت": استسلموا لطفرة الصناديق المتداولة في البورصة القاتلة للرسوم، أو واصلوا نزيف الأصول وخاطروا بالانقراض. لكن الآن، وجدوا طريقة للمقاومة.

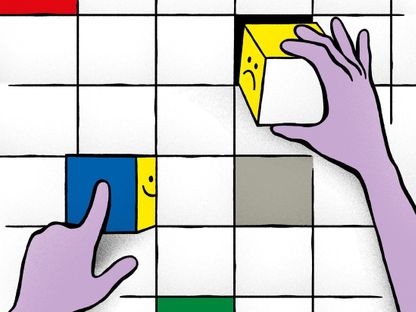

تنفق شركات الاستثمار العملاقة مليارات الدولارات في رهان على أنها تستطيع إعادة اللمسة الشخصية إلى عالم الاستثمار الذي تهيمن عليه صناديق مؤشرات السوق الشاملة، ومن بينها "مورغان ستانلي"، والمهيمنتان على منتجات الصناديق المتداولة في البورصة والمؤشرات، "بلاك روك" ومجموعة "فانغارد". ويتسابق الجميع لتوفير برمجيات بإمكانها خلق مؤشر فريد لكل من المستثمرين، ثم السماح لهم بشراء جميع الأسهم فيه بشكل مباشر. والنتيجة؟ مزيج من استراتيجيات الاستثمار النشط والخامل، الذي من المفترض أن يقدّم أفضل الميزات في كل منهما.

اقرأ أيضاً: حيتان الاستثمار يسيطرون على صناديق المؤشرات المتداولة المرتبطة بالاستدامة

جاءت هذه المنتجات بأسماء مملة مثل "التأشير المخصص" أو "التأشير المباشر"، التي لا تعطي النهج ذا إمكانات التغيير الجذرية حقه، الذي يشبه "سبوتيفاي" (Spotify) الاستثمار ويسمح للناس بتنويع صندوقها الخاص. "التأشير المخصص" هو حقاً الشيء الذي سيقود مستقبل إدارة الأصول.. ومسؤوليتنا هي السماح للناس باتخاذ خياراتهم"، حسبما قال باتريك أوشوغنسي، الذي اقتنصت "فرانكلين ريسورسيز" -التي تشتهر باسم "فرانكلين تمبلتون"- شركته في سبتمبر كجزء من الاتجاه، والتي كانت قيمتها حينها تبلغ 6.4 مليار دولار.

اقرأ المزيد:لتتبع معايير الحوكمة البيئية.. طفرة مرتقبة في المؤشرات المصممة حسب الطلب

بالنسبة إلى النقاد، التأشير هو مجرد محاولة لإعادة تعريف الاستثمار النشط فقط لاستخراج رسوم أعلى من رسوم معظم الصناديق المتداولة في البورصة، ولكن بالنسبة إلى أمثال أوشوغنسي، فإنه يساعد المستثمرين على استعادة السيطرة على استثماراتهم من الروبوتات التي تتبع المؤشر، والتي تغرق أموالهم في الشركات وهي في وضع الطيار الآلي.

لماذا تصبح محافظ الأسهم المصممة خصيصاً للأشخاص أكثر رواجاً؟

أحد الأشياء التي جعلت "أوشوغنسي أسيت مانجمنت" (O’Shaughnessy Asset Management)، المعروفة اختصاراً بـ"أو إس إيه إم" (OSAM)، جذابة لـ"فرانكلين تمبلتون"، كان منصة التأشير المخصصة المسماة "كانفاس" (Canvas). وبعد أن انطلقت في أواخر عام 2019، تضخّمت أصولها بالفعل إلى 1.8 مليار دولار بحلول وقت الاستحواذ. وتستهدف "كانفاس" المستشارين الماليين، الذين يمكنهم استخدامها لإنشاء محافظ استثمارية فردية للعملاء.

هذا شيء، لطالما عرضته صناعة إدارة الثروات بالطبع، ولكن عادة للأثرياء فقط، ومن الممكن أن يفتح المستثمر الفردي حساب وساطة وتجميع أسهم ربما في بضع عشرات من الشركات، لكن تحقيق تنويع المؤشر عن طريق شراء مئات الأسهم يتطلب نفقات ضخمة مع عمولات ساحقة، والآن مع مزيج من التداول شديد الرخص، والبرمجيات القوية، والقدرة على شراء كسور من الأسهم، أصبحت الاستراتيجية متاحة لعدد أكبر بكثير من المستثمرين.

للتخصيص ميزتان كبيرتان، إذ يمكن للمستثمر التخلي عن الشركات التي لا يحبها (أو إضافة الشركات التي يحبها)، كما يمكنه بيع الأسهم الفردية الخاسرة للمساعدة في خفض فواتير الضرائب، وهذه الأمور غير ممكنة في صناديق المؤشرات المتداولة في البورصة، والتي كانت تكسب مدخرات الأمريكيين منذ أكثر من عشر سنوات. وبالتالي، إذا كانت هناك عميلة تعمل في مجال التكنولوجيا وتريد تقليل تعرضها لأسهم القطاع، بحيث لا تخضع كل من حياتها المهنية ومحفظتها للمخاطر ذاتها، فيمكنها القيام بذلك. أما إذا كانت تكره شركات الوقود الأحفوري فيمكنها أن تتمتع بتعرض واسع لمؤشر "ستاندرد آند بورز 500" باستثناء "إكسون موبيل"، وهذا إغراء قوي في الوقت الذي يدقق فيه مزيد من المستثمرين في القضايا البيئية والاجتماعية.

حصاد الخسائر الضريبية

يمكن أن يكون بيع الأسهم الخاسرة لتقليص فاتورة ضريبة أرباح رأس المال عامل جذب أكبر، ويقدر بحث صدر عام 2020 أن استراتيجية حصاد الخسائر الضريبية في الوقت المناسب يمكن أن تساعد محفظة مستثمر أمريكي في التفوق على أداء على مؤشر معياري بنحو 1%، وهو ما يمثل دفعة كبيرة عند مضاعفة ذلك بمرور الوقت.

التأشير المباشر لم يظهر بين عشية وضحاها

كانت إدارة محفظة شخصية عملية مكلفة وتتطلب وقتاً طويلاً، لذلك كانت عوائق الدخول مرتفعة، وكان ذلك يتطلب الحصول على حساب مُدار بشكل منفصل -والمستخدم ليضم مثل هذه الاستراتيجيات- في "دايمنشنال فاند أدفايزرز" (Dimensional Fund Advisors)، على سبيل المثال، عادة 20 مليون دولار على الأقل، لكن هذا يتغير سريعاً، في علامة أخرى على الكفاءات المتزايدة والطلب والمنافسة. وخفضت "دايمنشنال" الحد الأدنى إلى 500 ألف دولار في سبتمبر، وإذا كان هذا الرقم يشير إلى أنه ما زال حكراً على الأثرياء، فإن مديري الثروة الآليين عبر الإنترنت أمثال "ويلث فرونت" (Wealthfront Corp) يقدمون التأشير المباشر للمستثمرين الذين لديهم 100 ألف دولار فقط.

والتأشير المباشر والتأشير المخصص ليسا نفس الشيء، فمع التأشير المباشر يبدأ المستثمرون بمؤشر تقليدي شهير مثل "ستاندرد آند بورز 500"، لكن بدلاً من شراء الأسهم من صندوق يحمل جميع الأسهم في المؤشر، يشترون فقط أسهم شركات عضوة فردية مباشرة، ويمكنهم التعديل في ممتلكاتهم حتى يخلقوا نسختهم الخاصة من المؤشر. وقدر "مورغان ستانلي" و"أوليفر وايمان" في تقرير العام الجاري أن أصول التأشير المباشر قد تصل إلى 1.5 تريليون دولار في 2025 من خلال اقتناص الحصة السوقية من صناديق الاستثمار المشتركة والصناديق المتداولة في البورصة، مقارنة بـ350 مليار دولار العام الماضي و100 مليار دولار في 2015.

لهذا السبب، في مايو 2020، استحوذت شركة "تشارلز شواب" (Charles Schwab) على تكنولوجيا شركة تدعى "موتيف" (Motif) تقدم التأشير المباشر، ثم أنفق "مورغان ستانلي 7 مليارات دولار لشراء شركة "إيتون فانس" (Eaton Vance)، التي امتلكت "باراميتريك بورتفوليو أسوشياتس" (Parametric Portfolio Associates)، وهي إحدى الشركات ذات الثقل الكبير في أسلوب الاستثمار ذاك، وبعد فترة وجيزة من تلك الصفقة أعلنت شركة "بلاك روك" أنها ستشتري "أبيريو" (Aperio)، مبتكرة استراتيجيات المؤشر المصممة خصيصاً، مقابل مليار دولار، وأضافت "فانغارد" شركة التأشير المباشر "جاست إنفست" (Just Invest) في يوليو في أول استحواذ في تاريخها الممتد إلى 46 عاماً (تبيع "بلومبرغ"، التي تنشر مجلة "بلومبرغ بيزنس ويك"، مؤشرات السوق وتكنولوجيا تحليل المحافظ لقطاع الاستثمار).

في "أو إس إيه إم"، يطلق على "كانفاس" التأشير المخصص لا التأشير المباشر، وفي حين أنه يمكن للعملاء إنشاء محافظ استناداً إلى مؤشر حاليّ، فإن ما تعرضه "كانفاس" هو أنهم غير مضطرين إلى ذلك. وقال أوشوغنسي: "كان الاسم (كانفاس) كلّه متعلقاً بفكرة أنه لوحة بيضاء، ويمكن للمستشار والعميل رسم الصورة كما يريدان تماماً، وليس كشيء موجود على الرف".

انتقاء الأسهم ليس لديه أفضل سجلّ أداء

من السهل معرفة سبب حب "وول ستريت" للمنتجات المصممة خصيصاً من جميع الأنواع، فبالنسبة إلى الوسطاء وصناع السوق فهي تغذي مزيداً من تدفقات التداول، وبالنسبة إلى مديري الأصول فهي تقدم حجة لفرض رسوم نسبتها 0.3% من الأصول سنوياً مقارنة بـ0.1% في الصناديق المتداولة في البورصة، وفقاً لتقديرات "بلومبرغ إنتليجنس". وبالنسبة إلى المستشارين الماليين فإن إتاحة الوصول إلى هذه البرامج هي أحدث طريقة للحفاظ على رسومهم البالغة 1%.

يحذر المتشككون من أن الأمر برمته يمثل ارتداداً مكلفاً للمستثمرين. بعد كل شيء، فإن الدليل على أن الانتقاء النشط للأسهم لا يمكن أن يهزم السوق باستمرار هو دليل دامغ، وإذا لم يكن حتى بإمكان المحترفين التغلب على مؤشر معياري، فلماذا يكون أداء الفرد أفضل؟ يقول ويس غراي، من "ألفا أركتيكت" (Alpha Architect) التي تقدم الصناديق المتداولة في البورصة بالإضافة إلى خدمة التأشير المباشر: "يشير كل بحث وكل دراسة في العالم إلى أنه لا ينبغي للناس المشاركة في الاستثمار". ويقول إنّ الفكرة منطقية بالنسبة إلى مجموعة متخصصة من المستثمرين ذوي المتطلبات الخاصة، ولكنه يشك في أنها ستكون مفيدة لمعظم المستثمرين، ويقول: "ستعمل كل هذه الأدوات على تعزيز أسوأ القرارات السلوكية".

حتى استراتيجية حصاد الخسارة الضريبية ليست دائماً رائعة، وهي لا توجد بالضرورة في حسابات التقاعد ذات الامتيازات الضريبية، إذ يوجد كثير من ثروات المستثمرين الأفراد، والبيع لتقليص الضرائب يؤدي إلى ارتفاع تكاليف التداول ويسبب انحرافات عن المؤشر تستمر لمدة شهر على الأقل، إذ إنّ قواعد البيع بالخسارة في الولايات المتحدة تحظر على المستثمرين إعادة شراء الأوراق المالية لمدة 30 يوماً، وعلاوة على ذلك، لكي يكون التكتيك يستحق العناء، يجب أن يكون هناك مكسب رأسمالي يحتاج إلى تعويض. ويقول غراي: "هناك حجة جيدة مفادها أن التكاليف والاختلافات أعلى بكثير مما يعتقده الناس، وفي 99% من الحالات لا يمكنني تبرير القيام بذلك".

المحافظ المخصصة تمهد الطريق للاستثمار "بالذوق الشخصي"

تقدم سلسلة عمليات الاندماج والاستحواذ مقياساً لمدى سرعة نمو التأشير المخصص، وفقاً لمايكل كيتسيس، رئيس إستراتيجية التخطيط في "باكينغهام ويلث بارتنرز" (Buckingham Wealth Partners)، التي تعمل مع مستشارين ماليين، ويقول إنه يمكن أن يصبح سريعاً تهديداً للصناديق المتداولة في البورصة والصناديق المشتركة، ويشبه التغيير بآخر تحوّل كبير في القطاع. ويقول كيتسيس: "كانت هذه هي القصة ذاتها التي عاشها المستشارون قبل 15 عاماً عندما كان اللاعبون الأوائل يوصون بالصناديق المتداولة في البورصة، عندما كان الجميع لا يزالون يستخدمون الصناديق المشتركة.. وعندما يقرر القطاع أن يأكل نفسه يحدث التغيير بشكل أسرع كثيراً".

لقد جاء التغيير سريعاً بالتأكيد بالنسبة إلى "أو إس إيه إم"، التي تضاعفت أصول شركتها "كانفاس" العام الجاري، لتصل إلى مليارَي دولار، وتمتلك الشركة 5 مليارات دولار تحت إدارتها في منتجات أخرى. ولكن عندما أعلنت "فرانكلين تمبلتون" عن الاستحواذ، أشارت إلى أن الصفقة وسّعت قدرتها على تقديم محافظ مخصصة، ويعرف أوشوغنسي، المستثمر الكمّي منذ فترة طويلة، البحث الذي دفع تريليونات الدولارات إلى أدوات تتبع المؤشرات، لكن وفقاً لروايته لم تكن تلك الثورة تتعلق بكون الاستراتيجية خاملة أو بسيطة، وإنما كان الأمر يتعلق بخفض التكاليف.

الآن، جعلت التكنولوجيا تعامل المستثمرين مع محافظهم مثل الأزياء التي نخلطها ونطابقها مع الذوق الشخصي أرخص بكثير، ويقول: "أصبح بالإمكان أن تكون لديك تكلفة منخفضة، ويمكن أن يكون لديك تعرض واسع للسوق، ويمكن أن يكون لديك أشياء مثل إدارة الضرائب.. ويمكنك الحصول على كعكتك وتناولها أيضاً بسبب التكنولوجيا اليوم".