لم تكن قفزة أسعار المستهلكين بنسبة 4.2% بمثابة صدمة للأمريكيين فحسب؛ بل دقَّت جرس الإنذار حول إمكانية ارتفاع التضخم فوق المستوى المستهدف، والبالغ 2%، وهو الهاجس المتربع على صدور المستثمرين في "وول ستريت"، والأسواق عامةً.

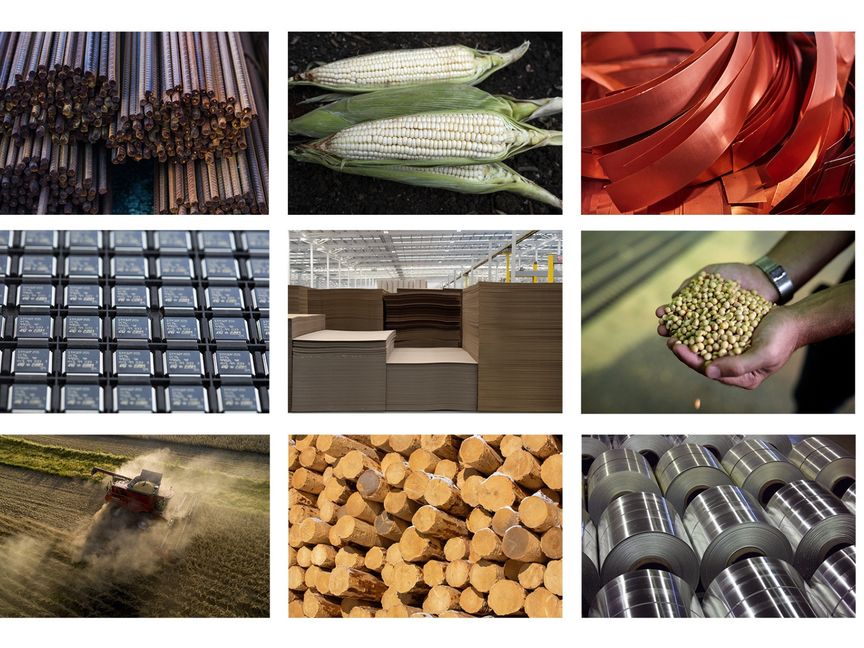

هذه القفزة الأعلى على أساس سنوي منذ عام 1982، ترافقت مع ارتفاعاتٍ طالت المعادن كافةً، لاسيما النحاس، والحديد الصلب، والفولاذ، والألمنيوم. الأمر الذي انعكس زيادةً في أسعار السيارات المستعملة بنسبة 10%، بما يمثِّل ثلث قيمة ارتفاع مؤشر أسعار المستهلكين، وهي سابقة تاريخية.

تعدَّدت الأسباب..

إلى ذلك، ارتفع عرض النقود في الولايات المتحدة (M1) بنسبة 316% على أساس سنوي، وهو ارتفاع تاريخي، لكنَّه ناجم بشكل أساسي عن حزمة الإنفاق المالي استجابةً لجائحة كورونا التي تجاوزت 5 تريليون دولار. كما زاد عرض الأوراق المالية شديدة السيولة (M2) بنسبة 26%، وهو أكبر ارتفاع منذ عام 1943.

إلى جانب ارتفاع أسعار السلع والمواد الأولية الداخلة في الصناعات، يؤدي الشحُّ في الإنتاج، والزيادة في تكاليف الشحن، إلى قلَّة المعروض، بما ينعكس أيضاً على الارتفاعات غير المسبوقة بالأسعار. ولعل أبرز مثالٍ على ذلك، تأثير النقص في أعداد العمالة على ارتفاع سعر الأخشاب في الولايات المتحدة، مما زاد تكلفة بناء المنازل المتوسطة بنحو 36 ألف دولار. ويأتي ذلك بالتوازي مع ارتفاع أسعار العقارات في أمريكا بنحو 18% عن السنة الماضية، وبالتالي؛ سيقابل ذلك ارتفاعاً في أسعار الإيجارات. هذا الأمر سينعكس حكماً على الطبقة المتوسطة التي ستواجه صعوبة في امتلاك المنازل.

ويرى بعض المحللين، وأنا منهم، أنَّ كل هذه المؤشرات توحي أنَّ التضخم قادم

لا محالة، وإن اختلفت معدلاته المتوقَّعة. في حين يتمسَّك الاحتياطي الفيدرالي الأمريكي بموقفه بأنَّ التضخم سيكون حالة عابرة، وستضمحل تدريجياً.

كذلك، تدفع خطة بايدن للبنية التحتية المزمع تنفيذها نحو مزيد من الارتفاعات في الأسعار، مع تدفُّق تريليونات الدولارات الجديدة إلى شرايين الاقتصاد الأمريكي.

كما تجدر الإشارة إلى ارتفاع سعر الذهب بدوره إلى أعلى مستوى في 3 أشهر، فقد وصل إلى 1908 دولار للأونصة مع كتابة هذه السطور.

مع وضد

إنَّ رفع أسعار الفائدة قد يصبح ضرورة لكبح جماح التضخم، كما ترى جانيت يلين، وزيرة الخزانة الأميركية، ويوافقها الرأي روبرت كابلان، رئيس الاحتياطي الفيدرالي في دالاس. هذه التصريحات تدلُّ على أنَّ هنالك آراء مخالفة لرئيس مجلس الاحتياطي الفيدرالي جيروم باول وفريقه. وبالتالي، يتوقَّع العديد من المراقبين أنَّه يجب البدء باتخاذ إجراءات، يأتي في مُقدِّمتها تقليص مشتريات السندات البالغة 120 مليار دولار شهرياً، وذلك للحدِّ من ضخِّ السيولة في الأسواق، لاسيَّما أنَّ الاقتصاد بدأ يؤشر إلى التعافي من الجائحة.

يُعدُّ الاستثمار في شركات التكنولوجيا أحد المؤشرات على توقُّعات السوق بما يتعلَّق بالتضخم، لأنَّها أصول ذات إيرادات طويلة الأجل. وبالتالي، هناك علاقة عكسية بين ارتفاع عائد السندات لأجل 10 سنوات، وانخفاض سعر أسهم التكنولوجيا.

فور سماع بيانات التضخم الأخيرة في الولايات المتحدة؛ شهدت أسهم التكنولوجيا عمليات بيعٍ كبيرة بسبب ارتفاع عائد السندات الى ما فوق 1.6%. لكنَّها عاودت الصعود مجدداً، لكن بدرجة أقل، متأثِّرةً بانخفاض عائد سندات الخزانة الأمريكية لأجل 10 سنوات، الذي يبلغ حالياً 1.572%.

خطر فقاعة ديون

إنَّ أحد أهم أسباب القلق من التضخم، هو أنَّ العائد الحقيقي على السندات بعد خصم التضخم يصبح سالباً -2.628%. وعليه؛ إذا ظلَّ عائد السندات لأجل 10 سنوات مرتكزاً على وتيرة شراء الفيدرالي، بموازاة ارتفاع التضخم، فقد يصبح العائد الحقيقي أكثر سلبيةً. وكلما حدث ذلك انخفضت أيضاً قيمة الدولار.

أمَّا في حال رفع الفائدة، إن حدث، فإنَّنا سنحصل على منحنى عائد أقل حدَّةً، لاسيَّما أنَّ عوائد السندات قصيرة الأجل ستبقى مثبتة للمنحنى.

مع الإشارة إلى أنَّ وجود معدلات تضخم فوق 2% من شأنه أن يزيد تكلفة الدين على المقترضين.

بالنسبة لسوق الأسهم، فإنَّ الاقتصاد المنتعش قد يجعل حالة الأسهم على المدى القريب أكثر استقراراً، باعتبار أنَّ الاحتياطي الفيدرالي سيتردد للغاية قبل رفع أسعار الفائدة على المدى المتوسط. لكن لا يمكننا التكهن مسبقاً بأنَّه خلال السنوات الثلاث المقبلة ستظلُّ أسعار الفائدة على حالها، تبعاً لسياسة الفيدرالي القاضية بإبقائها على حالها لحين استعادة الاقتصاد زخمه وقوته كما كان قبل جائحة كورونا.

في حال الإبقاء على أسعار الفائدة الحالية، مع عدم وجود انخفاضات وتقلُّبات جوهرية، فإنَّ سوق الأسهم قد ترتفع. كما ستستفيد الشركات من أسعار الفائدة المنخفضة، الأمر الذي يُنذر بمزيد من التضخم، الذي يطال المستهلكين بشكلٍ مباشر من خلال نقل الشركات للتكلفة الزائدة الناجمة عن الضغوط التضخمية إلى جيوبهم.

بالمقابل، فإنَّ رفع الفائدة، سيكون له أثر سلبي على أداء الأسواق، لما قد يسبِّبه من ضغوط على المحافظ المالية، لاسيَّما تلك المثقلة بالرافعة المالية، وهو ما قد ينتج عنه زيادةً في حالات التعثُّر والتخلُّف عن السداد، مع احتمالية حدوث فقاعة ديون في المستقبل.

كخلاصة لما تقدَّم؛ فإنَّ المطلوب هو التكامل ما بين السياسة المالية والسياسة النقدية، لاسيَّما لجهة التنسيق حول التدخل في الوقت المناسب لكبح التضخم، ونحن بانتظار ذلك في الربع الثالث أو الأخير من 2021، موعد اجتماع الفيدرالي الأمريكي المخصص للفائدة الذي يترقَّبه العالم.