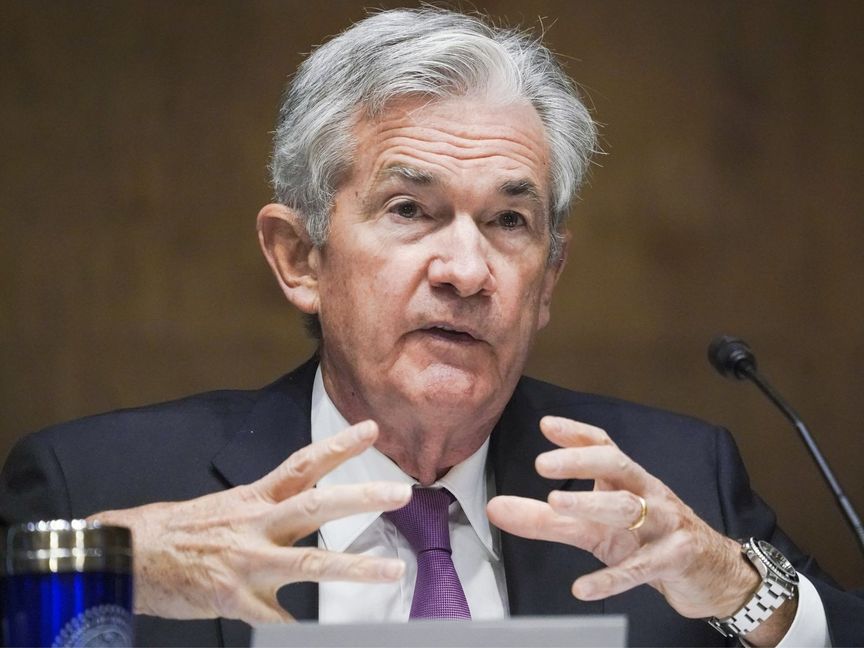

جاء في شهادة لرئيس الاحتياطي الفيدرالي جيروم باول أنه يود أن يرى مزيداً من البشائر بشأن التضخم قبل الإقدام على تخفيض أسعار الفائدة، وقد تحقق له ذلك.

تراجع التضخم الكلي على أساس سنوي بما فاق المتوقع وبلغ 3% في يونيو مقارنة مع 3.3% في مايو، كما تباطأ التضخم الأساسي إلى 3.3% من 3.4%. لذا زاد المستثمرون من فورهم رهاناتهم على أن مجلس الاحتياطي الفيدرالي سيخفض الفائدة في سبتمبر، بل وبدأوا يتساءلون إن كان يمكن أن يكون أقرب، أي بحلول نهاية هذا الشهر.

لا يوجد سبب لاستبعاد أي من التاريخين. ونظراً لخطر تباطؤ الاقتصاد، فإن خفضاً متواضعاً يبدو ملائماً. لكن برغم أن التضخم ما يزال مرتفعاً، تشير أحدث البيانات إلى أن معدل فائدة أدنى بقليل من المستويات الحالية، ما يزال يعتبر ضابطاً وافياً لتحقيق هدف الاحتياطي الفيدرالي وهو 2%.

لقد نما الناتج المحلي الإجمالي المعدل على أساس سنوي في الربع الثاني بنسبة 2.8%، وهو ما يفوق المتوقع بقدر يسير، لكنه يؤكد أن الاقتصاد تباطأ كثيراً منذ العام الماضي. كما انخفض مقياس مرتبط بالتضخم الضمني إلى أقل من 3%. لذا لا مبالغة في استنتاج أن البنك المركزي ربما يخفض سعر الفائدة على المدى القصير في اجتماع السياسة الذي سيعقده هذا الأسبوع.

مع ذلك، هناك سؤال بخلاف ما إذا كان الاحتياطي الفيدرالي سيعمد إلى خفض أسعار الفائدة الآن أو بعد شهرين، ومحوره ما سيقوله باول وزملاؤه عن نواياهم اللاحقة. وسيتركون خياراتهم مفتوحة إن كانوا حكماء.

كان الاحتياطي الفيدرالي مصيباً حين تعهد بتتبع البيانات. لكن ما تترقبه أسواق المال ليس خفضاً واحداً، بل التفافة نحو نهج أسعار فائدة منخفضة. وهذا تصور غير مفيد. فهو يعطي الخطوة التالية، مهما كانت متواضعة أو مؤقتة، أهمية كبيرة جداً، وقد يقيد الاحتياطي الفيدرالي إن تغيرت الظروف.

ثمة منطق وراء توقعات السوق، فقد تأتت من رغبة البنك المركزي بأن يعدل السياسة بالتدريج مع جعل التنبؤ بها ممكناً وبأن يتجنب المفاجآت. إن إحداث الاستقرار حسن، لكن التدرج والاعتماد على البيانات يدفعان نحو اتجاهات متباينة أحياناً، وعندما تتغير الحقائق، سيحتاج مسؤولو البنك المركزي إلى حرية في تغيير آرائهم. وإن ربطوا السياسة بجدول زمني فعلي أو متخيل، فإن المفاجآت لو تأخرت يُرجح أن تكون أكبر وأسوأ.

إن سعر الفائدة الحالي الذي يتراوح بين 5.25% و5.5% يكبح الطلب بشدة. كما أن التضخم في الإسكان، الذي هو مستحكم بشكل ملحوظ حتى هذه النقطة، قد تراجع بعض الشيء، وقد واصلت أسعار الخدمات بما لا يشمل الإسكان والطاقة، انخفاضها في يونيو للشهر الثاني على التوالي، وهذا مؤشر يلقى اهتماماً كبيراً.

الهام في هذا هو أن سوق العمل التي كانت محمومةً قد تباطأت، وانخفضت فرص العمل بحدة، كما ارتفع معدل البطالة إلى 4.1%، وتحول توزان المخاطر، ما يعني أن الحجة لصالح خفض أسعار الفائدة تبدو قوية.

هنا تكمن النقطة الحاسمة: إن خفض الاحتياطي الفيدرالي أسعار الفائدة، فيتعين عليه أن يقدم هذا التغيير على أنه وافٍ من حيث البيانات، وليس على أنه تمهيد لمزيد من التيسير. وإن أشارت البيانات اللاحقة إلى استقرار التضخم فوق 2%، فسيتعين عكس التيسير، ويتعين على الاحتياطي الفيدرالي أن ينبه المستثمرين إلى هذا الاحتمال.

بل إن فكرة نهج يفضي إلى سعر فائدة طبيعي تفترض أن البنك المركزي يعرف ما هو الرقم "الطبيعي"، وهو لا يعرفه وكذلك حال الجميع، لكن البيانات ستفصح عنه في الوقت المناسب، إذا رويداً رويداً حتى ذلك الحين.