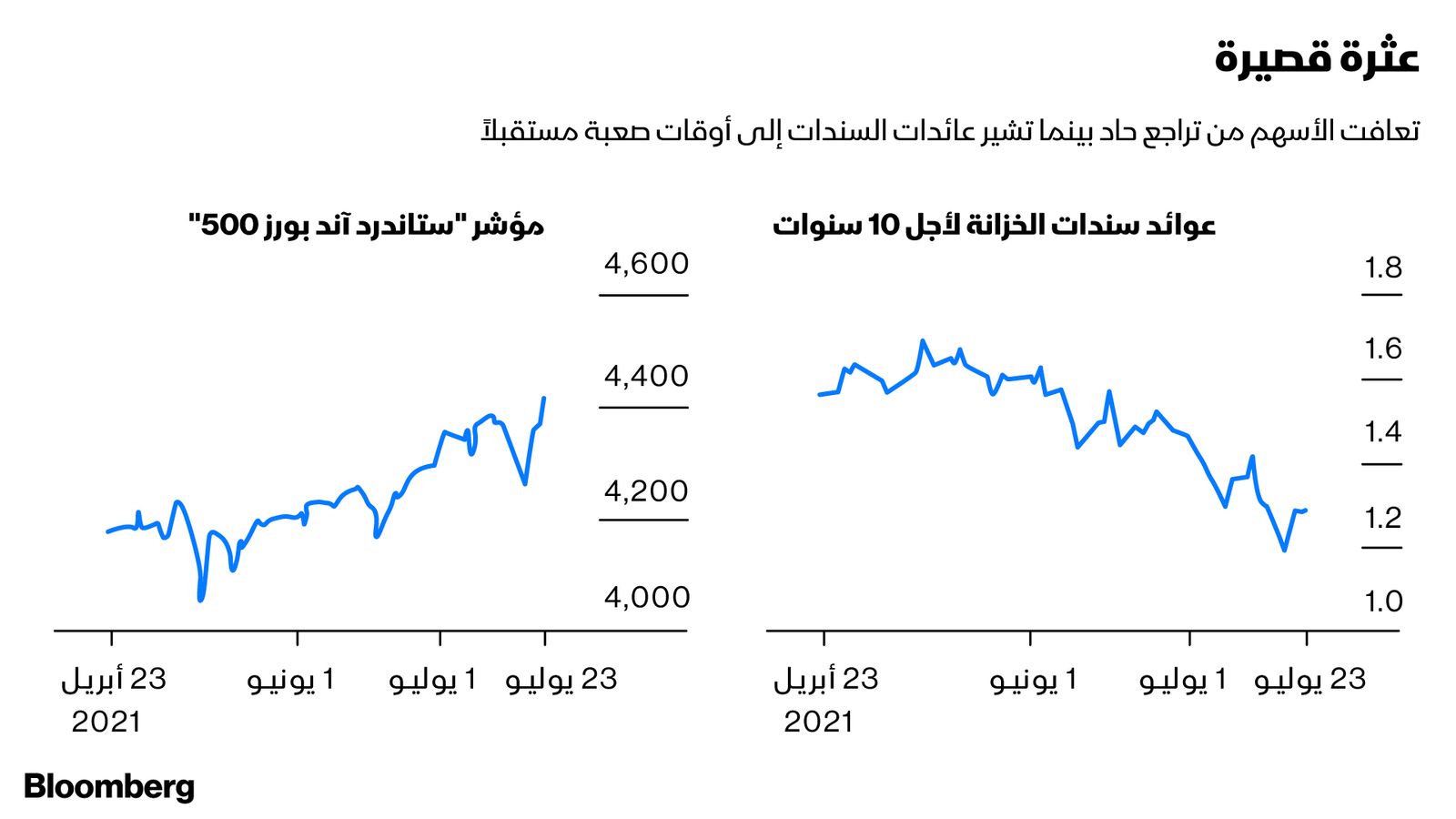

ترسل الأسواق المالية في بعض الأحيان بعض الإشارات المحيرة والمتناقضة. ولننظر إلى الأسبوع الماضي، الذي بدأ بإنهاء مؤشر "ستاندرد آند بورز 500" أكبر تراجع دام لثلاثة أيام منذ منتصف مايو، وفي الوقت نفسه سادت معنويات "تجنُّب المخاطر" في سوق السندات مع تراجع العائد على سندات الخزانة القياسية لأجل 10 سنوات إلى 1.13%، وهو أدنى مستوى منذ فبراير.

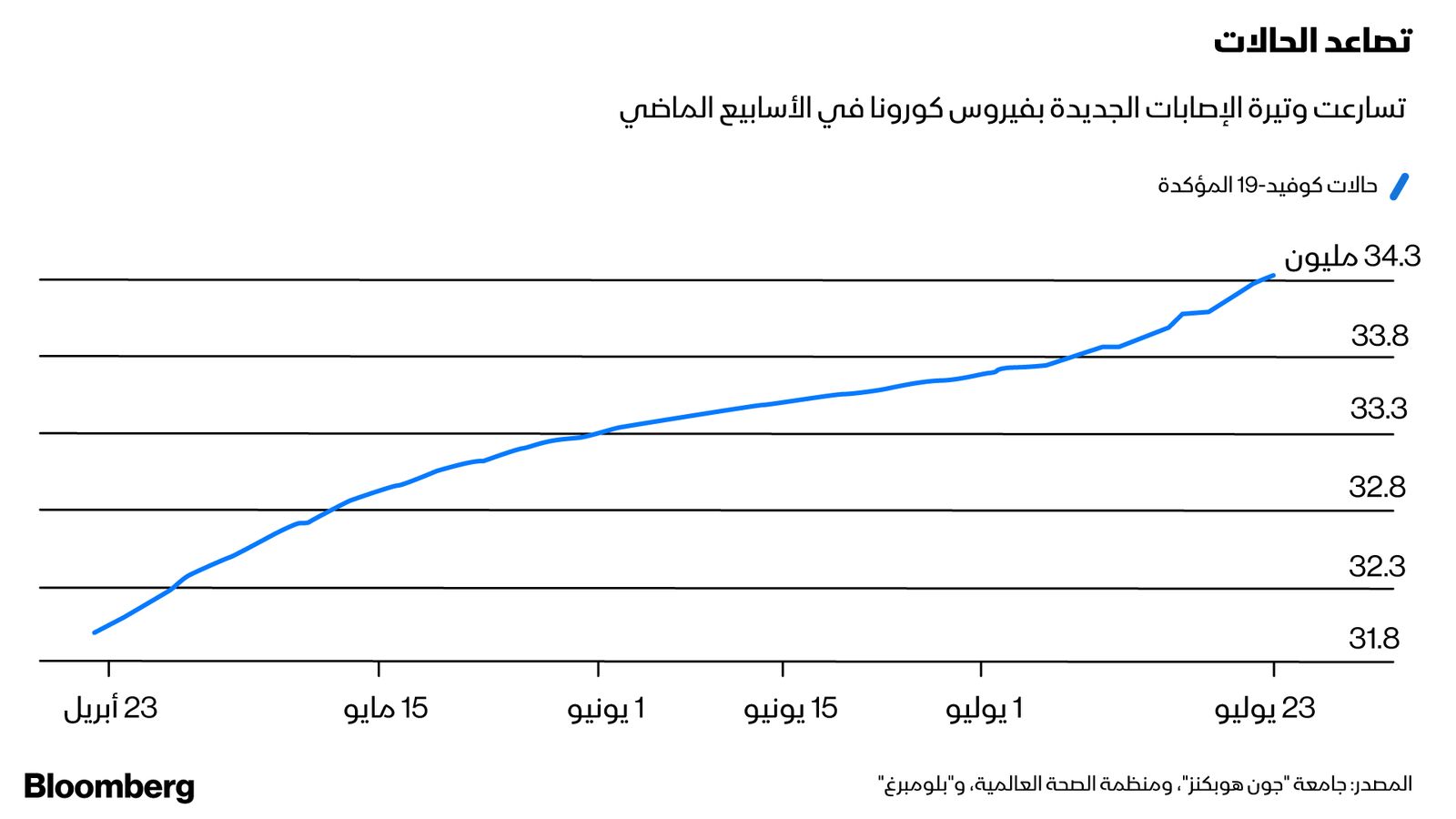

جاء ذلك على خلفية تفشي متحوِّر كوفيد 19 "دلتا" شديد العدوى بشكل قد يعيق إعادة الانفتاح الاقتصادي. وفي الواقع، فقد تجاوز عدد حالات الإصابة بفيروس كورونا الجديد حاجز الـ 50,000 بأربعة أضعاف هذا الأسبوع، وهو أمر لم يحدث منذ إبريل، وفقاً للبيانات التي جمعتها "بلومبرغ"، وعلاوةً على ذلك؛ فإنَّ الحالات الجديدة في طريقها إلى الارتفاع بأكثر من الضعف الشهر الجاري إلى حوالي 875 ألف.

سبب التناقض

سجَّل مؤشر "ستاندرد آند بورز 500" فجأة تحولاً ملحوظاً، وارتفع بشكل يومي باقي أيام الأسبوع، وحطَّم مستويات قياسية في طريقه. ومع ذلك سيطرت على سوق السندات حالة "تجنُّب المخاطر" مع تداول سندات لأجل 10 سنوات بعائد أقل

بـ 0.5% من قمتها للعام الحالي التي حقَّقتها نهاية مارس، مما يوحي أنَّ هناك أوقاتاً أصعب قادمة.

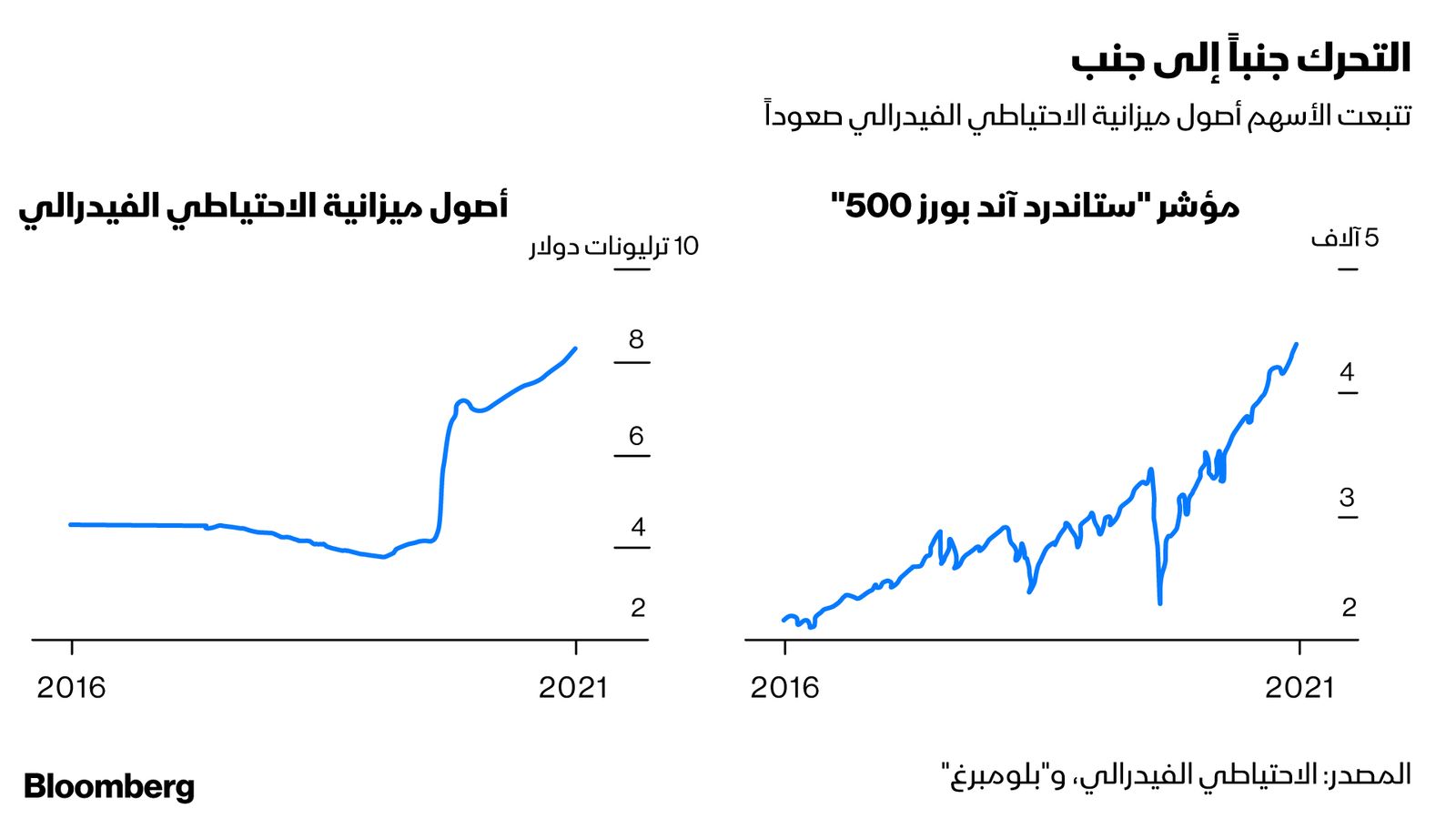

فأي السوقين تعكس الواقع؟ وهل تعتقد أنَّه ربما في كلتيهما؟ يبدو كل شيء متعارضاً حتى نسترجع أحداث 2020، عندما تراجعت الأسهم في البداية مع ترسخ الوباء، ثم انتعشت سريعاً برغم ازدياد حالات الإصابة الجديدة، وثبات عائدات السندات بالقرب من مستويات قياسية منخفضة، وكان السبب الأساسي في ذلك الوقت هو المحفِّزات المالية والنقدية غير المسبوقة التي ضخَّتها الحكومة والاحتياطي الفيدرالي في الاقتصاد، مما أفاد الأسهم، وأصول الدخل الثابت على حدٍّ سواء، ويبدو أنَّ هذه الآلية جارية الآن، وإن كان ذلك على نطاق أصغر بكثير.

ولأكون واضحاً، لا أحد يقول، إنَّ الاقتصاد على وشكِّ التعثر، وإنَّما قد يكون التراجع كافياً للاقتصاديين لشطب أعشار قليلة من النسب المئوية لتقديرات النمو الشاهقة التي تقف حالياً عند 6.6%، وفقاً لمسح أجرته "بلومبرغ نيوز"، وبرغم أنَّ الاقتصاديين في "جى بي مورغان"، لم يغيّروا توقُّعاتهم للناتج المحلي الإجمالي، بل خفَّضوا تقديراتهم لحجم توسُّع الإنفاق الاستهلاكي الربع الجاري إلى 4.5% بدلاً من 5%. ووصف الاقتصاديون في "سيتي غروب" الأمر في مذكرة للعملاء الأسبوع الجاري على النحو التالي:

"برغم أنَّ العالم ربما قد يكون "تعلَّم التعايش مع كوفيد" إلى حدٍّ ما؛ فإنَّ متحوِّر دلتا لديه القدرة على كبح توقُّعات التعافي، فيما يعمل مزيج من القيود المفروضة من الحكومة مع القيود الشخصية على الحركة كنوع من الضريبة على التنقل، وعلى الأرجح على النشاط أيضاً.

دور الاحتياطي الفيدرالي

لن يكون ذلك بالتأكيد كافياً لإثارة جولة أخرى من المدفوعات الحكومية مباشرة إلى المستهلكين، أو دفع الفيدرالي لخفض أسعار الفائدة إلى ما دون الصفر، ويزيد من مشترياته من السندات، لكن يبدو أنَّ السوق تراهن على أنَّ ذلك قد يكون كافياً لاستمرار البرامج الحكومية الخاصة، وأسعار الفائدة شديدة الانخفاض لفترة أطول. من المتوقَّع للتأكُّد من أنَّ التعافي الاقتصادي لن يخرج عن المسار الصحيح في مواجهة حالات كوفيد 19 الجديدة، أو ربما لا يقوم الاحتياطي الفيدرالي بتخفيض مشترياته من السندات في أقرب وقت أو بالقدر المتوقَّع.

وعلى الصعيد المالي، أعلن البيت الأبيض يوم الجمعة عن خطط لزيادة المساعدة لمقترضي الرهن العقاري الذين تخلَّفوا عن سداد المدفوعات، وذكرت "بلومبرغ نيوز" أنَّه سيتمُّ تقديم مساعدة معززة لأصحاب المنازل الذين يملكون قروضاً عقارية مدعومة من الحكومة، والذين تضرروا من الوباء، بهدف خفض بعض المدفوعات الشهرية بحوالي 25%، وتلك بلا شك لفتة صغيرة، لكنَّها تُظهر أنَّ الحكومة أكثر استعداداً للوقوف في جانب المساعدة.

فيما يتعلَّق بالسياسة النقدية، أفاد زملائي في "بلومبرغ نيوز" أنَّه تمَّ ترحيل التوقُّعات لأوَّل رفع في سعر الفائدة إلى مارس 2023 مقارنةً بيناير تقريباً من ذلك العام، كما تراجعت الرهانات على مستوى الفائدة بدءاً من يونيو 2024 فصاعداً بنحو 18 نقطة أساس يوم الإثنين، مما بدد توقُّعات السوق بحدوث زيادة كاملة تقريباً في أسعار الفائدة على المدى المتوسط.

وقد يبدو كل هذا متطرِّفاً بعض الشيء، ولكن ليس لاستراتيجي الفائدة في "بي إم أو كابيتال ماركتس" BMO Capital) Markets) الذين يصنَّفون على أنَّهم الأفضل في أعمال الاستطلاعات السنوية التي تُتابعها المؤسسات على نطاق واسع، وإليك ما كتبوا في مذكرة للعملاء يوم الجمعة:

عند إلقاء نظرة أوسع، لا يخفى علينا أنَّ دلتا ليس أوَّل متحوِّر لفيروس كورونا، ولن يكون الأخير، وهذه هي الحقيقة التي تضيف القليل من الدعم الأساسي لإعادة التسعير المشهودة مؤخراً في سندات الخزانة، لأنَّ التداعيات المستقبلية لن تكون أطول لشهر أو اثنين قبل العودة "للوضع الطبيعي"، وبالنظر إلى تعثُّر جهود التلقيح وسرعة تحور الفيروس، بدأ المستثمرون التفكير في وضع طبيعي جديد مختلف تماماً عن اتجاهات الاستهلاك، والتوظيف قبل كوفيد.

القوة الدافعة

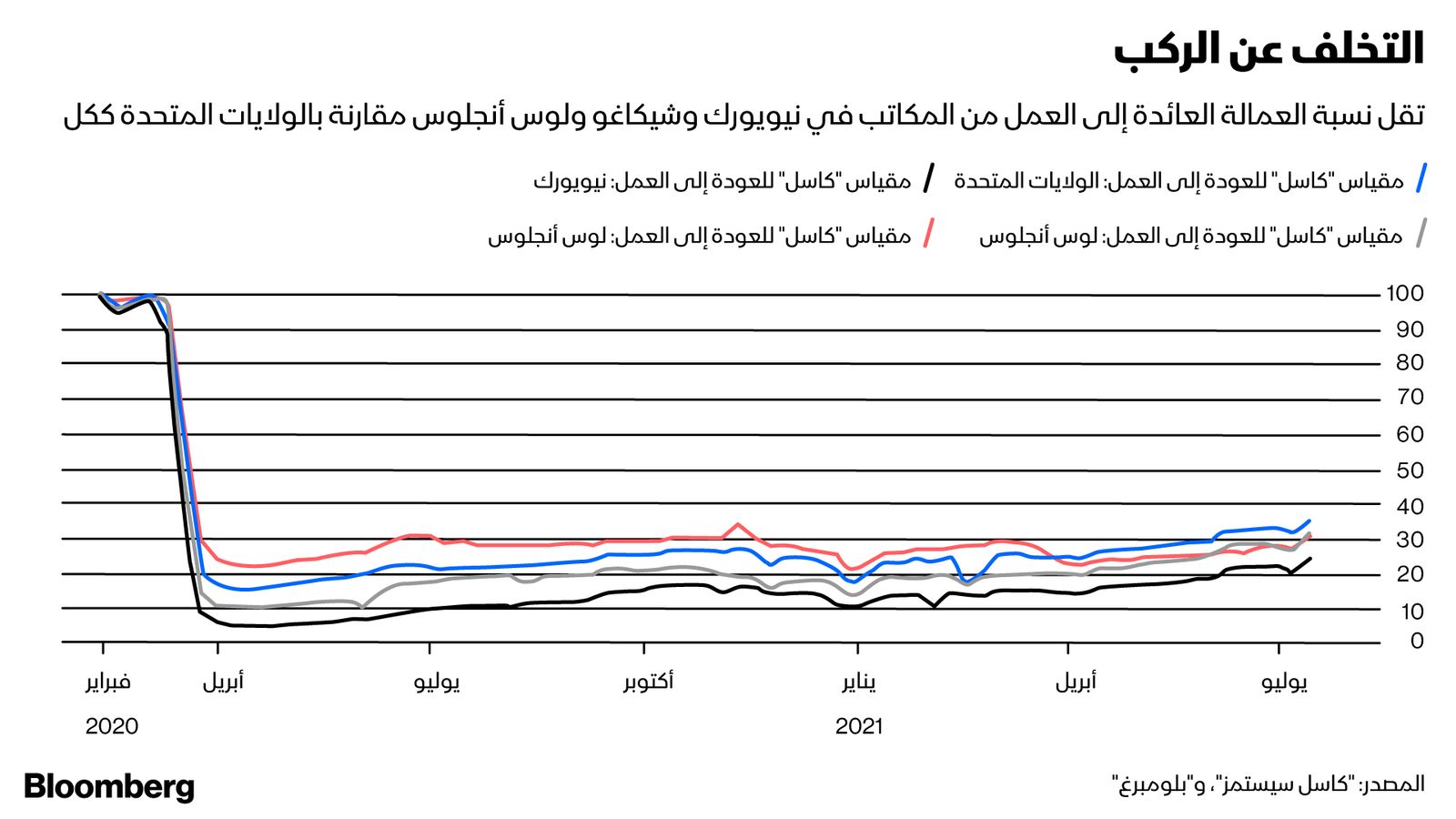

والشيء الأخير الذي ينبغي النظر إليه هو مدى بطء عودة أكبر مدن الدولة إلى الإنتاج، وتتراوح معدلات البطالة في نيويورك، وشيكاغو، ولوس أنجلوس من 9.2% إلى 10.5%، أي أعلى بكثير من المتوسط الوطني البالغ 5.9%، وهو أمر ملحوظ لسببين.

الأول، هو أنَّ هذه المدن الثلاث تشكِّل 13.4% من العاطلين عن العمل في الدولة، وفقاً لبيانات "داتا تريك ريسيرش" . والثاني، هو أنَّ ارتفاع معدلات الإصابة بكوفيد 19 قد تؤخِّر خطط العودة إلى المكاتب، مما يؤجل أكثر التعافي في هذه المدن، وبالفعل، تتخلَّف نيويورك، وشيكاغو، ولوس أنجلوس عن بقية الدولة في نسبة العاملين العائدين إلى المكاتب، وهو ما يضر بالمطاعم، والمتاجر، والقطاعات الخدمية الأخرى.

إعادة فتح الاقتصاد ليس حدثاً، وإنما عملية، وتصبح تحرُّكات السوق مفهومة أكثر عند الأخذ في الاعتبار تعهد الحكومة والفيدرالي بفعل ما يتطلَّبه الأمر لضمان استمرار العملية، قبل التراجع عن أيِّ سياسات. وهذا هو المحرِّك الأساسي للأسواق.