مع تواتر المؤشرات الاقتصادية السيئة في الأسابيع الأخيرة، أصبح الألم لا هوادة فيه في منطقة اليورو. فالسياسة والأوضاع المالية ومسار أسعار الفائدة في الاتحاد الأوروبي كلها عوامل تؤدي إلى تفاقم ضعف اليورو، وتدفع العملة الموحدة نحو مستوى التعادل مع الدولار الأميركي. وحتى أكبر شركة لإدارة الأصول في أوروبا "آموندي" (Amundi) تقول إن انخفاض العملة الموحدة إلى مستوى دولار واحد مقابل اليورو قد يحدث بحلول نهاية العام.

ربما لا تعاني أوروبا من أزمة وجودية، ولكنها بالتأكيد في مأزق. فاليورو يترنح أمام تعاظم قوة الاقتصاد وسوق الأسهم بالولايات المتحدة وارتفاع الدولار. وما يدعو إلى الإحباط أن العملة الموحدة تبدو كما لو أنها فقدت السيطرة على مصيرها، حيث يبدو أن جميع مساراتها تتحدد بما قد يفعله الرئيس المنتخب دونالد ترمب أو لا يفعله.

في تناقض صارخ مع صورة الركود في أوروبا، تشير تقديرات نموذج الناتج المحلي الإجمالي "جي دي بي ناو" (GDPNow) الصادر عن الاحتياطي الفيدرالي في أتلانتا، إلى نمو الناتج المحلي الإجمالي الأميركي في الربع الرابع بنسبة 2.6%، في إشارة إلى خلفية إيجابية تسمح بتحقيق الدولار مزيداً من المكاسب.

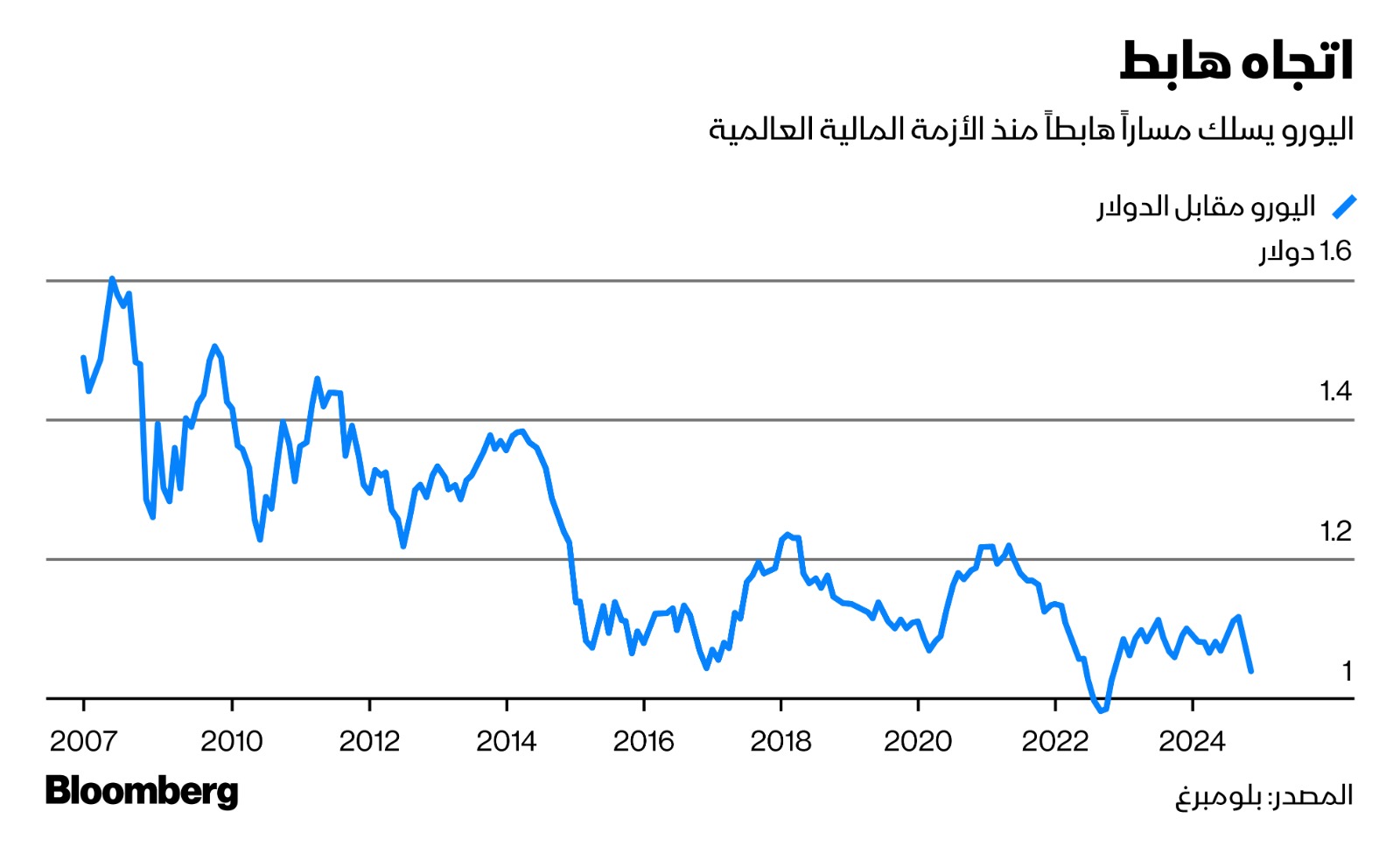

تراجع اليورو أمام الدولار

تراجع اليورو إلى أدنى مستوى له في عامين أمام الدولار. وهو ليس العملة الوحيدة التي تنخفض أمام انتعاش الدولار الملك، غير أن أداءه ضعيف حتى أمام الجنيه الإسترليني، مع إعلان المملكة المتحدة أيضاً عن بيانات اقتصادية ضعيفة يوم الجمعة. ولا يبدو أن هناك نهاية واضحة في الأفق لبؤس العملة الموحدة، على الرغم من أنها لم تسقط بعد في دوامة الهبوط.

إن أي انتعاش في سوق الصرف الأجنبي ربما يكون مصدره تراجع مكاسب الدولار أكثر من أي تطور آخر على المستوى المحلي في أوروبا.

المشهد السياسي في حالة من الفوضى، حيث ينعكس في ألمانيا الآن ما يحدث في فرنسا. ومن قبيل المصادفة أن أكبر اقتصادين في أوروبا يقودان أيضاً انكماشها الاقتصادي، حيث روجع معدل نمو الناتج المحلي الإجمالي في ألمانيا للربع الثالث بالتخفيض إلى 0.1% فقط.

وانخفض مؤشر مديري المشتريات المركب لمنطقة اليورو لشهر نوفمبر إلى 48.1 نقطة من 50 نقطة في الشهر السابق، متراجعاً إلى منطقة الانكماش للمرة الرابعة هذا العام، ويبدو أنه سيعاني في هذه المرة للارتداد مرة أخرى إلى منطقة النمو. وهبط مؤشر مديري المشتريات في القطاع الصناعي في منطقة اليورو مرة أخرى إلى 45.2 نقطة، ومن الواضح أن القطاع دخل في حالة الركود.

فرنسا تسير على حبل مشدود

يقف خلف هذه الصورة القاتمة تراجع كل من المؤشرين الفرنسي والألماني إلى 43.2 نقطة. بل إن ما يثير القلق أكثر من ذلك هو انخفاض مؤشر قطاع الخدمات إلى 49.2 نقطة من 51.6 نقطة في أكتوبر، فمن أين سيأتي نمو الاقتصاد في الوقت الحالي؟

تسير فرنسا مع إيطاليا على حبل مشدود في كيفية تعامل المفوضية الأوروبية مع نفقاتهما الكلية الفظيعة التي تخرق قواعد العجز المالي في الاتحاد الأوروبي. ويواجه رئيس الوزراء الفرنسي ميشيل بارنييه موقفاً عصيباً في تمرير جزئي لحزمة ميزانية 2025 من خلال الجمعية الوطنية (البرلمان)، بعد أن رفضت مقترحاته المتعلقة بالإيرادات في التصويت.

يستطيع بارنييه أن يتجاوز البرلمان، ولكن إذا خسرت إدارته لاحقاً تصويتاً على الثقة، فإن اللعبة السياسية بأكملها ستنهار. قد تقرر بروكسل أنه ليس لديها خيار سوى أن تدفعه إلى أن يبدأ من جديد.

تُعد قواعد منطقة اليورو المالية ضرورية للحفاظ على تماسك مشروع العملة الموحدة، حتى لو كان من غير الملائم فرض قيود على إنفاق الحكومة في وقت يتسم بتراجع الاقتصادات وانخفاض الإيرادات الضريبية.

أزمات ألمانيا الصناعية موثقة بشكل جيد، غير أن أي تخفيف محتمل في المستقبل للقيود على مستوى ديونها المحلية يجب أن يترافق مع اندماج اقتصادي جديد في منطقة اليورو.

تعديل قواعد السياسة المالية

كان منهج عدم تعديل القواعد إلا عند الحاجة الشديدة هو السمة المميزة للاتحاد الأوروبي طوال مسيرته المتقلبة. وتشكل المحكمة الدستورية الألمانية عائقاً رئيسياً أمام الخطط الطموحة التي قدمها رئيس البنك المركزي الأوروبي السابق ماريو دراغي في سبتمبر الماضي.

وعلى ما يبدو، فمن المرجح أن تتبدد الآمال المتعلقة بتكرار برنامج التعافي من الجائحة بتكلفته التي بلغت 800 مليار يورو (840 مليار دولار) تحت غطاء إجراءات تصفير صافي انبعاثات الكربون والدفاع. ومع ذلك، فإن السياسة الواقعية تملي على بروكسل أن تشرع في العمل قبل فوات الأوان.

يقودنا ذلك إلى البنك المركزي الأوروبي. فقد وجهت رئيسة الاتحاد الأوروبي كريستين لاغارد يوم الجمعة نداءً إلى التكتل من أجل تنظيم جهوده بشأن اتحاد أسواق رأس المال الذي لم يظهر إلى الوجود حتى الآن.

غير أن هناك رسالة أكثر جدية أيضاً من مجلس حاكم أكثر اتحاداً بكثير، مفادها أن السياسة النقدية لا تستطيع أن تنهض بكل الأعباء الاقتصادية الثقيلة، وتخفيضات أسعار الفائدة لن تكون فعالة إذا لم تصاحبها جهود السياسة المالية.

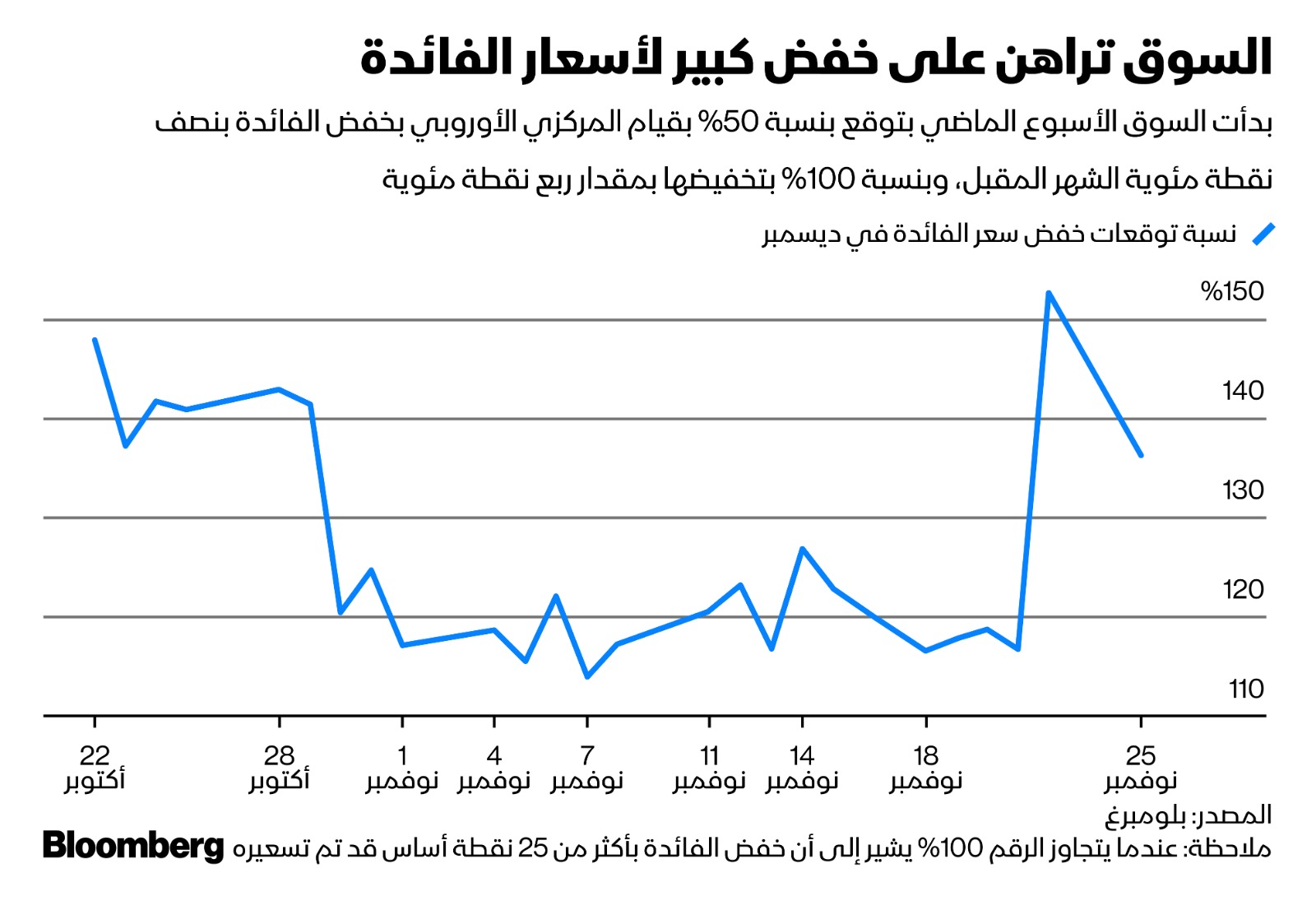

أسطورة سعر الفائدة المحايد

عندما يصرخ الحمائم –كما فعل العديد من صناع السياسة النقدية في البنك المركزي الأوروبي الأسبوع الماضي– تتحرك سوق العقود الآجلة لتوقع تخفيض أكبر لسعر الفائدة الرسمي على الودائع، مع تحول التوقعات الآن جزئياً باتجاه تخفيض طارئ بمقدار 50 نقطة أساس.

في أحدث اجتماعات البنك المركزي الأوروبي، تم التلويح بخفض الفائدة ربع نقطة مئوية إلى 3% في اجتماع 12 ديسمبر. ويقول فريدريك دوكروزيت، رئيس قسم أبحاث الاقتصاد الكلي في شركة "بيكتيت ويلث مانجمنت" (Pictet Wealth Management)، إن ذلك ربما كان خطأ سياسياً لما ينطوي عليه من خطورة أن يتخلف البنك المركزي عن الركب.

من المرجح أن تشهد أرقام التضخم في منطقة اليورو عن شهر أكتوبر، والمقرر صدورها في 29 نوفمبر، ارتفاعاً في المؤشرين العام والأساسي، محاكية الارتفاع الحاد الذي شهدته أرقام أسعار المستهلكين في المملكة المتحدة.

ربما يدفع ذلك صقور البنك المركزي الأوروبي إلى مقاومة محاولات تسريع وتيرة التيسير النقدي للوصول إلى ما يُسمى بالسعر المحايد الأسطوري لتكاليف الاقتراض، لتحقيق التوازن بين التوظيف واستقرار الأسعار.

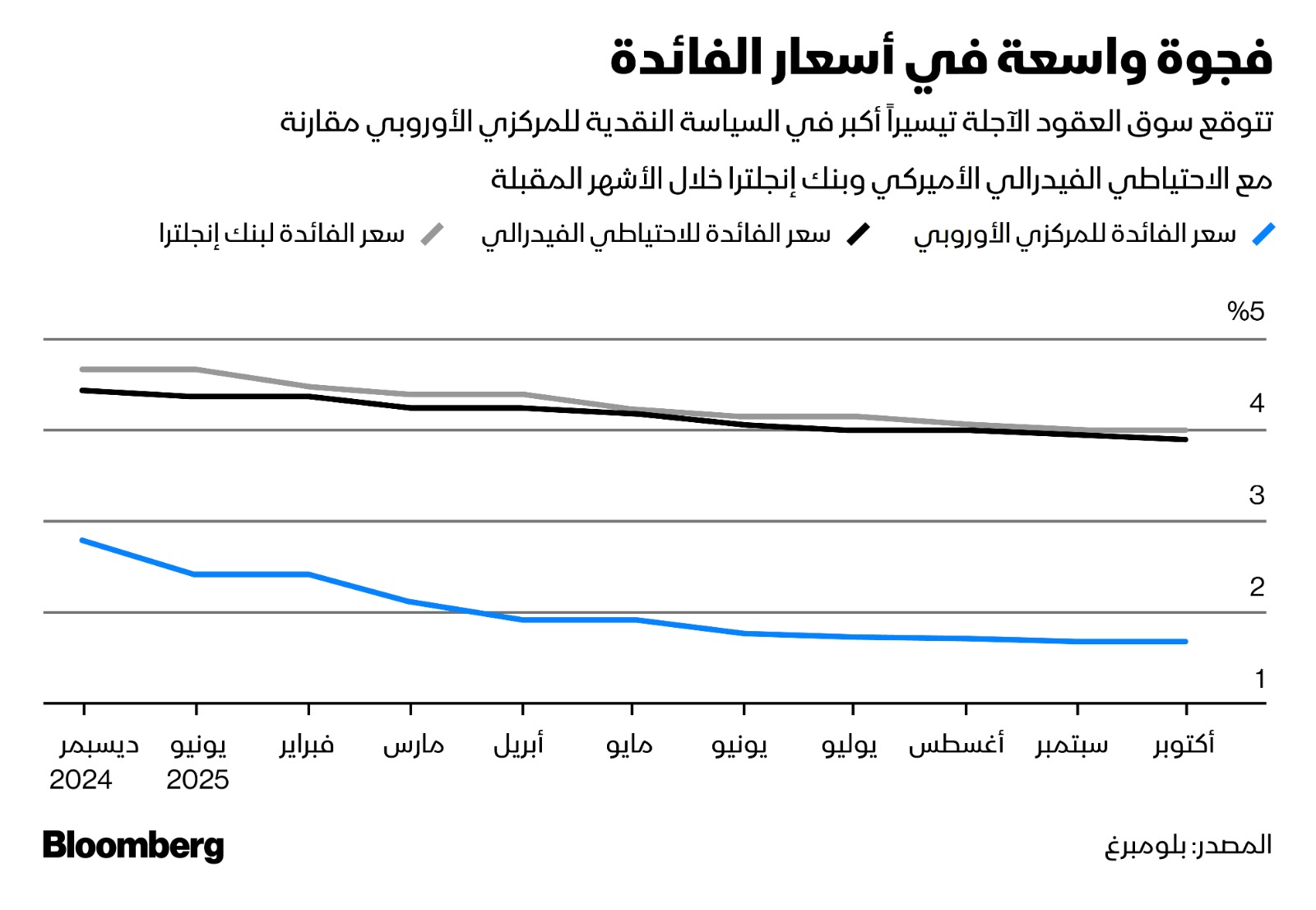

تحدد التصورات الحالية سعر الفائدة المحايد بما يقرب من 2%، وهو ما يناسب هدف البنك المركزي الأوروبي للتضخم. ولكن هذا السعر تحديداً هو السبب الجوهري وراء ضعف اليورو إلى هذه الدرجة بما لا يبرر استمراره مستقبلاً، ذلك أنه يقل كثيراً عن سعر الفائدة المحايد في الولايات المتحدة الأميركية أو المملكة المتحدة.

توقعات تخفيض أسعار الفائدة

يتوقع تسعير العقود الآجلة أن ينخفض سعر الفائدة على الودائع لدى البنك المركزي الأوروبي إلى 1.75% بحلول الصيف المقبل. ومن شأن هذه النسبة أن تشكل ارتداداً مؤقتاً وجزئياً عن عملية التشديد النقدي التي رفعت الفائدة بمقدار 450 نقطة أساس من سالب نصف نقطة مئوية في يوليو 2022 إلى ذروتها التي بلغت 4% في سبتمبر 2023.

الدرس الذي يجب تعلمه من الجائحة هو أن مزيجاً من التحفيز المالي والنقدي يمكن أن يكون قوياً وفعالاً للغاية. وقد أدى هذا المزيج إلى دعم اقتصاد منطقة اليورو، ولكنه تُرك لفترة طويلة جداً وأدى إلى زيادة التضخم.

قد يضطر البنك المركزي الأوروبي إلى خفض أسعار الفائدة بوتيرة أعنف، ولكن إذا لم يتجه اليورو نحو الانخفاض السريع أمام الدولار، فإن بروكسل تحتاج إلى خطة مالية بديلة، وبشكل عاجل.

غالباً ما تدور الأسعار بين أزواج العملات حول الفروق في أسعار الفائدة، ولكن توقعات النمو هي القوة الدافعة الحقيقية، وعلى أساس هذا المقياس يبدو انخفاض اليورو إلى مستوى التعادل مع الدولار أو دونه أكثر احتمالاً من عدمه.