منذ تأسيسها شركة "آرك إنفستمنت" عام 2014، وكاثي وود موضع جدال أروقة أسواق المال، نظراً لاستراتيجياتها الجريئة، بما حقق نتائج استثنائية لمستثمريها، إلى حدّ إطلاقهم عليها لقب "شجرة المال"، بموازاة وصف صندوقها الرئيسي بـ"أصل المخاطرة المطلق".

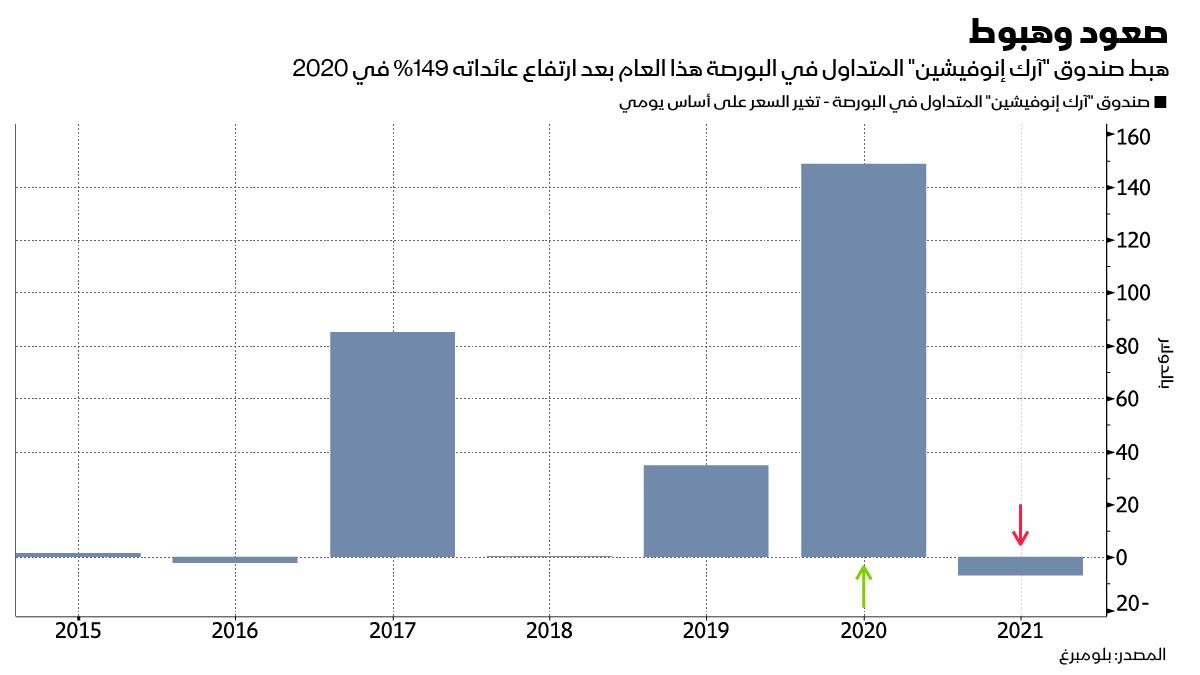

ورغم أن أساليب الاستثمار عند وود تختلف تماماً عن وارين بافيت، إلاّ أن صناديقهما انتهى بها الأمر إلى تحقيق النتائج نفسها تقريباً. حيث حقق صندوق بافيت الشهير "بيركشاير هاثاواي" (Berkshire Hathaway)، وصندوق وود الرئيسي "آرك أنوفيشن" (ARK Innovation)، البالغ حجمه 11.5 مليار دولار، عوائد لمستثمري كل منهما بنسبة 35% تقريباً على مدى العامين الماضيين.

في مقابلة خاصة مع "الشرق"، خلال قمة فوربس 30/50، تحدثت كاثي وود بدايةً عن النزاع بين روسيا وأوكرانيا، فاعتبرت أن الأسواق العالمية "تواجه حالياً مجموعة جديدة من المشاكل، حيث نجابه صدمةً تلوَ الأخرى تطال المعروض، بالمعنى الحرفي لكلمة صدمة. فنحن لم نعد أمام اختناقات في سلاسل التوريد، بل أكثر من ذلك نتيجة فرض العقوبات على روسيا وتقييد للأنشطة بطريقة مؤذية لقطاعي الطاقة والغذاء ولغاز النيون المستخدم في صناعة أشباه الموصلات للسيارات".

بالنسبة لصدمة التضخم الناجمة عن ارتفاع أسعار الطاقة والسلع الزراعية القادمة من روسيا وأوكرانيا وأوروبا الشرقية عموماً، ترى وود أن خطورتها تكمن في أنها تطال بشكلٍ مباشر القدرة الشرائية للأفراد والأجور، ما يعني تراجع الدخل الحقيقي. وبالتالي فإن "معنويات المستهلك الأمريكي وصلت إلى مستويات متدنية غير مسبوقة منذ الأزمة المالية العالمية في 2008. وشهد الأسبوع الماضي تطوراً دراماتيكياً، فمنحنى عائد سندات الخزانة يتجه إلى التسطح المستمر منذ عام، والاحتياطي الفيدرالي لم يولِ الاهتمام الكافي لهذا الأمر، حيث أعلن رئيسه جيروم باول أنه ربما يتم رفع الفائدة بواقع 25 نقطة أساس وليس 50 نقطة". مُضيفةً: "نحن هنا لسنا أمام تضخم يترسخ على المدى البعيد، بقدر ما نحن بحالة تدمير للطلب قد تتسبب بحصول ركود".

أسهم الابتكار الجذري

تُشير كاثي وود إلى أنه "خلال جائحة كورونا حصل انهيار في استراتيجياتنا كمدراء لصناديق الاستثمار، وكانت الخوارزميات هي من اتخذ القرارات بناءً على معطيين أساسيين هما انخفاض المراكز النقدية وحرق الأموال. ففي قطاع الدراسات الجينية مثلاً، هناك تبديد كبير للأموال النقدية، وأسهمت الخوارزميات في قتل تلك الشركات، حيث انخفضت أسهم بعضها بأكثر من 75% في غضون شهر، في وقتٍ كانت هذه الشركات هي المعنية بإخراجنا من الجائحة".

تؤكد رئيسة "آرك" أن "الابتكار هو الذي يخرجنا من كافة المشكلات، واستراتيجيتي بالكامل تتمحور حوله، لكن ليس الابتكار الذي ينتمي إلى العالم القديم. فإذا ما نظرنا إلى مؤشر واسع مثل S&P500، نجد أن 28% من أسهم المؤشر هي لشركات تكنولوجيا، ونسبة حيازاتنا من أسهم هذه الشركات هي 0.05% فقط، لأن هذا المؤشر برأينا يمثل الماضي وما نجح سابقاً. أما الشركات الموجودة بقوة في محافظنا، فهي تلك التي تركز على التكنولوجيات المبتكرة التي تُحدث تغييراً جذرياً أي "المزعزعة" لما هو قائم".

وتتابع قائلةً: "أمّا إذا تطلّعنا لمؤشر "ناسداك 100"، فنجد أن 25% من الشركات المدرجة عليه هي شركات تكنولوجيا "مزعزعة"، بينما تشكل هذه الشركات 100% من استثماراتنا. وبرأيي، نحن نمثل التركيبة الصائبة لمؤشر "ناسداك" الجديد، والاستراتيجية التي نتبعها هي الطريقة الأنسب للانكشاف على الابتكار".

فقاعة جديدة؟

شهدت كاثي وود بأم العين ظهور فقاعة شركات الإنترنت أواخر تسعينات القرن الماضي، وانفجارها، كما تقول؛ "ورأيت كيف كانت رؤوس الأموال الطائلة تطارد عدداً ضئيلاً من الفرص خلال وقت قصير جداً، وكنت أعلم أن النهاية ستكون مأساوية. وعندما انتقلت إلى شركة "آليانس بيرنستاين" (AllianceBernstein) خفّضنا وزن أسهم التكنولوجيا في محفظتنا إلى 11%، في حين كانت نسبة شركات التكنولوجيا في سوق المال تبلغ 35%. وعندما انفجرت الفقاعة، كان المستثمرون ومدراء الصناديق في حالة تخبّط ويزاحمون بعضهم البعض على زيادة وزن أسهم التكنولوجيا في محافظهم، وبالتالي كانت استراتيجيتهم خاطئة".

عمّا تعيشه الأسواق اليوم، ومدى اختلافه عن فقاعة "الدوت كوم"، تجيب وود: "إذا ما نظرنا إلى استطلاع "بنك أوف أميركا" لمدراء الصناديق، نجد أن الانكشاف على أسهم التكنولوجيا منخفض إلى مستويات لم نرها منذ 2006. وعليه، نحن لسنا في فقاعة حالياً. وفي الحقيقة، يمكن القول إن بذور جميع المنصات الابتكارية التي تتطور اليوم، وهي 5 منصات تشمل 14 تكنولوجيا مختلفة، كانت قد زُرِعَت في السنوات العشرين التي انتهت بفقاعة شركات الاتصالات الإنترنت. وبما أن هذه البذور تُعطي ثمارها الآن، وبما أن الإيرادات الحقيقية تتدفق وبوتيرة متزايدة، لم يعد الاستثمار قائماً على توقعات للسنوات العشر المقبلة كما كان يحصل سابقاً، بل بتنا أمام إيرادات حقيقية تنمو بسرعة اليوم".

مع ذلك؛ "نجد المستثمرين يهربون بالاتجاه المعاكس، ويهرعون إلى الالتزام بالمؤشرات القياسية ضمن بيئة عزوف عن المجازفة، ونحن نؤمن أن هذا التحرك سيكون خاطئاً. أي أن الهروب إلى المؤشرات القياسية اليوم خاطئ تماماً كما كان الاندفاع نحو أسهم التكنولوجيا في تسعينيات القرن الماضي"، بحسب كاثي وود.

وتُفصح أنها عادةً عندما ترى المستثمرين جميعهم يسيرون في اتجاهٍ واحد، وهذه المرة هم يندفعون إلى المؤشرات القياسية الواسعة بعيداً عن أسهم التكنولوجيا، فإن ذلك "يدفعني إلى القناعة بأن الأخيرة ستقدّم أداءً أفضل بكثير على الأرجح في السنوات الخمس القادمة".

طريقتنا مختلفة

تُعرّف كاثي وود استراتيجيتها الاستثمارية بالقول: "نحن أقرب ما نكون إلى شركة رأسمال جريء تعمل في سوق الأسهم المدرجة. لكننا نختلف عن شركات رأس المال الجريء التقليدية التي تحتاج إلى شركتين أو ثلاث ناجحة في محفظتها، ولا يهمها مصير باقي الشركات. بينما نحن نعمل بطريقة مختلفة لأننا نؤمن أن جميع الشركات الموجودة في محفظتنا ستحقق نجاحاً باهراً".

أمّا خلال فترات العزوف عن المجازفة؛ "فنركز حيازاتنا في الأسهم التي نؤمن بنجاحها إيماناً شديداً، وشركة "تسلا" هي في المرتبة الأولى حتى الآن بهذا الإطار، ونحن نبيع أسهم الشركات التي لدينا قناعة أقل بإمكاناتها، وهذه هي طريقتنا بإدارة المخاطر في محفظتنا. وكانت استراتيجينا هذه ناجحة في جميع الدورات الاقتصادية. نحن نؤمن أن هذه الشركات ستوفّر الحلول لمشاكلنا، ونتوقع لمعظم الشركات التي نعتقد بنجاحها أن تحقق أداءً جيداً في السنوات الخمس إلى العشر المقبلة".

نموذج "تسلا"

كمثالٍ على شركةٍ لم تكن تثير اهتمامها، ثم حققت أداءً مذهلاً، تعطي كاثي وود شركة "تسلا" للسيارات الكهربائية كنموذج "جيد جداً، فقد رأينا سهم "تسلا" يتذبذب لثلاث أو أربع سنوات قبل أن يفهم محللو شركات السيارات التقليدية أن "تسلا" ليست واحدةً منها، واضطروا إلى النظر إليها بطريقة مختلفة لم يكونوا مستعدين لها. وبعد أن أصبحوا يفهمون هذه الشركة، وتحديداً المحللون في جانب الشراء وليس البيع، وبعد أن أثبتت "تسلا" قدرتها على تسجيل زيادة كبيرة بحجم قدرتها التصنيعية، شهدنا زيادةً بمقدار 20 ضعفاً في سعر سهمها خلال أقل من ثلاثة أعوام. ونحن نعتقد أن العديد من الأسهم في محفظتنا تندرج ضمن هذه الفئة".

برأي كاثي وود فإن "أزمة كورونا لم تسهم بتسريع التحول نحو الابتكار فحسب، وإنما أسهمت المصاعب الحالية التي تطال سلاسل التوريد بإعطاء دفعة إيجابية لأسهم التحول هذه، وهي تُعتبر ضمن الأسهم الخطرة، والكثير من الناس يبيعونهم في أوقات العزوف عن المجازفة، ويعودون إلى المؤشرات القياسية. بينما نحن، في المقابل، نشتريها ونستمر بالتركيز على أسهم شركات النمو التي نؤمن بنجاحها. فإذا ما أراد المستثمرون الآخرون بيعها، رغم أنها تساعدنا على حل المشاكل الجديدة التي تحصل للتو نتيجة الأزمة بين روسيا وأوكرانيا، فإننا سنشتري هذه الأسهم منهم".