اعتادت شركة ماراثون أويل كورب على تقديم نموذج لكل ما هو خطأ في النفط الصخري الأمريكي، بداية من أعباء الديون الهائلة، والأجور السخية للمديرين التنفيذيين، وصولاً إلى الاستعداد الواضح لإنفاق كل ما يلزم لتعزيز الإنتاج. نزفت الشركة الأموال، وانخفض السهم بنسبة 84% من مستوى الذروة لعام 2014 حتى نهاية العام الماضي.

هذا العام، اتخذ الرئيس التنفيذي لي تيلمان مساراً مختلفاً، حيث قرر خفض راتبه بنسبة 25%، وتخلص من طائرات الشركة. ومع انخفاض إنتاج النفط بنسبة 20% -بعد تفشي وباء كورونا- تعهد بتركه دون زيادة عن ذلك المستوى. وما هي النتيجة؟ تضاعف سعر السهم هذا العام. كما يبلي أقرانها بلاء حسناً، حيث تعد شركات التنقيب عن النفط الأمريكية ثاني أفضل القطاعات من حيث الأداء في مؤشر ستاندرد آندر بورز 500.

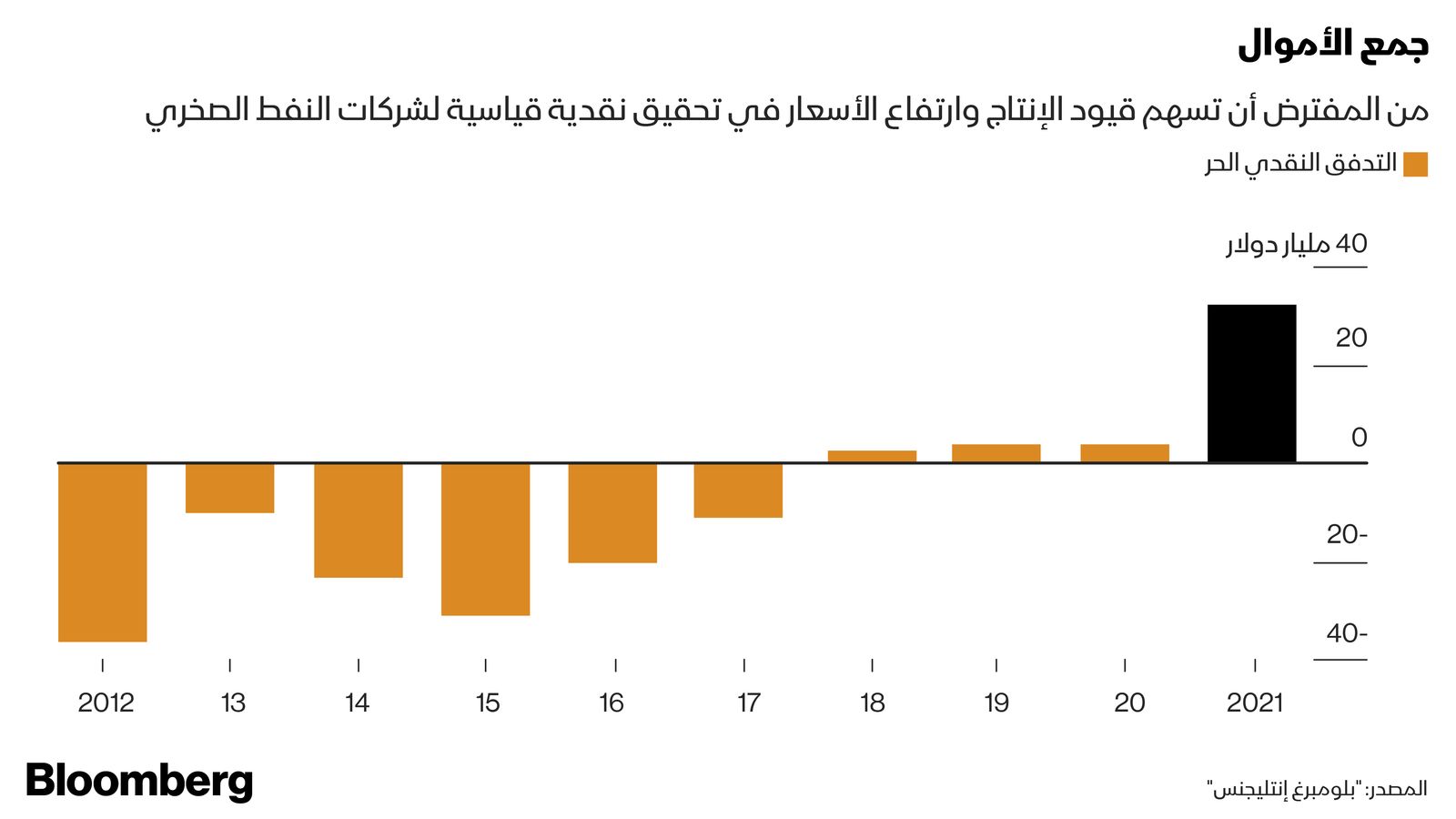

بعد سنوات من التأرجح بين الازدهار والانهيار التي تسببت في خسائر بأرقام فلكية إلى جانب معروض كبير من النفط، يبدو أن شركات القطاع القائم على تكنولوجيا التكسير الهيدروليكي قد وجدت مكاناً رائعاً وهي على وشك توليد أكثر من 30 مليار دولار من التدفق النقدي الحر هذا العام، وهو رقم قياسي وفقاً لـ"بلومبرغ إنتليجنس". وفي حين يشكل المبلغ رقماً صغيراً للغاية مقارنة بـ300 مليار دولار الذي تقدر شركة "ديلويت" أن القطاع أنفقه خلال العقد الماضي، إلا أنه يعد إحياءً مؤقتاً على الأقل لقطاع قد شطب من قبل المستثمرين إلى حد كبير قبل عام.

إقرأ أيضاً: إدارة معلومات الطاقة تتوقع ارتفاع إنتاج النفط الصخري الأمريكي في يوليو

من المؤكد أن شركات تكنولوجيا التكسير الهيدروليكي استفادت من الارتفاع بنسبة 50% في أسعار النفط العالمية هذا العام مع تزايد الطلب في الأماكن التي انحسر فيها معدل تفشي وباء كورونا. على الرغم من ذلك، من المهم لأرباحها أن تكون قادرة على كبح إمدادات جديدة، لتجنب حفر المزيد من الآبار منخفضة الإنتاجية التي كانت لديهم في السنوات الماضية. بدلاً من إنفاقها لزيادة الإنتاج، تدخر الشركات النقود بأي ثمن.

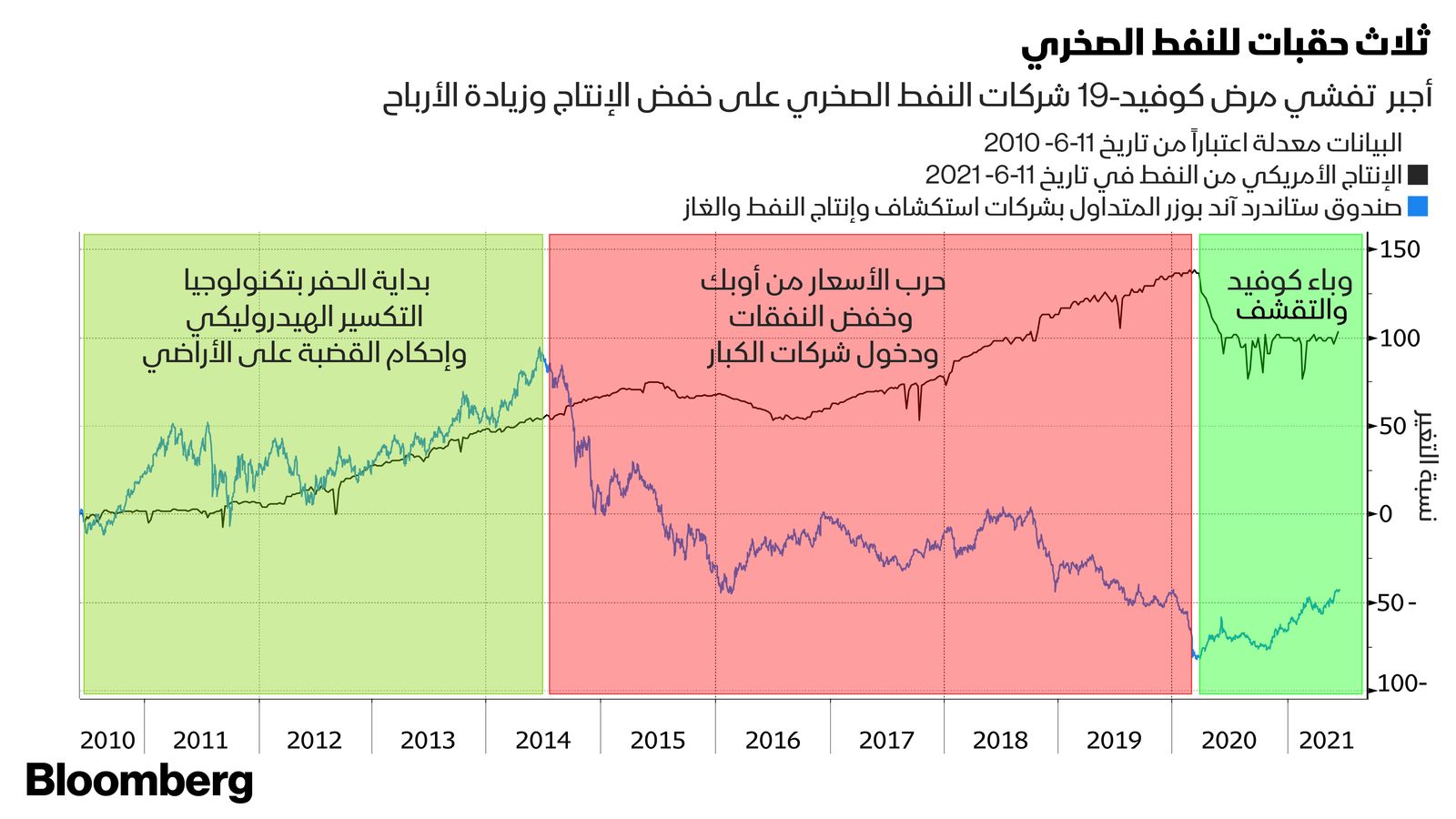

يعد ذلك تحول منذ الأيام الأولى لثورة النفط الصخري قبل عقد من الزمن، عندما فتحت تقنيات الحفر الأفقي والتكسير الهيدروليكي الجديدة مكامن شاسعة من النفط الخام في طبقات الصخور التي كانت تعتبر في السابق محكمة الإغلاق، مما أدى إلى تخفيف قبضة منظمة أوبك على الإنتاج العالمي.

في ذلك الوقت، ومع تداول النفط بأكثر من 100 دولار للبرميل والمخاوف العالمية من النقص، كافأ المقرضون والمستثمرون في الأسهم الشركات على ارتفاع الإنتاج. وكان من المنتظر أن تتدفق الأرباح بشكل طبيعي في وقت لاحق، وهذه هي الطريقة التي سار بها التفكير حيال الأمر. لكن القطاع كان ضحية لنجاحه، حيث ضخ نفطا أكثر مما هو مطلوب من قبل أحد.

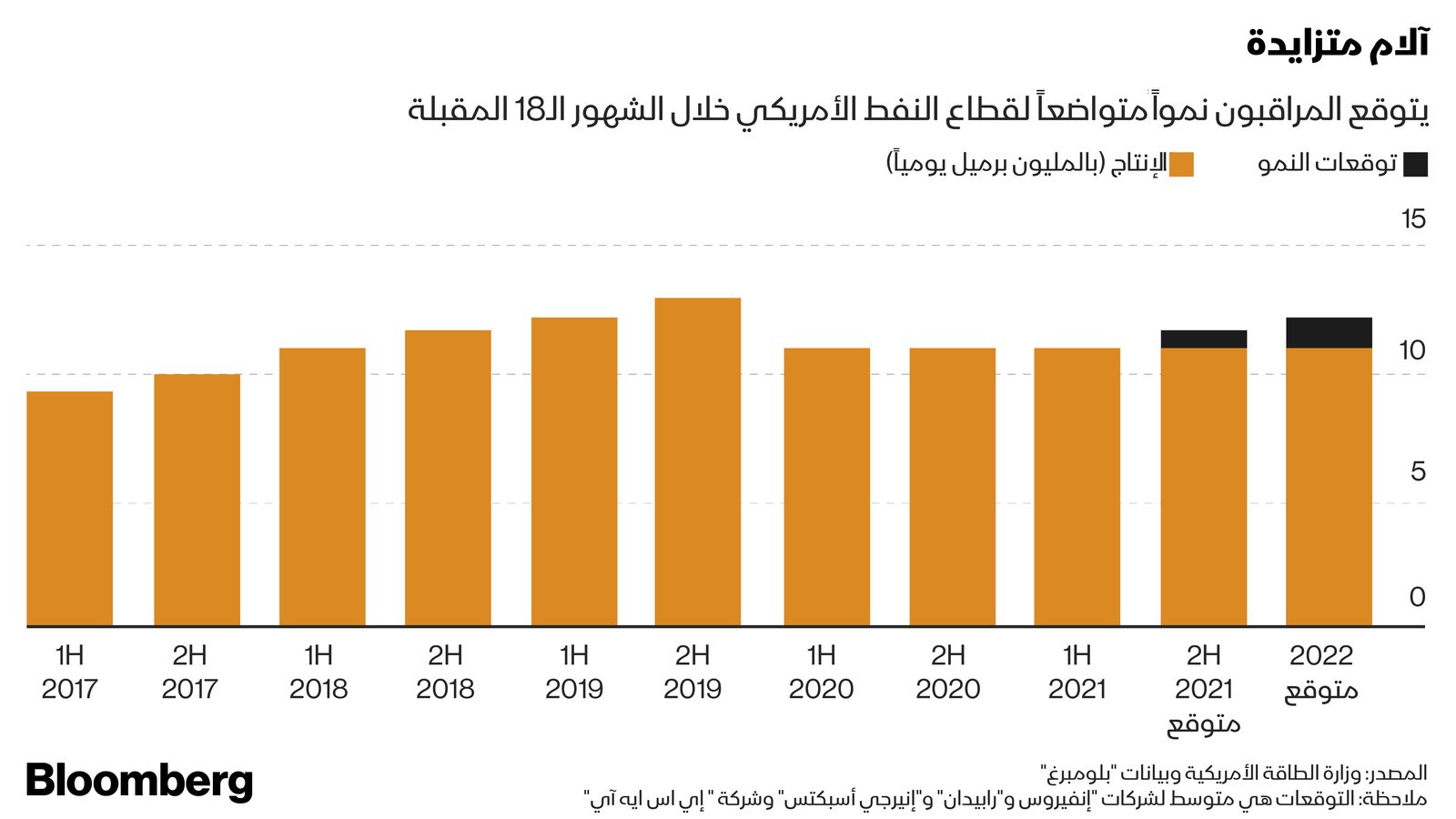

وفي مقابلة معه، يرى "دان بيكرينغ"، مؤسس ومدير محفظة في شركة "بيكرينغ إنرجي بارتنرز" بمدينة هيوستن، أن "طفرة النفط الصخري أدت إلى إفراط في المعروض العالمي وسحق الأسعار". ويضيف: "النفط الصخري لن يفعل ذلك في عامي 2022 و2023. والشعور بأن الأسوأ قد مضى يمثل تفاؤلاً حذراً".

لقد كان مفتاح التحوّل نفطاً أقل بكثير. تميزت الحقبة الأولى من عصر النفط الصخري من 2010 إلى 2014 بنمو هائل غذَّاه التطور التكنولوجي. وشهدت المرحلة الثانية من 2015 إلى 2020 انخفاض الأسعار، ولكن الإنتاج ارتفع وسط إنفاق كثيف. والآن تأتي المرحلة الثالثة للنفط الصخري، كما أطلقت عليها بعض البنوك الاستثمارية، والتي تدور حول التدفق النقدي الحر.

أمر سيئ للمستهلكين

تراجع ضخ الولايات المتحدة بمقدار 1.9 مليون برميل تقريباً يومياً منذ أن تسبب تفشي كوفيد-19 في انخفاض الأسعار العام الماضي، وهو انخفاض أكبر من إنتاج نيجيريا وفنزويلا مجتمعتين. وهذا أمر سيئ للمستهلكين -خلق تكلفة أعلى للتزود بالوقود- وهو ميزة لمنتجي "أوبك+" لأنه يمنح التحالف الذي تقوده المملكة العربية السعودية وروسيا مساحة أكبر للمناورة لإعادة إنتاجه. ولكنه يضع أيضاً قطاع النفط الصخري المحلي على مسار أكثر استدامة، وبطريقة مباشرة لصالح مستثمري الأسهم والسندات.

وتقول إليزابيث مورفي، محللة قطاع التنقيب عن النفط في أمريكا الشمالية:

من منظور مالي، يدخل النفط الصخري حقبة جديدة أفضل، في ظل وجود ربحية أعلى

خلال معظم سنوات العقد الماضي، أنفق منتجو النفط الصخري كل دولار يكسبونه واقترضوا المزيد لحفر آبار جديدة. عادة ما يعيد المنتجون استثمار 120% إلى 130% من التدفق النقدي التشغيلي في الإنتاج الجديد، وفقاً لـمحلل الطاقة، نوح باريت، من شركة "جانوس هندرسون" بمدينة دينفر. والآن، يقترب هذا الرقم من 70% أو أقل، مما يترك الكثير من النقد لمدفوعات المساهمين.

تتوقع شركة "ماراثون"، على سبيل المثال، توليد 1.6 مليار دولار من التدفق النقدي الحر من مليار دولار فقط من الإنفاق الرأسمالي، مما يسمح لها برفع توزيعات الأرباح وخفض الديون.

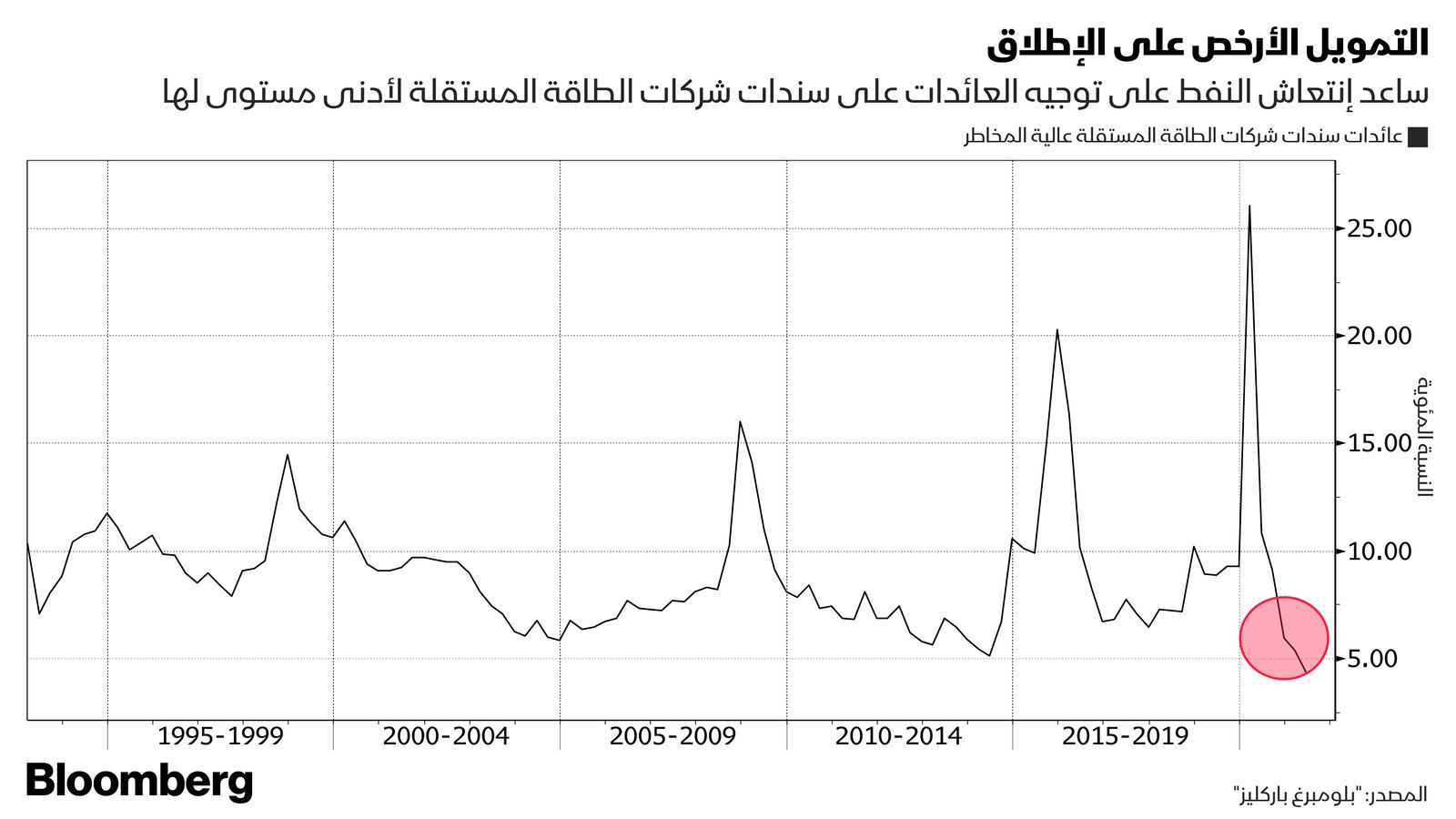

يتجلى التفاؤل أيضاً في سوق السندات، حيث حقق مؤشر لمنتجي النفط الأمريكيين المستقلين من التصنيف عالي المخاطر مكاسب بنسبة 10% هذا العام -أي ثلاثة أضعاف متوسط الشركات ذات العائد المرتفع- حيث انخفضت تكاليف الاقتراض إلى مستوى قياسي.

خطر عدم الانضباط

تقدم عمليات الإندماج المساعدة للقطاع أيضاً. فقد اندمجت شركة ديفون إنيرجي كورب مع شركة "دبليو بي إكس إنيرجي" في وقت سابق من هذا العام للعمل على خفض التكاليف. تنتج الشركة المندمجة نفطاً أقل بنسبة 8% مقارنة بالعام السابق، وقد وعدت بدفع توزيعات أرباح غير ثابتة بالإضافة إلى مدفوعاتها المنتظمة. وأكملت شركة "بايونير ناتشيورال ريسورسيس" صفقتين هذا العام، وتقول إنها ستخفض معدلات النمو من كلتا الشركتين المستحوذتين.

هناك خطر من أن الانضباط بين منتجي النفط الصخري قد يبدأ في الضعف إذا ظلت أسعار النفط فوق 70 دولاراً للبرميل، خاصة بالنسبة للشركات التي استخدمت الأشهر الستة الماضية لسداد الديون. بالأسعار الحالية، قد يكون المنقبون قادرين على الاستثمار أكثر قليلاً في عام 2022 مع الاستمرار في دفع العوائد للمستثمرين. وتقدر شركة "آي اتش اس ماركيت"، وهي شركة خدمات استشارية، أن صناعة النفط الصخري في الولايات المتحدة في طريقها لزيادة الإنفاق من 58 مليار دولار في عام 2021 إلى 80 مليار دولار في عام 2022.

يقول جيف ويل، مدير التمويل في شركة "نيوبيرغير بيرمان"، التي تدير أصولاً قيمتها حوالي 400 مليار دولار إن "العلامات المبكرة تشير إلى استمرار الانضباط، لكننا ما زلنا بحاجة إلى مراقبة ذلك عن كثب"، مضيفاً أن "هناك حساسية مفرطة تجاه أي شركة تتجه مرة أخرى نحو وضع النمو".

ظهر مثال على ذلك في شهر فبراير الماضي، عندما نوهت شركة "إي أو جي ريسورسيس"، أكبر منتج مستقل للنفط الصخري، إلى وجود خطط لديها لزيادة الإنتاج بنسبة تصل إلى 12% في عام 2022. وجاء العقاب سريعاً، حيث تراجعت الأسهم بنسبة 8.5% خلال التداول في اليوم التالي، مما أدى إلى محو 3.5 مليار دولار من القيمة السوقية للشركة.