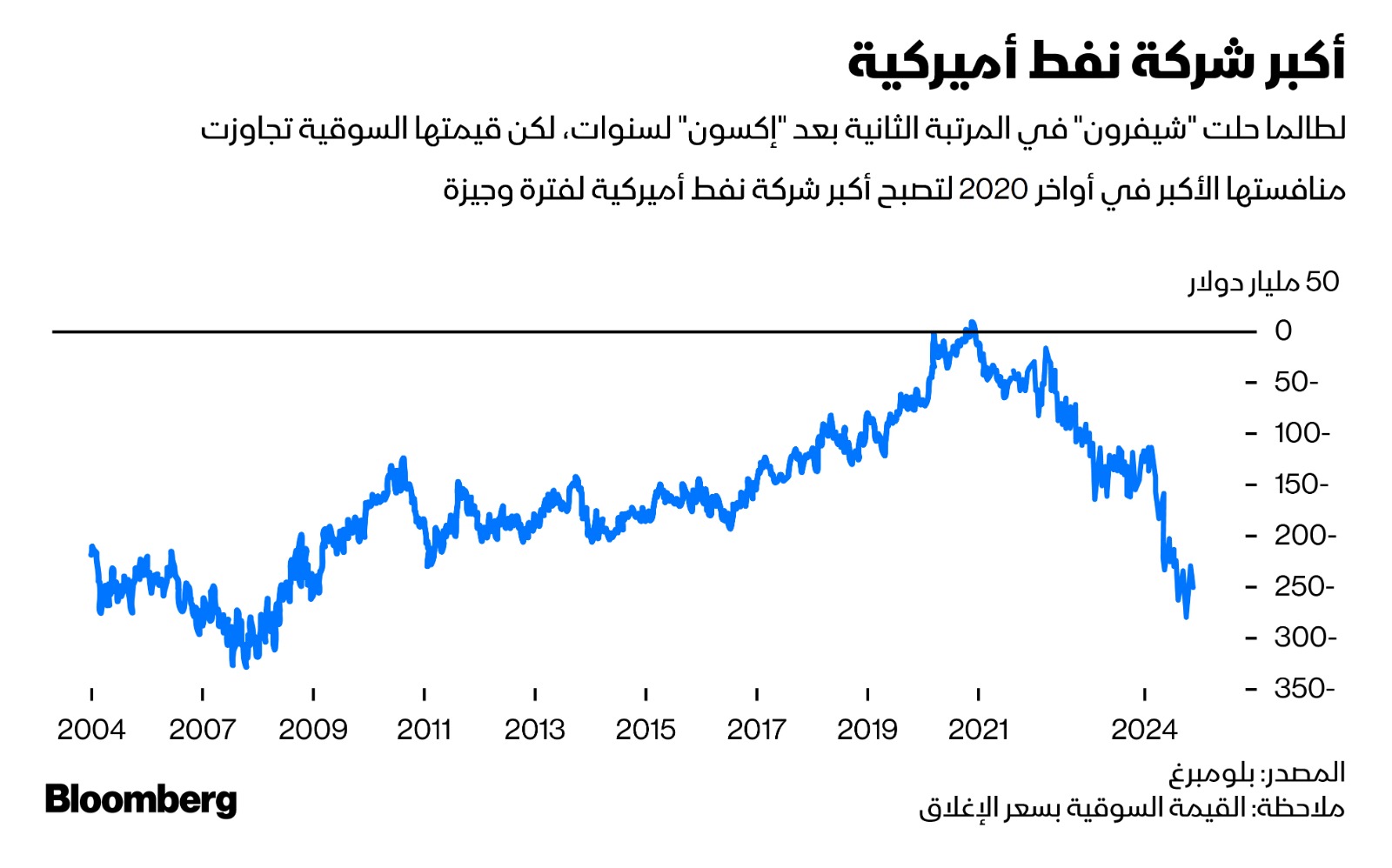

تربع مايك ويرث على قمة شركات النفط الكبرى في 7 أكتوبر 2020، وهو اليوم الذي أزاح فيه الرئيس التنفيذي لشركة "شيفرون" منافستها "إكسون موبيل" من موقعها، لتصبح أكبر شركة نفط أميركية من حيث القيمة السوقية، وكانت هذه ذروة الانسجام بين "وول ستريت" وويرث.

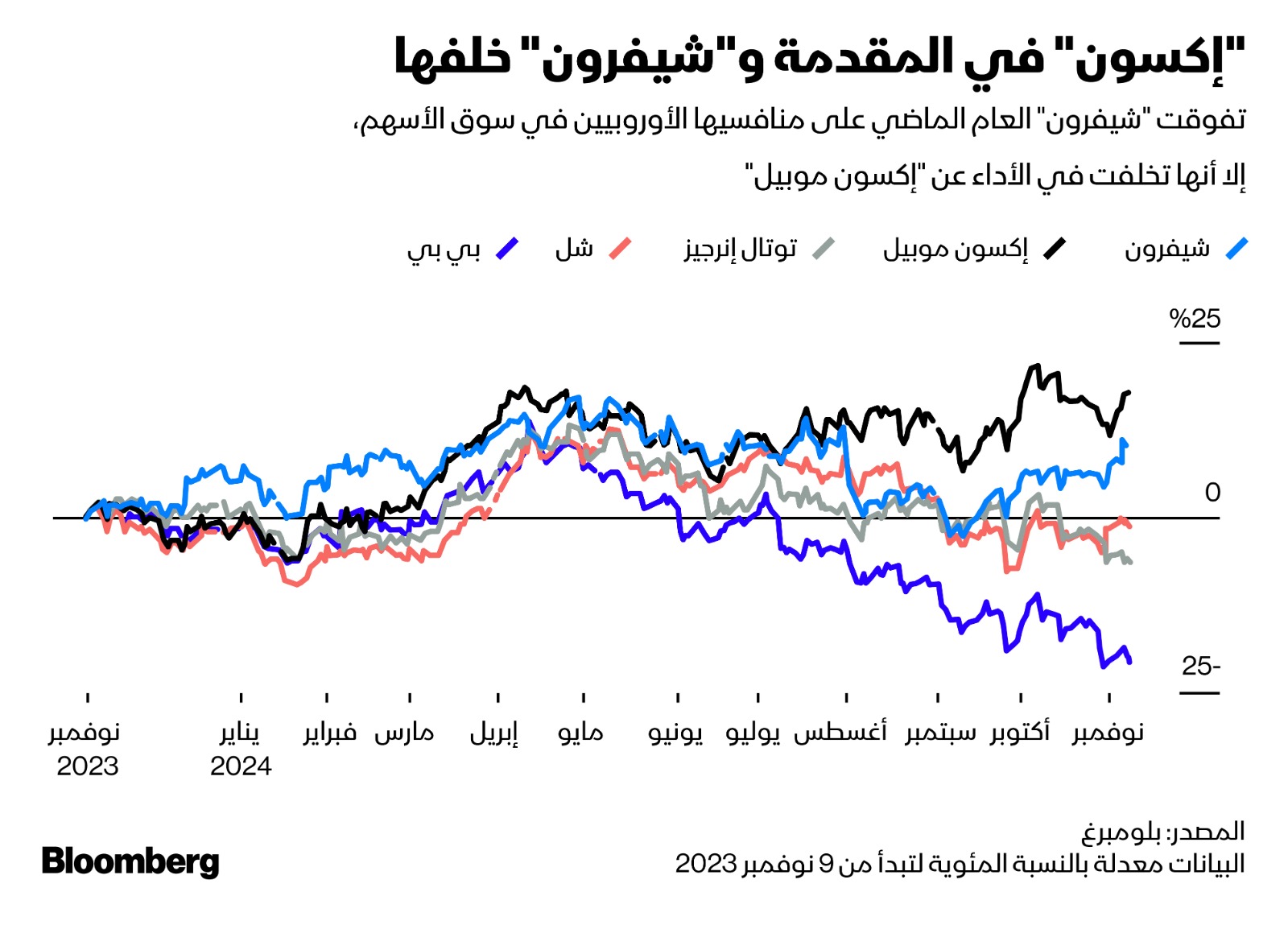

لكن بعد مرور نحو 5 سنوات، يبدو أن العلاقة بينهما قد سارت في الاتجاه العكسي، والجاذبية تلاشت بين الطرفين، فلم تكتف "إكسون" باستعادة مكانتها كأكبر شركة نفط أميركية فحسب، بل وبلغت قيمتها السوقية ضعف منافستها تقريباً. والأسوأ أن "إكسون" ورطت "شيفرون" في نزاع تحكيمي ممتد قد يعرقل صفقة تتجاوز قيمتها 60 مليار دولار، فإما أن تحقق نجاحاً باهراً أو خسارة فادحة. والآن بات ويرث محط تساؤلات، بعد أن كان محل إشادة كبيرة، فيما يشير المنافسون سراً إلى أن منصبه بات على المحك.

يبذل ويرث، المهندس الكيميائي الأميركي البالغ 64 عاماً، جهوداً حثيثة لإثبات خطأ المنتقدين، وقال لي خلال مقابلة امتدت لساعة إن "محفظة أعمال (الشركة) أقوى من أي وقت مضى. هذا هو الرد".

"شيفرون" تقدم أرباحاً قياسية للمساهمين

درب التعافي لا يخلو من العقبات، لكن بعد أن سمعت دفاع ويرث، وتحدثت مع عدد من المساهمين والمصرفيين والمحللين خلال الأسابيع القليلة الماضية، أميل لأن أحسن الظن فيه، فالفرصة متاحة أمام "شيفرون" لتعيد التواصل مع "وول ستريت" في 2025، لكن لا يوجد مجال للخطأ.

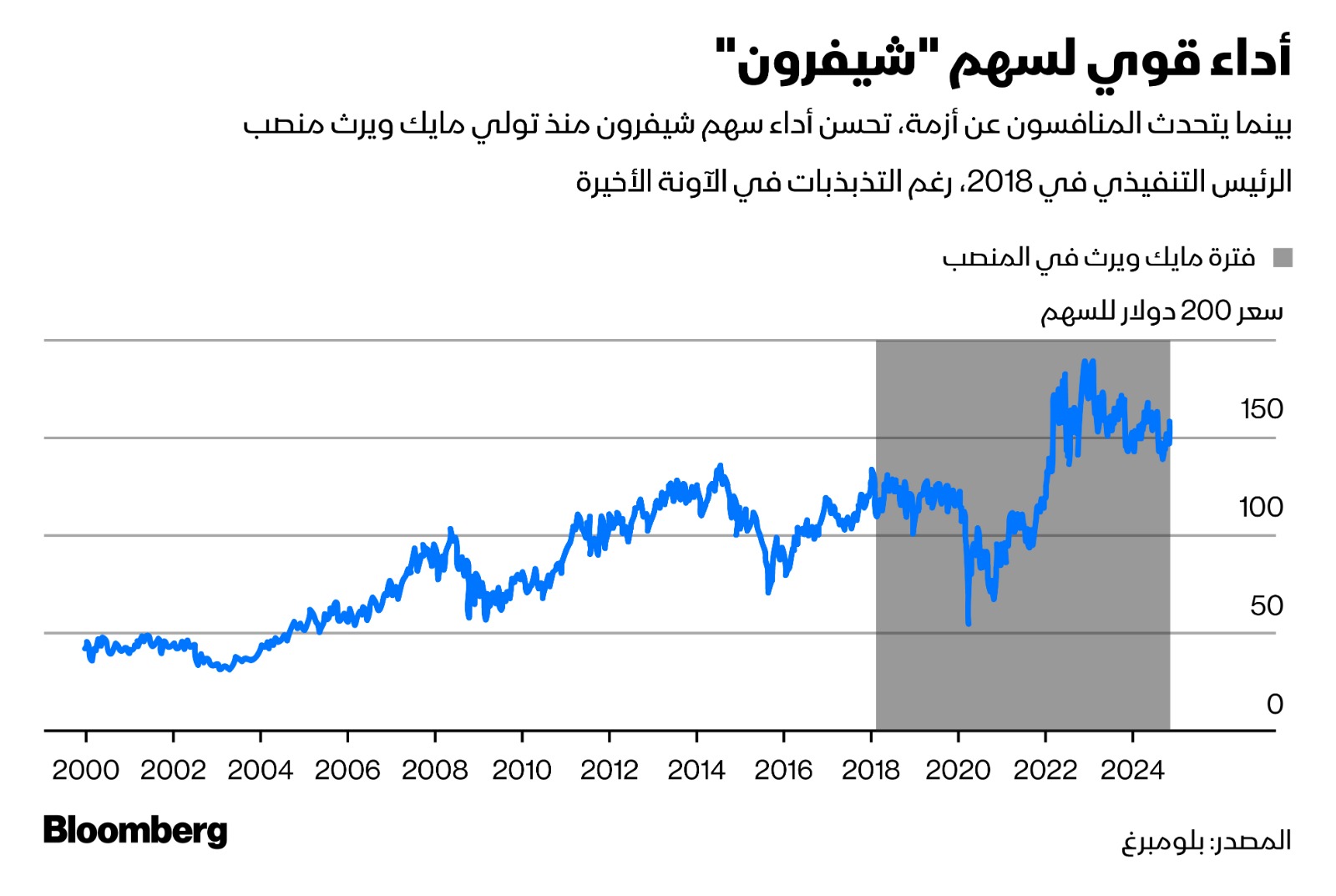

لكي أكون منصفاً تجاه ويرث، فالشركة التي يديرها بعيدة تماماً عن الأزمة الوجودية التي يزعمها منتقدوها، إذ إن مساهميها حصلوا خلال الربع الثالث على مكاسب قياسية بلغت 7.7 مليار دولار عبر توزيعات الأرباح وعمليات إعادة شراء الأسهم، كما تعافى سهم "شيفرون" أيضاً، ليقترب من سعر 160 دولاراً للسهم، مرتفعاً بنسبة 10% عن العام الماضي.

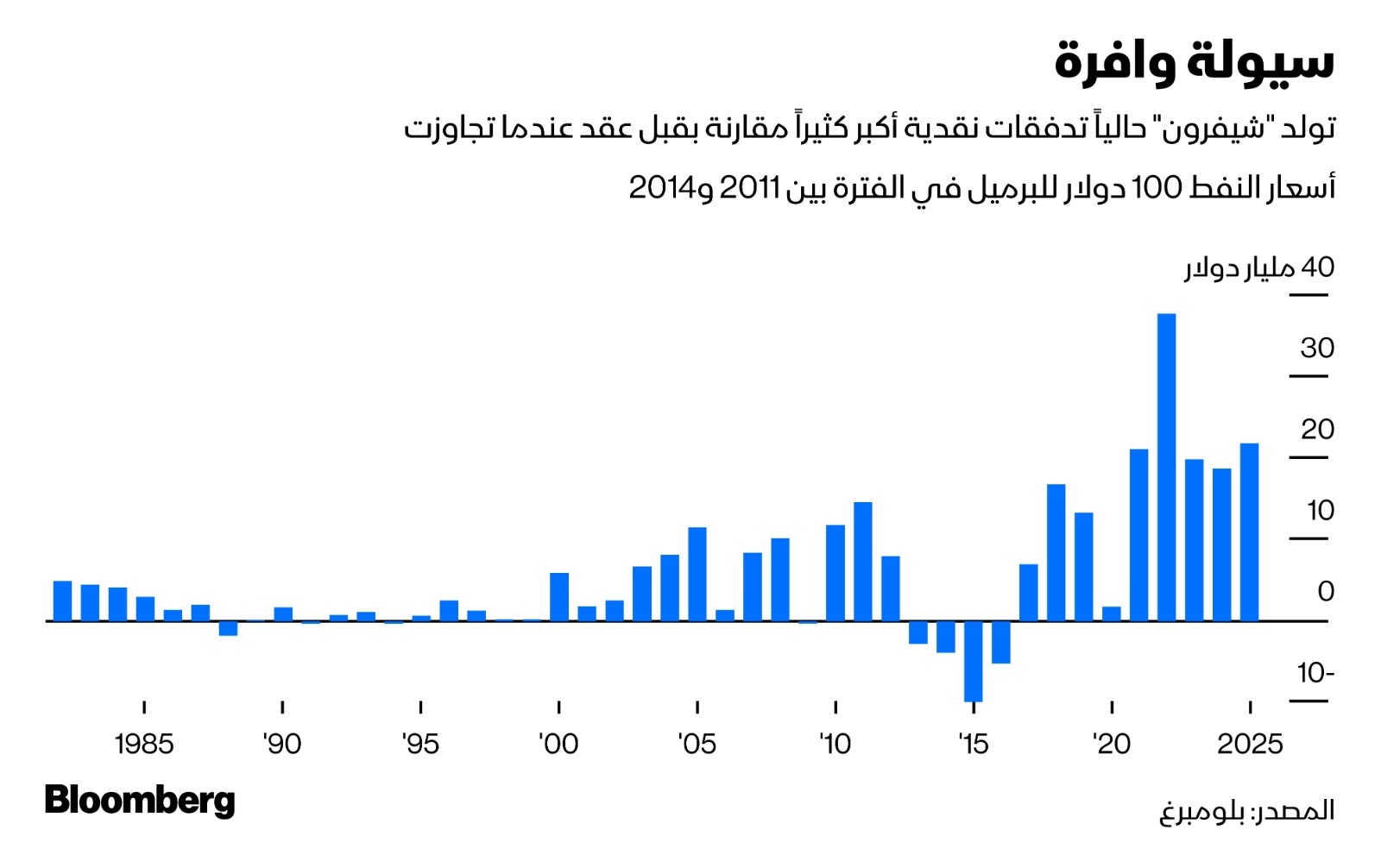

خلال حديثه من مكتبه على مشارف سان فرانسيسكو، قبل نقل "شيفرون" مقرها إلى هيوستن بأيام، قدم ويرث توقعات متفائلة، وأرجع ذلك إلى أن معدل توليد السيولة بالشركة مقارنة بالإنفاق يشهد نقطة تحول، فإذا ظلت أسعار النفط أعلى من 70 دولاراً للبرميل، يُفترض أن تحقق شيفرون ثروة كبيرة بدءاً من 2025، مع بدء الإنتاج بعدة مشاريع، لتتحول إلى جني الأرباح. ووعدت "شيفرون" المساهمين بزيادة التدفقات النقدية الحرة بنسبة 10% كل عام. وإذا حققت الشركة هذا الهدف الذي يبدو ممكناً؛ ستستعيد جاذبيتها.

تحديات تجاوزها رئيس "شيفرون"

مع ذلك، فهناك تحديات كثيرة. عندما تولى ويرث منصب الرئيس التنفيذي في 2018، ورث تركة مضطربة، ففي ظل إدارة سلفه، جون واتسون، أصبحت "شيفرون" مثالاً على المشروعات الضخمة المتأخرة والتي تتجاوز تكلفتها الميزانية، وقفز الإنفاق الرأسمالي من أقل من 20 مليار دولار سنوياً قبل 2010، إلى نحو 40 مليار دولار في 2013 و2014 و2015، وبرر واتسون ذلك الإسراف برؤيته الجديدة الشهيرة؛ إن سعر النفط عند 100 دولار للبرميل هو المعادل الجديد لسعر عشرين دولاراً.

لكن السعودية كان لها توجه مختلف، حيث أطلقت المملكة في أواخر عام 2014 استراتيجية تسعير تهدف إلى كبح التوسع المتسارع في قطاع النفط الصخري الأميركي. وهوت أسعار النفط إلى أقل من 30 دولاراً للبرميل، ووقعت "شيفرون" في ورطة أدت إلى خفض الإنفاق وأوضح ويرث للمستثمرين أن الأيام الخوالي قد ولّت، ورغم شك البعض، إلا أنه أثبت صحة موقفه.

استعاد المساهمون ثقتهم تدريجياً، ثم حاول ويرث في 2019 الاستحواذ على الشركة المنافسة "أناداركو" (Anadarko) عبر صفقة بلغت قيمتها 50 مليار دولار، شاملة الديون، إلا أن "أوكسيدنتال بتروليوم" قدمت عرضاً منافساً بقيمة 57 مليار دولار بدعم من وارين بافيت، وبدلاً من الدخول في حرب مزايدات، انسحب ويرث من الصفقة، وحصل على مليار دولار رسوماً عن إنهاء الصفقة. وعززت هذه الخطوة جاذبيته في "وول ستريت"، حيث فضل المنطق المالي السليم على الغرور.

كان كل ما يحتاجه ويرث ليحافظ على جاذبيته في "وول ستريت" هو تكرار الأمر عبر الإبقاء على التكاليف تحت السيطرة، وإنجاز المشروعات في الموعد المحدد، وتحقيق أهداف إنتاج النفط، أو كما يفضل محلل النفط المخضرم بول سانكي وصفه بأن: "تكرار النجاح يعزز الصيت".

لكن "شيفرون" لم تفعل ذلك، ولم ترأف بها "وول ستريت". تمثلت العقبة الأولى في توسعة مشروع "تنغيز" في كازاخستان، الذي يُعد درة تاج الشركة، فعند الإعلان عنه في 2016، كان المفترض أن تبلغ التكلفة 37 مليار دولار، ويبدأ إنتاج النفط في 2022، وحالياً لن يبدأ ضخ النفط الخام حتى العام المقبل، وتجاوزت التكلفة 45 مليار دولار.

اعترف ويرث بخطأه؛ مما سمح لثقافة "التفاؤل" بأن تسود مع غض النظر عن التحديات. وقال: "لم نطرح، بمن فيهم أنا، الأسئلة الصحيحة، لم أتواصل مع الفريق الميداني بالقدر الواجب"، ورأت "وول ستريت" في ذلك عودة لسنوات الإنفاق غير المنضبط.

أما الإخفاق الثاني فعلى مقربة من "شيفرون" ووقع في منطقة حوض برميان التي تُعد مركز طفرة النفط الصخري في الولايات المتحدة، حيث حدد ويرث هدفاً طموحاً بإنتاج مليون برميل يومياً بحلول 2027، إلا أن الشركة واجهت صعوبات في ذلك الصدد خلال عامي 2022 و2023. وبالنظر ما حدث حينها، اتضح أن الأمر كان عقبة بسيطة، حيث عاد الإنتاج الآن إلى المسار المحدد، لكن "شيفرون" لم تفسر ما حدث في ذلك الوقت، ما أزعج عدداً من المساهمين.

أزمة الاستحواذ على "هيس"

رغم ذلك، تبدو هاتان العقبتان بسيطتين مقارنة بالثالثة، وهي؛ الاستحواذ الجاري على "هيس" مقابل 60 مليار دولار، شاملة الديون، حيث تُعد الصفقة، التي أُعلن عنها في 2023، أجرأ محاولات ويرث، وستحصل "شيفرون" بمقتضاها على حصة في مجموعة من حقول النفط الثمينة قبالة سواحل غيانا، الدولة الواقعة في أميركا اللاتينية المجاورة لفنزويلا والبرازيل. والمشكلة في ذلك أن "إكسون" تملك حصة كبيرة من هذه الآبار نفسها وتطالب بحق تقديم عرض الشراء أولاً (حق الشفعة).

حاولت "إكسون" و"شيفرون" و"هيس" حل الخلافات خلف الأبواب المغلقة، لكن القضية ستُخضع للتحكيم في يونيو، ويُرجح أن يصدر القرار في يوليو أو أغسطس. ويرى عدد من العاملين في القطاع أن "إكسون" فازت بالفعل عبر تأخيرها الصفقة بين "شيفرون" و"هيس" لمدة عام على الأقل، حتى لو خسرت معركة التحكيم في النهاية.

مع ذلك، فالجميع يواجهون المخاطر، حتى "إكسون"، ومع اقتراب موعد التحكيم، أتوقع أن يتعزز الدافع إلى التوصل لاتفاق خارج المحكمة، لكن ويرث يخالفني الرأي، حيث يقول "لمَ تفعل الآن شيئاً لم يجب عليك فعله سابقاً؟" ربما يكون محقاً في النهاية، لكن ذلك لن يفيد المساهمين حالياً.

فالمستثمرون لا يعرفون حالياً ماذا يشترون في "شيفرون"، هل يشترون أسهماً في "شيفرون هيس" المستقبلية؟ أم يستثمرون في "شيفرون" التي ستخفق في شراء "هيس" وتسارع إلى إبرام صفقة اندماج واستحواذ مختلفة ربما تكون أعلى تكلفة؟ أم لعلهم يستثمرون في "شيفرون" وحدها التي ستستمر دون إبرام صفقات أخرى؟

التدفقات النقدية في "شيفرون"

تنطوي كل هذه الخيارات على مزايا وعيوب، لكن العنصر الأكثر أهمية فيها هو الضبابية. فمن يتوقع فوز ويرث في التحكيم سيعتبر شراء أسهم "شيفرون" حالياً أمراً بديهياً، ومن لا يتوقع ذلك، فإنه يثق إلى حد كبير في أن الرئيس التنفيذي لن يتعجل في إبرام صفقة اندماج واستحواذ باهظة التكلفة لتعويض خسارة صفقة "هيس".

وعن ذلك قال ويرث: "(شيفرون) بمفردها قوية جداً. لذا حتى في حالة عدم إتمام الصفقة، وهو أمر نستبعد حدوثه، أظن أن تاريخنا الحافل بالنجاحات يشير إلى أننا لن نهدر أموالنا على أي شيء فحسب".

لكن من الصعب تصور ألا تبحث "شيفرون" عن أي استحواذ إذا لم تفز بصفقة "هيس"، رغم أن ويرث بإمكانه على الأرجح فعل ذلك بالشروط التي تناسبه وفي الوقت الذي يراه، دون دفع سعر مبالغ فيه. لكن دون تلك الصفقة الأخرى، قد يشكك المستثمرون في مدى نمو "شيفرون" بعد السنوات القليلة المقبلة.

فرغم أن حوض برميان يمثل قصة نجاح باهر، إلا أنه من المتوقع أن يبلغ الإنتاج هناك الذروة ويبدأ في الانخفاض في 2027. وبينما سيشكل مشروع "تنغيز" حالياً إنجازاً رائعاً خلال أعوام 2025 و2026 و2027، فإنه بمرور الوقت سيبدأ المساهمون في التساؤل عن تجديد عقد حقل النفط المقرر في 2033، وهنا تبرز الأهمية البالغة للاستحواذ على "هيس"، إذ يحل كل تلك المشكلات.

ويرث محق عندما يصر على أن "شيفرون" شركة أفضل من الصورة التي يرسمها المنتقدون، فالأكثر أهمية، أنها ماكينة لدر السيولة، إذ بلغ متوسط التدفقات النقدية الحرة الذي حققته الشركة 3.9 مليار دولار سنوياً ما بين عامي 2011 و2014، عندما كان متوسط سعر برنت 110 دولارات للبرميل، وحققت "شيفرون" العام الماضي تدفقات نقدية حرة أكبر بخمسة أضعاف ذلك، أو نحو 20 مليار دولار، رغم تراجع سعر برنت إلى 80 دولاراً للبرميل.

ديون "شيفرون"

في ظل اقتراب معدل المديونية في "شيفرون" من 12%، والمُرجح انخفاضه إلى أقل من 10% خلال الربع الرابع بفضل بيع أصول، فبإمكان الشركة الاقتراض لمواصلة توزيعات الأرباح وعمليات إعادة شراء الأسهم في حالة انخفاض أسعار النفط. وفي الماضي، رفعت الشركة معدل المديونية من 20% إلى 25% خلال دورات الانكماش.

مع ذلك، فإن تمويل توزيعات الأرباح بالقروض أمر محفوف بالمخاطر، لذا يجب على "شيفرون" أن تدرس تقليص إعادة شراء الأسهم إذا انخفضت أسعار النفط لأقل من 70 دولاراً للبرميل. ويبلغ حجم إعادة شراء الشركة للأسهم في الفترة الحالية 17 مليار دولار سنوياً، قرب الحد الأعلى من التوقعات السنوية التي تقع في نطاق بين 10 مليارات و20 مليار دولار.

وتُعد القدرة المالية، إلى جانب صيت ويرث كرئيس تنفيذي يفضل الانسحاب من أي صفقة بدلاً من دفع سعر مبالغ فيه، أفضل رد على المستثمرين المتشككين، والأهم أن "شيفرون" تعترف بأخطائها، وهذه خطوة أولى جيدة، ويتعين على الشركة الآن إثبات أنها تعلمت الدرس.

خلاصة

يناقش المقال تحديات شركة "شيفرون" بقيادة الرئيس التنفيذي مايكل ويرث، الذي كان في 2020 محط إعجاب "وول ستريت" بعد أن نجح في جعل "شيفرون" أكبر شركة نفط أميركية من حيث القيمة السوقية متجاوزةً "إكسون موبيل". لكن بعد خمس سنوات، تراجع وضع "شيفرون" حيث استعادت "إكسون" مكانتها. كما تورطت "شيفرون" في نزاع تحكيمي مع "إكسون" حول صفقة استحواذ بقيمة 60 مليار دولار، مما زاد من الضغوط على ويرث ومستقبل قيادته.

يرمي المقال إلى تسليط الضوء على جهود ويرث لإعادة بناء الثقة مع المستثمرين وتجاوز التحديات، مثل تحسين التدفقات النقدية وإدارة مشاريع جديدة في 2025. كما يشير إلى أن "شيفرون" تواجه صعوبات في تحقيق أهداف الإنتاج واستكمال صفقة "هيس" الضرورية لنمو الشركة على المدى البعيد.