تلقت شركة "أرامكو" السعودية دعوة من ولي العهد السعودي الأمير محمد بن سلمان، للمشاركة في مبادرة جديدة تستثمر بموجبها عشرات المليارات من الدولارات في مستقبل المملكة العربية السعودية. وقد يقول قائل: ألا تقوم "أرامكو" بذلك بالفعل؟

وتمّ الإعلان عن خطة "شريك" في مؤتمر عبر الفيديو في وقت متأخر من الليل الأسبوع الماضي. ومن المقرر أن تستثمر الشركات الكبيرة، بما في ذلك "أرامكو" 5 تريليونات ريال (1.33 تريليون دولار) في الاقتصاد المحلي خلال هذا العقد، ما سيقلل الأرباح المدفوعة للحكومة من أجل القيام بذلك. وذكرت بلومبرغ نيوز أن أرامكو والشركة السعودية للصناعات الأساسية (سابك) -المملوكة بغالبية كبيرة لشركة "أرامكو" بعد عملية استحواذ حديثة- ستساهمان بنسبة 60% من الاستثمار.

أما كيف ستعمل على تنفيذه بالضبط؟ فهو أمر سيتم تقريره لاحقاً؛ ولم ترد الشركة على طلب للحصول على التفاصيل. لكن أحد الآثار المترتبة على ذلك هو أن الآمال في إدراج دولي لـ"أرامكو" تبدو منتهية.

اكتتاب محلي

كان الاكتتاب العام الأولي لـ"أرامكو" في ديسمبر 2019 الأكبر على الإطلاق، ولكنه اقتصر أيضاً على السوق المحلية الصغيرة. وقد مكّن ذلك المملكة العربية السعودية من تحقيق هدف الأمير محمد بن سلمان، المتمثل في الحصول على سعر مرتفع نظرياً، ولكن على حساب عدم إشراك رأس المال الدولي في الغالب والذي كان أقل احتمالاً للتغاضي عن ملكية "أرامكو" الحكومية، وبالتالي كان يسعى للحصول على خصم. وفي النهاية، كان الاكتتاب العام أشبه بضرائب محلية.

ومع ذلك، اتخذت "أرامكو" والحكومة العديد من الخطوات الملحوظة الصديقة للمستثمرين. ويتمثل أحدها في ضمان حصص مستثمري الأقلية في 75 مليار دولار، من توزيعات الأرباح السنوية لمدة خمسة أعوام. كما تتمثل خطوة أخرى في تعديل رسوم الريع التي تدفعها "أرامكو"، ما يعزيز التدفق النقدي الحر، مع الحفاظ على إجمالي حصة الدولة.

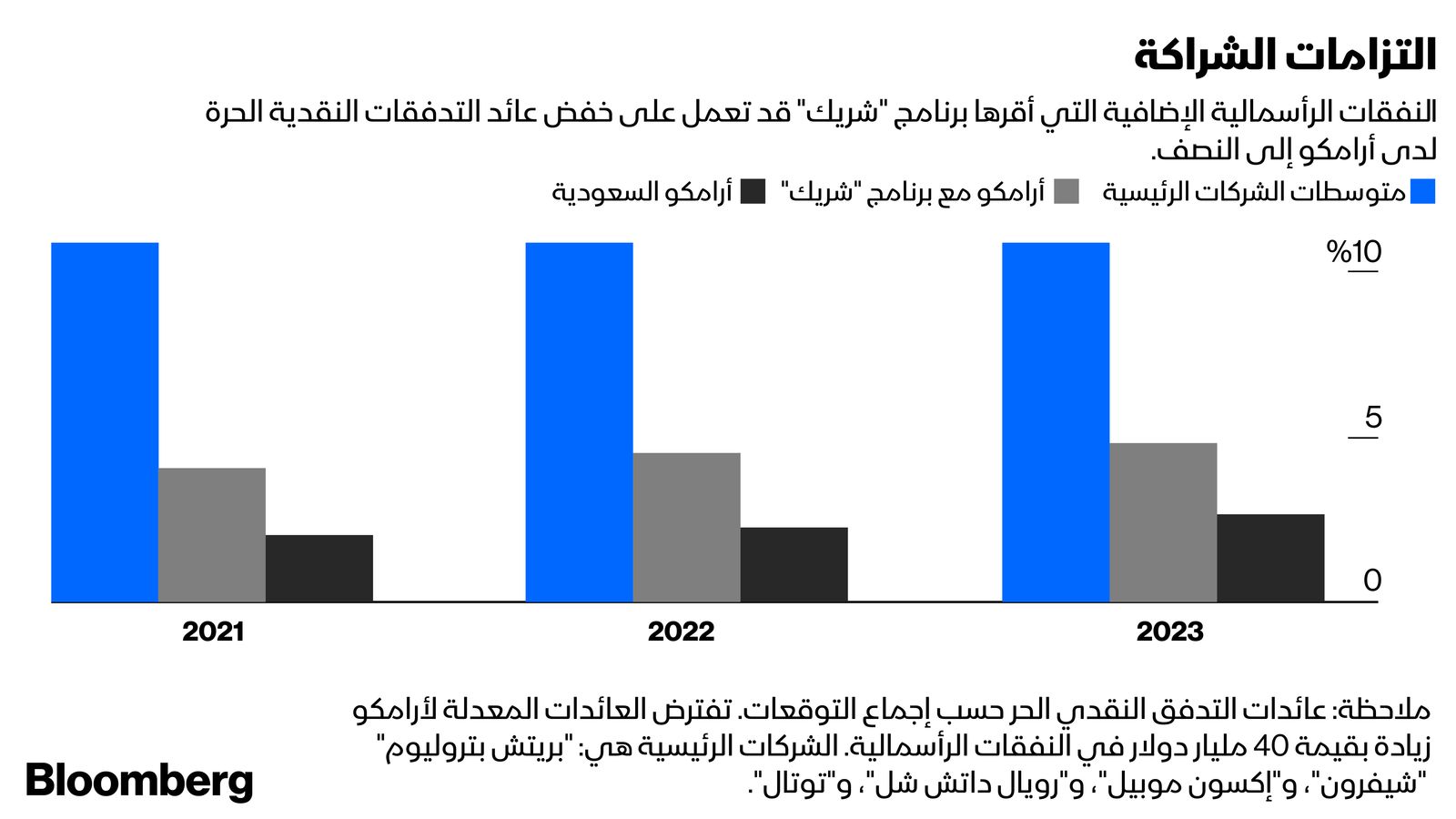

ولكن إعلان مبادرة "شريك" يتعارض مع هذا بعدة طرق. ففي ظل غياب المزيد من الإرشادات، أفترضُ أن مجمل الإنفاق السنوي الضمني لـ"أرامكو" و"سابك" يُقدر بحوالي 80 مليار دولار، بما في ذلك 40 مليار دولار قد يكون تم احتسابها في الميزانية بالفعل لأعمال النفط والغاز. وهذا يعني إعادة توجيه 40 مليار دولار إضافية من التدفقات النقدية -التي كانت ستتدفق كأرباح للحكومة- نحو الإنفاق الرأسمالي بدلاً من ذلك. لكن هذه المبالغ هي ذاتها. وكان الأمر سيبقى كذلك في نهاية الأمر لو ظلت "أرامكو" مملوكة للدولة بنسبة 100%.

وكما يبدو، فإن أرامكو تحظى بتقييم كبير مقارنة بنظرائها العالميين، وتتمتع بمزايا اقتصادية أعلى بكثير، ولكنها أيضاً شركة نفط وطنية، وهذا يتطلب خصماً (سعرياً) في العادة. الأهم من ذلك، أن تقييمها يُحدد من خلال تلك الشريحة من الأسهم المدرجة في البورصة. ويُلاحظ ذلك في حركة السعر الرتيبة خلال عام 2020 بالغ الأهمية -عندما كان حجم تداول أكبر شركة نفط في العالم أقل من حجم تداول شركة تكسير نفطية واحدة، هي "إي أو جي ريسورسز" (EOG Resources). وحتى لو كان المال نفسه، فإن نقل نصف أرباح الحكومة إلى النفقات الرأسمالية سيخفض التدفق النقدي الحر لـ"أرامكو" إلى النصف، ما يجعل الأمر أكثر تكلفة.

ومن شأن هذا أيضاً إعادة التأكيد على هوية "أرامكو" كممول رئيسي لدولة واجهت صعوبة في جذب الاستثمار الأجنبي المباشر. وترى كارين يونغ، المتخصصة في شؤون الشرق الأوسط في معهد "أمريكان إنتربرايز" أن ذلك يمثل إخفاقاً لمبادرة الاستثمار الأجنبي المباشر. ويعكس ذلك الاكتتابُ العام المحدود لـ"أرامكو" واستحواذها على حصة أغلبية في شركة "سابك" من الدولة، وكذلك الإنذار الأخير الذي يدعو الشركات الدولية على إقامة مقار إقليمية في المملكة.

وتبدو الأخبار عن عرض محتمل من قبل شركات الملكية الخاصة للحصول على حصة في خطوط أنابيب "أرامكو" مشجعة أكثر، لكن المملكة العربية السعودية متأخرة عن جارتها الإمارات العربية المتحدة في الاستفادة من الأموال الأجنبية بهذه الطريقة.

لذلك، من الناحية النظرية، قد يُعرض على مدير مالي في نيويورك يوماً ما الاستثمار في شركة نفطية توجه نصف ميزانيتها إلى المشاريع الوطنية وتحقق ربع ما لدى نظرائها العالميين من التدفق النقدي الحر. وقد يساعد ضمان توزيع أرباح على الأقلية، لكن هذا البرنامج الجديد يلقي بظلاله على ما سيحدث بعد انتهاء صلاحيته.

وفي حين أن "شريك" برنامج تطوعي بالاسم، فإن مثل هذه الكلمات تأخذ منحى أكثر أناقتة عندما يكون الشخص الذي يبحث عن المتطوعين هو الأمير محمد بن سلمان، وما لم يكن ولي العهد مستعداً الآن لأن يرى أسهم "أرامكو" يتم تداولها عند تقييم أقل بكثير، فمن المرجح أن يظل هذا العرض الأجنبي نظرياً.