مرة أخرى، ارتفع سعر خام برنت إلى 70 دولاراً في أعقاب هجوم صاروخي على منشآت نفطية سعودية مهمة. ومع ذلك، من جميع النواحي الأخرى، فإن يوم الاثنين هذا لا يشبه آخر مرة حدث فيها هجوم مشابه في سبتمبر 2019. فهناك اختلافات مادية واضحة. حيث تعتبر منشأة التصدير في رأس تنورة التي تم استهدافها خلال عطلة نهاية الأسبوع هي الأكبر من نوعها في العالم، كما هو حال منشأة المعالجة في بقيق التي تم استهدافها قبل عامين. ومع ذلك، تعتبر بقيق أكثر أهمية بالنسبة للإنتاج الفعلي للنفط السعودي. وكانت عندها قد تعرضت لأضرار حقيقية، بينما يبدو أن هجوم رأس تنورة لم يؤثر على عمليات الإنتاج.

ولذلك، بينما أنه في اليوم التالي لهجوم بقيق قفزت العقود الآجلة للنفط الخام 15%، يبدو أنها فعلياً في هذه المرة انخفضت قليلاً (حتى موعد إعداد هذا التقرير). وهذا يوضح الكثير عما تغير.

أساسيات سوق النفط

في أعقاب هجوم بقيق، تحركت المملكة العربية السعودية بسرعة لتهدئة السوق من خلال سحب مخزونها من النفط والدفع بفرق الإصلاح. لكن أساسيات سوق النفط كانت ضعيفة في ذلك الخريف.

في ذاك الوقت، نما الطلب في النصف الأول من عام 2019 بأبطأ وتيرة له منذ أواخر عام 2016، عندما شعرت "أوبك+" لأول مرة بأنها مضطرة للعمل سويةً. ومن ناحية العرض، كان إنتاج النفط الصخري لا يزال بارتفاع، حيث قفز إنتاج النفط الخام الأمريكي بنحو 1.3 مليون برميل يومياً في عام 2019، بعد أن ارتفع بمقدار 1.6 مليون برميل يومياً في العام السابق.

في هذه المرة، لم يؤثر الهجوم على تدفقات النفط. لكن منحنى العقود الآجلة للنفط كان يبدو قوياً بكل الأحوال، لماذا؟ نظراً لأنه بعيداً عن الترويج لقدرتها على جلب براميل إضافية إلى السوق، اختتمت المملكة العربية السعودية للتو اجتماعاً آخر "لأوبك +" حيث وعدت بإبقاء المعروض محدوداً. فبعد الأضرار التي سببتها جائحة كوفيد-19، تحتفظ المملكة العربية السعودية ونظراؤها المصدرين للنفط بملايين البراميل يومياً من الطاقة الإنتاجية جانباً بهدف وضع حد أدنى للأسعار.

وفي حين أن المملكة العربية السعودية كانت في عام 2019 قلقة من أن هذه الصدمة الجيوسياسية ستشجع فقط شركات النفط الصخري، الذين يمثل هذا الاضطراب بالنسبة لهم أموالاً مجانية، يشعر وزير الطاقة السعودي الأمير عبد العزيز بن سلمان الآن بالثقة الكافية ليقول: لقد انتهى زمن الحفر بلا قيود، انتهى هذا الزمن إلى الأبد. وببساطة، كان كوفيد- 19 ضربة قاضية للنموذج الصخري الذي فقد ثقة المستثمرين.

اليوم، عدد الحفارات الأفقية الأمريكية أقل من نصف ما كان عليه عندما حدث الهجوم على بقيق.

وبينما لا يزال الطلب على النفط أقل بكثير من مستويات ما قبل الوباء، فمن المتوقع أن يرتفع بأكثر من خمسة ملايين برميل يومياً في هذا العام، وبعقلانية، بإمكان "أوبك+" أن تكون متأكدة من إمكانيتها للاستيلاء على معظم هذا الطلب لنفسها.

وكمنفعة إضافية، من المرجح أن يؤدي الهجوم على رأس تنورة إلى تعقيد خطط إدارة "بايدن" لإحياء الاتفاق النووي الإيراني، وتأجيل عودة البراميل الإيرانية الخاضعة للعقوبات إلى السوق.

إنني أظن أن الأمير كان محقاً بشأن زوال نهج "الحفر بلا قيود" نظراً للدمار الذي أحدثه هذا النهج في تقييمات هذا القطاع، حتى أن شركة "إكسون موبيل" أجبرت على كبح جماح نفسها. لكن تاريخ "أوبك" يجب أن يخبره أن أسعار النفط المرتفعة دائماً تولد إنتاجاً أعلى في النهاية.

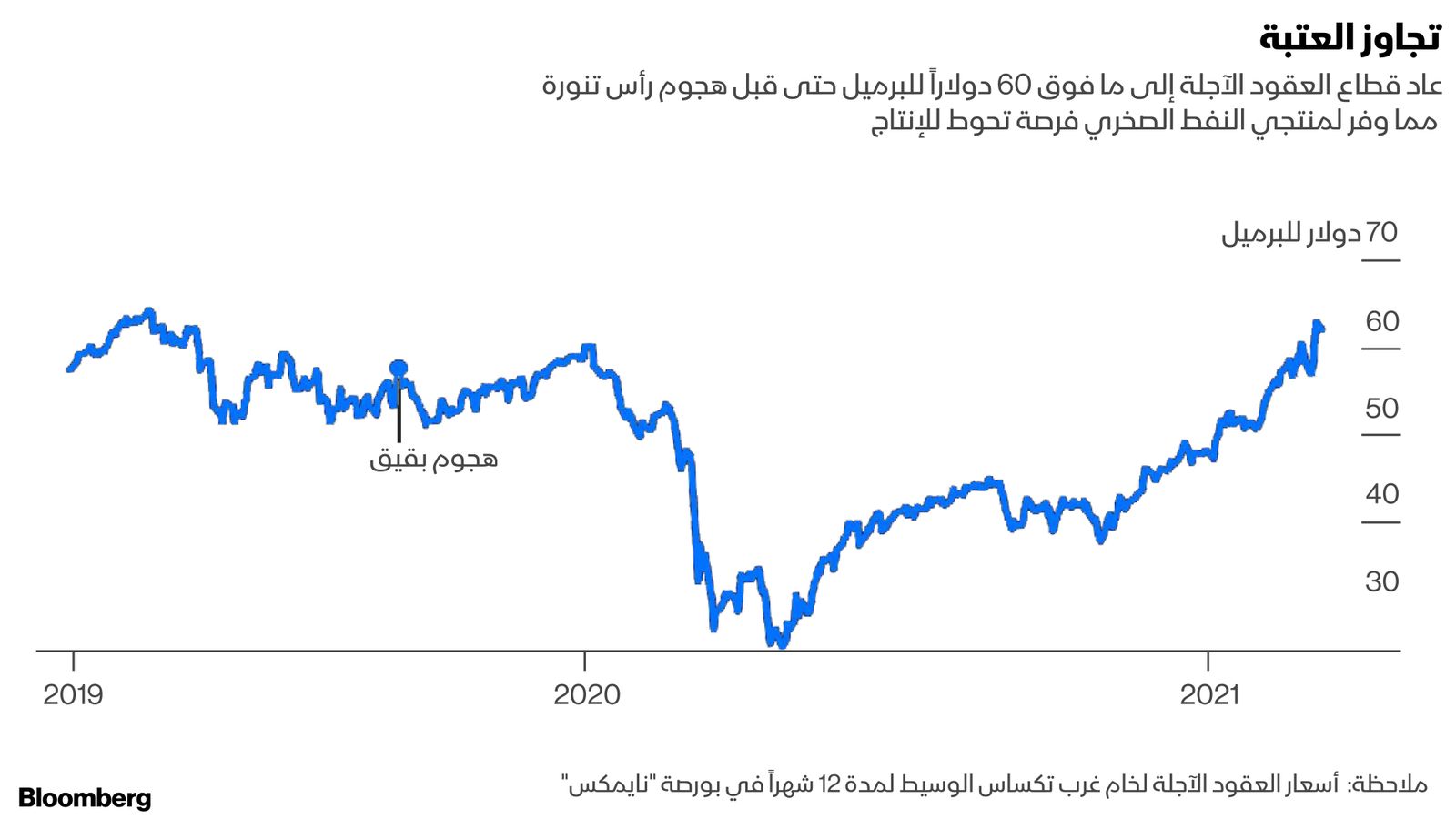

منتجو النفط الصخري

وهناك اختلاف كبير آخر بين اليوم وسبتمبر 2019 وهو أن قطاع العقود الآجلة للنفط الخام في بورصة "نايمكس" -بشكل أساسي المتوسط المتداول للأسعار الآجلة لمدة 12 شهراً- عاد إلى ما فوق 60 دولاراً للبرميل اليوم. وهذا هو المكان الذي يمكن للعديد من لمنتجي النفط الصخري التحوط من الإنتاج بشكل مربح.

وفي حين أنه من المرجح أن يتم تخصيص أي تدفق نقدي فائض هذا العام لسداد الديون، إلا أن الرغبة في زيادة الإنتاج قد لا تقاوم في عام 2022 إذا ظلت الأسعار على ما هي عليه أو إذا ارتفعت.

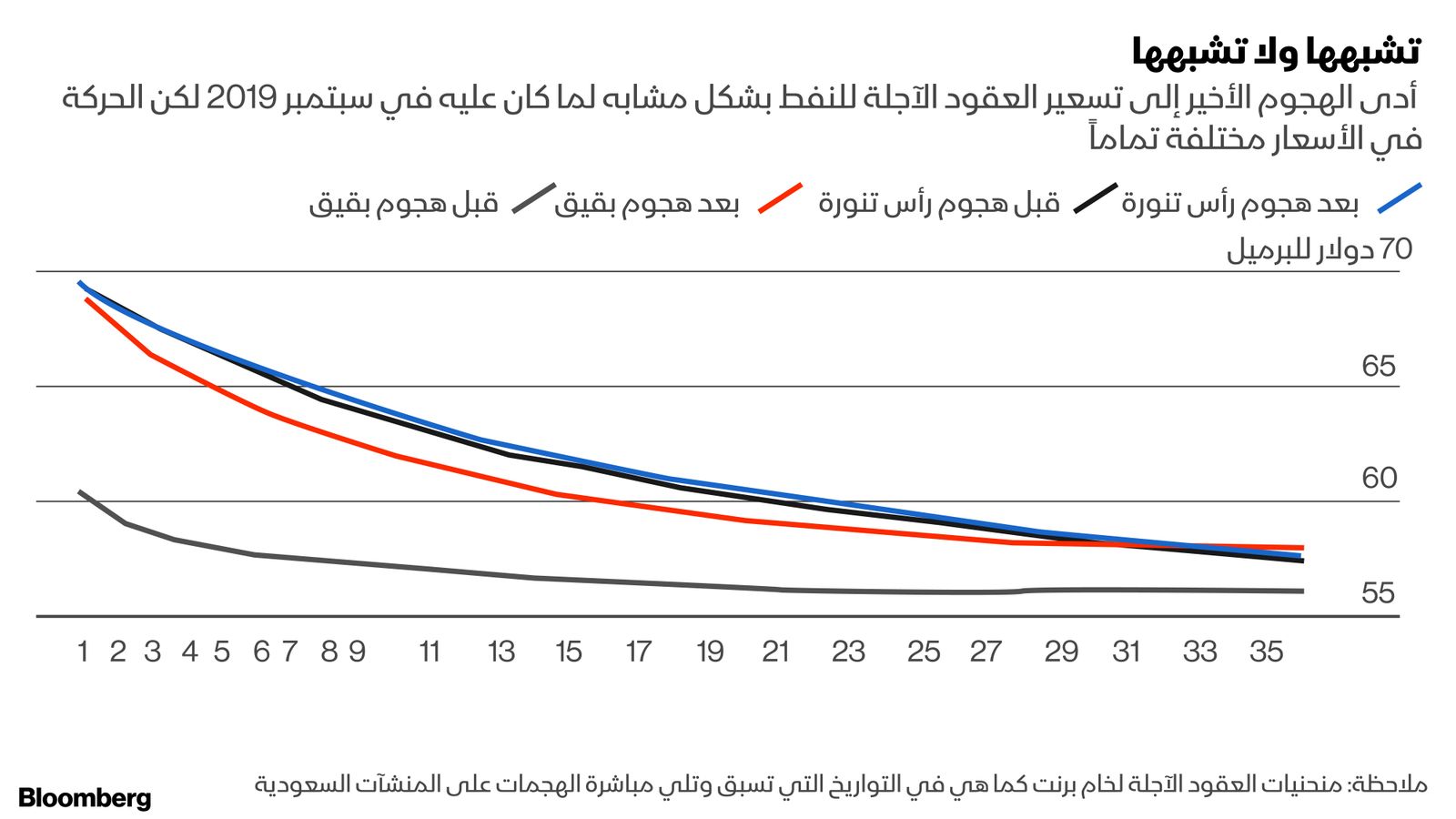

فمنحنى الأسعار الآجلة ليس توقعاً للسعر. لكن عند النظر إلى ذلك الرسم البياني في الأعلى لمنحنيات ما قبل وبعد الهجوم، لاحظ كيف تتقارب جميعها في الخمسينيات العليا.

وبمرور الوقت، يجب أن تتبع أسعار النفط التكلفة الحدية للإنتاج، وبالنسبة لمعظم المشاريع خارج "أوبك" التي يمكن أن يبدأ إنتاجها خلال السنوات القليلة المقبلة، فإن سعر التعادل هو 50 دولاراً للبرميل أو أقل.

إن الشيء الوحيد الذي لم يتغير منذ عام 2019 هو أن الموارد النفطية وفيرة. وإذا ارتفعت الأسعار على خلفية نقص العرض -سواء كان ذلك نتيجة الصواريخ أو الاجتماعات الوزارية- فستجد تلك الموارد طريقها إلى السطح.