بدأت صناعة النفط الكندية تخرج من سباتها، فقد تعرّضت شركات التنقيب في البلاد لضغط كبير من مستثمريها على مرّ السنين كي تتجنب توسعاً أدى إلى نتائج غير المأمولة لمرات لا تحصى، حالها كحال شركات النفط الصخري في تكساس. لذا لم يهتم التنفيذيون في كالغاري حين تخطى سعر النفط 70 دولاراً للبرميل العام الماضي، واستمر بالصعود سريعاً إلى 80 دولاراً ثم 90 دولاراً.

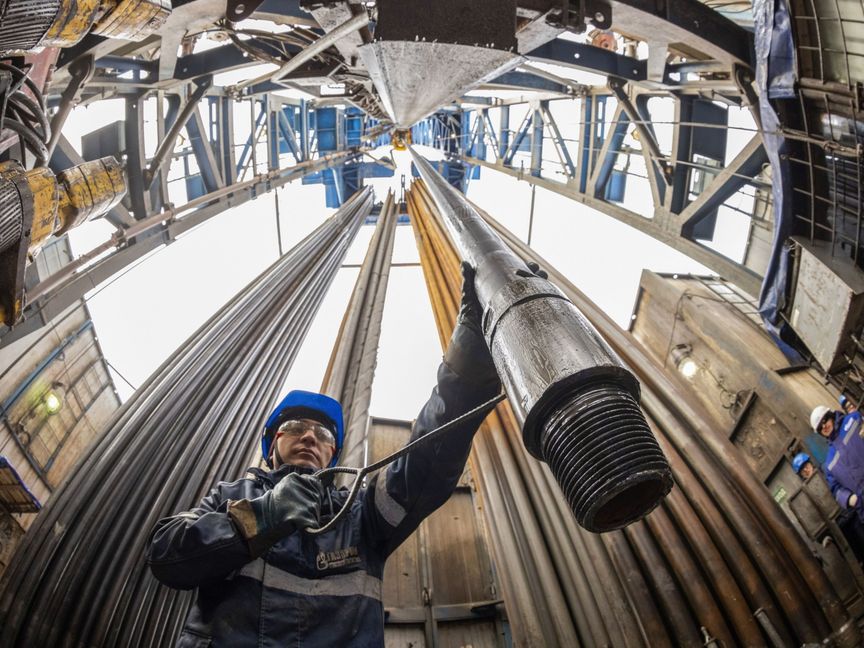

غدت المكاسب الممكنة التي فاقت التوقُّعات لا تقاوم بالنسبة لبعضهم حين تخطى 100 دولار بعد الغزو الروسي لأوكرانيا. قال كيفين نيفو، الرئيس التنفيذي لشركة "بريسيجن دريلينغ" (Precision Drilling)، إنَّ الطلب على الحفارات الآن أعلى مما كان عليه منذ سنوات، ويُرجح أن يبدأ موسم الحفر الصيفي في وقت أبكر من المعتاد.

قال في مقابلة: "من المؤكد أنَّ هذا النشاط أكبر مما كنا نتوقَّع حتى قبل ثلاثة أسابيع"؛ فقد أدت حرب أوكرانيا إلى "شد عزم" المنتجين على التحرك.

تتناقض العلامات المبكرة للاهتمام بالتنقيب في كندا مع مشهد الصناعة في الولايات المتحدة، إذ يختلف الرئيس جو بايدن والمديرون التنفيذيون في مجال النفط حول زيادة الإنتاج. برغم أنَّ عدد الحفارات الأمريكية الجديدة والنشطة ارتفع بأكبر قدر في الأسبوع الماضي منذ 11 فبراير، إلا أنَّ الزيادة، عبر ثماني حفارات فقط، أظهرت تردد المديرين التنفيذيين حيال الاستفادة من الأسعار المرتفعة عبر عمليات تنقيب جديدة.

المنتجون الأصغر

قال الرئيس التنفيذي لشركة "دلتا ستريم إينيرجي" (DeltaStream Energy) في ألبرتا، إنَّ شركته ستحفر المزيد من الآبار هذا العام لزيادة الإنتاج 18%. كما قال الرئيس التنفيذي لشركة "وايت كاب ريسورسز" (Whitecap Resources)، إنَّها ستراجع قريباً خطط الإنفاق للنصف الثاني من العام، مما قد يعزز إنتاج الشركة لعام 2023، وليس قبل ذلك.

المنتجون الأصغر هم الذين يركزون بشكل كبير على مشاريع النفط غير الرملي بدورات إنتاج أسرع من تلك التي يديرها كبار المنتجين، لكنَّهم مع ذلك يمثلون صحوة واضحة في مكاتب التنفيذيين في رابع أكبر دولة منتجة للنفط في العالم.

يُتوقَّع أن يرتفع الإنفاق على إنتاج النفط والغاز التقليدي في كندا إلى 28.9 مليار دولار كندي (22.7 مليار دولار) هذا العام، بزيادة 36% من 21.3 مليار دولار كندي في 2021، وفقاً لتقرير صدر في 7 مارس عن معهد "إيه أر سي إينرجي ريسرتش"، الذراع البحثي لشركة الملكية الخاصة الكندية "إيه أر سي فايننشال" (ARC Financial).

يمكن أن ترفع صناعة النفط الكندية عموماً إنتاجها بأكثر من 200,000 برميل يومياً في فترة زمنية قصيرة، بحسب تصريح من مارك ليتل، الرئيس التنفيذي لشركة "سنكور إينيرجي" (Suncor Energy)، في مؤتمر "سيرا ويك" (CERAWeek) الذي أقامته "ستاندرد أند بورز غلوبال" (S&P Global) الأسبوع الماضي في هيوستن. تعد الاستجابة الكندية نعمة بالنسبة لتجار النفط الذين يجوبون العالم بحثاً عن براميل لتعويض تراجع الإمدادات الروسية، برغم أنَّه ما يزال معتدلاً.

عائدات قياسية

قالت جاكي فورست، المديرة التنفيذية لمعهد "إيه أر سي" في مقابلة: "تجني الصناعة مبالغ قياسية." تُظهر بيانات الشركة أنَّ عائدات رقعة النفط الكندي قد تصل إلى 225.4 مليار دولار كندي هذا العام، بزيادة 46% عن العام الماضي، و56% عن 2014 الذي شهد طفرة النفط الأخيرة.

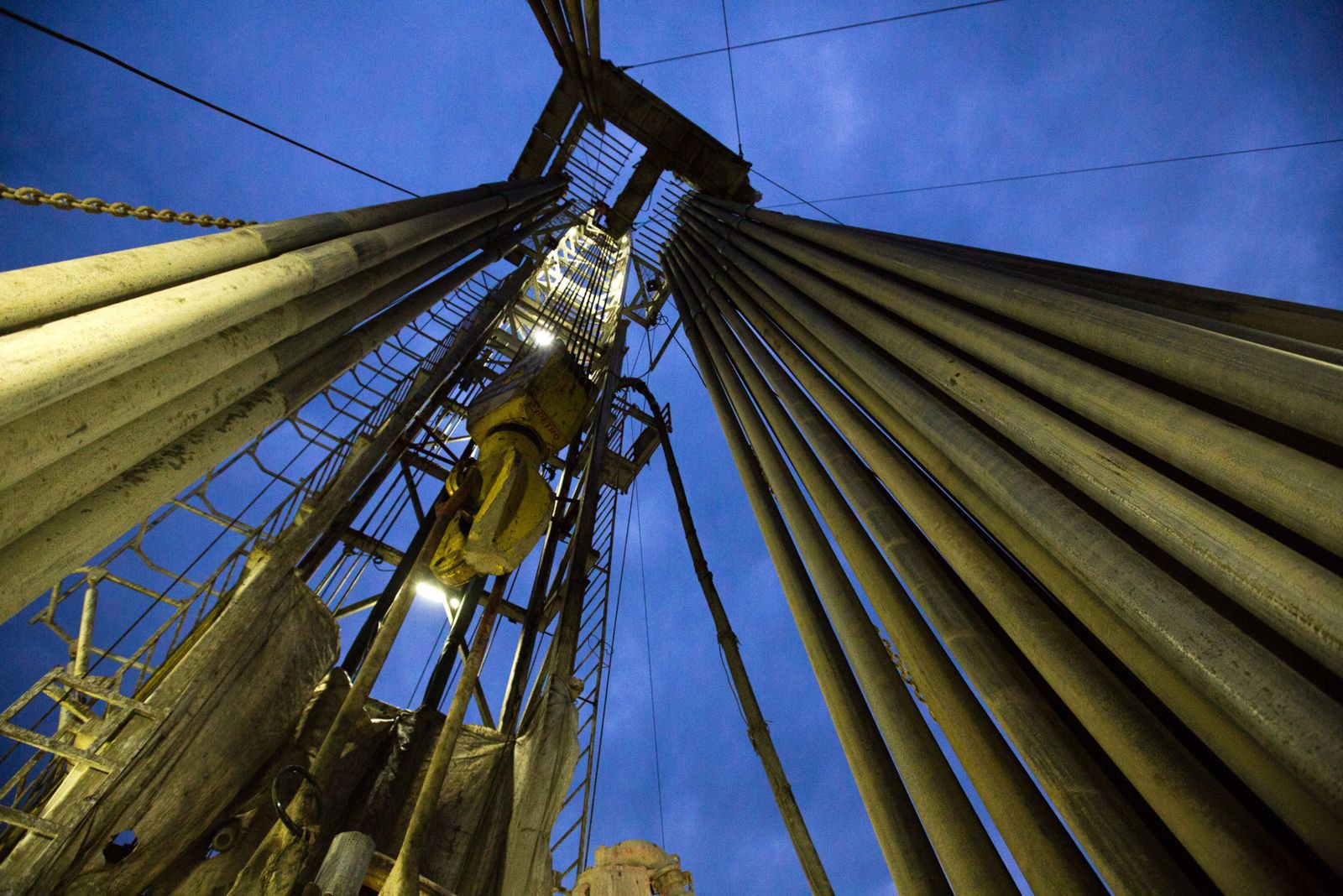

لا تصلح جيولوجيا الرمال النفطية الشاسعة في كندا، التي تغطي مساحة كبيرة من الأراضي النائية في شمال شرق ألبرتا لتشكّل ثالث أكبر احتياطي نفط في العالم، لكثير من الارتجال الفوري. يجب استخراج نفطها الخام من المناجم أو إجباره على الخروج من الأرض عن طريق حقن البخار في التربة لدفع الأسفلت اللزج الى السطح.

تميل المشاريع الحالية للعمل بطاقتها الكاملة تقريباً، ويستغرق بناء المشاريع الجديدة سنوات، لذا لا يمكن تشغيل الإنتاج الإضافي بسرعة. كما أنَّ هناك محدودية شديدة في شبكة خطوط الأنابيب، حتى مع افتتاح الخط 3 الموسّع لشركة "إينبريدج" (Enbridge) العام الماضي، الذي ينقل النفط إلى مصافي الغرب الأوسط الأمريكي.

قال بارت ميليك، محلل السلع الأساسية في "تي دي سيكيورتيز" (TD Securities): "لا يتعلق الأمر بالحفر كثيراً، بل بحجم قدرتك التصديرية الآن. يبدو أنَّ تركيز الولايات المتحدة الآن منصب على إيران وفنزويلا. لم يأتِ أحد على ذكر كندا".

حذر الإنفاق

ما يزال قرار بايدن بقتل مشروع "كيستون إكس إل" (Keystone XL) مصدر ألم في ألبرتا. كان يمكن للمشروع نقل أكثر من 800 ألف برميل يومياً إلى الولايات المتحدة. دفع زوال شركة "كيستون"، إلى جانب ذكرى حادثين نفطيين خلال سبع سنوات، بمديري النفط الكنديين للحذر بشأن الإنفاق.

كما حددت الشركات ميزانياتها الرأسمالية للسنة الماضية، وكان تركيز اللاعبين الرئيسيين، ومنهم "سنكور" و"سينوفوس إينيرجي" (Cenovus Energy) منصبّاً على سداد الديون، وإعادة الأموال المتبقية للمساهمين بعد تكبّدهم خسائر كبيرة في 2020.

لا يعتقد بعضهم أنَّ أسعار النفط هذه ستبقى مرتفعة لفترة كافية لضمان استثمارات كبيرة في إنتاج أعلى. قال آدم ووتروس، الشريك الإداري في صندوق "ووتروس إينيرجي" (Waterous Energy Fund)، الذي يسيطر على إحدى أكبر شركات الطاقة الخاصة في كندا: "ستكون هذه الفترة قصيرة جداً، ومؤقتة للغاية، مثل الأسعار السلبية تماماً. عليك اتخاذ قرارات الاستثمار بناءً على الأسعار طويلة الأجل فقط."

قال بعض المحللين، إنَّ الصناعة الكندية تبحث عن إشارات أوضح من المستثمرين والشركات الأمريكية بأنَّ النمو سيُكَافأ بتوزيعات أرباح وسداد ديون قبل رفعها للإنفاق الرأسمالي.

قال مورغان كوان، نائب الرئيس الأول للاستراتيجيات والتحليلات في "إينفيرس" (Enverus) في كالغاري: "يتطلب الأمر تقريباً من المستثمرين الأمريكيين اتخاذ الخطوة الأولى، وإظهار أنَّ الأولويات تتغير، لأنَّ المنتجين الكنديين تلقوا نتائج عقابية إلى حد كبير فيما مضى".