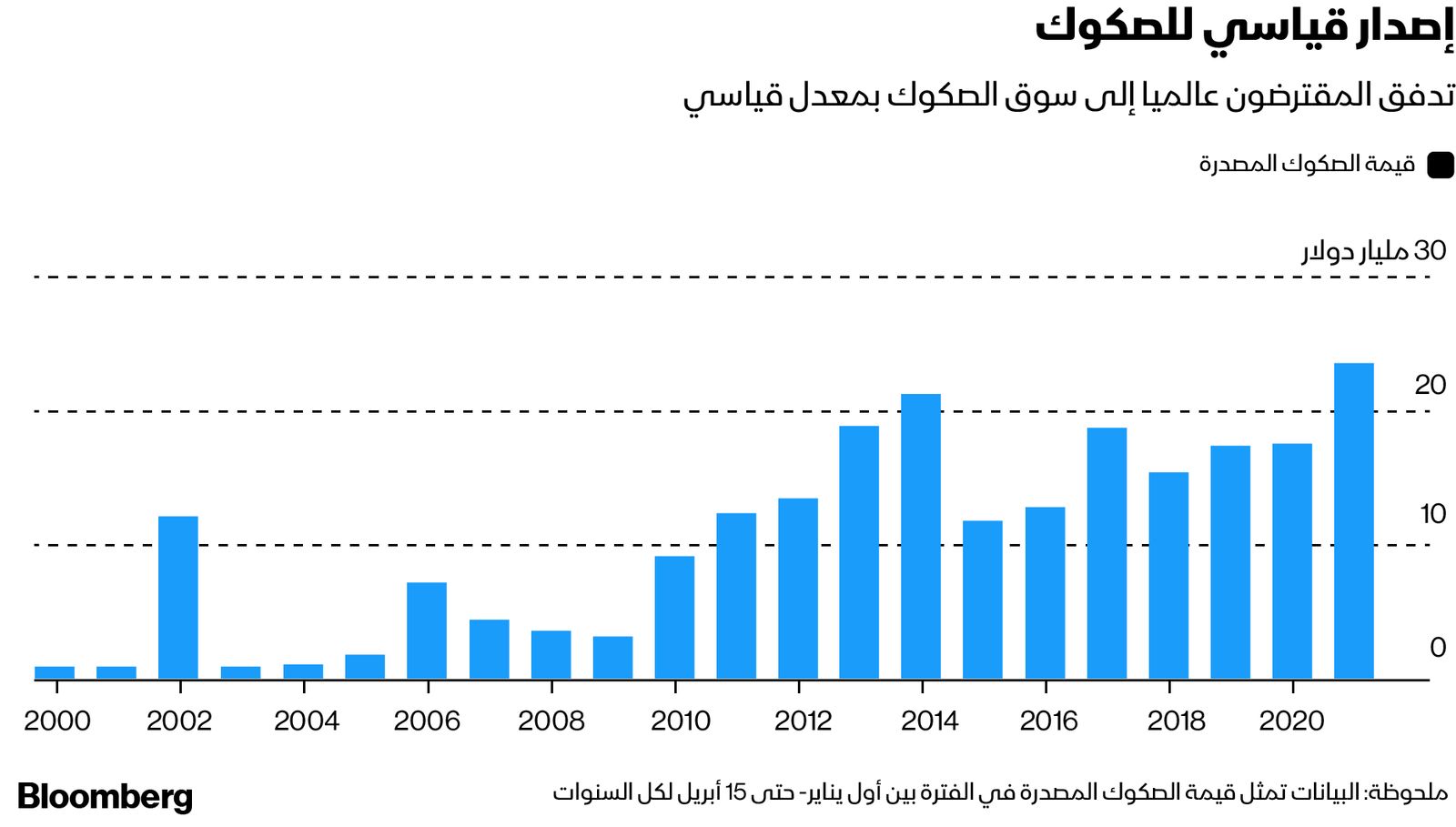

تتدفَّق الجهات المصدِّرة للصكوك إلى السوق، بمعدَّل قياسي، وقد يدفع تقلُّب العوائد على سندات الخزانة، المزيد من المقترضين نحو فئة الأصول في 2021. وأصدر المقترضون عالمياً صكوكاً بأكثر من 23 مليار دولار- والمتوافقة مع الشريعة الإسلامية منذ بداية عام 2021- وهي أعلى قيمة في بداية عام على الإطلاق، وفقاً لبيانات جمعتها بلومبرغ. وباعت مؤسسات مالية أكثر من ثلثي الدَّين، وأدار بنك "مالايان بيرهاد" الماليزي معظم الصفقات، وكان البنك الإسلامي للتنمية، ومقرُّه السعودية هو المصدر الأكبر للصكوك.

ودفعت عمليات البيع في سوق السندات عالمياً في أوائل عام 2021 بعض الشركات، وجهات الإصدار السيادية إلى الاستفادة من سوق التمويل الإسلامي، إذ يكون معظم المشترين مستثمرين على المدى الطويل، وفقاَ لـِ "سيرجي ديرجاتشيف"، كبير مديري محافظ ديون الشركات بالأسواق الناشئة في شركة "يونيون إنفستمنت"، ومقرُّها فرانكفورت.

تنويع مصادر التمويل

وقال ديرجاتشيف في رسالة عبر البريد الإلكتروني: "بعض عمليات إعادة تمويل الديون المستحقة في 2022، والتمويل العام لنفقات الميزانية على الملفات السيادية، يمكن أن يؤدي إلى بعض التنويع في مصادر التمويل".

كما أنَّ"انخفاض الحساسية بشكل عام إزاء العوائد على السندات الأمريكية، التي ستظل مصدر قلق خلال 2021، سيجعل الصكوك استثمارات جذابة للغاية في محافظ الأسواق الناشئة"، بحسب ديرجاتشيف.

وتبلغ قيمة الصكوك المتوافقة مع الشريعة الإسلامية المستحقة السداد في العام المقبل 31.8 مليار دولار، بزيادة 17% على أساس سنوي، وفقاً للبيانات التي جمعتها بلومبرغ، ولا يزال حجم الصكوك المصدرة ضئيلاً للغاية أمام 2.8 تريليون دولار قيمة السندات التقليدية المباعة خلال الفترة نفسها، مما يعني أنَّ سوق الصكوك قد يكون لديها مجال للنمو.

وقال أكبر خان مدير إدارة الأصول في شركة "الريان" للاستثمار بالدوحة في رسالة بالبريد الإلكتروني: "الانتعاش في إصدار الصكوك في 2021 أمر مرحَّب به بالتأكيد، لكنَّ عدد وقيمة الصكوك القائمة ضعيف للغاية مقارنة بالطلب". وأضاف أنَّ البنوك الإسلامية، وشركات التأمين والمستثمرين الذين يسعون للحصول على أوراق مالية منخفضة التقلُّب يدفعون الطلب على الصكوك. وتابع قائلاً :"لسوء الحظ، إصدار الصكوك شبه راكد".