برغم كل المخاوف من أن تشهد الأسواق الناشئة "نوبة غضب" مجدداً، مثل تلك التي حدثت في 2013، يتعيَّن على صنَّاع السياسة في آسيا أن يكونوا أكثر هدوءاً.

وعلى عكس ذلك الوقت؛ عندما تسبَّب الفيدرالي في موجات صادمة عبر الأسواق العالمية بخططه المفاجئة لسحب برامج التحفيز النقدي الهائلة، تعدُّ الاقتصادات الناشئة الآسيوية حالياً في وضع أقوى إلى حدٍّ بعيد، كما أنَّ الفيدرالي أشار إلى أنَّه ستكون هناك مهلة أطول تسبق أي تغيير في السياسة.

ويتمثَّل الخوف في أنَّ ارتفاع أسعار الفائدة الأمريكية سيشعل فتيل التدفُّقات الرأسمالية الخارجة في ظلِّ مطاردة المستثمرين للعائد في أماكن أخرى، مما بدوره سيطلق موجة بيع مدفوعة بالتضخم على العملات، ويرفع تكاليف الاقتراض أو يفرض على صنَّاع السياسة تشديداً نقدياً أسرع من الوتيرة المناسبة للاقتصادات المحلية.

لكن مقارنة بأوضاعهم في 2013، وكذلك بنظرائهم العالميين من الأسواق الناشئة حالياً، يمكن أن يعتمد المسؤولون في البنوك المركزية الآسيوية على المخزونات الأكبر من الاحتياطيات الأجنبية، والتضخم الحميد نسبياً، وانتعاش تجارة البضائع، وأسواق السندات المقوَّمة بالعملات المحلية الأكثر عمقاً.

"تعدُّ البنوك المركزية الآسيوية في الأسواق الناشئة أكثر قدرة على التكيُّف، وذلك يعود على وجه التحديد إلى الأسس الأفضل.. كما أنَّ التضخم تحت السيطرة نسبياً في جميع أنحاء المنطقة -برغم وجود بعض الاستثناءات– كما أصبحت موازين التجارة الخارجية أكثر قوة"، بحسب ميتول كوتيتشا، كبير المحللين الاستراتيجيين للأسواق الناشئة في آسيا وأوروبا في بنك "تورنتو دومينيون" في سنغافورة .

بمجرد أن أشار رئيس الاحتياطي الفيدرالي الأمريكي، جيروم باول، الشهر الماضي، إلى الانفتاح على بدء مناقشة خفض مشتريات الأصول، تدافع المحللون لمقارنة التشديد المتوقَّع بما حدث منذ ثماني سنوات، وبالفعل أدت تلك التصريحات إلى حوادث رفع للفائدة في المكسيك، والبرازيل، والمجر في يونيو.

وبالتأكيد، حاول الفيدرالي أن يكون أكثر شفافية، وأن يشير إلى خططه بوضوح، وقال روبرت كالبان، من الاحتياطي الفيدرالي بولاية دالاس الأسبوع الماضي في مقابلة مع تلفزيون "بلومبرغ"، إنَّ الفيدرالي أعطى مهلة كافية للمستثمرين ليجعل التقليص أكثر سلاسة هذه المرة.

عوامل تحوطية

مع ذلك، يرى صانعو السياسة والمستثمرون أيضاً قصة مختلفة في آسيا الناشئة، إذ من المتوقَّع أن تكون كوريا الجنوبية هي صاحبة البنك المركزي الوحيد الذي يرفع الفائدة العام الجاري لأسباب تتعلَّق أكثر بالنمو، والتطبيع، وليس التضخم. خلال النصف الأول من العام، أبقى 13 بنكاً مركزياً في آسيا والمحيط الهادئ مستويات أسعار الفائدة ثابتة ، فيما كان الاستثناء الوحيد هو إندونيسيا التي خفَّضت أسعار الفائدة في فبراير.

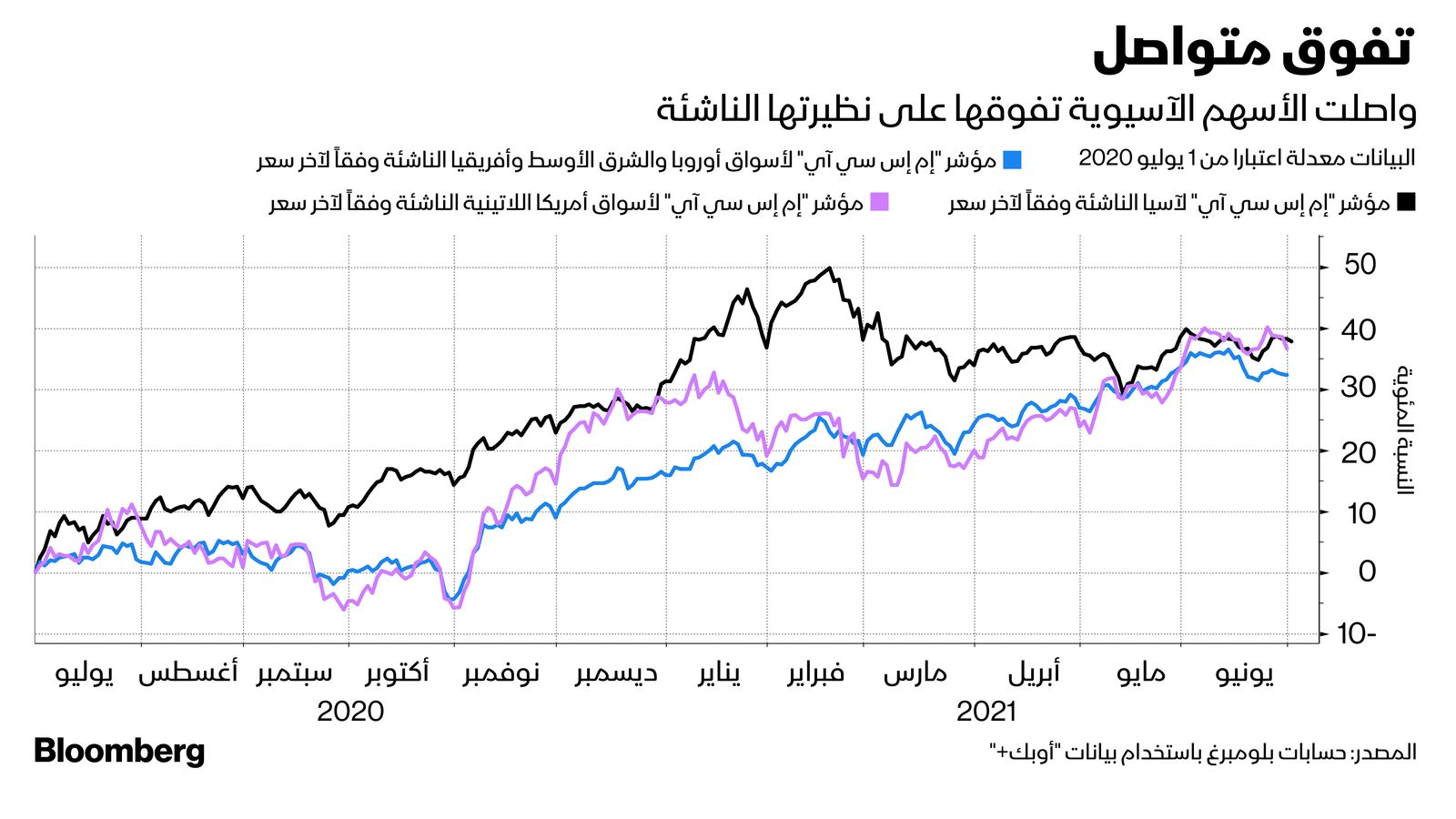

قال كوتيتشا، إنَّ آسيا تظل وجهة استثمارية جذابة برغم بعض التدفُّقات المؤقتة نحو الأسواق ذات العائدات الأعلى في أمريكا اللاتينية، وأوروبا، والشرق الأوسط، وإفريقيا، التي تحقق مستويات أعلى من ناحية العوائد.

والجدير بالذكر أنَّه منذ تحوُّل موقف الفيدرالي نحو التشديد في يونيو، تفوَّق البيزو المكسيكي -المرشح الشهير لتجارة الفائدة- في الأداء، وربح 3% تقريباً، وعلى النقيض تراجعت العملات الآسيوية بنسب تتراوح بين 0.8% للدولار التايواني، و3% للبات التايلندي.

بول ساندهو، مدير الحلول الكمية عبر الأصول المتعددة في منطقة آسيا والمحيط الهادي في "بي إن بي باريبا لإدارة الأصول": "تسعى التدفُّقات التي تحدث حالياً إلى مطاردة التعافي..وأعتقد أنَّها مؤقتة، لأنَّ الأسس في آسيا أفضل".

بخلاف العملات، واصلت الصناديق الأجنبية تفضيل الأصول الأسيوية الشهر الماضي، مما يسلِّط الضوء على الثقة في المنطقة، وبقيادة الصين، أضافت تلك الصناديق أوراقاً ماليةً بقيمة 14.4 مليار دولار، وهو أكثر من نصف الإجمالي المخصص لجميع الأسواق الناشئة، وفقاً لبيانات معهد التمويل الدولي.

وفيما يلي نظرة أقرب على أكبر اقتصادات المنطقة.

[object Promise][object Promise][object Promise]في حين يقول خون غوه، مدير الأبحاث في مجموعة أستراليا ونيوزيلندا المصرفية، إنَّ الوضع يبدو مريحاً بالنسبة الاقتصادات الناشئة في آسيا، نظراً لأنَّ مستويات التدفُّقات قبل ظهور الوباء لم تكن قوية - كما حدث قبل الأزمة الأخيرة - وبالتالي لن يحدث هروب لرؤوس الأموال على نطاق 2013 نفسه.

وقال: "برغم تسبُّب بيع الأسهم الأجنبية العام الجاري في وضع ضغوط على العملات الآسيوية؛ فهذا يعني أيضاً أنَّ هناك سقفاً لمقدار التدفُّقات الخارجة التي سنشهدها نتيجة مخاوف التطبيع من قبل الفيدرالي".