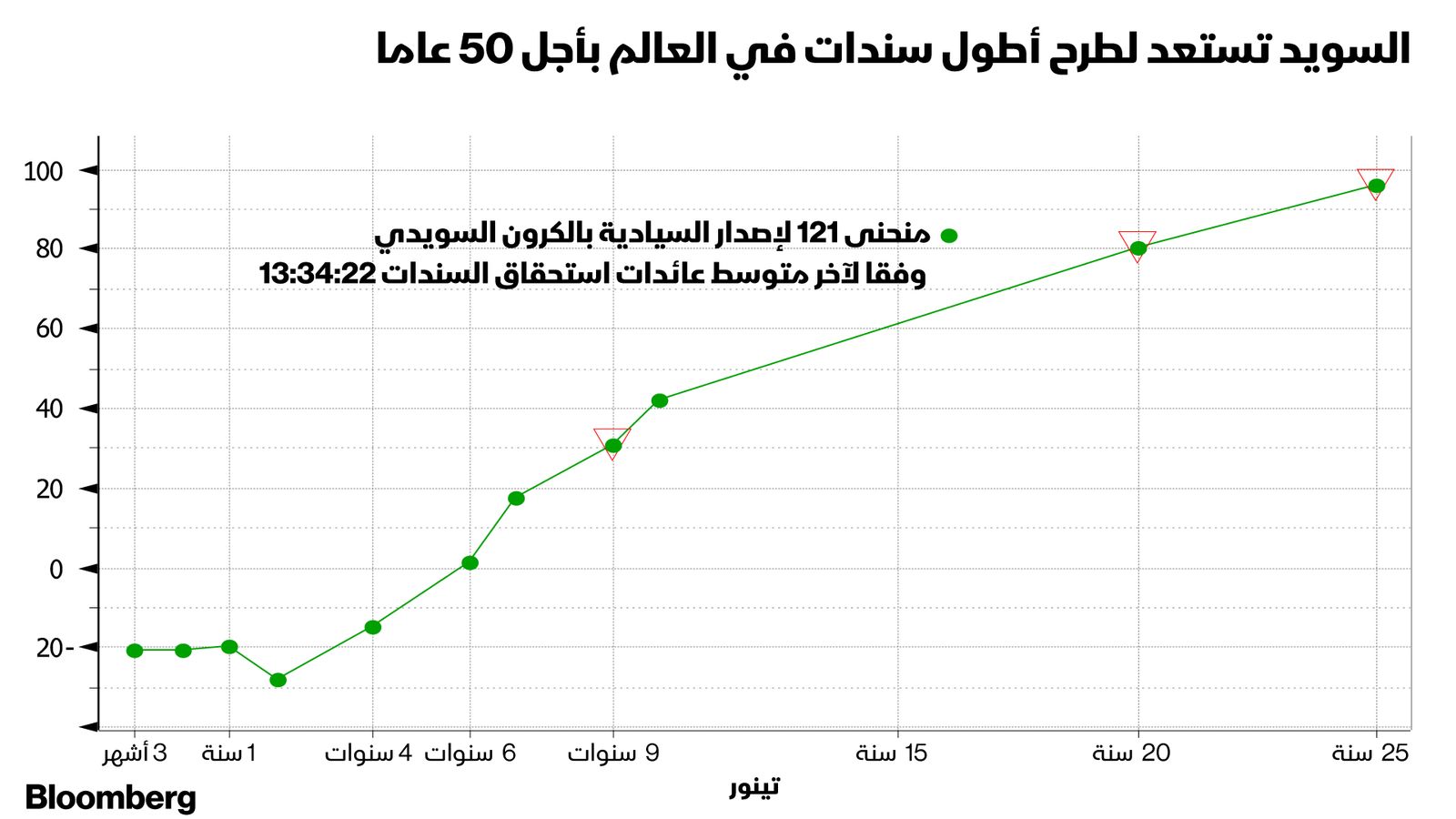

تستعد السويد لاختبار شهية المستثمرين لسنداتها ذات أطول أجل استحقاق على الإطلاق، في صفقة بيع تَعِدُ بالكشف عن مدى قلق المستثمرين بشأن خطر التضخم، وارتفاع أسعار الفائدة.

وقالت آنا سجولاندر ، رئيسة إدارة الديون في مكتب الديون الوطني السويدي عبر الهاتف: "بدأنا الآن في التحقق من الطلب وجمع البنوك التي ستقود العرض".

وتسعى السويد من خلال السندات لجمع أموال المستثمرين لمدة نصف قرن بمعدلات منخفضة تاريخياً، وذلك في وقت بدأ فيه القلق المترافق مع توقُّعات التضخم في إثارة نوبات من الذعر المنتظم في السوق، وتزامناً مع وقت غذَّت فيه حزم التحفيز الحكومية القياسية في جميع أنحاء العالم التكهنات حول احتمال انقلاب بيئة أسعار الفائدة في العقد الماضي قريباً.

وحتى الآن، كان أطول أجل استحقاق لسند أصدرته الحكومة السويدية 30 عاماً، وأُطلق بنجاح في ذروة الأزمة المالية العالمية في عام 2009. أما بالنسبة لسنداتها التي يبلغ أجلها 50 عاماً، التي تمَّ الكشف عن خططها لأوَّل مرة في الأسبوع الماضي، فإنَّ السويد تعتزم إصدارها بقيمة 10 مليار كرون (1.2 مليار دولار)، ويجري التخطيط لذلك في هذا الشهر.

تقول "سجولاندر"، إنَّ السندات طويلة الأجل تميل إلى جذب المستثمرين الأجانب في الغالب، مستشهدةً بمسح أجراه مكتب الديون استند إلى الردود في الشهرين الأخيرين من عام 2020. ولكن قد تغيَّر الكثير منذ ذلك الحين.

يقول ألكسندر أونيكا، مدير الأصول في "سكانديت إنفستمنت مانجمنت" (Skandia Investment Management)، إنَّه قد يصعب بيع السندات التي يبلغ أجلها 50 عاماً في البيئة الحالية، ويرجع ذلك جزئياً إلى أنَّ صناديق المعاشات التقاعدية السويدية لا تحتاج إلى قطع الأشواط نفسها الآن لتغطية التزاماتها، كما فعلت عندما أصدرت السويد سنداتها لأجل 30 عاماً، عندما أدت المعدلات المنخفضة إلى تضخم صافي القيمة الحالية للالتزامات.

وأضاف أونيكا: "لقد تغيَّر الوضع منذ ذلك الحين"، مشيراً إلى أنَّ المستثمرين المحليين لن يهتموا كثيراً بـ "حجز الأموال لمدة نصف قرن"، بمعدل فائدة عند حوالي 1.5%.

أزمة التوقيت

قبل بضعة أشهر فقط، كان المُصدِّرون السياديون يبيعون السندات ذات الآجال الطويلة بأسعار مواتية للغاية. واجتذبت اليونان طلباً كبيراً في مارس في أوَّل عملية بيع لها لسندات بأجل 30 عاماً منذ عام 2008، مما أكمل عودة البلاد تماماً إلى أسواق الديون. وأصدرت إيطاليا أوَّل سند جديد بأجل 50 عاماً منذ حوالي خمس سنوات في إبريل، وباعت دول مثل النمسا وفرنسا سندات بأجل الاستحقاق نفسه في ذلك الشهر.

وقبل نهاية شهر إبريل، حذَّر المستثمرون من احتمال إغلاق نافذة أوروبا لبيع ديونها الأطول أجلاً وسط ضربة مزدوجة من الإمدادات الثقيلة، والمخاوف من عودة الانكماش.

تقول إيلا هوكسها، كبيرة مديري الاستثمار في شركة "بيكتيت أسيت مانجمنت" (Pictet Asset Management) في لندن، إنَّ "مكتب الديون السويدي متأخر قليلاً عن البقية".

بغم أنَّه "مايزال من المنطقي من منظور مكتب الديون" المضي قُدماً في إصدار سندات بأجل 50 عاماً، إلا أنَّ "هوكسها" قالت، إنَّها "لا تتطلَّع شخصياً للمشاركة في هذا الإصدار، لأنني أعتقد أنَّ هناك خطراً قصير الأجل لمزيد من الانحدار في المنحنى بعد صدور بيانات كلية قوية جداً".

ومع ذلك، قد ينجذب المستثمرون الذين لم يردعهم نقص السيولة إلى حقيقة أنَّ الدين السويدي "عالي الجودة للغاية، وله درجات عالية جداً على مقاييس الاستثمارات البيئية والاجتماعية والحوكمة (ESG)"، على حدِّ قولها.

قال نيك هوغيويجس، كبير مديري محافظ الدخل الثابت في "لومبارد أودير إنفيستمنت مانجرز" (Lombard Odier Investment Managers)، إنَّه يحب السندات الحكومية السويدية بسبب "ملف الاقتصاد الكلي القوي نسبياً" في البلاد، و "وضعها المالي الإضافي". وقال، إنَّ هذا يخدم جيداً في محفظة الاستثمارات البيئية والاجتماعية والحوكمة (ESG).

وقال هوغيويجس: "ولكن ضمن البيئة الحالية ذات العائد المنخفض، يقوم عدد من جهات الإصدار السيادية بإطالة أجل استحقاق سنداتها".

وأضاف: "نتوقَّع أن ترتفع أسعار الفائدة الأوروبية في الأشهر المقبلة مع رفع قيود كوفيد، وانتعاش النشاط الاقتصادي. في هذه البيئة، نتخذ موقفاً حذراً بشأن الانكشاف لفترات طويلة."