هل تتساءل إلى أين يتجه الدولار في ظل اتساع العجز في الولايات المتحدة؟ تحاول وول ستريت أيضاً معرفة ذلك.

تصف مجموعة "غولدمان ساكس" تلك الفترة بأضعف فترات الدولار في التاريخ الحديث. في المقابل، يتوقع "مورغان ستانلي" معاودة الدولار قوته مرة أخرى.

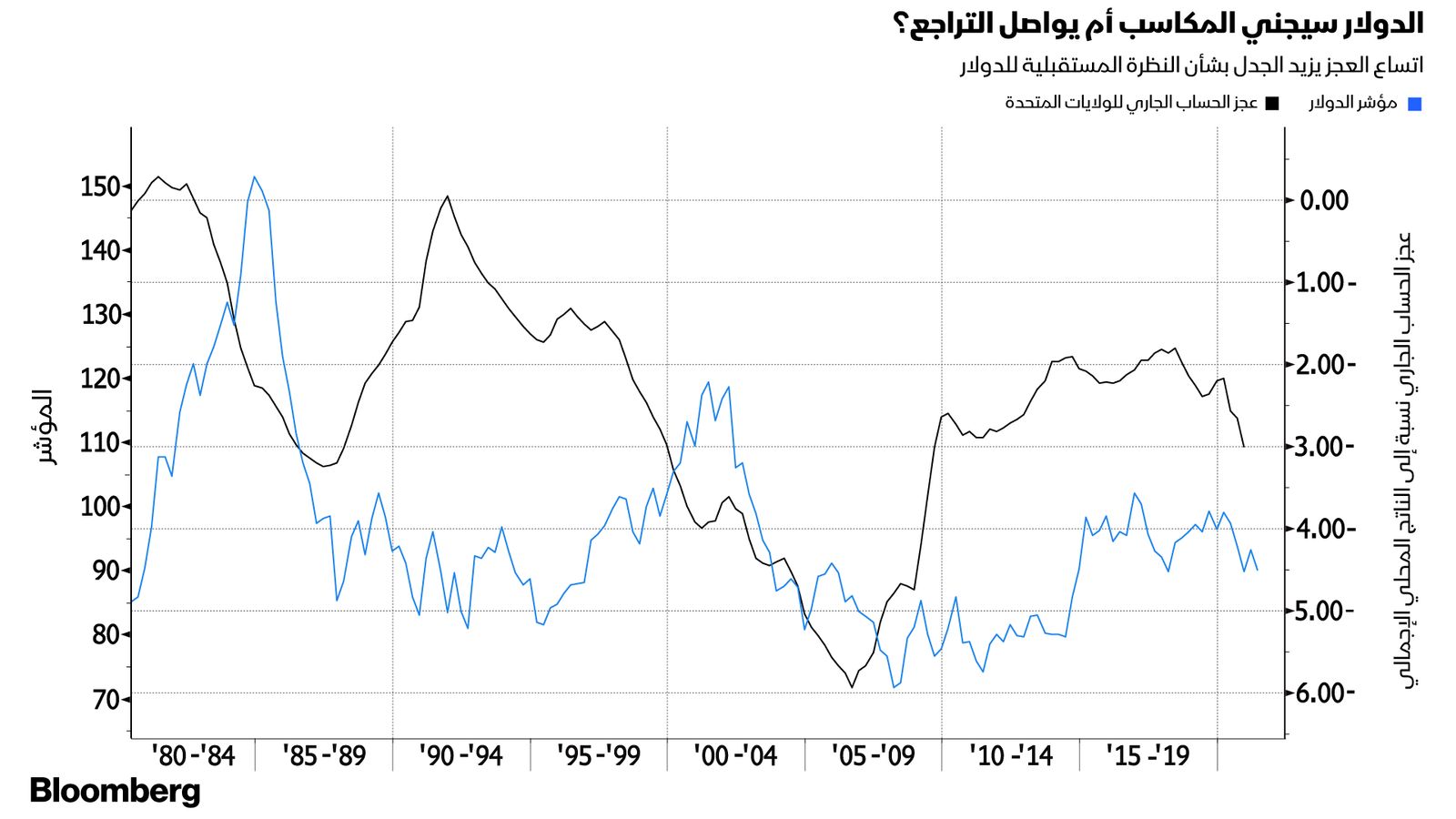

أصبح تفاقم عجز الحساب الجاري للولايات المتحدة مثار جدل ساخن في سوق العملات نتيجة تداعيات ذلك العجز على تسعير الأصول المتنوعة، خاصة وأن نسبة العجز إلى الناتج المحلي الإجمالي تعد الأعلى منذ العام 2008 كما أن العجز يتسع رغم تفوق الولايات المتحدة على معظم دول العالم في إحراز تقدم بشأن التعافي من الوباء. وينتج عن تفاقم العجز تخارج سيولة من الدولارات إلى خارج الاقتصاد والتي قد تعود مرة أخرى للاستثمار في الأصول الأمريكية أو يمكن تحويلها إلى مكان آخر.

يتفق الخبراء بشأن عجز الحساب الجاري لكن أراءهم تتباين حول حجم العجز المحتمل والذي يعد أوسع مؤشر لحجم تدفقات التجارة والاستثمار في أكبر اقتصاد على مستوى العالم. حيث توقع الخبراء أن يسجل عجز ميزان التجارة السلعي المعلن يوم الجمعة تسجيل مستوى قياسي جديد، ولكن جاءت النتائج أفضل من التوقعات - تقلص العجز في أبريل إلى 85.2 مليار دولار من 90.6 مليار دولار في مارس، وفقا لبيانات وزارة التجارة الصادرة يوم الجمعة، وكان متوسط التقديرات في استطلاع بلومبرغ يتوقع عجزاً قدره 92 مليار دولار.

وتعد تلك المؤشرات في هذا التوقيت حاسمة بالنسبة للدولار الذي يمثل العملة الأساسية في الاحتياطات النقدية حول العالم، خاصة وسط خسارته لكافة المكاسب التي حققها في وقت سابق من العام.

مؤيدو الدولار الضعيف في المستقبل القريب

يرى "غولدمان ساكس" أن العجز هو المؤشر الرئيسي على استمرار تراجع الدولار حيث يشير محللو البنك إلى أوجه التشابه بين ما يحدث في الوقت الحالي مع الركود الكبير الذي شهده الدولار خلال الفترة 2002-2007. ويتفق "دويتشه بنك إيه جي" مع ذلك الرأي.

على الجانب الآخر، يعتقد كل من "مورغان ستانلي" و"يوريزون إس إل جيه كابيتال" أن البيئة الحالية تشابه ما حدث في الثمانينيات والتسعينيات عندما عزز الدولار من قوته رغم تفاقم العجز.

لكن العملة الأمريكية تشهد تراجعا في الوقت الحالي، حيث يبدو أن المشهد بات يسيطر عليه الدببة.

قال زاك باندل الرئيس المشارك لسوق صرف العملات الأجنبية العالمية واستراتيجية الأسواق الناشئة في بنك غولدمان ساكس: "قيمة الدولار لاتزال مرتفعة بالمقارنة بالأوزان المرجحة لتداولات الأصول الرئيسية بشكل أوسع؛ حيث تمنح الأصول غير الأمريكية عوائد تنافسية أكبر. ومن المرجح ابتعاد المستثمرين عن أسواق الدخل الثابت والأسهم الأمريكية طويلة الأجل ما سيؤدي إلى تراجع الدولار بمرور الوقت".

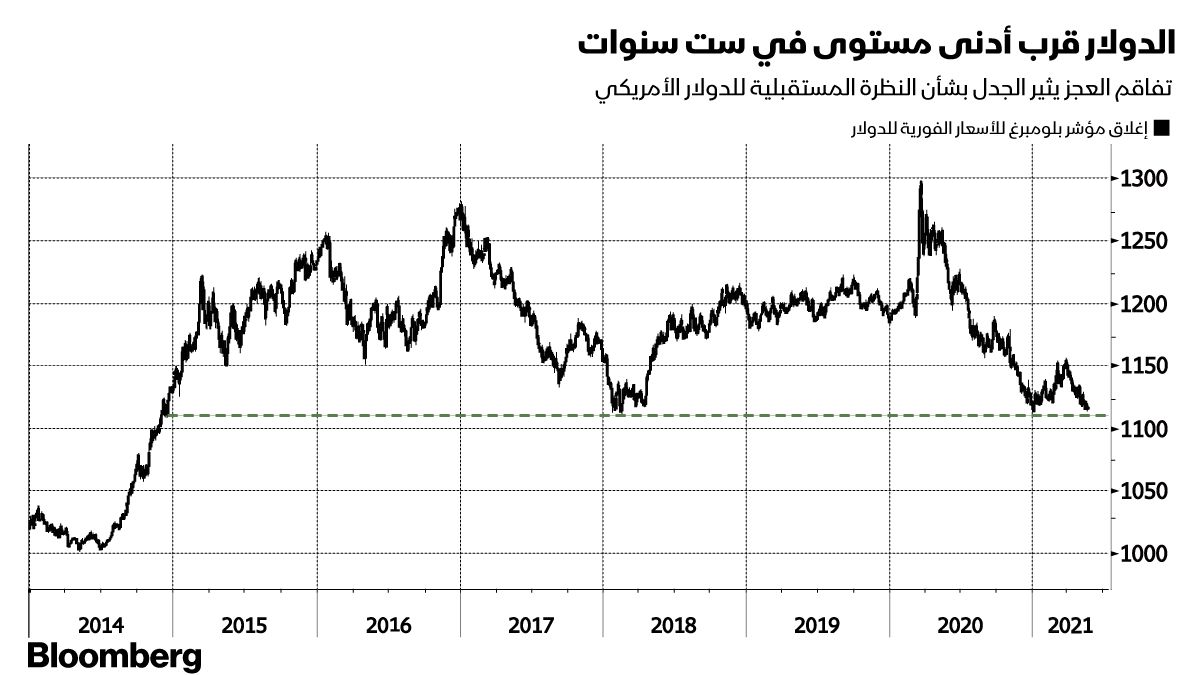

انخفض مؤشر بلومبرغ للأسعار الفورية للدولار 1.3 % خلال الشهر الجاري مقترباً من أدنى مستوياته هذا العام، حيث تراجعت العملة الأمريكية أمام نصف عملات مجموعة العشرة.

يتبنى باندل وجهة نظر "سلبية قائمة على ضعف هيكلي" بشأن الدولار على مدار السنوات الثلاث المقبلة. حيث يتوقع "غولدمان ساكس" أن يصل عجز الحساب الجاري ذروته بنهاية العام الجاري إلى 4.4% كنسبة من الناتج المحلي الإجمالي بزيادة عن متوسط التوقعات البالغة 3.6% ليسجل زيادة مقارنة بوصول العجز إلى 3.09% من الناتج المحلي الإجمالي في نهاية العام الماضي حين سجل أكبر عجز منذ العام 2008.

إذا تحققت وجهة نظر "غولدمان ساكس" بشأن العملة الأمريكية سيصبح الأمر مسألة وقت حتى يبحث المستثمرون الأجانب عن أصول دولية بديلة ذات عوائد مرتفعة، الأمر الذي سيزيد من ضعف الدولار ويؤدي إلى هبوط طويل الأجل قائم على ضعف هيكلي، وهو ما يتوقعه الكثيرون.

قد يعني ذلك الضعف بالنسبة للأسواق الناشئة، نمواً اقتصادياً أقوى نتيجة العلاقة العكسية بين العملة الأمريكية والسلع إلى جانب ارتفاع أسعار الأسهم المحلية والتراجع المحتمل لقيمة الديون المقومة بالدولار.

تدفقات بعيدة عن الدولار

يبلغ عائد سندات الخزانة لأجل 10 سنوات نحو 1.6% ما يعني أن عوائد سوق الدخل الثابت الأمريكي أكبر من معظم الأسواق المتقدمة، لكنها أقل بكثير من مكاسب المستثمرين التي تبلغ 3% من عوائد السندات الصينية والمكسيكية. وفي الوقت الذي تسجل فيه مؤشرات سوق الأسهم الأمريكية مستويات قياسية، يتوقع "غولدمان ساكس" تراجع عوائد الأسهم الأمريكية مقابل باقي الأسواق العالمية خلال العام المقبل، وهو ما سوف يدفع بتحويل التدفقات بعيداً عن الدولار.

لا يوجد إجماع على وجهة نظر "غولدمان ساكس". حيث يتوقع ستيفن جين من "يوريزون إس إل جيه" أن يدفع النمو الاقتصادي للولايات المتحدة الطلب على العملة الأمريكية بما يفوق أثر العجز المتزايد والحديث عن بيئة العوائد المنخفضة. ويتفق "بنك أوف أمريكا" مع رأي جين حيث يرى أن النمو الاقتصادي القوي وتفوق الولايات المتحدة في التعافي مقارنة بباقي الاقتصادات العالمية سيحمي الدولار من أثر العجز الذي قد يتسبب في ضعف العملة لفترة تمتد من ثلاث إلى خمس سنوات ولكن ليس الآن.

تعتمد الآراء المتفائلة بأثر نمو الاقتصاد على الدولار على سرعة التعافي من الوباء، حيث تتصدر الولايات المتحدة الاقتصادات الكبرى من حيث تلقيح المواطنين ما يمهد الطريق لإعادة فتح الأنشطة بشكل أسرع. ويتوقع الاقتصاديون أن ينمو الناتج المحلي الإجمالي الأمريكي 6.5% هذا العام مقارنة بمتوسط 5.1% لمعدل نمو الاقتصادات المتقدمة.

قال جين: "الاقتصاد الأمريكي القوي سوف يجذب رأس مال عالمي يكفي لتمويل عجز الميزان التجاري الكبير بسهولة وهو ما سيدعم الدولار.. لأن زخم النمو الاقتصادي يعني زيادة أرباح الشركات الأمريكية وارتفاع التضخم وهي العوامل التي تصنع دولارا أقوى".

يعتقد المتفقون مع وجهة نظر جين أن جاذبية الأصول الأمريكية للأموال من خارج الاقتصاد حول العالم ستعزز قدرة الدولار وتغطية اتساع عجز الحساب الجاري لأن المستثمرين الأجانب يحتاجون إلى الدولارات للاستثمار في الشركات الأمريكية العملاقة مثل "أمازون" و"ألفابيت" الشركة الأم لشركة "غوغل" وكذلك للاستثمار في شركة "فيسبوك" وكلها شركات مدرجة في البورصات الأمريكية.

ولا يعتبر ذلك السيناريو غير مسبوق. حيث تعززت قوة العملة الأمريكية من قبل في تسعينيات القرن الماضي وسط عجز متزايد نتيجة اجتذاب طفرة الشركات التكنولوجية الناشئة لكافة الاستثمارات تقريباً. وكذلك خلال الثمانينيات، اجتذبت أسعار الفائدة المرتفعة المستثمرين الأجانب عندما رفع بول فولكر رئيس الاحتياطي الفيدرالي السابق المعدل المستهدف للفائدة إلى 20% ما ساعد على دعم الدولار رغم تفاقم عجز الحساب الجاري.

العلاقة التاريخية بين العجز وقيمة الدولار

يعتمد المعارضون لذلك الرأي على العلاقة بين ضعف الدولار واتساع عجز الحساب الجاري للولايات المتحدة والذي حدث في منتصف العقد الأول من القرن الحادي والعشرين. لكن "مورغان ستانلي" يشير إلى أن تحليله التاريخي يؤكد عدم وضوح إمكانية استمرار تلك العلاقة بمرور الوقت.

كتب ماثيو هورنباخ المحلل الاستراتيجي وزملاؤه في "مورغان ستانلي" في تقرير، أن دراسة أجريت على 28 عملة أظهرت تباينا في مدى ارتباط أسعار الصرف والعجز.

وكتب فريق مورغان ستانلي في تقريرهم: "لا ينبغي أن تزيد الواردات من ضعف الدولار؛ لأن معظم التجارة الأمريكية يتم تحرير فواتيرها بالدولار الأمريكي، وفي المقابل، سيحدد حساب رأس المال وكيفية استجابة المستثمرين الأجانب لتدفق الاستثمارات مدى قوة الدولار الأمريكي".

يسجل مؤشر صافي تدفق الاستثمارات الأجنبية للولايات المتحدة وفق أحدث البيانات رقماً سلبياً قياسياً على الإطلاق في إشارة إلى أن استثمارات الأجانب في الولايات المتحدة تفوق استثمارات الأمريكيين في الأصول الخارجية بشكل كبير.

النظرة المستقبلية للدولار

في المقابل، يرى "دويتشه بنك" أن السبب الرئيسي للمخاوف بشأن انخفاض الدولار تتعلق بعجز الحساب الخارجي. حيث كتب آلان روسكين وزملاؤه في البنك أن ضعف الدولار: "النقطة المقابلة لعجز مالي كبير" والذي من المتوقع أن يستمر في ضوء تحديات كبح ذلك العجز بسبب توجهات الإدارة الأمريكية.

تنعكس تلك المخاوف على توقعات "دويتشه بنك" بارتفاع اليورو إلى 1.30 مقابل الدولار بحلول نهاية العام واستمراراً إلى نهاية العام 2022 مقارنة بمستويات يوم الخميس البالغة 1.22 والتي وصل إليها بعد موجة من التذبذب منذ مطلع شهر مايو، فيما سجل الدولار أداءً شهرياً متراجعاً لمدة 10 أشهر من بين الستة عشر شهراً الماضية.

قال أثاناسيوس فامفاكيديس رئيس إستراتيجية العملات الأجنبية لمجموعة العشر في بنك أوف أمريكا: "لا يمكن استمرار العجز المرتفع في الحساب الجاري لأي دولة إلى الأبد. ولخفض ذلك العجز ستكون هناك حاجة إلى إضعاف العملة لتقليل الواردات وزيادة الصادرات. وسوف يحدث ذلك في مرحلة ما".