في أساطير الخدمات المصرفية الخاصة يبرز اسم "بنك بيكتيت آند سي" (Banque Pictet & Cie) بشكل فريد. على مدار أكثر من قرنين من الزمان اعتنت المؤسسة السويسرية بتكتُّمٍ بممتلكات الأثرياء، بقيادة مجموعة صغيرة من الشركاء الذين يشكلون أكثر الأندية حصرية للرجال في أي مكان خارج الفاتيكان.

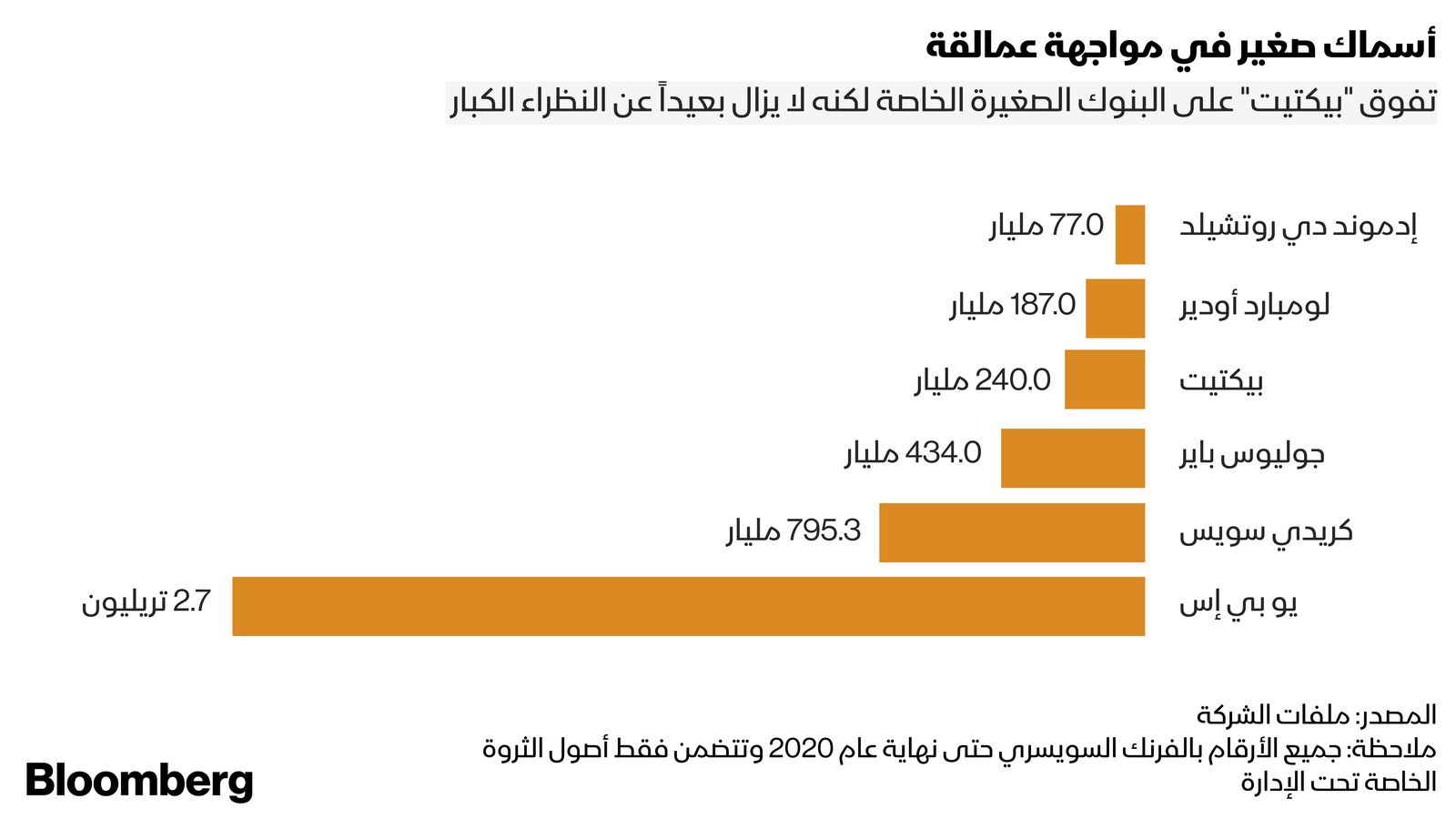

على مدار تاريخه بأكمله، ارتقى ثلاثة وأربعون فرداً فقط، جميعهم من الرجال البيض، إلى رتبة الشريك الإداري في "بيكتيت"، مما خلق رابطة أكثر ديمومة من الزواج المثالي. هؤلاء يشرفون من موقعهم في جنيف، على أكثر من 600 مليار فرنك (662 مليار دولار) من الأصول الخاضعة لإدارتهم بمستوى ربحية يتجاوز بكثير أقرانهم الأكبر من المُدرَجين في البورصة، وغالباً ما يكافأ كل منهم بأكثر من 20 مليون فرنك سنوياً.

لكن في السنوات الأخيرة تسلل اتجاه جديد ومقلق إلى "بيكتيت"، مما أدى إلى كسر تماسك واجهة البنك، إذ بدأ الموظفون الرئيسيون المغادرة. على مدار عام 2019 غادر عشرات من مديري العلاقات الذين عملوا لفترة طويلة في وحدة الثروة. وفي غضون أيام من شهر سبتمبر الماضي، قدّم أربعة مصرفيين بارزين من الفريق مسؤولين عن رعاية العملاء الروس، استقالاتهم. وتبع ذلك مصرفيون من الدول الإسكندنافية وإسرائيل، مما وضع مليارات الأصول التي تحت إدارتهم على المحكّ.

صدام ثقافي

في قلب هذه الهجرة يكمن صدام ثقافي. كان الموظفون القدامى متحمسين للأسلوب المتهور لطوفان التعيينات الأخيرة التي جُلبت لإدارة أموال فاحشي الثراء، ولا سيما النمو الهائل للثروة الجديدة في آسيا الذي أطلق سباقاً شرساً على الأصول والمواهب مع منافسين أكبر مثل "يو بي إس غروب" (UBS Group) و"إتش إس بي سي" (HSBC Holdings).

لكن بالنسبة إلى الآخرين، لم يحدث التغيير بالسرعة الكافية. غادر بعض الوافدين الجدد الذين وقّعوا على وعد "بيكتيت" المتجدد مرة أخرى وهم مُحبَطون.

تكشف المقابلات التي أُجريَت مع عشرات الأشخاص المطلعين على ذراع الثروة الخاصة لـ"بيكتيت" عن نشاط تجاري على مفترق طرق، في مواجهة حقيقة أنه للبقاء في المقدمة، على هذا البنك السويسري الخاص البارز التكيف، بما يعني تبنّي مزيد من المخاطر وتغيير العلاقة مع العميل -بعيداً عن النهج الشبيه بخدمات الاستقبال- التي استمرت لأجيال نحو نموذج تعاملات أكثر.

قد يكون ذلك صعباً على الموظفين الذين اعتادوا مبدأ الحذر والسرية الذي قاد "بيكتيت" عبر القرون، لكن التغيير أتاح أيضاً فرصة لإعادة التفكير في العادات القديمة وتوسيع البنك على الصعيد العالمي.

وطلب الأشخاص الذين تحدثوا عدم الكشف عن هويتهم، فيما رفض "بيكتيت" التعليق على هذه هذا التقرير.

ورغم أن الاستنزاف العامّ في "بيكتيت ويلث مانيجمنت" (Pictet Wealth Management) يقف عند أدنى مستوى له على الإطلاق عند 2.8%، فقد تردد صدى خروج المواهب القديمة في أروقة المقر الحديث المكون من خمس طوابق. وأذهل المغادرون الشركاء، الذين رأوا أن الخروج الجماعي بمثابة الخارجي اعتداءً على مؤسسة تفتخر بنفسها، في حالة تقلبات حادة. وفي أواخر عام 2019 اجتمعوا في غرفة اجتماعات بسيطة في ما أطلق عليه الشركاء اجتماع "الصالون الخاص" بهم لمعرفة مزيد حول سبب الانشقاقات.

بين عالَمَين

يجلس الرجال في تشكيل متدرج إلى طاولة المؤتمر الكبيرة، بنفس الطريقة التي يجتمعون بها عدة مرات في الأسبوع لمناقشة ترتيب الأعمال، سمع الرجال عن التوترات والخلاف حول ضبط النفس والتجديد الذي ينتشر في ذراع الثروة الخاصة للبنك.

ويقول بيدرو أروجو، كبير الباحثين في جامعة فريبورغ، الذي درس عائلات النخبة في سويسرا: "(بيكتيت) عالق بين عالَمَين. إنهم في العالم القديم لمصرفيي القطاع الخاص في جنيف، وفي العالم الجديد للتمويل المعولم، ويريدون أن يكونوا حاضرين دولياً، يريدون النمو، ويريدون أن يقدموا أنفسهم على أنهم حديثون، لكن ليس كثيراً. عالَمان على مسار تصادمي".

على الرغم من كل التقاليد، أصبح "بيكتيت" أكثر انسجاماً مع التغيير في السنوات الأخيرة. غيرت الشركة وضعها القانوني بعد انتهاء السرية المصرفية عام 2014، وكشفت عن مزيد من مقاييس الأداء نتيجة لذلك. كان ريمي بيست (Rémy Best) أحد شركائها، ووضع بصمته بالفعل في تجديد وحدة إدارة الأصول. بعد ذلك حوّل انتباهه إلى قسم الثروة الذي كان لفترة طويلة قلب "بيكتيت" النابض.

واتضح أن الأمر يتطلب دماً جديداً، وهو ما تمثل في اختيار البنك بوريس كولاردي، الذي أجرى واحدة من أكثر المناورات جرأة في العمل المصرفي السويسري عام 2018 عندما غادر فجأة منصب كبير المديرين التنفيذيين للخدمات المصرفية الخاصة في بنك "جوليوس باير" المنافس اللدود في زيورخ، وانتقل إلى شواطئ بحيرة جنيف للانضمام إلى "بيكتيت".

في ظاهر الأمر، يُعَدّ كولاردي كل ما لا يمثله أصحاب المصلحة النموذجيون في "بيكتيت". ويتميز كولاردي البالغ من العمر 46 عاماً، بأنه أكثر روعة من الممول الزاهد، باعتباره الشريك الخارجي الأول منذ عقود. لقد جلب أيضاً قوة جادة وجرعة من الودية إلى امتياز "بيكتيت" الذي يقدر الوحدة أكثر من الفردية، وصولاً إلى مجموعة الألوان الخافتة لبدلات الشركاء المصمَّمة تصميماً مثالياً.

على العكس من ذلك، يُعرف كولاردي بتحيته للزملاء المقربين بالعناق أو نقرة على الخد. في الاجتماعات كان أول من خلع سترته واشتكى مازحاً من اضطراره إلى ارتداء ربطة عنق. لم يجعل منه صعوده إلى شراكة "بيكتيت" واحداً من أصغر الأشخاص في التاريخ الحديث الذين حملوا هذا اللقب فحسب، بل أدى أيضاً إلى فتح المجال لأول مرة لغالبية من أعضاء المجموعة ليسوا من نسل العائلات المؤسسة.

المليارديرات الجدد

كان كولاردي ضليعاً بالفعل في آسيا، حيث كان "بيكتيت" حريصاً على الاستفادة من فئة ثرية من المليارديرات الجدد الذين يستعدون لنقل ثرواتهم إلى الجيل التالي.

لكن كان على كولاردي أيضاً أن يتكيف مع الواقع الجديد المتمثل في عدم كونه القائد بلا منازع. بدلاً من ذلك أصبح الآن صوتاً واحداً من بين سبعة أصوات، إذ يُتّخَذ كل قرار في انسجام تامّ، ويترأس الاجتماعات الأسبوعية الشريك الكبير رينو دي بلانتا، الذي رفض التعليق على هذا التقرير.

وبالنظر إلى أن متوسط فترة عمل الشريك النشط هو 20 عاماً، فإن الانسجام الجماعي بمثابة "اللاصق" الذي يربط الفريق الأول معاً، وهذا لم يمنع كولاردي من التحرك بسرعة في دوره الجديد. في غضون عام تبعه أكثر من 100 من الموالين له إلى "بيكتيت"، ومن بينهم فرق كاملة تقريباً في الشرق الأوسط وأمريكا اللاتينية.

أيضاً سرّع كولاردي عملية الإصلاح الشامل لمنصات الاستثمار والتداول، واستبدل ببعض مديري المحافظ الذين خدموا لفترة أطول مستشارين استثماريين في سنّ أصغر بكثير.

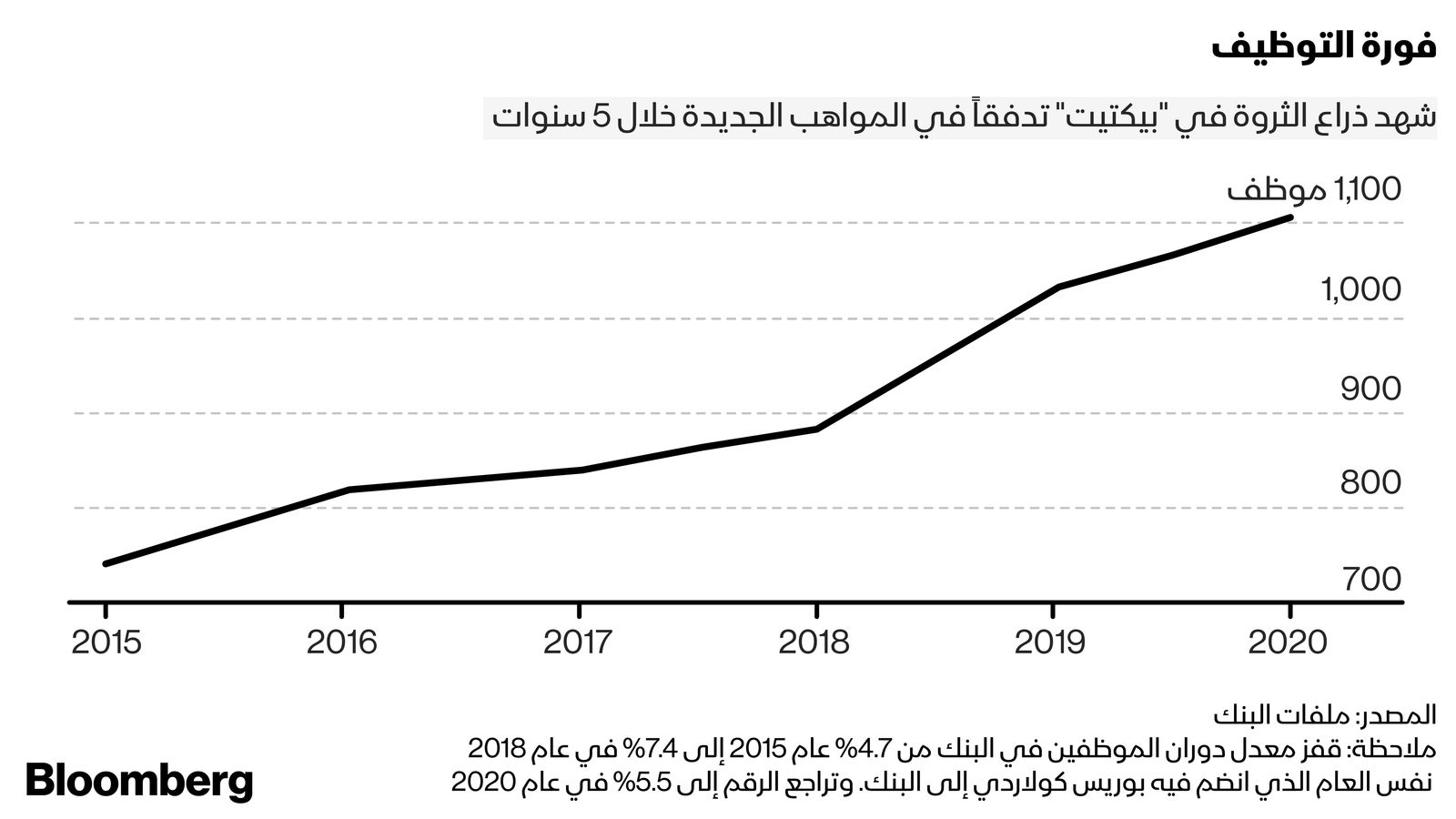

وبحلول نهاية عام 2020، تَضخَّم عدد الثروات تحت إدارة مصرفيي "بيكتيت" إلى 1098 من 740 قبل خمس سنوات فقط، وهو توسُّع لا يختلف عن استيعاب عملية استحواذ كاملة.

استهداف آسيا

تعكس التغييرات الإصلاح الشامل الذي أجراه كولاردي في "جوليوس بار"، فعلى مدار عقد من الزمان شحن البنك الخاص متعدد الطوابق بشكل "توربيني"، وأرسله في عملية توسع سريعة من ساو باولو إلى سنغافورة، ليضاعف الأصول تحت إدارته نتيجة لذلك. لكن رغم صعوده السريع بقي كولاردي، على حد قوله عند الانتقال، "موظفاً فقط".

على النقيض من ذلك، عرض "بيكتيت" فرصة لا تحدث إلا مرة واحدة في العمر لتصبح رائد أعمال يتمتع بمساحة مالية إضافية، لكن دون الضغط اليومي من إدارة شركة مدرجة في البورصة.

ويجلب كونك شريك "بيكتيت" حصة في عمل ثابت يشارك مالكوه بأكثر من 500 مليون فرنك في الأرباح السنوية. حتى ما قبل بضع سنوات، كانت الشركة قديمة جداً لدرجة أنه كان من المتوقع التعامل مع الشركاء الإداريين على أنهم "نوتر سيور" (Notre Sieur)، وهو لقب فرنسي رسمي لـ"سير" (sire).

يواجه الشركاء تحدياً يتمثل في أنه من أجل النمو عليهم أن يستهدفوا مركز تكوين الثروة في آسيا بقوة، لكن هذا يتطلب تبني أصول استثمارية جديدة -ويُحتمل أن تكون أكثر خطورة- على رأسها المنتجات المهيكلة، التي تستخدم المشتقات لتتبع أداء الأصول الأساسية.

أمضى كولاردي أكثر من عام في محاولة كسب دعم الشركاء الآخرين لدفع "بيكتيت" إلى بيع منتجاته الخاصة في فئة الأصول. لم يقتنع الآخرون، وكانوا يفتخرون بسجلهم الحافل في عدم تحمل قرض متخلف عن السداد. خُفّفَت حدة المشروع في أوائل عام 2020، واستقر "بيكتيت" على الخيار الأقل خطورة المتمثل في أن يكون وسيطاً يبيع المنتجات المهيكلة لبنوك أخرى.

مع ذلك بقيت آسيا محطّ تركيز مهمّاً لإعادة التنظيم التي ينفذها "كولاردي"، لأنه يريد اقتحام صفوف أكبر 10 بنوك خاصة. في الوقت الحالي يستعدّ "بيكتيت" في انتظار قدوم العملاء إلى البنك بمجرد استعدادهم لنهج يتجنب المخاطرة في إدارة الثروات.

عيّن كولاردي "فونغ سينغ تي، وهو مصرفي كان يعرفه منذ عمله في "كريدي سويس"، رئيساً لقسم آسيا في ذراع الثروة، مما دفع القائد الحالي إلى منصب رئاسة تشريفي. كذلك أحضر حليفاً من "باير" لإدارة منطقة جديدة في الشرق الأوسط، مما أدى إلى تجريد المنطقة من المصرفي القديم الذي أشرف على أعمال الثروة في اليونان وتركيا والشرق الأوسط.

تحولات رصينة

ورغم أن "بيكتيت" نما باطّراد على مر السنين، فإنه تجنب حتى الآن التحولات المتوترة في الانتقال إلى هيكل الشركة الحديث الذي تَبنَّته شراكات سابقة معروفة أخرى، ولا سيما "غولدمان ساكس غروب" و"لازارد" (Lazard).

قد يكون "بيكتيت" أصغر بكثير من مديري الثروات المدرجين في البورصة، لكن البنك يمتلك ثروة عندما يتعلق الأمر بالربحية. تمكن "بيكتيت" منذ فترة طويلة من تحقيق عائد أعلى من 40% على حقوق الملكية، وهو رقم لم يسمع به أي بنك حديث. صحيح أن الرقم انخفض إلى ما بين 16% و21% في نصف العقد الماضي، إلا أنه لا يزال أعلى من "يو بي إس" و"كريدي سويس" و"جوليوس باير".

أدى التحول في عام 2014 إلى شراكة محدودة إلى إزالة مخاطر تحمُّل الشركاء العبء الكامل للخسائر. ونتيجة تغيير الوضع القانوني، بدأ "بيكتيت" يكشف علناً عن بيانات الأداء.

فجأة، أُجبِرَ "بيكتيت" على مواجهة التنظيم العشوائي الذي غالباً ما يضع العلاقات الشخصية قبل الهيكل المنهجي. حتى ذلك الحين لم يكن من غير المعتاد أن يتصرف المصرفيون بشكل مستقل مع عدم وجود نهج موحد تجاه العملاء، على سبيل المثال إرسال المراسلات باستخدام الخطوط والورق ذي الترويسة الخاصة بهم. من بين المراوغات التاريخية، لم يكن لدى بعض الموظفين عقد عمل رسمي؛ كان الانضمام إلى البنك عقداً اجتماعياً مع نظام أبوي خيري يرعى قطيعه.

انطلق "بكتيت" في مسيرة طويلة نحو القرن الحادي والعشرين بقيادة أحد شركائه. كان ريمي بيست، التنفيذي السابق لشركة "ماكينزي"، محبّذاً لمقاييس الأداء والتحسين التنظيمي. وبعد تحويل ذراع إدارة الأصول في "بيكتيت" إلى مولد ربح ذي عقلية متزنة، وضع بيست عينيه على إدارة الثروات، التي كانت ملاذاً محمياً لفترة طويلة في "بيكتيت" لأنها كانت تجلب الجزء الأكبر من الأموال.

ضجة داخلية

ألقى البنك نظرة فاحصة على عملاء الثروات الخاصة الذين يجلبون نصيب الأسد من الإيرادات، وأدرك أن البعض يكلف "بيكتيت" كثيراً، فيما لا يزال يجب استهداف البعض الآخر بقوة أكبر لشراء مزيد من الخدمات.

أحدث النهج الاستقصائي لبيست ضجة بين الموظفين. لم يُطلب من المصرفيين الخاصين في "بيكتيت" سابقاً الكشف عن عملائهم، أو تحديد مقدار الأموال التي كانوا يجنونها للبنك. أفسحت العلاقات الشخصية مع العملاء المجال لبطاقات الأداء المجهولة التي تقيس صافي الأموال الجديدة والعائد على الأصول وما إذا كان المصرفيون حقّقوا أهداف النمو.

توافرت التفاصيل لجيش من مديري الأعمال الداخلية الذين يدققون في الأرقام، وغالباً ما يعيدون توزيع العملاء من خلال تصنيفهم إلى فئات بناءً على الثروة والموقع ومستوى النشاط مع البنك. فقد بعض المصرفيين الأفراد عملاء مرغوبين لصالح فرق جديدة ذات تركز إقليمي، فيما شعر آخرون بالقلق إزاء ما اعتبروه أسلوباً غير متجانس في التوزيعات الجديدة، و ألقى آخرون ما بأيديهم وقرروا المغادرة.

يمكن أن تكون نبرة الكفاءة في الشركات الحديثة مزعجة لشركة قال فيها الشريك الإداري السابق نيكولاس بيكتيت لموظفيه ذات مرة إن الاحتفاظ بالعميل أكثر أهمية من تحقيق الربح. نمَت الشركة أيضاً إلى ما بعد النقطة التي يمكن للشركاء أن يتصرفوا فيها بانتظام كـ"صناع مطر" في صفقة صعبة، أو أن يأتوا بعميل كبير.

لكن بصفتهم مالكي شركة خاصة، فإنهم ما زالوا بعيدين عن الرتبة والملف. في النهاية يحدّد الحساب السرّي مقدار الربح الذي يحتفظ به الشركاء والمبلغ الذي يوزَّع على بقية البنك لدعم هيكل حقوق الملكية للشركة بالكامل.

عودة إلى الكواليس

في كل مرة ينضمّ فيها شريك إلى الزمالة المسيطرة، يتعين عليه شراء حصة كبيرة من الشركة. ولتمويل المعاملة يقدم الشركاء الحاليون قرضاً لأحدث الأعضاء الذين يسدّدون لهم مع مرور الوقت. يجب أن يبدأ الشريك المغادر في بيع حصته مرة أخرى للبنك. ولدعم هذا المدّ والجزر من الرهانات، يهدف البنك إلى تحقيق عائد على حقوق الملكية بنسبة 20% كحد أدنى.

أصبح الحفاظ على هذا المستوى أكثر صعوبة وسط المنافسة المتزايدة وارتفاع تكاليف الامتثال. وعندما انخفضت الربحية إلى أقلّ من 20%، شعر الموظفون بالألم من تراجع تعويضاتهم الشخصية، التي تحتوي على مكوّن متغير مرتبط بالنتائج السنوية. أدى ذلك بدوره إلى منظور الانقسام المتزايد بين العمال العاديين والشركاء، الذين استمروا في التمتع بنصيبهم الصحي من الأرباح.

قال "بيكتيت" بعد نشر التقرير: "عندما تنخفض مشاركة الموظفين في الأرباح، تنخفض أيضاً مشاركة الشركاء".

خلال عرض تقديمي في فبراير، وهو أحد الطقوس العزيزة في "بيكتيت" الذي أقيم على الإنترنت لأول مرة هذا العام، وضع "دي بلانتا" الأرقام الرئيسية للعام الماضي. كان البنك مدعوماً مثل كثيرين غيره بفعل تقلبات السوق التي قدّمها الوباء، من الطفرة في عائدات الاستثمار إلى انتعاش التعويضات المتغيرة للموظفين والعدد القياسي من الأصول الخاضعة للإدارة، حيث سعى العملاء إلى الأمان.

ولكن بينما تَحدَّث الشركاء بإسهاب عن الأداء أو الجهود الخيرية أو مبنى "بيكتيت" الجديد اللامع الذي يرتفع ببطء في ضواحي جنيف، بقي أحد أعضاء مجموعتهم غائباً بوضوح، فكولاردي لم يتحدث أو يظهر ولا مرة واحدة في أثناء العرض. بدلاً من ذلك، يبدو أن الرجل الأكثر ارتباطاً بـ"بيكتيت" في السنوات الأخيرة المضطربة قد تراجع إلى الكواليس.