في الوقت الذي يفكر فيه مسؤولو بنك إنجلترا بكيفية وقف برامج التحفيز الطارئة التي أطلقوها لمواجهة تداعيات الجائحة، اتخذت الأسواق قرارها بشأن ما ستكون عليه الخطوة الأولى، الأمر الذي قد يتسبَّب بمشكلة لوزير الخزانة ريشي سوناك.

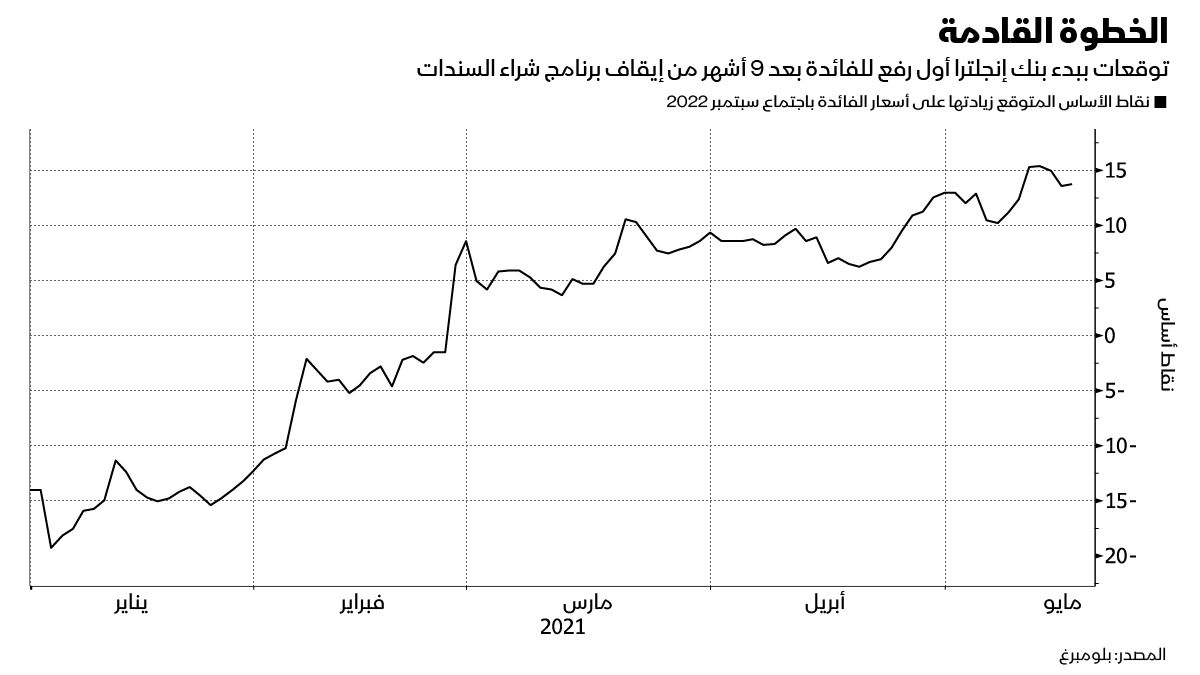

بدأ المستثمرون يرسمون خطواتهم وفقاً لتوقُّعاتٍ برفع بنك إنجلترا سعر الفائدة 15 نقطة أساس، وعكس اتجاه الخفض الحالي، بدءاً من شهر سبتمبر 2022، أي بعد 9 أشهر فقط من الموعد المقرر لإنجاز البنك المركزي آخر جولة شراء للسندات. وهو توقيت مبكِّر للغاية لإمكانية إجراء أيِّ خفض كبير بالميزانية العامة.

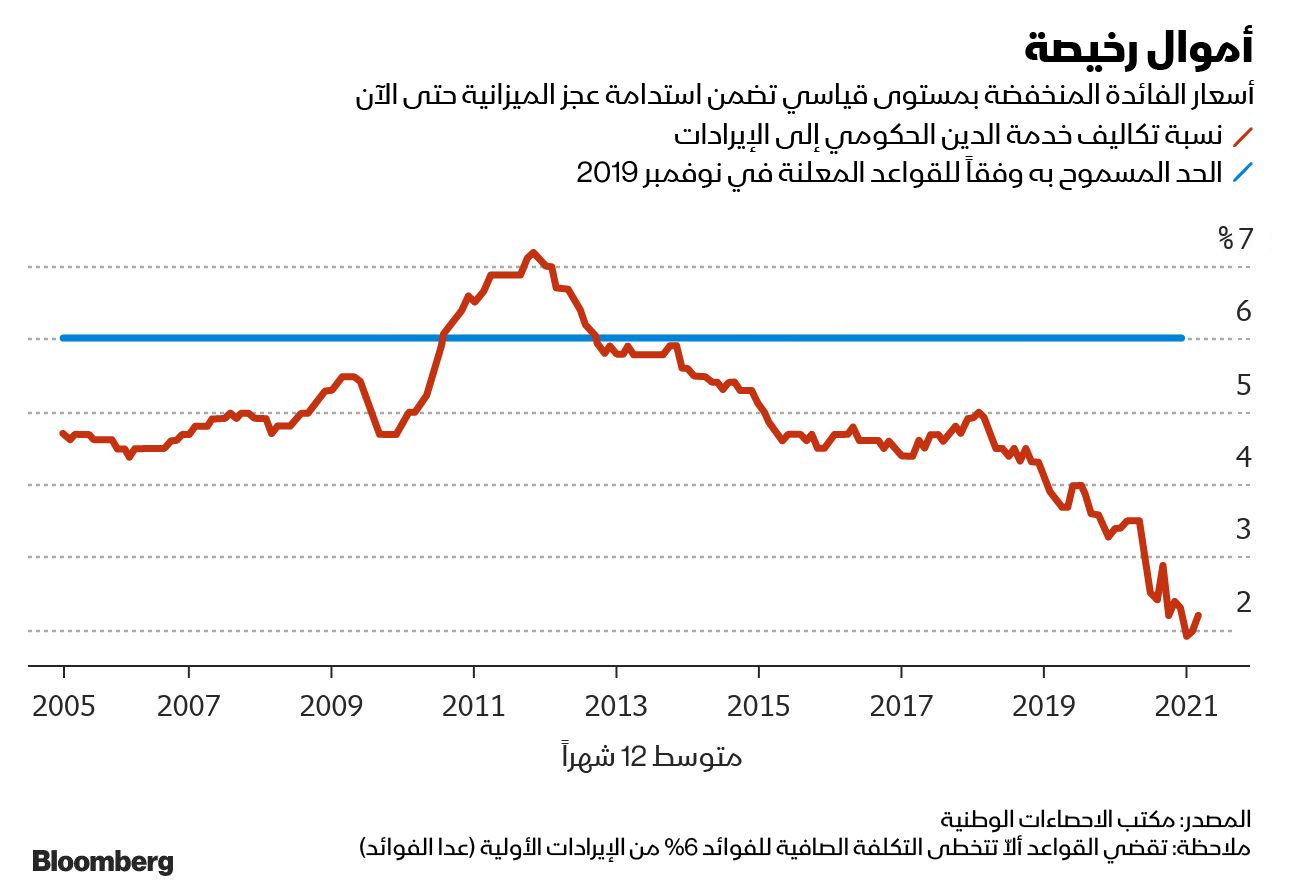

تحمل تلك الخطوات عواقب وخيمة على "سوناك"، الذي يدير أكبر برنامج تحفيز لمجابهة أكبر عجز تعاني منه بريطانيا في وقت السلم، معتمداً على حوافز بنك إنجلترا لإبقاء تكاليف الاقتراض تحت السيطرة.

لقد تغيَّر العالم

كان بنك إنجلترا قد خفَّض أسعار الفائدة إلى 0.1%، وزاد مستهدفاته من برنامج شراء الأوراق المالية خلال الأزمة بأكثر من الضعف لتبلغ 895 مليار جنيه إسترليني (1.26 تريليون دولار). لكنَّ الوضع تغيَّر الآن؛ إذ يناقش مسؤولو المركزي بقيادة أندرو بيلي، حاكم بنك انجلترا، فيما إذا كانت التوجهات السابقة باستمرار التمسك بتلك السندات حتى الوصول إلى أسعار فائدة 1.5% مناسبةً أم تحتاج لتغيير.

بيلي عقَّب على قرار البنك المركزي في مايو الحالي قائلاً: "لقد تغيَّر العالم بشكل كبير". مُفصحاً بعد أن راجع بنك إنجلترا موقفه من تشديد السياسة النقدية: "قد يكون من المناسب مراجعة ذلك مرة أخرى".

حتى لو لم تكتمل المراجعة بعد، إلاّ أنَّ بيلي أشار في تصريحات له في العام الماضي إلى إمكانية حدوث تحول كبير في السياسات، واستعداده لتقليص الميزانية العمومية قبل البدء في رفع الفائدة.

يتمسك آرون روك، مدير الاستثمار في "أبردين ستاندرد إنفستمنتس" (Aberdeen Standard Investments) بوجهة النظر القائلة بأنَّ رفع أسعار الفائدة سيسبق أي تخفيض في الميزانية العمومية، متوقِّعاً تخفيض بنك إنجلترا الميزانية العمومية بمقدار النصف مع الوصول إلى معدل فائدة 0.75%، وهو المستوى الذي كان متوقَّعاً الوصول إليه في النصف الثاني من عام 2024.

حساسية كبيرة

يشير روك إلى مخاطر ما قد ينتج عن المراجعة لناحية اتباع المركزي لخيارٍ أكثر مرونة، والسماح بتخفيض الميزانية العمومية "بدءاً من العام المقبل بالتزامن مع رفع الفائدة من مستوى 0.1%".

يتمُّ تمويل حيازات بنك إنجلترا من السندات بسعر الفائدة الرئيسي، مع أنَّ التوسُّع الهائل في التيسير الكمي منذ بدء الوباء ضاعف حساسية الدولة تجاه تحرك الفائدة، ولو بنقطة واحدة، وفقاً لمكتب الميزانية العمومية.

أي زيادة، حتى لو كانت طفيفة بسعر الفائدة، ستنعكس فوراً على تكاليف خدمة الديون، فقد أدى برنامج الشراء إلى تقصير متوسط أجل استحقاق الدين العام لأقل من عامين، مقارنة بسبعة أعوام قبل الأزمة المالية، بحسب مكتب الميزانية العمومية أيضاً.

رفع الفائدة بعيد

يعتقد مايك ريدل، مدير محفظة الاستثمار في "أليانز غلوبال إنفسترز" (Allianz Global Investors) أنَّ "رفع الفائدة ما يزال بعيداً". كما استبعد خفض البنك المركزي ميزانيته العمومية برغم إعلانه عن ذلك قبل عقد من الزمان.

ومدللاً على رأيه يقول ريدل: "بعد ارتفاع حجم الديون، أصبح الاقتصاد أكثر حساسية للفائدة المرتفعة، وسأندهش إذا اعتبر المسؤولون عن الاقتصاد في بريطانيا، أو على الصعيد العالمي أنَّ التشديد الكمي ضروري".

قد لا تكون وجهة نظر "غولدمان ساكس" (Goldman Sachs Group)، الذي يرى أنَّ خفض الميزانية العمومية سيدعم أوَّل رفع لسعر الفائدة حتى العام 2025. لكنَّ الاقتصاديين في البنك، ومن بينهم غاري ستين، يتوقَّعون "عكس لجنة السياسة النقدية لتسلسل الخروج، واعتماد نهج الوارد أخيراً يخرج أولاً" عند بدء تشديد السياسة النقدية.

أما نيك ماكفيرسون، السكرتير العام السابق لوزارة الخزانة، فرأى في ندوة عبر الفيديو انعقدت يوم الثلاثاء أنَّ وزارة الخزانة سعيدة لجني ثمار التيسير الكمي، مؤكِّداً في الوقت عينه أنَّه "عندما يبدأ البنك في تشديد السياسة النقدية، يجب أن يكون مستعداً لتحمُّل العواقب".