تتوجه كلٌّ من "غولدمان ساكس"، و"تيتان باسيفيك لإدارة الأصول" لمتداولي سندات الخزانة الذين يتملَّكهم القلق بشأن التضخم بنصيحة مفادها: "التزموا الهدوء".

وتوقَّعت المؤسستان أنَّ تسعير المستثمرين للسندات وتداولها على أساس معدل تضخم سنوي متوقَّع 3% خلال السنوات القليلة القادمة، نتيجة الضغوط التضخمية المتصاعدة مع تعافي الاقتصاد الأمريكي من الوباء؛ يعدُّ مبالغة.

وأشار "غولدمان ساكس" إلى وجود بعض التشوهات الفنية في طريقة تسعير السوق لتوقعات التضخم، إذ يتوقَّع البنك أن تتراوح زيادة التضخم بين 0.2 - 0.3 نقطة مئوية. وتأتي تلك الزيادة المتوقَّعة بعدما سجلت توقَّعات متداولي السوق الرئيسيين للتضخم أعلى مستوياتها منذ أكثر من عقد، وتسعيرهم للأصول ذات آجال الاستحقاق القصيرة على ذلك الأساس.

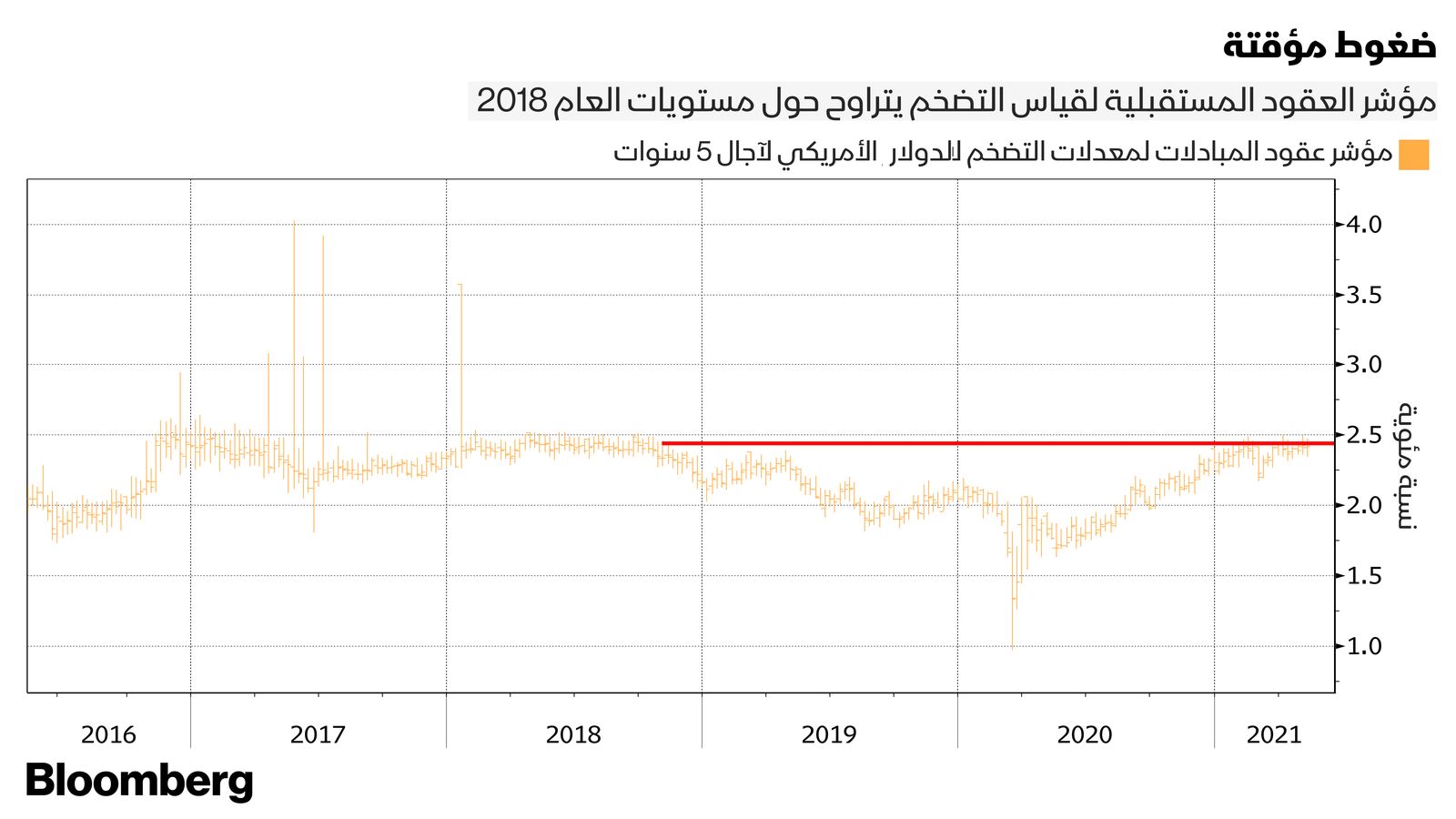

إذ يبقى مؤشر واحد على الأقل يدعم وجهة النظر القائلة بأنَّ الضغوط التضخمية ليست خارج نطاق السيطرة، وأنَّها ضغوط مؤقتة، فقد استقرت أسعار عقود المبادلات التي تعكس معدل التضخم السنوي للنصف الثاني من العقد المقبل نسبياً خلال الأشهر الأخيرة.

تأكيد التعافي

إنَّ الجدل الدائر حول التضخم أمر بالغ الأهمية، كما يعدُّ أحد أهم المؤشرات التي يعتمد عليها صنَّاع السياسات والمستثمرين في تأكيد التعافي من الوباء.

ويرى مجلس الاحتياطي الفيدرالي أنَّ أيَّ ارتفاع في الأسعار ناتج عن ضغوط تضخمية قصيرة الأجل، كما يبدي الفيدرالي استعداده السماح للتضخم بالارتفاع فوق الهدف لفترة بالتزامن مع تعافي الاقتصاد، لذلك يبدو أنَّ توقُّعات ارتفاعات التضخم بدأت تهدأ، إذ لم يقتصر الأمر على توقُّع مؤسسات أمثال "غولدمان ساكس"، و"بيمكو" تضخماً أكثر اعتدالاً، بل كذلك هدأت رهانات المتداولين على رفع أسعار الفائدة بحلول نهاية عام 2023 حتى في حالة تسجيل بيانات اقتصادية قوية.

قال برافين كوراباتي كبير محللي أسعار الفائدة في "غولدمان ساكس": "نعتقد أنَّ الأسواق لا تتأثر بالضغوط التضخمية الحالة، وأنَّ معدلات النمو المرتفعة لن تتحوَّل بالضرورة إلى معدل تضخم أعلى".

ارتفع المؤشر المعروف باسم معدلات التعادل، والمشتقة جزئياً من سندات الخزانة المحمية من التضخم، التي تقيس الفارق بين العائد على سندات الخزانة الاسمية مجدداً هذا الأسبوع، مع المضي قدماً في إعادة فتح الاقتصادات الصناعية الكبرى.

ربط التضخم بالسلع

تتصاعد مخاوف التضخم على خلفية ارتفاع أسعار السلع الأساسية، مثل النحاس الذي يقترب من تسجيل مستوى قياسي جديد، وهو ما يتزامن مع مناقشات النواب في واشنطن لتمرير حزمة ضخمة جديدة من الحوافز المالية.

الجدير بالذكر أنَّ الفارق بين عائد سندات الخزانة لأجل عامين، وعائد سندات الخزانة المحمية من التضخم لأجل عامين بلغ أعلى مستوى في 13 عام تقريباً ليقترب من 2.9% بتدلاوت يوم الأربعاء، وهو ما يفوق بكثير توقُّعات المستثمرين للتضخم في النصف الثاني من العقد المقبل في إشارة إلى أنَّ وضع السوق يسمح بانحسار ضغوط التضخم في نهاية المطاف.

يصف كوراباتي توقُّعات التضخم بأنَّها "حميدة"، على الرغم من أنَّ "غولدمان ساكس" من أكثر المؤسسات المتفائلة بتحسن أداء "وول ستريت". كما يرى كوراباتي أنَّ السوق مفرط في التفاؤل بشأن توقُّعات التضخم، فقد فاق الفارق بين عائد سندات الخزانة لأجل ثلاث وخمس سنوات، ونظيرتها في الآجال من سندات الخزانة المحمية من التضخم بنحو 2.8 % و 2.7 % على التوالي بفارق يتراوح بين 20 - 30 نقطة أساس.

وقد يرتفع معدل التضخم السنوي باستبعاد قطاعات الغذاء والطاقة الذي بلغ 1.8 % في مارس، إذ يتوقَّع كوراباتي أن يبلغ 2.4% - 2.5% خلال العام الجاري تلك المستويات التي شوهدت آخر مرة في عام 2007، ولكنَّها ستكون ارتفاعات قصيرة الأجل.

وقال كوراباتي: "إذا تحققت توقُّعاتنا، وتراجع التضخم، فقد يدفع ذلك الفيدرالي إلى تثبيت أسعار الفائدة، وتبني وجهة نظر تتوقَّع تباطؤ أداء الأسواق في حالة رفع الفيدرالي للفائدة". ويرى كوراباتي أنَّ ذلك الوقت سيكون مناسباً لبيع السندات ذات معدلات التضخم المحايدة لأجل ثلاث سنوات.

نهج جديد

تأتي المناقشات المكثَّفة حول الضغوط التضخمية وسط تصاعد القلق في الأسواق، وفي واشنطن بشأن حجم التحفيز المالي. فقد قالت جانيت يلين وزيرة الخزانة يوم الثلاثاء أنَّ هناك احتمالاً متزايداً لرفع أسعار الفائدة بالتزامن مع تضخم الإنفاق الحكومي، وتسارع نمو الاقتصاد. لكنَّها تراجعت عن تلك التصريحات بعد ساعات.

أشار الاحتياطي الفيدرالي إلى إبقائه على سياسته النقدية التيسيرية للغاية حتى العام 2023 على الأقل. وبدأ الفيدرالي في أغسطس بتبني نهج جديد يسمح للتضخم بتجاوز 2% لفترة أطول قبل رفع أسعار الفائدة. وكان الفيدرالي قد استهدف رفع معدل التضخم إلى 2% في المتوسط بمرور الوقت لتعويض تباطؤ التضخم وسط فشل الفيدرالي في تحقيق المستهدف خلال معظم العقد الماضي.

برغم ذلك يبقى بعض مَن في "وول ستريت" يشعر بالقلق بشأن مخاطر التضخم؛فقد حذَّر ماركو كولانوفيتش كبير محللي الأسواق العالمية في "جي بي مورغان" من تعرُّض بعض مديري الأموال "لصدمة تضخم" تضرب محافظهم الاستثمارية.

لكنَّ تسعير العقود الآجلة يعكس توقُّع رفع الفيدرالي للفائدة في الربع الأول من العام 2023 الذي يستبق ما أعلن عنه المسؤولون. وبرغم ثبات الإطار الزمني لتوقُّعات السوق خلال الشهر الماضي، فقد خفض المتداولون رهاناتهم على تسجيل ارتفاعات إضافية بحلول نهاية العام. إذ يتوقَّع المتداولون ارتفاع الفائدة 75 نقطة أساس مع تطبيق سياسة تشديد نقدي بحلول نهاية 2023 بانخفاض نحو 15 نقطة أساس منذ الأول من أبريل.

تزامنت زيادة الفارق بين معدلات العائد على سندات الخزانة، ونظيرتها المحمية من التضخم مع انتعاش الطلب على الصناديق التي تستثمر في السندات المحمية من التضخم. فقد أظهرت بيانات " إي بي إف أر غلوبل" EPFR Global ضخَّ المستثمرين أكثر من 30 مليار دولار للاستثمار في تلك الصناديق هذا العام.

تحذير السندات المحمية من التضخم

كثيراً ما عكست مؤشرات قياس الفارق بين سندات الخزانة العادية والمحمية من التضخم تحذيرات من شراء السندات بالقيمة الاسمية، وذلك بسبب انخفاض سيولة سندات الخزانة المحمية من التضخم، بالإضافة إلى علاوة المخاطرة التي يطلبها المستثمرون بسبب حالة عدم اليقين بشأن مسار التضخم، وكلاهما يشير إلى ارتفاع الفائدة بشكل أعلى مما يمكن أن تكون عليه.

طوَّر مسؤولو الاحتياطي الفيدرالي نماذج لقياس تلك المتغيرات، لكن "بيمكو" اعتمدت على نماذجها الخاصة، التي توصَّلت لاستنتاجٍ بأنَّ توقُّعات التضخم أقل بكثير من مستهدف الاحتياطي الفيدرالي البالغ 2% بشكل أكبر مما يُتوقَّع المسؤولون في إشارة إلى أنَّ المتداولين يحتاجون للتراجع عن توقُّعاتهم بشأن رفع الاحتياطي الفيدرالي للفائدة القريبة من الصفر.

يعلِّق تيفاني وايلدنغ الخبير الاقتصادي قائلاً: "نعتقد أنَّ توقعات التضخم أقل قليلاً مما يتوقَّع الاحتياطي الفيدرالي، فقد بلغت القراءة الأولية الأخيرة بحسب نموذج "بيمكو" نحو 1.75% ابتداء من مارس".

علاوةً على ذلك، ترى "بيمكو" الارتفاع الأخير في الفارق بين العائد على سندات الخزانة العادية لأجل خمس سنوات، وسندات الخزانة المحمية من التضخم لأجل خمس سنوات، يمحو أيَّ توقُّعات بارتفاع التضخم في الأجل القصير نتيجة تقلُّبات أسعار النفط، وكذلك لعدم اليقين بشأن توقُّعات التضخم.

وذكرت "بيمكو": "لأنَّنا نعتقد أنَّ تحديد علاوة الإصدار يتمُّ تسعيرها وفق توقُّع لمسار أكثر تشدداً للاحتياطي الفيدرالي مما نعتقد، لذلك نفضل شراء السندات الاسمية ذات الأجل القصير، إذ نرى فيها قيمة مضافة".