حذر مجلس الاحتياطي الفيدرالي في تقريره الاستقرار المالي النصف سنوي من خطورة زيادة الإقبال على المخاطرة وزيادة تقييمات العديد من فئات الأصول المتنوعة بشكل كبير ما قد يكون نقطة ضعف في النظام المالي الأمريكي.

علقت لايل برينارد عضو مجلس محافظي الاحتياطي الفيدرالي ورئيسة لجنة الاستقرار المالي في المجلس في بيان عقب التقرير الذي صدر يوم الخميس قائلة: "نقاط الضعف مرتبطة بزيادة الرغبة في المخاطرة.. ونراقب عن كثب تزامن ارتفاع تقييمات الأصول والمستويات العالية جداً من ديون الشركات وما قد يسببه ذلك من تضخيم التأثير عند إعادة التسعير".

قد تتعرض أسعار الأصول "لانخفاضات حادة" في تلك البيئة بمجرد تراجع الرغبة في المخاطرة وفقاً لما ذكره تقرير الاحتياطي الفيدرالي.

انكشاف صناديق التحوط

تطرقت تصريحات برينارد وما جاء بالتقرير إلى الخسائر التي تكبدتها البنوك نتيجة التعاملات مع شركة "أركيغوس كابيتال مانجمنت" ودعت برينارد إلى ضرورة "تكرار ودقة الإفصاحات بشكل أكبر ". وقالت: "تؤكد واقعة أركيغوس عدم الإلمام بانكشاف صناديق التحوط وتشير إلى عدم فاعلية أدوات تلك الصناديق التي تقيس الرافعة المالية في اكتشاف المخاطر المؤثرة".

لاقت تصريحات برينارد معارضة من جمعية الصناديق المدارة التي تمثل صناديق التحوط. حيث قال برايان كوربيت رئيس الجمعية في بيان: "من المؤسف أن صانعي السياسة يخلطون بشكل غير صحيح بين صناديق التحوط وكيانات غير خاضعة للتنظيم مثل الأفراد والمكاتب العائلية.. بينما تحظى صناديق التحوط برقابة فعالة من لجنة الأوراق المالية والبورصات".

ارتفع مؤشر ستاندرد آند بورز 500 بنسبة 12% منذ بداية العام وسط بيئة تيسيرية تقترب فيها أسعار الفائدة من الصفر بالتزامن مع برنامج ضخم لشراء السندات، حيث يشتري الاحتياطي الفيدرالي شهرياً ما قيمته 40 مليار دولار من الأوراق المالية المرتبطة بالرهون العقارية و80 مليار دولار من سندات الخزانة، وهو ما يدفع المستثمرين للبحث عن العوائد ما يؤدي إلى ارتفاع أسعار الأصول ومن بينها الاستثمارات عالية المخاطرة مثل الأسهم المضاربة والعملات المشفرة والديون ذات العائد المرتفع.

ينتقد جورج سيلغين الزميل البارز في معهد كاتو بواشنطن سياسات الفيدرالي حيث يقول: "الدافع الأساسي لتلك التصريحات سيطرة التوتر إن لم يكن التناقض الصارخ على سياسات الاحتياطي الفيدرالي الذي يطبق التيسير الكمي بهدف خفض الفائدة على المدى الطويل وتشجيع الوصول إلى العوائد في الوقت الذي يبدي قلقه من وصول المستثمرين بالفعل إلى العائد"

وفي إشارة إلى شراء السندات. يقول سيلغين: "من المؤكد أن الاحتياطي الفيدرالي يمكنه تقليص أنشطة التيسير الكمي لمواجهة هذه المخاطرة مع استمرار التعافي".

الشيكات على بياض وأسهم الميميز

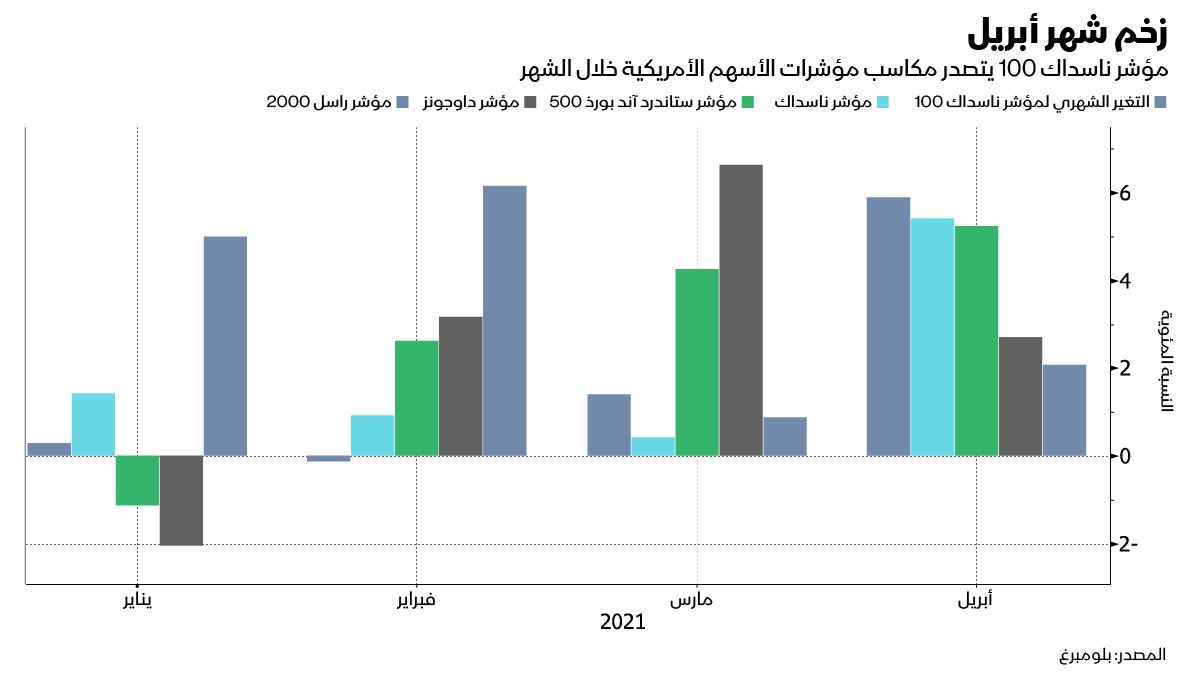

ذكر تقرير الفيدرالي مؤشرات على ارتفاع المخاطرة: "يمثل ارتفاع أحجام التداول على أسهم الميميز بعد انتشارها على وسائل التواصل الاجتماعي وما تشهده من تقلب في الأسعار وتزامن ذلك مع زخم الاكتتابات الناتجة عن الاندماج مع شركات الشيكات على بياض تأكيدا على ارتفاع الرغبة في المخاطرة بين مستثمري أسواق الأسهم مع مطلع العام 2021 لمستويات أعلى من المعتاد".

وتأثر الاقتصاد الحقيقي أيضاً بأسعار الفائدة المنخفضة. حيث ارتفعت أسعار المنازل 12% على أساس سنوي وسط ارتفاع الطلب على العقارات وندرة المعروض، ودفع ذلك الازدهار العقود الآجلة للأخشاب لتسجيل مستويات قياسية. كما شهد مؤشر بلومبرغ للسلع الذي يتتبع كافة السلع من الحبوب إلى الغاز الطبيعي والنيكل ارتفاعاً بنسبة 19% على أساس سنوي.

وتطرق التقرير إلى التأثير الإيجابي لزيادات أسعار المنازل على المقترضين وتعزيز قيمة ممتلكاتهم. كما أشار إلى تأجيل مدفوعات المقترضين لأقساط الرهن العقاري، حيث خفض تراجع أسعار الفائدة من توقعات التخلف عن السداد وزيادة الجدارة الائتمانية للمقترضين. كما جاء في التقرير أن "حصة القروض الصادرة حديثا للشركات الكبيرة ذات الرافعة المالية العالية التي تزداد فيها نسبة ديونها إلى الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك عن ستة أضعاف قد تجاوزت مستوياتها القياسية المرتفعة التي سجلتها في السنوات الأخيرة".

ديون صناديق التحوط

ذكر التقرير أن "البيانات المتاحة تشير" إلى حجم ديون صناديق التحوط الكبير والحاجة لمزيد من الشفافية بشأن التعرض للمخاطر غير الواضحة مردداً دعوة برينارد لمزيد من الشفافية. وذكر التقرير: "تكبدت بعض صناديق التحوط ذات الانكشافات المالية الكبيرة خسائر جراء موجة أسهم الميميز في يناير 2021 بسبب تقلب الأسعار نتيجة زخم تناول وسائل التواصل الاجتماعي لأسهم محددة" في إشارة محتملة إلى الضغوط قصيرة الأجل التي تعرضت لها أسهم "غيم ستوب" بعدما ارتفعت في غضون أيام قليلة من 20 دولار لتتخطى 300 دولار للسهم.

علق جون كابليس الرئيس التنفيذي في شركة "بيفوتال باث" التي تقدم الخدمات الاستشارية لصناديق التحوط بعد صدور التقرير مؤكداً أن إفصاحا واحدا قد يخفف مخاطر حدوث أزمة شبيهة بأركيغوس مرة أخرى.

وقال كابليس: "تغيير واحد قد يكون فعالاً قبل محاولة إعادة صياغة كافة اللوائح التنظيمية.. الإفصاح عن إجمالي العائد من عقود المبادلات بنفس الطريقة التي تكشف بها صناديق التحوط عن حيازاتها من الأسهم قد يخفف ذلك بشكل كبير من حدوث تداعيات تشبه أزمة أركيغوس مرة أخرى".