يسعى المستثمرون لترتيب محافظهم الاستثمارية بما يتناسب مع اقتراب تراجع الاحتياطي الفيدرالي عن سياسات الدعم التيسيرية، في الوقت الذي يسيطر فيه على الأذهان مشهد التقلبات وحالة الذعر التي سادت عام 2013.

فقد قفزت عائدات السندات العالمية وانخفضت أسعار الأصول التي تحمل مخاطرة قبل ثماني سنوات بعدما ألمح رئيس بنك الاحتياطي الفيدرالي آنذاك بن برنانكي إلى أن الفيدرالي قد يبدأ تقليص برنامج شراء السندات الذي بدأه في أثناء الأزمة المالية.

مخاوف من سيناريو 2013

يتخوَّف مديرو الصناديق من تكرار سيناريو تقلبات 2013 المفاجئة، لذلك يتجه بعضهم إلى زيادة وزن السندات ذات العائد المرتفع والآجال القصيرة، في حين يرى آخرون أن نوبات الذعر من تناقص برنامج شراء السندات ستكون أقلّ، ويراهنون على صعود أصول الأسواق الناشئة.

على الرغم من توقعات الاقتصاديين أن يبدأ الفيدرالي تقليص مشترياته من الأصول بحلول نهاية العام الجاري، يلتزم مسؤولو الفيدرالي تصريحاتهم التي تؤكّد أن من السابق لأوانه مناقشة أي تحول في السياسة النقدية التي وُضعَت لاحتواء تداعيات الوباء.

لكن ذلك يتزامن مع تحركات من نظرائهم في بريطانيا وكندا اللتين تسعيان لإبطاء وتيرة شراء السندات مع تحسُّن اقتصادَيْهم، الأمر الذي ينبّه المستثمرين إلى أن الاحتياطي الفيدرالي لن يستطيع تجنب التقليص التدريجي لمشترياته إلى الأبد، خصوصاً مع تحسن معدلات النمو في الولايات المتحدة.

التهديد الأكبر

قال بيلار جوميز برافو، مسؤول الاستثمار ومدير استثمارات الدخل الثابت في "إم إف إس" لإدارة الأصول في لندن: "كما رأينا في نهاية فبراير فإن رفع أسعار الفائدة يمثّل التهديد الأكبر للسوق، وترتفع تقييمات الأصول التي تحمل مخاطرة، لذلك لا مجال للارتياح للوضع الحالي".

يفضّل برافو السندات من الدرجة غير الاستثمارية، كفِئة أصول أقلّ عرضة لإعادة ضبط العوائد، مقارنة بنظيراتها من السندات ذات الدرجة الاستثمارية، التي لديها حساسية أعلى بكثير لتغيرات أسعار الفائدة.

يضيف شريف حامد، محلل الائتمان في شركة "جيفريس فاينانشيال غروب"، القروض التي تمنحها "كونسورتيوم" من البنوك وبعض سندات الدين "المجهدة" –التي لا تزال الشركة تدفع عنها فائدة لكنها تواجه تعثراً في سداد أصل الدين– إلى قائمة الأصول الأقلّ حساسية، إلى إعادة تسعير السوق.

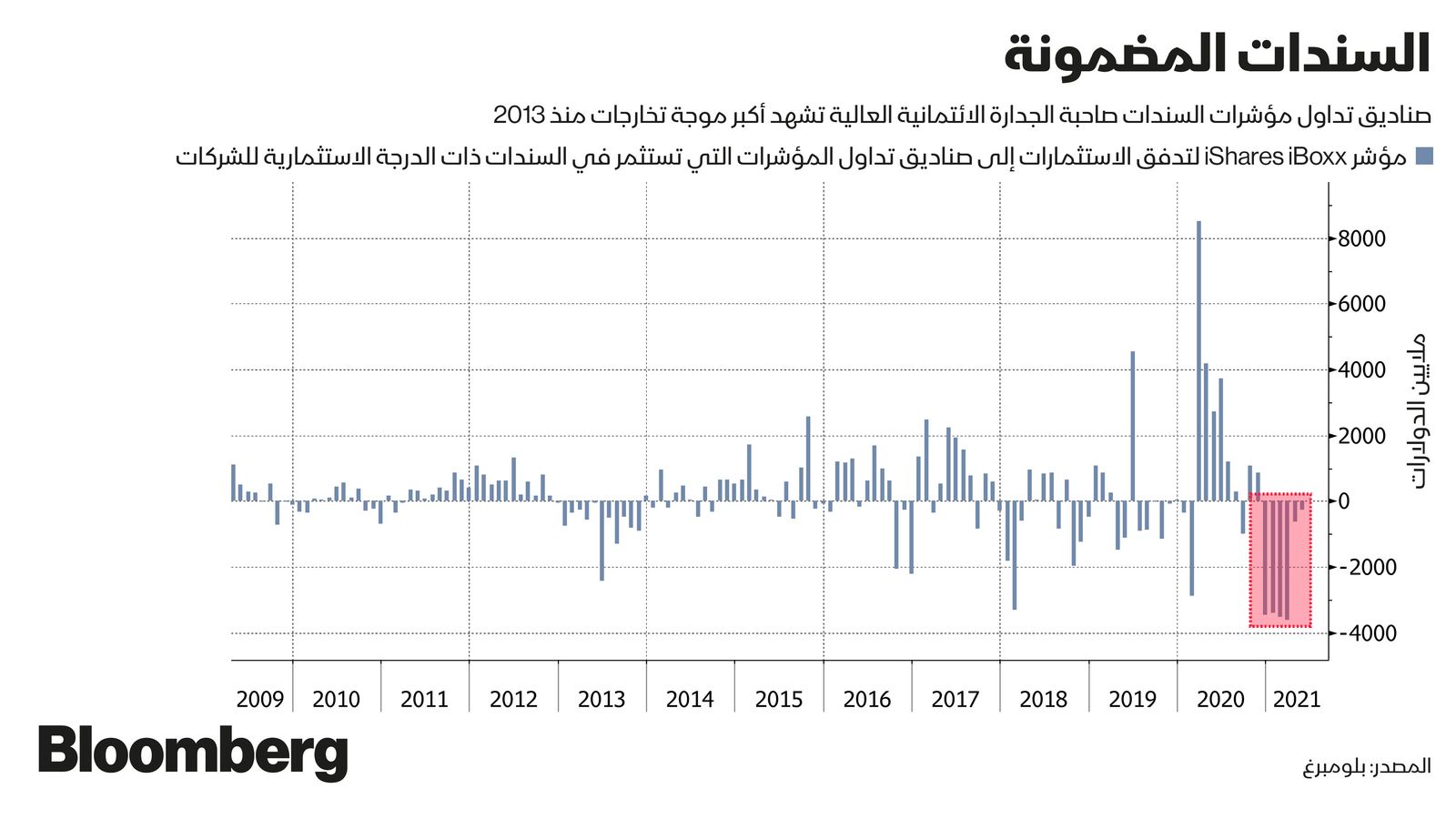

وحسب البيانات التي جمعتها بلومبرغ، تتعرض السندات ذات التصنيف الاستثماري بالفعل لضغوط واضحة، إذ تشهد أكبر صناديق تداول المؤشرات التي تستثمر في السندات ذات الجدارة الائتمانية العالية، أطولَ موجة تخارجات منذ العام 2013.

نموذج تناقص الشراء

تأثرت السندات في المقام الأول باضطرابات 2013، إذ قفزت عوائد سندات الخزانة 50 نقطة أساس في الشهر الذي أعقب حديث برنانكي.

وخلال الفترة نفسها تراجع مؤشر "إم إس سي آي" للأسواق الناشئة بنسبة 14%، وانخفض مؤشر "ناسداك 100" بنسبة 4%، فيما يُتداول المؤشر الذي يضمّ شركات التكنولوجيا الآن بمضاعف ربحية يبلغ 26 مرة مقارنة بتداوله عند مضاعف 15 مرة فقط في ذلك الوقت.

تتوقع شركة "بلاك روك"، أكبر شركة لإدارة الأصول في العالم، أن سوق السندات قد تحركت بالفعل، وأن أصول الأسواق الناشئة سوف يكون أداؤها أفضل من المتوقع.

قال بن باول، كبير محللي الاستثمار بآسيا والمحيط الهادئ في معهد "بلاك روك" للاستثمار: "ما زلنا نعتقد أن العائدات يمكن أن تتحرك إلى أعلى إلى حد ما، لكننا نعتقد من الناحية الفنية أن إعادة التسعير على مستوى أوسع قد بدأت في الغالب".

وارتفع عائد سندات الخزانة لأجل 10 سنوات بنحو 65 نقطة أساس هذا العام ليصل إلى نحو 1.57% يوم الجمعة، فيما انخفض مؤشر "بلومبرغ باركليز" لإجمالي عوائد سندات الخزانة الأمريكية بأكثر من 3% منذ بداية العام.

وتشير "بلاك روك" إلى أن تزامن تعافي الاقتصاد مع برامج التحفيز القوية واستقرار الدولار على نطاق واسع يجب أن يكون كافياً لتفادي الأصول التي تحمل مخاطرة -بما في ذلك أصول البلدان النامية- كثيراً من تأثير التسهيلات التدريجية الداعمة التي يتبعها الاحتياطي الفيدرالي.

وأشار باول إلى أن "بلاك روك" بدأت زيادة مراكزها الاستثمارية في أسهم الأسواق الناشئة والمتقدمة، وقال: "على صعيد الدخل الثابت بدأت الشركة الأسبوع الماضي زيادة استثمارات في السندات المقومة بالعملة المحلية في الأسواق الناشئة".

جاكسون هول

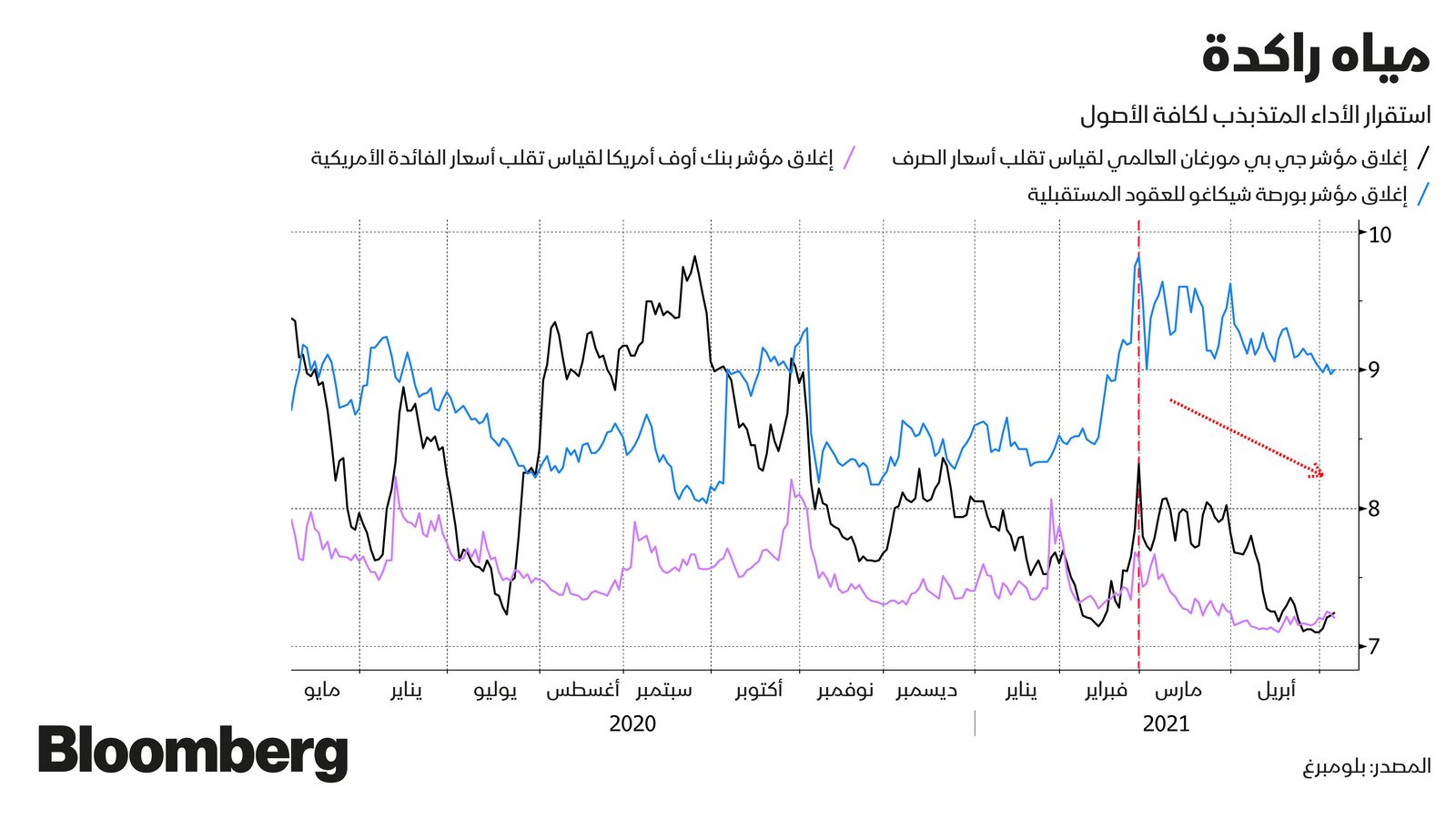

تراجعت مؤشرات تذبذب العملات، وسندات الخزانة، والأسهم الأمريكية، بعد ارتفاع طفيف نهاية فبراير، في إشارة إلى عدم رؤية المستثمرين خطورة فورية بشأن إعلان الاحتياطي الفيدرالي التناقص التدريجي في برنامج شراء السندات.

ولكن في المقابل وبالنظر إلى نشاط التداولات في سوق "الخيارات"، يتبيَّن توقُّع محتمَل لبدء مناقشة تقليص برنامج الشراء في الاجتماعات السنوية السنوي لمحافظي البنوك المركزية في أغسطس في جاكسون هول.

ينصح وين ثين، رئيس استراتيجية تداول العملات في شركة "براون براذرز هاريمان"، المستثمرين بضرورة قراءة وتحليل محاضر اجتماعات اللجنة الفيدرالية للسوق المفتوحة، إذ تشير الخبرات السابقة إلى أن المناقشات حول التناقص التدريجي ستظهر قبل التنفيذ. وينتظر نشر محضر اجتماع السوق المفتوحة لشهر أبريل في 19 مايو.

وكتب ثين يوم الخميس الماضي: "يكفي أن نقول إن باول سيبذل جهداً كبيراً حتى لا يفاجئ الأسواق بقرار الخفض التدريجي. سوف تكون رسائل واضحة في محاضر اجتماعات الفيدرالي، وهي أول مكان يجب أن تبحث عنه الأسواق".