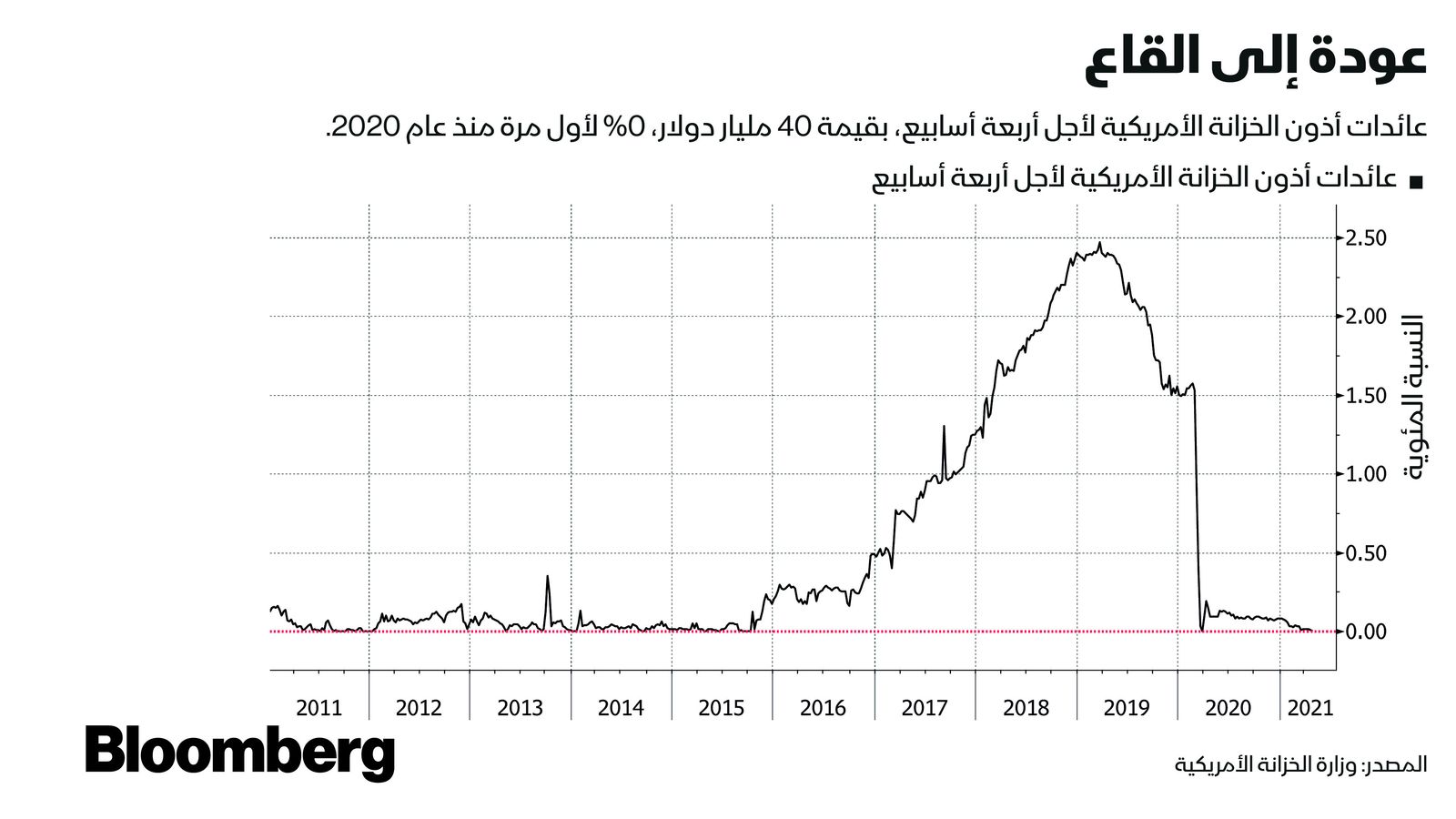

حققت عطاءات سندات الخزانة الأمريكية يوم الخميس، أدنى عائد لها منذ أكثر من عام، نظراً لأن الفائض النقدي في أسواق الدخل الثابت أبقى تكاليف الاقتراض ثابتة بالقرب من الصفر.

وبلغت تكلفة أذون الخزانة الأمريكية لأجل أربعة أسابيع، التي تم إصدارها يوم الخميس بقيمة 40 مليار دولار، صفر بالمئة، وهذه هي المرة الأولى منذ مارس 2020، أي بعد ظهور وباء كوفيد-19. كما باعت وزارة الخزانة الأمريكية أذون خزانة لأجل ثمانية أسابيع بقيمة 40 مليار دولار بتكلفة بلغت 0.01%.

والجدير بالذكر، أن القواعد الحالية تمنع إصدار سندات خزانة ذات عوائد سلبية في العطاءات.

ضغوط على أذون الخزانة

وجاء توقيت العطاء الأخير، الذي قضى ببيع أذون خزانة لأجل أربعة أسابيع، بالتوازي مع الوقت الذي كان يضخ فيه المستثمرون القلقون السيولة التي لديهم في صناديق السيولة النقدية.

وبالنظر إلى هذا العام، سنجد أن أسعار الفائدة على أذون الخزانة الأمريكية تعرضت لضغوط كبيرة مع قيام الحكومة بخفض معدلات إصدار الأوراق المالية قصيرة الأجل، وذلك بهدف خفض رصيدها النقدي الضخم، حتى تتمكن من تغطية النفقات، وإعادة سقف الديون مرة أخرى.

وكتب الخبير الاقتصادي لدى شركة "جيفريز"، توماس سيمونز، في مذكرة للعملاء، "بالنظر إلى التوقعات بشأن عروض الأذون، فإن معدل 0% سيكون القاعدة الأساسية للمضي قدماً فيما بعد". حيث يظل معدل الإقراض لليلة الواحدة على اتفاقيات إعادة الشراء ثابتاً عند الصفر، في حين أن عائدات أذون الخزانة المستحقة خلال ثلاثة أشهر أو أقل تتراوح بين 0.018% و0.01%.

ونتيجة لذلك، فإن مشاركة الاحتياطي الفيدرالي لتسهيل اتفاقيات إعادة الشراء لليلة الواحدة ترتفع إلى أعلى مستوياتها منذ أكثر من عام.

كما امتد الضغط على معدلات أسعار الفائدة المضمونة إلى الأسعار المعيارية الأساسية غير المضمونة، لينخفض معدل التمويل المصرفي لليلة الواحدة بمقدار نقطة أساس واحدة ليسجل 0.05% اعتباراً من 28 أبريل، وذلك وفقاً لبيانات الاحتياطي الفيدرالي الصادرة يوم الخميس في نيويورك.

ومع ذلك، لا يزال يتعين على صانعي السياسة الفيدرالية إجراء تعديلات على المعايير الأساسية التي يستخدمونها للتحكم في تكاليف التمويل قصير الأجل.

قال جيروم باول، رئيس مجلس إدارة الاحتياطي الفيدرالي، يوم الأربعاء، إن معدل سعر الفائدة الفعلي على الأموال الفيدرالية، وهو الهدف الرئيسي للبنك، لا يزال ضمن نطاق 0% و0.25%، مضيفاً أن ظروف سوق المال تعتبر جيدة، بالإضافة إلى الإقرار بوجود مجال للمزيد من الضغط الهبوطي.

حد أقصى للدين

وفي استطلاعها لرأي المتعاملين قبل الإعلان عن رد الديون المستحقة في 5 مايو، تساءلت وزارة الخزانة الأمريكية عن "التأثيرات التي يمكن أن تحدث لأسواق الخزانة، والأسواق المالية، في حال فرض سقف (حد) أقصى لمستويات الدين".

وفيما يتعلق بذلك، طلبت أيضاً وزارة الخزانة التعليق على التوقعات الخاصة بعروض الخزانة خلال الثلاثة أشهر القادمة، بالإضافة إلى التعديلات المتوقعة في الإصدار.

بموجب القانون الحالي، يجب أن يعود الرصيد النقدي لوزارة الخزانة إلى حوالي 130 مليار دولار، بحلول 30 يوليو، وهو المستوى الذي كان عليه، عندما تم تعليق حد الاقتراض.

يبلغ الرصيد الحالي 959 مليار دولار، ولسد هذه الفجوة يجب على وزارة الخزانة الأمريكية تقليل مستويات الديون، جنباً إلى جنب، مع تغطية المدفوعات الخاصة بالتحفيز الناتج عن تبعات الوباء في الفترة الأخيرة. وهذا يعني أنه من غير المحتمل أن يتم تخفيف اتجاه الضغط الهبوطي على الأسعار قصيرة الأجل في أي وقت قريباً.

,دفعت وزارة المالية نحو 415 مليار دولار من مستحقات أذون الخزانة هذا العام. ويتوقع بنك "كريدى سويس" أنه قد تكون هناك حاجة لحوالي 500 مليار دولار أخرى من المدفوعات، بينما يعتقد خبراء "تي دي سيكيوريتيز" أن وزارة الخزانة ستحتاج إلى تقليص المعروض بمقدار من 300 مليار دولار إلى 400 مليار دولار أخرى بحلول نهاية يوليو.

وقال المحلل الاستراتيجي غينادي غولد بيرغ، في "تي دي سيكيوريتيز": "هذا يعني المزيد من الخسائر لصناديق الاستثمار"، مضيفاً أن "الخوف من عدم وجود منتجات كافية للاستثمار غداً، هو ما يدفع أسعار الفائدة الأولية للانخفاض".