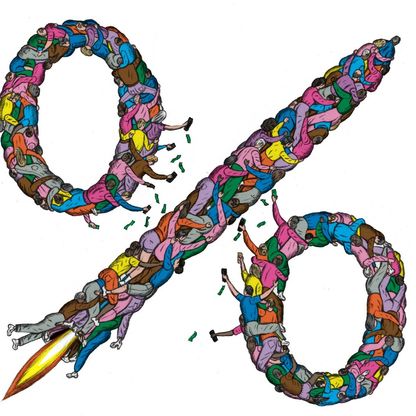

راهن متداولو وول ستريت على أن الاحتياطي الفيدرالي سيكون قادراً على خفض أسعار الفائدة، ما أدى إلى انخفاض عائدات السندات، بينما قادوا تخارجاً كبيراً من أسهم شركات تكنولوجية العملاقة التي غذت السوق الصاعدة خلال معظم هذه السنة.

زادت الإشارات الأخرى التي تشير إلى تباطؤ التضخم من التكهنات بأن بنك الاحتياطي الفيدرالي سيكون قادراً على التحرك في وقت مبكر من شهر سبتمبر. وأدى التفاؤل بشأن انخفاض أسعار الفائدة، إلى تحول السوق نحو مكان أكثر خطورة، مع خروج الأموال من أسهم شركات التكنولوجيا التي اعتبرت لفترة طويلة تداولاً آمناً.

تغلب مؤشر "راسل 2000" للشركات الصغيرة على مؤشر "ناسداك 100" بنسبة 5.8 نقطة مئوية، وهي أكبر نسبة منذ نوفمبر 2020. وبينما انخفض مؤشر "إس آند بي 500" بنسبة 1% تقريباً، رغم ارتفاع نحو 400 من الأسهم الداخلة في المؤشر.

نقطة تحول

بالنسبة لكالي كوكس من شركة "ريثولتز ويلث مانجمنت" (Ritholtz Wealth Management)، يمكن أن يكون اليوم نقطة تحول للأسواق، كما أنه تذكير جيد بأن التنويع مهم.

وقال كوكس: "إن التداول بأسهم شركات التكنولوجيا الكبيرة ينقلب، في حين أن بقية السوق تدخلت أخيراً"، مضيفاً: "لقد انخفض مؤشر إس آند بي 500 اليوم، ولكن هذا هو أفضل نوع من عمليات البيع التي يمكن أن تأمل فيها، إذا كنت مستثمراً على المدى الطويل".

قفزت نسخة متساوية الوزن من مؤشر "إس آند بي 500"، حيث تحمل أمثال شركة "إنفيديا" نفس الثقل الذي تحمله شركة "دولار تري" (Dollar Tree Inc). هذا المقياس أقل حساسية للمكاسب التي تحققها الشركات الكبرى، مما يوفر لمحة من الأمل في أن الارتفاع سوف يتسع.

هبط مؤشر "ناسداك 100" بنسبة 2.2%. وانخفض مقياس "بلومبرغ" للشركات التي يطلق عليها "العظماء السبعة" (أمازون، تسلا، ألفابت، أبل، إنفيديا، مايكروسوفت، ميتا) بأكبر قدر منذ عام 2022. وانخفضت أسهم "تسلا" بنسبة 8.4% بسبب الأخبار عن تأجيل الكشف عن سيارة الأجرة الآلية إلى أكتوبر. أدت عملية الخروج من أسهم الشركات الكبرى إلى تراجع صندوق "آي شير أم إس سي آي يو إس إيه مومنتوم فاكتور" (iShares MSCI USA Momentum Factor ETF) المتداول.

على العكس من ذلك، فإن المجموعة التي كانت الأسوأ أداء في سوق الأسهم هذه السنة، أي العقارات، شهدت أفضل يوم لها هذا العام. ارتفع مؤشر "راسل 2000" بنسبة 3.6%، وهو أكبر ارتفاع منذ نوفمبر. ارتفعت أسهم البنوك قبل بداية موسم إعلان الأرباح.

وانخفضت عائدات السندات الأميركية لأجل 10 سنوات سبع نقاط أساس إلى 4.21%. وشهد الدولار أكبر انخفاض له منذ مايو. تمسك رئيس المركزي الياباني باستراتيجيته التي لا تكشف للاعبين في السوق سواء تدخل لدعم الين أم لا، بعد التحركات الحادة للعملة اليابانية.

تباطؤ التضخم

تباطأ التضخم في الولايات المتحدة على نطاق واسع في يونيو إلى أقل وتيرة منذ عام 2021، على خلفية التباطؤ الذي طال انتظاره في تكاليف الإسكان، مما أرسل أقوى إشارة حتى الآن إلى أن بنك الاحتياطي الفيدرالي يمكنه خفض أسعار الفائدة قريباً.

ووصف رئيس بنك الاحتياطي الفيدرالي في شيكاغو، أوستان جولسبي، البيانات بأنها "ممتازة"، مضيفاً أن الأرقام قدمت الدليل الذي كان ينتظره ليكون واثقاً من أن البنك المركزي يسير على الطريق نحو هدفه البالغ 2%.

اعتبر كريس لاركين من "إي ترايد" في "مورغان ستانلي" إن شهر يوليو لا يزال بعيد المنال لخفض الفائدة، لكن نتائج مؤشر أسعار المستهلك المفضل للاحتياطي الفيدرالي، عززت آمال الأسواق ببدء خفض أسعار الفائدة في سبتمبر.

وأشار إلى أن السؤال العالق هو ما إذا كانت سوق الأسهم التي تحلق على ارتفاع عالٍ، قد قامت بالفعل بتسعير تخفيضات متعددة لسعر الفائدة.

تناوب صحي

في "إنتر آكتيف بروكرز" (Interactive Brokers)، يقول ستيف سوسنيك إنه بالنظر إلى التحركات في مؤشري "إس آند بي 500" و"ناسداك 100" يوم الخميس، قد يعتقد الناس في نهاية المطاف أن تقرير مؤشر أسعار المستهلك "الحميد" كان سيئاً للأسهم. ولكن الواقع أن البيانات ساعدت الغالبية العظمى من الأسهم على الصعود خلال التداول.

وأضاف: "نحصل على جرعة من (التناوب الصحي) الذي كان يأمله الكثيرون، ومع ذلك فهو يؤثر على المؤشرات الرئيسية"، متابعاً: "يشير هذا النوع من نشاط السوق بتفاصيل واضحة إلى السبب الذي يجعل التركيز العالي للمؤشرات ذات القيمة السوقية، مصدراً لعدم الاستقرار المحتمل في السوق التي تعتمد على قطاع التكنولوجيا".

تحسن في النطاق والمشاركة

من جهته، اعتبر دان وانتروبسكي من "جاني مونتغمري سكوت" (Janney Montgomery Scott)، أن حركة السوق اليوم تُظهر تحسناً ملحوظاً في النطاق العام، والمشاركة، مضيفاً أن هذا الابتعاد عن النطاقات الضيقة على غرار العظماء السبعة أو الشركات الكبرى أو الذكاء الاصطناعي، والتي كانت قيادية طوال هذه السنة، هو ما نود أن يستمر خلال الأسابيع والأشهر المقبلة، وذلك من أجل تأكيد دورة توسع أكثر صحة على أساس طويل المدى".

قال كيفن جوردون من "تشارلز شواب" (Charles Schwab): "إنه انعكاس سريع جداً في زخم التداول، وهذا يميل إلى إفادة الشركات المتراجعة إلى حد كبير"، مضيفاً: "لا شك أن ما حدث رد على حقيقة مفادها أن احتمال تخفيض أسعار الفائدة يساعد الشركات التي كانت تكافح في بيئة أسعار فائدة مرتفعة لفترة أطول".

مع ذلك، يحذر سوسنيك من أن عمليات البيع المطولة في بعض أكبر أسماء الشركات، يمكن أن تضغط على المؤشرات الرئيسية التي يراقبها المستثمرون، حتى لو بقيت غالبية الأسهم سليمة في البداية.

وقال: "هذا بدوره يمكن أن يدفع المستثمرين إلى تخفيف تعرضهم للاستثمارات الرئيسية القائمة على المؤشرات"، مثل صناديق الاستثمار المتداولة مثل "إس بي واي" (SPY) و"كيو كيو كيو" (وQQQ)، مضيفاً: "إذا حدث ذلك، فإن البيع يمكن أن يغرق المؤشر ككل، مما يضر بالأسهم ذات القيم المتأخرة حالياً رغم ذلك".

يتوقع ستيف إيزمان، من مجموعة "نيوبيرغر بيرمان غروب" (Neuberger Berman Group)، أن القوة الهائلة في أسهم التكنولوجيا العملاقة في الولايات المتحدة "ستستمر لسنوات"، حيث يصبح الذكاء الاصطناعي في متناول المستهلكين عبر الأجهزة الإلكترونية.

وأضاف لتلفزيون "بلومبرغ" في مقابلة يوم الخميس: "عليك أن تمتلك أسهم التكنولوجيا الكبيرة ذات رأس المال الكبير".

قلق من استثمارات الذكاء الاصطناعي

في هذه الأثناء، يتزايد قلق المستثمرين من أن شركات التكنولوجية العملاقة في الولايات المتحدة تنفق مبالغ كبيرة على الذكاء الاصطناعي، وفقاً لاستراتيجيين من مجموعة "غولدمان ساكس".

الشركات التي يشير إليها الاستراتيجيون بقيادة رايان هاموند، باسم "المتوسعون الفائقون" وتتضمن "أمازون" و"ميتا" و"مايكروسوفت" و"ألفابت"، خصصت حوالي 357 مليار دولار للنفقات الرأسمالية والبحث والتطوير في العام الماضي.

وكتب هاموند في مذكرة: "سيُطلب من هذه الشركات أن تثبت أنها ستتمكن من توليد الإيرادات والأرباح من استثماراتها"، مضيفاً أن "العلامات المبكرة على صعوبة توليدها للإيرادات والأرباح، يمكن أن تؤدي إلى انخفاض التقييم".

مع اقتراب موسم إعلان الأرباح، يبدو أن النمو في قطاع التكنولوجيا سوف يتلاشى قليلاً، مع تسارع بقية المجموعة، وفقاً لاستراتيجيي "بلومبرغ إنتليجنس" بقيادة جينا مارتن آدامز.

وفي حين أن التوقعات الخاصة بـ"العظماء السبعة" لا تزال قوية، فمن المتوقع أن تتباطأ أرباحهم في الربع الثاني، تماماً كما قد يسجل مؤشر "إس آند بي 500" أخيراً أول نمو له على أساس سنوي في خمسة أرباع على الأقل.

مع بدء الشركات القوية في وول ستريت إعلان أرباحها للربع الثاني يوم الجمعة، يتطلع المستثمرون إلى ما بعد الانخفاض الآخر المتوقع في صافي دخل الفوائد، وهو مصدر رئيسي لإيرادات المقرضين. وبدلاً من ذلك، فإنهم يتوقعون وجهة نظر وردية بشأن الشركات المولدة للرسوم، مثل الخدمات المصرفية الاستثمارية، وإشارات إلى أن بعض البنوك على الأقل ترى انتعاشاً في أرباح القروض.

يبدأ كل من "جيه بي مورغان تشيس" (JPMorgan Chase & Co) و"ويلز فارغو" (Wells Fargo & Co)، و"سيتي غروب" (Citigroup Inc) الإعلان عن الأرباح صباح الجمعة، ثم يعلن "غولدمان ساكس" (Goldman Sachs Group Inc) عن الأرباح يوم الاثنين. أما "مورغان ستانلي" و"بنك أوف أميركا" فسيعلنان أرباحهما الثلاثاء.