يُعد الحصول على فرصة لجني واحدة من أكبر أرباح قطاع النفط من أهم نقاط القوة في خطة "أرامكو" السعودية لطرح أسهم بقيمة تصل إلى 12 مليار دولار على المستثمرين.

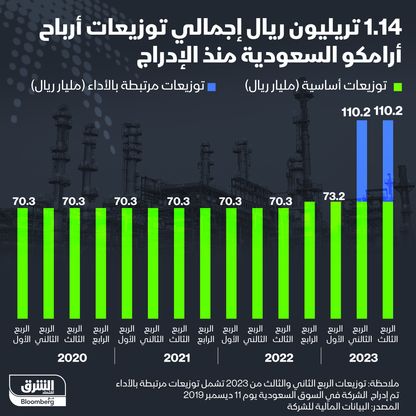

يُتوقع أن يستفيد المستثمرون -المستعدون للتغاضي عن فرق التقييم الكبير وندرة عمليات إعادة شراء الأسهم- من توزيعات أرباح سنوية قدرها 124 مليار دولار، والتي تتوقع "بلومبرغ إنتليجنس" أن تصل بعائد توزيعات أرباح الشركة إلى 6.6%. تذهب معظم هذه العائدات إلى أكبر مساهم في "أرامكو"، الحكومة السعودية، التي تحتاج إلى الأموال لدفع تكاليف خطة التحول الاقتصادي الضخمة.

الطرح الثانوي، الذي يُعد أحد أكبر العروض في العالم في السنوات الأخيرة، سيكون بمثابة اختبار لاهتمام المستثمرين الأجانب بعد ضعف مشاركتهم بالطرح العام الأولي الضخم في 2019.

قال ريان ليماند، الرئيس التنفيذي لشركة "نيو فيجن ويلث مانجمنت" (Neovision Wealth Management): "لم يكن أداء السهم جيداً مؤخراً، لكنه فرصة رائعة لغرض الشراء والاحتفاظ لما يقدمه من فرصة للمؤسسات للاستفادة من توزيعات الأرباح".

ومع ذلك، فإن بعض الجوانب قد تؤثر على إقبال المستثمرين.

إعادة شراء الأسهم ومكرر ربحية "أرامكو"

لا تقوم شركة "أرامكو" السعودية بإعادة شراء أسهمها، في حين أن العديد من نظيراتها العالمية تقوم بذلك. ويُتداول سهم "أرامكو" أيضاً بعلاوة تزيد عن 75% مقارنة بالمعيار الأوروبي لشركات النفط والغاز، والذي يشمل شركات "شل" و"بي بي". ويأتي هذا حتى بعد تراجع سعر سهمها بنحو 17% من قمته السنوية التي سجلها في أغسطس.

ويأتي تراجع سعر سهم "أرامكو" في ظل انتظار المستثمرين في الفترة الماضية المزيد من الوضوح بشأن الطرح الثانوي، فضلاً عن دراستهم لاحتمالات إبقاء تحالف "أوبك+" تخفيضات الإنتاج. وإذا تم تسعير الاكتتاب عند حده الأدنى، فذلك سيمنح المستثمرين المحتملين خصماً إضافياً يصل إلى 7.9% عن سعر إغلاق يوم الخميس.

سعر شراء مناسب

قال محمد علي ياسين، المؤسس والرئيس التنفيذي لشركة "أوراكل فينانشال كونسلتنسي آند إنفستمنتس" (Oracle Financial Consultancy and Investments): "أصبحت نقطة دخول سعر السهم الآن أكثر ملاءمة لهؤلاء المستثمرين الجدد، بتقييم أفضل من حيث نسبة السعر إلى الأرباح يبلغ 16 مرة".

وأضاف ياسين إنه من المرجح أن تستهدف "أرامكو" المشترين الأجانب والمؤسسات "الذين يتوقعون ارتفاع أسعار الطاقة على مدى العامين أو الثلاثة أعوام المقبلة".

الحفاظ على توزيعات الأرباح

يُتوقع أن تنخفض أسعار النفط العام المقبل، وفقاً لتوقعات المحللين التي جمعتها بلومبرغ. ويثير ذلك تساؤلات حول كيفية حفاظ "أرامكو" على مستويات توزيعات الأرباح الخاصة، والتي تشكل نحو ثلث إجمالي مدفوعاتها.

يتوقع محللون، من بينهم "إتش إس بي سي هولدينغز"، أن ينخفض هذا الشق من التوزيعات. ومع ذلك، ألمحوا إلى أن الشركة قد تعتمد على مستويات السيولة المتاحة لديها أو أسواق الديون لدعم توزيعات الأرباح.

ويجب على المستثمرين في "أرامكو" أيضاً أن يضعوا في اعتبارهم سيطرة الحكومة الكاملة على إدارة الشركة. إذ يمكن أن تُوجَّه الشركة إلى خفض الإنتاج أو زيادته حيث تتطلع المملكة إلى إدارة سوق النفط العالمية باعتبارها زعيمة تحالف "أوبك+".

بالنسبة للراغبين في الشراء، قد تكون هذه فرصة لجني عوائد كبيرة لأن الحكومة السعودية تعتمد بشكل كبير على التوزيعات النقدية لدفع تكاليف خطة التحول الاقتصادي.

وفي الوقت الحالي، يمتلك الأجانب 0.4% من الشركة البالغة قيمتها 1.9 تريليون دولار بنسبة تداول حر تبلغ 1.8%. وستعمل عملية البيع على تحسين سيولة السهم وحجم التداول، وهو أمر إيجابي للبورصة السعودية، وفق ليماند من "نيو فيجن".

ويرى ليماند أن "المخاطر ترتبط بشكل رئيسي بالتقييمات لأن الشركة تُتداول بمكررات أعلى نسبياً من نظيراتها"، وقال إن هذا يأتي رغم "أن عدم قيامها بإعادة شراء أسهمها قد يضعها في وضع غير مؤاتٍ قليلاً أيضاً".