تخطط مجموعة "سوفت بنك" لطرح أحدث إصداراتها الضخمة من السندات مقومة بالين الياباني في سوقها المحلية. وإذا نجح هذا الطرح سيجعل من المجموعة التكنولوجية إحدى أكبر الشركات الآسيوية المقترضة في أسواق الدين على مستوى العالم العام الجاري.

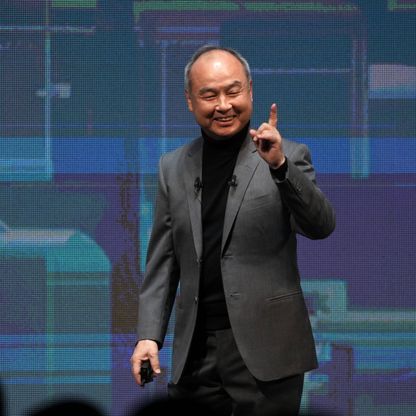

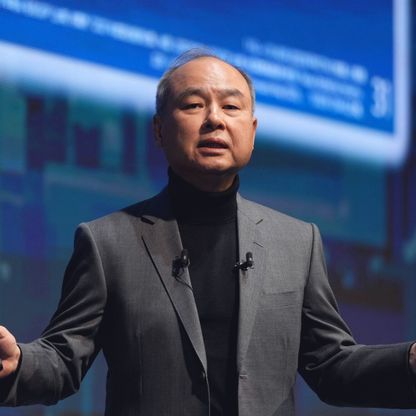

وتعتزم المجموعة المملوكة للملياردير ماسايوشي صن، بيع سندات لأجل سبع سنوات وبقيمة 550 مليار ين (3.5 مليار دولار)، وفقاً لملف إفصاح أودعته الشركة بالبورصة يوم الإثنين.

تستهدف هذه السندات المستثمرين الأفراد، وستُستخدم الحصيلة جزئياً في سداد سندات مستحقة للأفراد في عام 2024، وفقاً لمتحدث باسم الشركة.

في وقت سابق من الشهر الجاري، كشفت الشركة عن خططها لتبني سياسة أكثر جرأة في مجال الذكاء الاصطناعي ومجالات أخرى، وذلك بعد أن أعلنت عن تحقيق أرباح في الربع الثاني من العام، وارتفاع في قيمة الأصول بما في ذلك شركة "أرم هولدينغز" (Arm Holdings).

الطرح الثالث

اعتمدت "سوفت بنك" لفترة طويلة على المستثمرين الأفراد في اليابان باعتبارهم مصدراً من مصادرها الرئيسية للتمويل.

سيكون الطرح الجديد هو الثالث للمجموعة هذا العام في سوق الين الياباني المحلية، حيث امتنعت المجموعة عن اللجوء إلى أسواق رأس المال الخارجية.

احتسبت "سوفت بنك" القيمة الحالية لسندات مستحقة هذا العام عند 650 مليار ين، من بينها سند منفصل بقيمة 550 مليار ين في مارس. ولديها سندات مستحقة في العام المقبل بقيمة تتجاوز 900 مليار ين، وفقاً للبيانات التي جمعتها "بلومبرغ".

حددت المجموعة سعر الفائدة مبدئياً على السندات المخطط لإصدارها بنسبة 2.65% إلى 3.25% سنوياً، وسيتم الانتهاء منها في 31 مايو، وفقاً للإفصاح المودع يوم الإثنين.