عادت الإمدادات لتتحكم من جديد في أسواق النفط العالمية، وأصبح الأمر يتعلق بمدى زيادة إنتاج الخام في الدول غير الأعضاء في تحالف "أوبك+"، ومنها الولايات المتحدة، والتي قد تتسبب في تجاوز المعروض حجم الطلب العالمي الذي يواصل الارتفاع، وإن كان بمعدل بطيء. رد تحالف "أوبك+" على هذا الوضع بالتعهد بمزيد من خفض الإنتاج، لكن المتداولين يشككون في تطبيقه بالقدر الكافي للتخلص من الفائض تماماً.

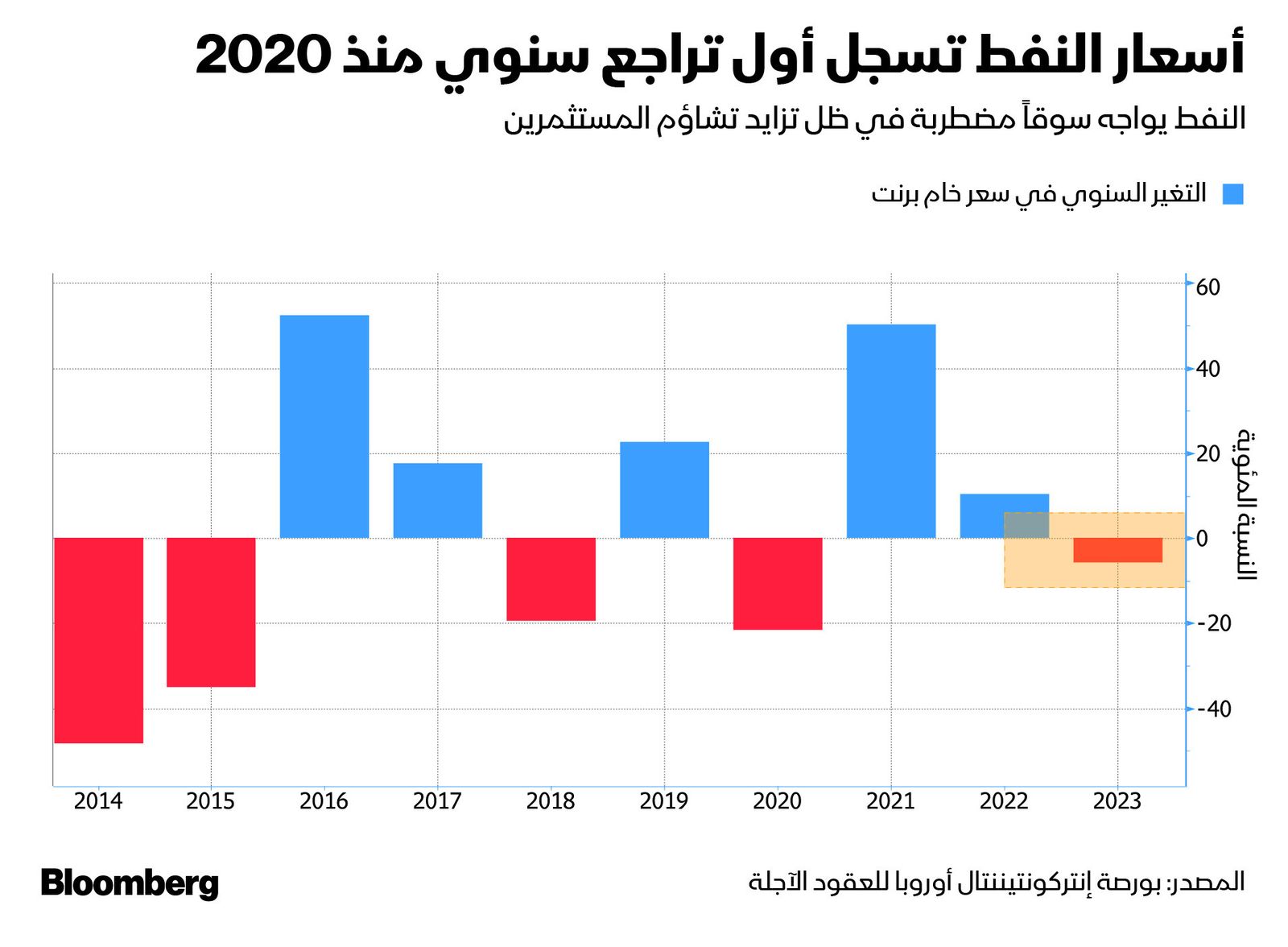

نتيجةً لهذه العوامل، سجلت أسعار النفط أول تراجع سنوي لها منذ 2020، حيث انخفض كل من مزيج برنت وخام غرب تكساس الوسيط بأكثر من 10% في العام الماضي، على عكس ما كان متوقعاً للأسعار بفضل التعافي بعد الجائحة. ومما يزيد من تعقيدات الوضع، إحكام المضاربين سيطرتهم على السوق، الأمر الذي أدى إلى تقلبات في الأسعار تخالف أساسيات السوق في بعض الأحيان.

قال تريفور وودز، كبير مسؤولي الاستثمار لدى شركة "نورثرن تريس كابيتال" (Northern Trace Capital) للاستثمار في السلع الأولية: "باستشراف المستقبل، أستبعد أن يطول الوضع لأكثر من 3 أشهر. يبدو أن العام الجديد سيكون حافلاً بالصعاب".

أضاف أن النفط يعتمد بشكل كبير على دعم منظمة "أوبك" وحلفائها، وأن انهيار اتفاق أعضاء التحالف في وقت سابق على خفض الإمدادات، قد يؤدي إلى تدهور الأسعار.

مؤشرات تعكس تراجع الأسعار

هناك حالة من الضعف تظهر في العديد من المؤشرات. لقد ظل منحنى العقود المستقبلية لخام برنت في حالة "كونتانغو" الهبوطية خلال معظم أيام ديسمبر، مع تداول عقود التسليم الأقرب أجلاً بخصم عن العقود اللاحقة. كان ترجيح المضاربين في 2023 هبوط الأسعار هو الرهان الأكبر على السلعة الأولية في أكثر من عقد. تراجع متوسط عدد صافي مراكز الشراء التي تملكها الجهات غير التجارية على مستوى عقود النفط الكبرى إلى أدنى مستوى مسجل منذ 2011، وفقاً للبيانات التي جمعتها بلومبرغ.

قال فيكاس دويفيدي، المحلل الاستراتيجي للطاقة العالمية بشركة "ماكواري غروب" (Macquarie Group)، إن "السوق ربما اتجهت في نهاية المطاف إلى حالة طلب البرهان، ما يتطلب بعض المزج بين سحب هائل من المخزون، وتحسين درجة النفط، وتقوية هيكل السوق، وزيادة الأرباح، قبل عودة الاهتمام بالشراء".

تزاحم مديرو الأصول على المراكز الاستثمارية المكشوفة مرتين على الأقل في 2023 قبيل اجتماعات "أوبك+"، وردوا على إعلانات التحالف خفض الإنتاج بموجات من البيع. كما تفاقم تراجع ثقتهم في قدرة التكتل على موازنة السوق، نتيجة نمو التداول المعتمد على الخوارزميات، الذي قد يمثل حالياً نحو 80% من حجم التداول اليومي للنفط، والتقلبات المتزايدة في أسعار الوقود المنفصلة عن المعطيات الأساسية. وأضعفت موجة الاندماجات بين الشركات المنتجة أيضاً من العلاقة بين سوق العقود المستقبلية والتدفقات المادية.

سيحتاج المضاربون قدراً من الإقناع قبل اتخاذ قرار حاسم بالتحول إلى مراكز شراء النفط في 2024. شهدت صناديق تحوط السلع انخفاض الأرباح في العام الماضي إلى أدنى مستوياتها منذ 2019، فيما سجلت أسعار المواد الخام أول تراجع لها في 5 سنوات، بحسب مؤشرات بلومبرغ. يذكر أن صندوق التحوط الذي أسسه متداول النفط بيير أندوراند، ويحمل اسمه، كان متجهاً نحو تسجيل أسوأ خسائره على الإطلاق.

"أوبك+" في مواجهة النفط الصخري

يمثل قرار "أوبك+" زيادة خفض الإنتاج الطوعي بمقدار 900 ألف برميل يومياً، الذي اتُفق عليه قبل أسابيع قليلة، موضوعاً شائكاً للمحللين والمتداولين الذين يحاولون توقع توازن قوى الطلب والعرض العالمية. ويتساءل المتداولون عمَّا إذا كان التحالف سيخفض الإنتاج بالقدر الكافي للسيطرة على الفائض المرتقب.

قالت بارسلي أونغ، مديرة بحوث الطاقة والكيماويات لدى "جيه بي مورغان"، إن "محور الأمر هو حقيقة أن المنتجين الأميركيين حساسون للأسعار بشكل أساسي. كلما أبقت (أوبك+) على الأسعار المرتفعة بخفض الإنتاج، سيرد منتجو النفط التقليدي وإنتاج النفط الصخري الأميركي على ذلك ويزيدون الإمدادات".

في الولايات المتحدة، بلغ الإنتاج الأسبوعي من النفط مستوى قياسياً عند 13.3 مليون برميل يومياً في الشهر الماضي، في ظل زيادة شركات التنقيب الإنتاج، من حوض "برميان" في غرب تكساس إلى حقل باكين للنفط الصخري في نورث داكوتا، بكميات تتجاوز توقعات المحللين. ويُنتظر أن يسجل الإنتاج في 2024 مستوى قياسياً جديداً، بحسب إدارة معلومات الطاقة الأميركية. ويُتوقع أيضاً أن تزيد البرازيل وغويانا الإمدادات بشكل كبير، ما سيسهم في موجة جديدة من تدفقات النفط القادم من الأميركتين.

زيادة الطلب

في جهة الطلب، يُفترض تباطؤ زيادة الاستهلاك العالمي في ظل تراجع النشاط الاقتصادي، بحسب أحدث توقعات السوق الصادرة عن وكالة الطاقة الدولية. وتوقعت الوكالة ارتفاع الطلب بمقدار 1.1 مليون برميل يومياً هذا العام.

على الرغم من أن هذا التقدير أقل من نصف أحدث توقعات زيادة الطلب في 2023، فإن المعدل لا يزال في غاية الارتفاع وفق المعايير التاريخية. فالاستهلاك يعود إلى مستوياته الطبيعية بعد تراجع لا يحدث إلا مرة واحدة في العمر سببته الجائحة. وفي الولايات المتحدة، تُعزز التوقعات المتنامية بتحقيق ما يطلق عليه الهبوط السلس، الطلب على الطاقة.

مع ذلك، فإن الوضع العالمي لا يتسق مع التحول السريع عن استخدام النفط في بعض القطاعات. ففي الصين، أكبر مستورد للنفط في آسيا، يمثل تحويل السيارات للعمل بالكهرباء رياحاً معاكسة هيكلية لاستهلاك النفط، ما يلقي بظله على زيادة الطلب، بحسب أنتوني يوين، مدير استراتيجية الطاقة في "سيتي غروب".

أضاف أن "ذلك يحد من حساسية النفط تجاه عوامل الاقتصاد الكلي الأوسع نطاقاً. فيما مضى، كان يمكن ترجمة بعض المؤشرات الاقتصادية مباشرة إلى زيادة النقل البري والطلب على الوقود. لكن يبدو أن هذه العلاقة تضعف حالياً في ظل زيادة استخدام المركبات الكهربائية".

رغم ذلك، يدرك المحللون المخاطر الجيوسياسية، إذ لا يزال الاهتمام منصباً على الهجمات التي تشنها ميليشيات الحوثيين، المتمركزة باليمن، في البحر الأحمر، ولا تزال روسيا تشن حرباً في أوكرانيا.

في نهاية المطاف، لا يزال المنتجون العالميون قادرين على خفض الإنتاج لتلبية توجهات الطلب، غير أن الالتزام والغرض سيشكلان العامل الحاسم في ذلك.

قال يوين إن دول "أوبك+" مهتمة بزيادة إيراداتها بأقصى درجة ممكنة، "ولذا من مصلحتها أخذ زيادة الإنتاج بعين الاعتبار. إلا أنني أتوقع أن الوضع سيعتمد على مدى نجاح الإمدادات من مصادر غير أعضاء بمنظمة (أوبك) خلال العام المقبل".