رغم أن العام الحالي كان عاماً بائساً آخر بالنسبة لسوق الطروحات العامة الأولية حول العالم، إلا أن منطقة الشرق الأوسط تألقت إذ كانت خلية نشاط لعمليات إدراج الأسهم بالبورصة التي من المنتظر استمرارها في 2024.

على مدى العامين الماضيين، برزت المنطقة الغنية بالنفط باعتبارها سوقاً نشطة لطروح الأسهم الأولية للاكتتاب العام، إذ قامت الحكومات التي تعتزم فطم اقتصاداتها عن الاعتماد على النفط، ببيع حصص من الشركات المملوكة للدولة بينما كانت أسعار النفط الخام مرتفعة. علاوة على ذلك فإن استبعاد روسيا من مؤشر "إم إس سي آي" للأسواق الناشئة في أعقاب غزوها أوكرانيا السنة الماضية، وتباطؤ النمو الاقتصادي في الصين، شجعا المستثمرين على التطلع إلى منطقة الخليج العربي.

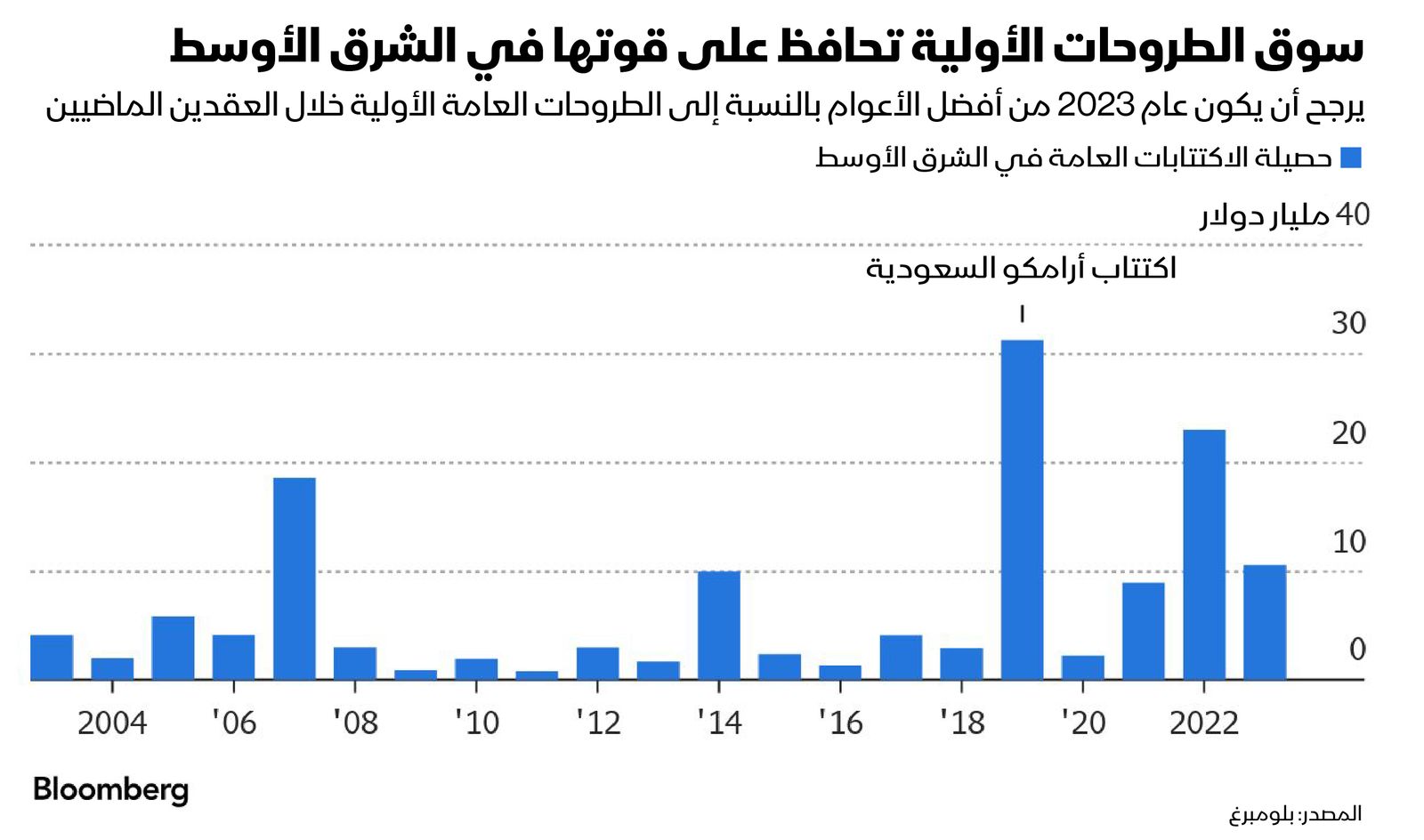

وبينما جمعت الطروحات في المنطقة أقل من نصف المبلغ الذي حصدته السنة الماضية البالغ 10.5 مليار دولار، تتجه إلى أن تحتل الترتيب الثالث بين أفضل السنوات أداءً منذ عام 2007 من حيث حصيلة صفقات الطرح العام الأولي، بحسب بيانات جمعتها "بلومبرغ". ويشكل الخليج 45% من إجمالي أحجام الطروح العامة الأولية في أوروبا والشرق الأوسط وأفريقيا العام الجاري، بالمقارنة مع 51% خلال عام 2022.

قوة دافعة

لا يتوقع المصرفيون أن تتباطأ عمليات الطرح الأولي بمنطقة الشرق الأوسط وشمال أفريقيا في أي وقت قريب، مع استمرار القوة الدافعة للنمو القوي والإصلاحات الحكومية وطلب المستثمرين.

قال كريستيان كابان، رئيس وحدة أسواق رأس المال بمناطق وسط وشرق أوروبا والشرق الأوسط وأفريقيا في مصرف "بنك أوف أميركا": "هناك آفاق مستقبلية قوية لأداء عمليات الطرح الأولي في منطقة الشرق الأوسط وشمال أفريقيا في عام 2024. وربما يكون الفرق بين عامي 2023 و2024 هو أن الأخير سيشهد وفق توقعاتنا دخول مزيد من الشركات الخاصة للأسواق، بما فيها سوق الإمارات العربية المتحدة".

ذكر تقرير لـ"بلومبرغ نيوز" أن من بين الشركات التي تعتزم الإدراج بالبورصة في أقرب وقت خلال العام المقبل شركة الطيران السعودية منخفضة التكلفة "طيران ناس"، التي عينت ينوكاً لإدارة عملية الطرح العام الأولية المحتملة، وسلسلة متاجر "سبينس دبي" (Spinneys Dubai)، وشركة "أدفانسد إنهليشن رتشولز" (Advanced Inhalation Rituals) مالكة علامة الشيشة التجارية "الفاخر". وتتطلع أيضاً شركات ناشئة، مثل شركة التجارة الإلكترونية "فلاورد" (Floward) وشركة "تابي" (Tabby) لخدمة "اشتري الآن وادفع لاحقاً"، إلى الإدراج في البورصة.

في العام الماضي، بلغ حجم الطروحات الأولية بمنطقة الشرق الأوسط 23 مليار دولار تقريباً، مقابل 31.2 مليار دولار خلال 2019، والتي جرى خلالها عملية الطرح العام الأولي لأسهم شركة أرامكو السعودية التي بلغت قيمتها 29.4 مليار دولار.

أداء قوي

يتناقض الأداء القوي للمنطقة بشكل صارخ مع العديد من الأسواق الرئيسية الأخرى للطروح الأولية، بداية من الولايات المتحدة الأميركية وصولاً إلى أوروبا والصين. وعلى مستوى العالم، تتجه عمليات الطرح الأولي إلى تسجيل أسوأ أداء سنوي لها منذ 2009، في ظل الأداء الباهت للأسهم عند تداولها في البورصة بعد الإدراج، مثل شركة "بيركنستوك هولدينغ" (Birkenstock Holding) الألمانية لصناعة الأحذية.

تختلف القصة تماماً بالنسبة لمنطقة الشرق الأوسط. بلغ متوسط ارتفاع الأسهم بعد عمليات الطرح الأولي، التي جمعت 100 مليون دولار على الأقل، 40% تقريباً، ولم ينخفض في التداول إلا سهم شركة واحدة هي شركة "إنفستكورب كابيتال". وهبط سهم شركة الاستثمار البديل بنسبة 13% عن سعر الطرح بعد انتهاء فترة الحفاظ على استقرار السهم بعد شهر من بدء تداوله.

الأداء القوي لعمليات الطرح الأولي بالمنطقة سوف يحافظ على الأرجح على عودة المستثمرين للمشاركة في مزيد من الصفقات، خاصة أن صفقات عديدة تدر عوائد مغرية وتوفر فرصة للاستثمار في قطاعات لم تكن ممثلة بدرجة ملائمة في الأسواق قبل ذلك.

قال رامي صيداني، رئيس إدارة محافظ استثمار الشرق الأوسط وشمال أفريقيا والاستثمار في الأسواق الواعدة في "شرودرز إنفستمنت مانجمنت": "يحرص المستثمرون بشدة على الاستثمار حالياً بهذه القطاعات الجديدة التي باتت فجأة متاحة بالسوق، ولذلك يوجد إقبال هائل، وتتميز عمليات الطرح الأولي بتسعير جيد نسبياً".

الحرب على غزة

لم يكن الأمر بكل تأكيد سهلاً بالنسبة للأسواق بالمنطقة. تراجع مؤشر "إم إس سي آي" لدول مجلس التعاون الخليجي بنسبة 3.2% مع اندلاع الحرب الإسرائيلية على غزة أوائل أكتوبر الماضي، إذ يخشى المستثمرون من اتساع نطاق الحرب. وعاود المؤشر منذ ذلك الوقت صعوده بنسبة 12% مع تراجع هذه المخاوف.

أوضح صلاح شما، رئيس وحدة الاستثمار في الأسهم بمنطقة الشرق الأوسط وشمال أفريقيا في شركة "فرانكلين تمبلتون" المقيم في دبي: "لا تزال السوق في وضع جيد ولم تتأثر بالصراع، ويمكن أن تبقى الأمور تحت السيطرة تماماً، ورغم ذلك، إذا تصاعدت الأمور واتسع مسرح العمليات، فسوف يكون لذلك قطعا، تأثير ضار على علاوة المخاطرة ونظرة المستثمرين للمنطقة".

قد يتمثل الخطر الآخر على عمليات الطرح الأولي في الخليج العربي في ضعف أداء مبيعات الأسهم، والتي بات يُنظر لها فعلياً على أنها وسيلة موثوقة لكسب الأموال، خاصة إذا كانت شركات تابعة للحكومة.

قال أندرو بريسكو، رئيس مشارك لوحدة أسواق رأس المال بمنطقة أوروبا والشرق الأوسط وأفريقيا لدى "بنك أوف أميركا": "إذا كان هناك خطر، فإنه يكمن في الأداء بعد الإدراج. فالحوافز لدى البائعين والشركات والمشترين من المؤسسات والأفراد المحليين تتوافق فيما بينها. ومع تحول عمليات الطرح الأولي نحو الشركات الخاصة، سيكون من الضروري أن نشهد استمرار هذا التوافق في الحوافز".