تتلاشى ببطء العقبات التي تحول دون تحقيق عوائد أعلى في أكبر سوق للديون في العالم، وتمرّ رحلة صعود السندات الأمريكية بأكثر من مرحلة منذ بداية عام 2021، في ظل خروج عوائد سندات الخزانة أخيراً ذات النطاقات طويلة الأمد، إلى المستويات التي شوهدت آخر مرة في الأيام الأولى لتفشّي وباء فيروس كورونا.

ويرى معظم محللي وول ستريت أن العوائد تتجه نحو الأعلى، تزامناً مع إطلاق اللقاح، واحتمال إعادة فتح الأعمال التجارية والتحفيز المالي الإضافي.

ويلوح خطر ارتفاع تكاليف الاقتراض بالفعل في الأفق بالنسبة إلى الأصول الخطرة، بداية من الأسهم الأمريكية إلى الأوراق المالية في الأسواق الناشئة. وحتى الآن لا يبدو أن وتيرة الزيادة تثير قلق مسؤولي الاحتياطي الفيدرالي، لكن المضاربين سيراقبون إفادة رئيس بنك الاحتياط الفيدرالي الأمريكي جيروم باول أمام الكونغرس الأسبوع المقبل، بخصوص أي إشارة تدلّ على أنه منزعج من ارتفاع تكاليف الاقتراض طويل الأجل. وباستثناء أي تلميح من هذا القبيل، ستركّز السوق على التفكير في المدى الذي ستؤدي معه تجارة مقاومة الانكماش إلى زيادة العوائد.

لا سبب لعائدات أقلّ من ذلك

وقال ستيفن ستانلي، كبير خبراء الاقتصاد في "أمهيرست بيربونت سيكيوريتز" (Amherst Pierpont Securities): "قبل الوباء كان عائد سندات فئة استحقاق 10 سنوات يُتداوَل عند نحو 1.6%، وإذا كنا سنعود إلى ما كان عليه الوضع الاقتصادي تقريباً في ذلك الوقت، فلا سبب يجعل العائدات أقلّ من ذلك".

ويُتوقع أن ينتهى هذا العام بعائد على سندات فئة استحقاق 10 سنوات عند 2%، وهو مستوى تَحقَّق آخر مرة في شهر أغسطس 2019، ارتفاعاً من أعلى مستوى في عام واحد تقريباً عند 1.36% تَحقَّق هذا الأسبوع.

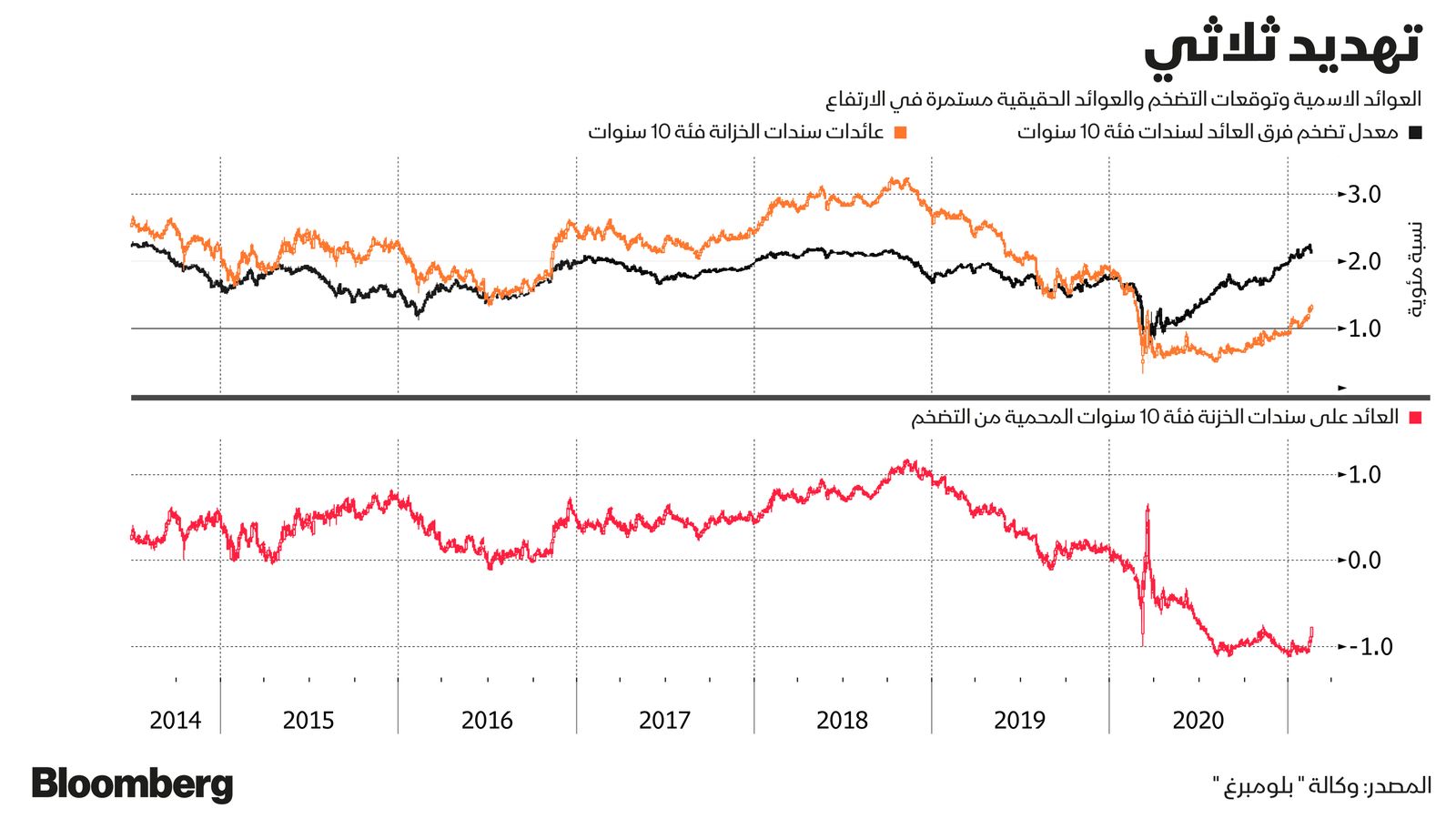

وكانت زيادة توقعات التضخم دافعاً رئيسياً لعائدات سندات فئة 10 سنوات، وهو اتجاه ساعد بنك الاحتياطي الفيدرالي على تعزيز وعده بالحفاظ على أسعار الفائدة منخفضة للغاية حتى تتسارع معدلات نموّ أسعار المستهلكين بطريقة مستدامة. ووصلت معدلات فارق العائد لسندات فئة عشر سنوات، وهي تعبّر عمَّا يتوقعه المستثمرون لمعدل التضخم السنوي للعقد المقبل، إلى 2.26% هذا الشهر، وهو أعلى مستوى له منذ 2014.

صداع حقيقي

وكانت وتيرة القفزة في العوائد الاسمية مذهلة، لكن الأسواق تراقب أيضاً العوائد الحقيقية، مما يجعلها تتجاهل التضخم وتنظر إليها على أنها قراءة أوضح لتوقعات بحدوث نمو. ووصلت أسعار الفائدة الحقيقية إلى نقطة بارزة، مع ارتفاعها على السندات طويلة الأجل أعلى من الصفر للمرة الأولى منذ شهر يونيو الماضي. ومن المحتمل أن تكون هذه مشكلة للأصول الخطرة، إذ يُنظَر إلى معدلات الفائدة الحقيقية كمقياس لتكاليف رأسمال الشركات.

ووفقاً لاستطلاع أجرته "بلومبرغ"، يبلغ متوسط التوقعات لعائدات سندات الخزانة الأمريكية فئة 10 سنوات 1.45% في الربع الأخير من العام الجاري، ويرى زاكاري غريفيثس من مؤسسة "ويلز فارغو" أن معدل الفائدة سيتراوح بين 1.3% و1.5% بحلول منتصف العام الجاري، مع احتمال التراجع إلى أدنى مستوى، إذا تعثّرت علمية توزيع اللقاح أو ظهرت تحديات إضافية ناجمة عن "كوفيد-19".

ومن المؤكد أن بعض تجار السندات الكبار مصدومون، إذ يحذّر روبرت تيب كبير محللي الاستثمار في شركة "بي جي آي إم فيكسد إنكوم" (PGIM Fixed Income)، التي تدير نحو 968 مليار دولار ، من أن عائد سندات فئة 10 سنوات قد ينخفض إلى نحو 1% بحلول نهاية العام.

وارتفعت توقعات التضخم أكثر من اللازم، وقد تتجاهل الأسواق أيضاً أن التوسع الاقتصادي من خلال التحفيز الحكومي سيتلاشى في النهاية، حسب ما ذكره "تيب".

القوى المضادة

قوى أخرى يجب توخّي الحذر منها، فقد يتدخل المستثمرون الدوليون للشراء في مرحلة ما، لا سيما في ظل ارتفاع العائدات المحوّطة ضدّ تقلبات العملة، ومع أي قفزة جامحة في تكاليف الاقتراض طويلة الأجل تؤدي إلى تشدد الأوضاع المالية أو تثير أزمة انعدام السيولة، يمكن أن تقرر هذه القوى تعزيز شراء الأصول.

وحتى الآن لا شيء يدعو إلى القلق، فقد قال محافظ الاحتياطي الفيدرالي في نيويورك جون ويليامز يوم الجمعة الماضي، إن ارتفاع العائدات يُظهِر تفاؤلاً تجاه التعافي.

وقال كريس ماكرينولدز رئيس تجارة التضخم الأمريكي في مصرف "باركليز بي إل سي": "ستستمر تجارة مقاومة الانكماش، وسنستمر بالطبع في رؤية التقلبات حول توقعات التضخم وآثار التضخم الفعلي نفسها، ولكن عليك أن تثق بوعد بنك الاحتياطي الفيدرالي بالكامل بأنهم لن يسرعوا في تشديد السياسة النقدية حتى مع نموّ الاقتصاد وارتفاع التضخم".

وفي السوق إشارة قوية تدعم هذا الرأي، هي الارتفاع الحادّ في معدل سعر النحاس إلى الذهب، وهو معدل له سجل قوي في ما يتعلق بالتنبؤ بالعوائد. وينجح مؤشر العلاقة بينهما عادة لأن النحاس سلعة دورية والذهب هو ملاذ حساس في تأثُّره بالتضخم ومعدلات الفائدة، فالنسبة في حالة ارتفاع، مما يشير إلى أن الصعود في العوائد ربما بدأ للتو.

المفكرة الاقتصادية:

- 22 فبراير: مؤشر النشاط المحلي لبنك الاحتياطي الفيدرالي في شيكاغو، والمؤشر الرائد، ومؤشر نشاط التصنيع الفيدرالي في دالاس.

- 23 فبراير: بيانات أسعار المنازل التابعة لإدارة الإسكان الفيدرالي الأمريكي، مؤشر ستاندرد آند بورز كورولجيك لبيانات الإسكان، ومؤشر كونفرانس بورد لثقة المستهلك، ومؤشر ريتشموند الفيدرالي للتصنيع.

- 24 فبراير: تقرير طلبات الحصول على الرهن العقاري، ومبيعات المنازل الجديدة.

- 25 فبراير: طلبات إنتاج السلع المعمرة/الرأسمالية، تقرير مطالبات تعويضات البطالة، والناتج المحلي الإجمالي، ومؤشر بلومبرغ لراحة المستهلكين، ومبيعات المنازل قيد التنفيذ، ومؤشر كانساس سيتي لنشاط التصنيع الفيدرالي.

- 26 فبراير: الميزان التجاري للسلع المتقدم، تقرير معدل مخزونات التجزئة إلى الجملة، وتقرير مستوى الإنفاق الشخصي إلى الدخل، ومؤشر نفقات الاستهلاك الشخصي، ومؤشر مديري المشتريات للشركات في شيكاغو، ومؤشر جامعة ميشيغان لثقة المستهلك.

فاعليات بنك الاحتياطي الفيدرالي:

- 22 فبراير: محافظة البنك ميشيل بومان.

- 23 فبراير: رئيس البنك جيروم باول يسلّم تقرير السياسة النقدية نصف السنوي إلى اللجنة المصرفية بمجلس الشيوخ.

- 24 فبراير: مثول باول في جلسة استماع افتراضية عبر الإنترنت أمام لجنة الخدمات المالية في مجلس النواب، ومحافظ البنك لايل برينارد، وريتشارد كلاريدا نائب رئيس البنك، في ظهورين لتقديم الإفادة.

- 25 فبراير: رافائيل بوستيك محافظ بنك الاحتياطي الفيدرالي في ولاية أتلانتا، وجيمس بولارد محافظ بنك الاحتياطي الفيدرالي في سانت لويس، ونائب الرئيس للإشراف راندال كوارلز، وجون ويليامز" محافظ بنك الاحتياطي الفيدرالي في نيويورك.

مزادات بيع السندات:

- 22 فبراير: سندات اَجال 13 و26 أسبوعاً.

- 23 فبراير: سندات اَجال 52 أسبوعاً، وسندات قصيرة الأجل اَجال استحقاق 42 يوماً، وأذون خزانة اَجال عامين.

- 24 فبراير: أذون خزانة ذات معدل فائدة متغير اَجال سنتين، وأذون خزانة اَجال 5 سنوات.

- 25 فبراير: أذون 4-8 أسابيع، وسندات خزانة اَجال 7 سنوات.