قالت شركة "باسيفك إنفيستمنت مانجمينت" (بيمكو) لإدارة الاستثمار: إن الرهان على أن اللقاحات ستضع نهاية سريعة لوباء فيروس كورونا، يعتبر أحد أكبر المخاطر في عام 2021.

وقال "روبرت ميد"، الرئيس المشارك لإدارة المحافظ في منطقة آسيا والمحيط الهادئ في الشركة: إنه في ظل وجود أصول مرتبطة بالنمو في مستويات قياسية أو بالقرب منها، ربما يكون الخطر الأكبر هو أن تقوم الأسواق بالتسعير المبكر على أساس قرب نهاية الجائحة، حيث من السهل على الأسواق أن تكون أكثر تفاؤلاً.

وأبدى "ميد" تفاؤله بشأن فرص تخطي مأزق التضخم، ومخاطر أسعار الفائدة، كما أبدى تفاؤلاً على نطاق واسع بشأن آفاق النمو عبر الاقتصادات المتقدمة والناشئة هذا العام. ويعبر مدير الثروات عن وجهة نظره تلك، من خلال الرهان على منحنيات العائد الأكثر حدة في أستراليا والولايات المتحدة، رغم أن مواقفه تلك تأتي أقل مما كانت عليه في العام الماضي.

أهداف التضخم بعيدة المنال

تستند استراتيجية "ميد" إلى فرضية أنه على الرغم من أن الاقتصادات تشهد بعض الارتفاع في الأسعار، إلا أن أهداف التضخم لا تزال بعيدة المنال، وأنه من غير المرجح أن ترفع البنوك المركزية الرئيسية تكاليف الاقتراض لمدة تتراوح من ثلاث إلى أربع سنوات على الأقل. وتتناقض وجهات نظره مع الأجواء السائدة في الأسواق هذا الأسبوع، حيث يعتقد تجار السندات في وجود أقوى توقعات تضخم منذ سنوات، وسط تحذيرات من شركتي "بلاك روك" و"جيه بي مورغان" بشأن مخاطر الأسعار المتزايدة.

وأوضح "ميد"، الذي يقع مكتبه في سيدني قائلاً: "التضخم شيء يجب التفكير فيه، لكننا لسنا قلقين بشأنه خلال 12 شهراً مقبلة". وتابع: "ليس الأمر كما لو أننا نعتقد أن منحنيات العائد يمكن أن يجري إعادة تسعير لها بشكل كبير، لأنني متأكد من أن هناك بنوك مركزية تراقب وتحذر من حدوث تحول كامل في تكلفة الاقتراض عبر الاقتصاد بأكمله".

استثمار غير مقنع

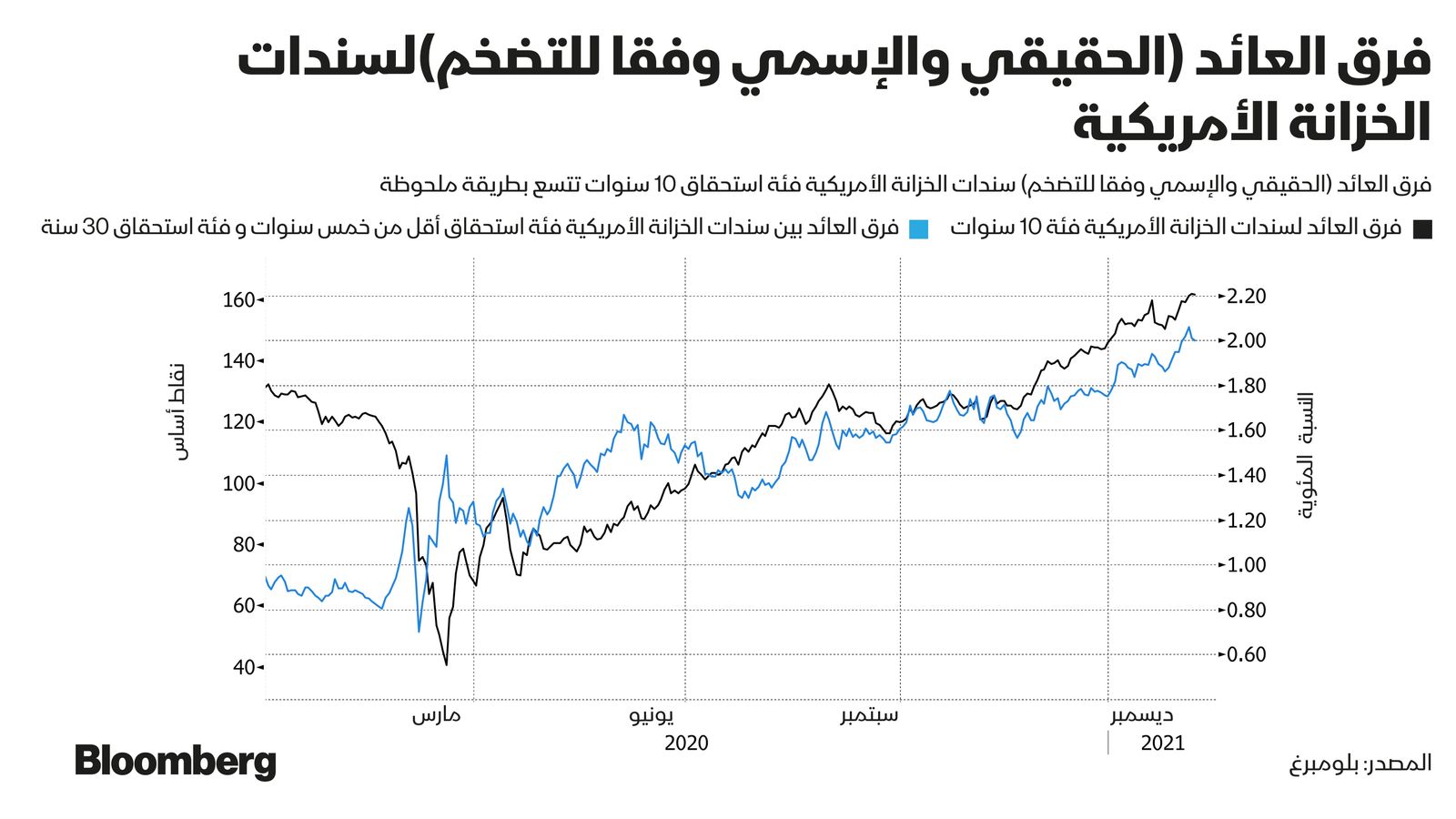

وأشار "ميد" إلي أن شركة "بيمكو" قلصت حجم أصولها الزائدة في الأدوات المرتبطة بالتضخم، حيث ارتفعت فروق العائدات المرتبطة بالتضخم (الفرق في العائد بين الديون المحمية من التضخم، والقيمة الإسمية للديون من نفس تاريخ الاستحقاق) عن العام الماضي، عندما افترضت السوق أن التضخم لن يعود أبداً. وأضاف: "أنها ليست استثماراً مقنعاً الآن، كما كانت".

و تجاوزت فروق العائد (بين القيمة الحقيقية والإسمية وفقاً لمعدل التضخم) لسندات الولايات المتحدة فئة 10 سنوات، وهو مقياس لرصد متوسط معدلات معدلات التضخم خلال عقدٍ قادم، نحو 2 % هذا العام بسبب التفاؤل بشأن إنتاج لقاحات فيروس كورونا وتعافي النمو، مرتفعة من حوالي 0.5% في مارس.

ولا تنعكس هذه التوقعات في البيانات الاقتصادية على أرض الواقع في الوقت الحالي، وقد أشار بعض صانعي القرار إلى أنهم قد يتركون التضخم يرتفع لفترة من الوقت قبل التحرك ضده.

رهان الديون الأسترالية

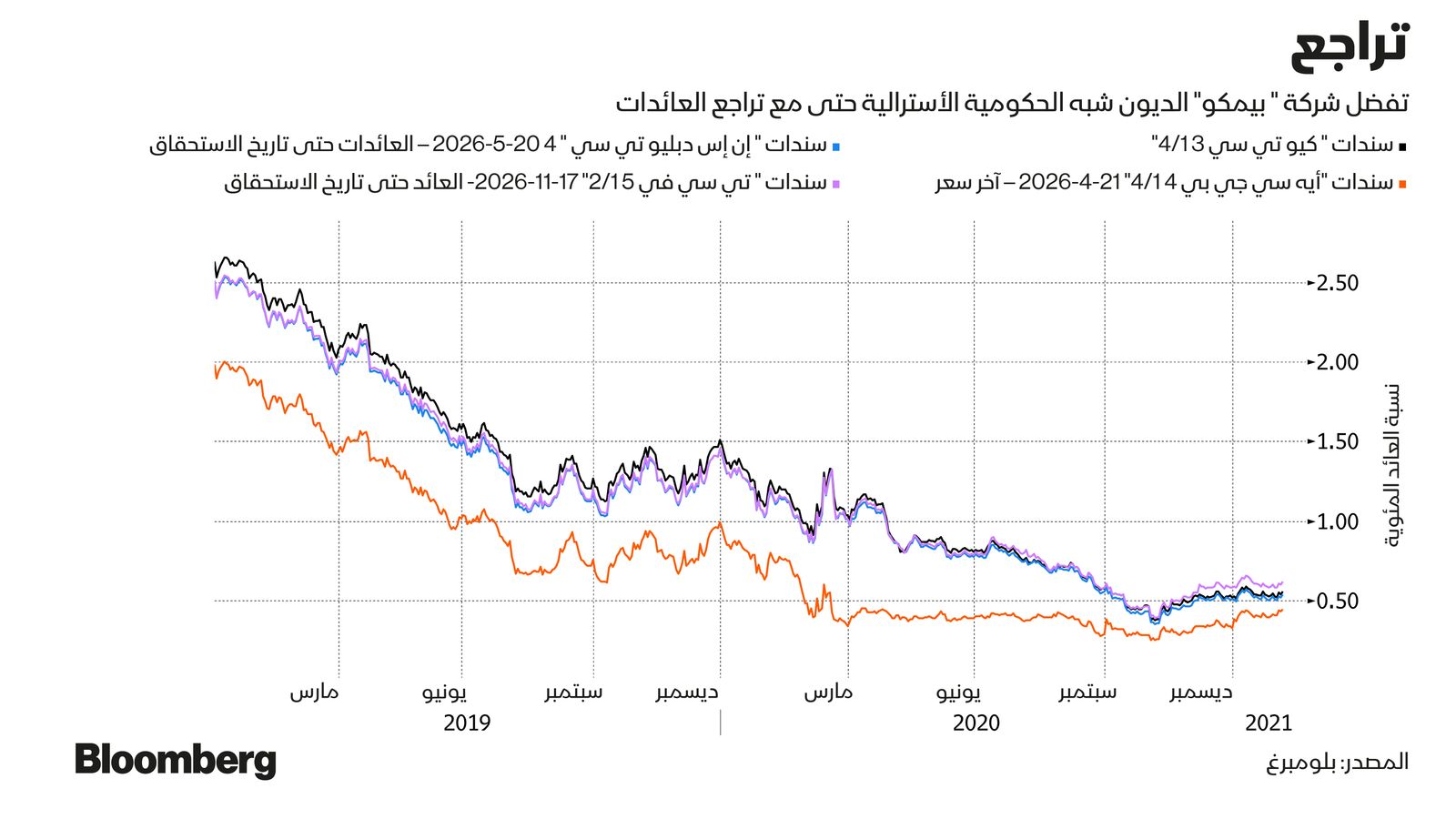

وفي الوقت الذي لا يزال دعم البنك المركزي عند أعلى مستوياته، تفضل "بيمكو" أيضاً ديون أستراليا شبه الحكومية من فئة استحقاق خمس إلى سبع سنوات.

و يفضل "ميد" تلك الديون كجزء من إستراتيجية الانزلاق للأسفل (بيع العقد القديم لسند معين عند سعر مرتفع وشراء عقد جديد من نفس لسند من نفس فئة الاستحقاق بسعر أقل).

ويمكن للشركة شراء الأوراق المالية بعائد أعلى، والاحتفاظ بها حتى ينخفض منحنى العائد وصولاً إلي السنة الثالثة من سنوات الاستحقاق، وهو الموضع الذي يحافظ فيه بنك الاحتياطي الأسترالي على عائدات السندات مثبتة كجزء من برنامج التحكم في منحنى العائد (عبر تدخله بالشراء غالباً).

ويفضل مدير الثروات تلك الديون على الرغم من أن الكثير من فروق العائدات لهذا القطاع بالنسبة للسندات الحكومية قد انخفضت إلى مستويات قياسية محدودة. وقال ميد: "لا نعتقد أن تسعير هذا الأصل غير حقيقي".

وتأتي جاذبية هذا القطاع جزئياً، بسبب تكلفة النقد المنخفضة للغاية. ففي تناقض صارخ مع عام 2008، عندما كان سعر الفائدة الأساسية في أستراليا عند 7.25 %، لكن تكاليف الاقتراض الآن عند مستوى قياسي منخفض بنسبة 0.10 %.

وأكد "ميد" أن هذا يعني أن مديري الأصول لم يعد بإمكانهم تحمل أن يكونوا كسولين، وأن يتركوا أموالهم في وضع الخمول، بينما لا تزال المنتجات المعروضة تقدم بعض الفرص.

وأوضح قائلاً: "تكلفة الفرصة البديلة لعدم فعل أي شيء مرتفعة للغاية، وهذا يعني أننا نبحث عن كل فرصة صغيرة تتحقق، ونحاول جلب الاستفادة من ذلك للعملاء".