شهدت تداولات الفضة على مدار أسبوع أو أكثر حالة من الزخم تشابهت مع حشود المتداولين التي أقبلت بصورة مفاجئة على سهم غيم ستوب، ورغم تشابه الضغط من صغار المتداولين في الحالتين إلا أن الأمر لم ينجح في نهاية المطاف.

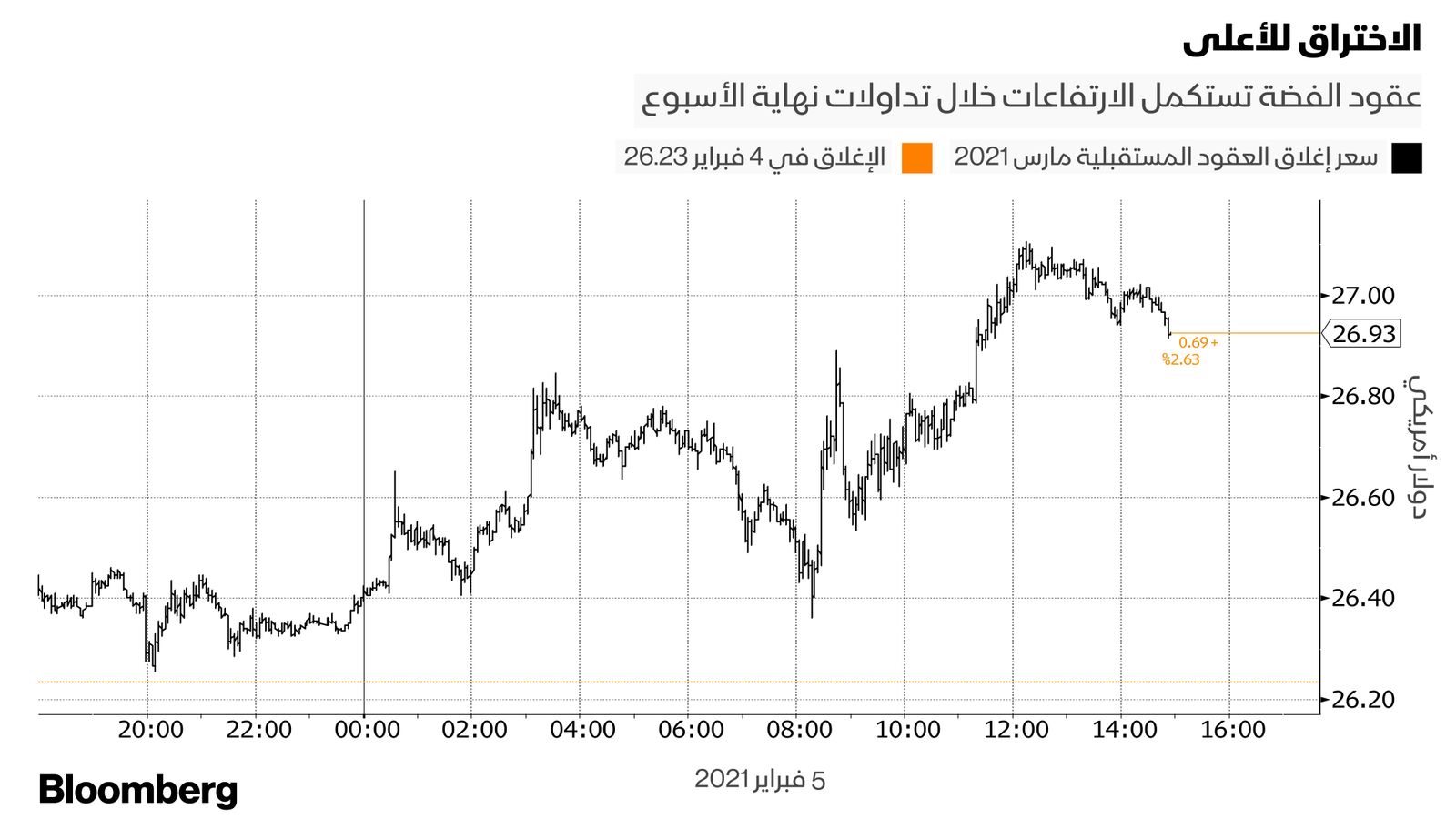

ونتج عن هجوم الشراء على عقود الفضة، ارتفاع قوي في قيمتها السوقية، لتنتقل خلال أيام قليلة حمى الشراء إلى المتاجر الالكترونية المتخصصة في بيع العملات الفضية التي أصبحت غير قادرة على تلبية كافة طلبات الشراء.

ولتفسير ما حدث ولماذا كان معدن الفضة حاضراً في تلك الظاهرة من بين باقي المعادن، كان ذلك محور الحديث مع جيف كوريي Jeff Currie كبير إستراتيجي السلع في غولدمان ساكس غروب من خلال بودكاست "أوود لوتس" "Odd Lots".

تاريخ الفضة الشعبوي

وفيما يلي لقطات من المناقشات التي تناولت قصة الفضة وكيف يراها جيف.

تعود شهرة الفضة إلى مئات السنين حيث ارتبطت عبر التاريخ بحركات شعبوية لذا تتشابه الدعاية التي اعتمدت عليها مناقشات منتدى "وول ستريت بيتس" حول الفضة في الأسابيع الأخيرة مع قصة الأخوان هانت وكأن التاريخ يعيد نفسه، ولكن في الواقع أن القصة الأكثر تشابهاً هي خطاب "صليب الذهب" للسياسي الأمريكي ويليام جينينغز برايان حيث وجه الاتهام للحكومة والبنوك بقمع التضخم والإمكانيات الاقتصادية من خلال الاعتماد فقط على الذهب كغطاء نقدي واغفال الفضة وكان الأمر مشابها تماما للخطاب الذي كانت تدافع عنه مجموعة "وول ستريت بيتس" WallStreetBets.

ومنذ ذلك الوقت، ومع استخدام شخص مثل بريان قضية الدفاع عن العملة الفضية كوسيلة للالتفاف على سياسة الحكومات التي تعتمد فقط على الذهب ارتبطت الفضة بحركات سياسية شعبوية وهو ما يتشابه مع ما يحدث في الوقت الحالي.

والطريقة التي ننظر بها إلى مجموعة وول ستريت بيتس هي أنه مجرد استمرار لصعود الشعبوية لمعدن الفضة، أو أنه مجرد تصعيد يحدث تدريجياً، أسبوعا بعد أسبوع وهو ما يتطلب عمل حكومي لمعالجة بعض القضايا حول عدم المساواة في الدخل والاحتياجات الاجتماعية الأخرى لاستغلال تلك القضايا في مثل هذا النوع من الدعاية.

حقيقة بيع البنوك الكبرى للفضة على المكشوف بأحجام ضخمة

إذا ألقيت نظرة على تقارير مراكز الصفقات (مراكز البيع والشراء) لدى هيئة تداول السلع والعقود المستقبلية، فإن ما تراه هو تداولات مقايضة، فالبنوك لديها مراكز بيع كبيرة جدا في المعادن الثمينة.

ولكن الشيء الذي تم نسيانه هو أن تلك المراكز عادة ما تكون تحوطات طبيعية تقوم بها صناديق الاستثمار المتداولة. وهذا هو الشيء الوحيد الذي يجعل أسواق السلع مختلفة تماما عن الأسواق المالية أو الأسواق طويلة الأجل فقط هو أنه لا توجد خسارة لجميع الأطراف، فكما يوجد بائع يقابله مشتري وأحدهما يستفيد في الأجل الطويل. وهو ما ينساه الكثير من الناس.

هل يضعف زخم العملات الرقمية الطلب على المعادن الثمينة؟

بنسبة صغيرة جداً، والسبب الذي يجعلني أقول ذلك هو أن العملات الرقمية أو البتكوين، يقارب إجمالي قيمتها السوقية تريليون دولار. تبلغ قيمة البتكوين منها حوالي 600 مليار دولار.

ومن بين تلك القيمة الكبيرة تساهم المؤسسات بنحو 7 إلى 10 مليارات دولار فقط أي أنه لا يزال حجم الاستثمار المؤسسي صغير جداً ولا يمثل سوى 1% فقط من إجمالي القيمة السوقية فيما يستحوذ الأفراد الذين يتداولون بطريقة تنطوي على مخاطرة كبيرة على باقي الاستثمارات.

فالمؤسسات لا تتعامل مع البتكوين والعملات الرقمية كأصل دفاعي مثل الذهب ولكن العكس ما يحدث فإنهم يشبهونها بالأصول المتداولة التي تحمل مخاطرة كبيرة مثل النحاس أو الحديد ولكن قد يلجأ إليها المستثمرون في ظل ازدياد الرغبة في المخاطرة، وارتباط التداولات الضخمة عليها بأخبار النمو الإيجابية.

وفي ظل البيئة الحالية للعملات الرقمية، هل ترغب في امتلاك عملة رقمية كأصل دفاعي؟ الجواب لا. هذا بالإضافة إلى مشكلات تتعلق بالشفافية: فهل تريد المؤسسات الاستثمارية الكبرى، والمستثمرون من أصحاب الثروات امتلاك العملات الرقمية؟