كان ماركو كولانوفيتش وجون ستولتزفوس، وهما من أعتى المضاربين على ارتفاع الأسهم في وول ستريت، مقتنعين بشيء واحد في بداية عام 2022: سوف يمضي الاحتياطي الفيدرالي ببطء للغاية في خطته لرفع أسعار الفائدة، بغض النظر عن أن التضخم ارتفع بالفعل إلى أعلى مستوى له منذ أربعة عقود. قال الرجلان إن الزيادات في أسعار الفائدة ستكون على شكل زيادات صغيرة، لدرجة أن الأسواق المالية بالكاد ستشعر بها.

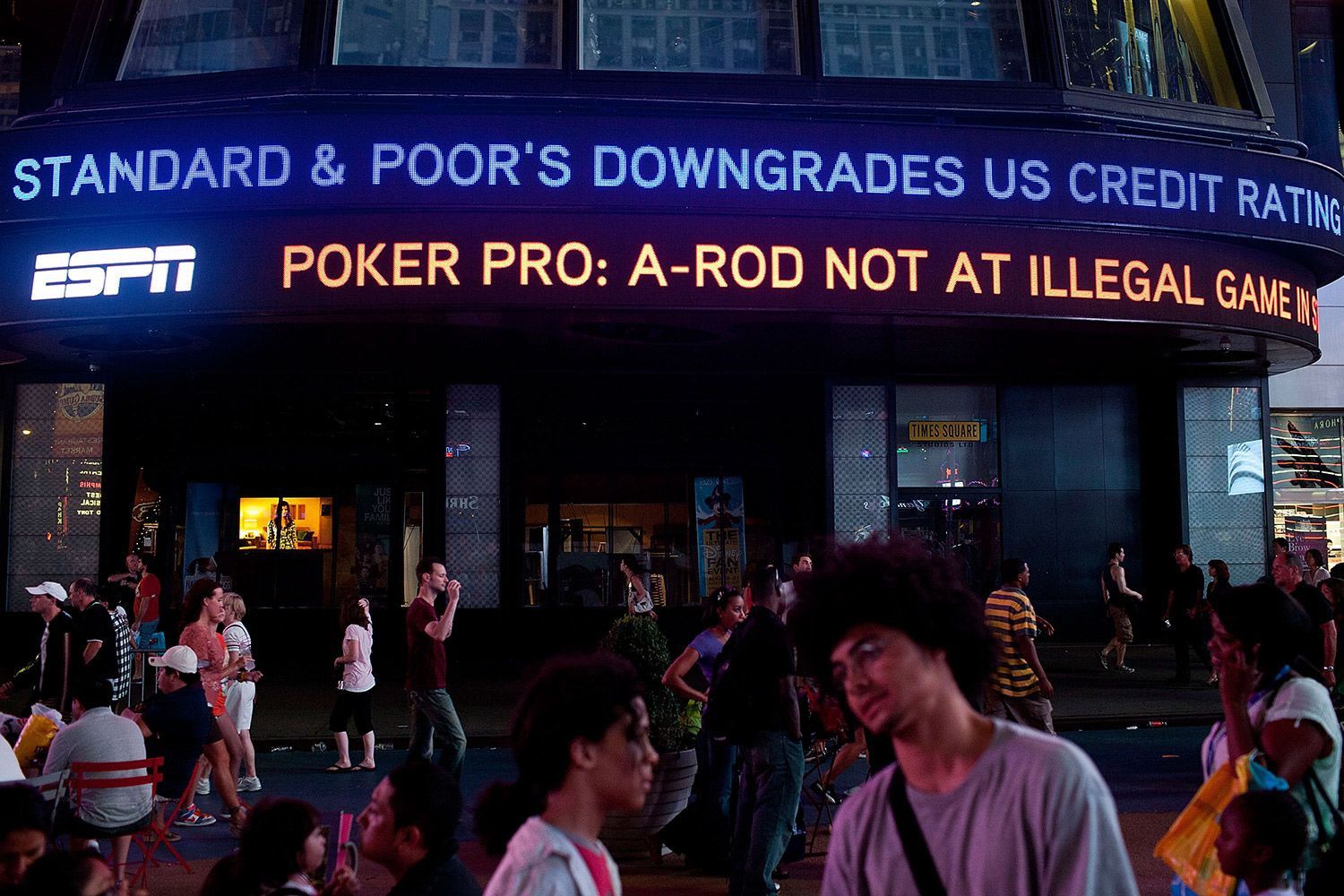

وهكذا، توقع كولانوفيتش، وهو رئيس مشارك للأبحاث العالمية في "جيه بي مورغان تشيس آند كو"، انتعاشاً على نطاق واسع. كذلك، توقع هو وفريقه أن يصل مؤشر "ستاندرد آند بورز 500" إلى مستوى 5,050 نقطة بحلول نهاية 2022. حتى أن ستولتزفوس، وهو كبير محللي الاستثمار في شركة "أوبنهايمر" (Oppenheimer)، أكثر جرأة مع توقع بلغ 5,330 نقطة.

أخطأت توقعاتهما بأكثر من 1,000 نقطة.

"مورغان ستانلي": الأسواق مخطئة بشأن توقعات الفائدة الأميركية

الرجلان البارزان في اثنتين من الشركات ذات السمعة الكبيرة، هما من الوجوه العامة التي فاجأها ما حلّ بوول ستريت. فشل أفضل وأذكى الخبراء في أسواق الأسهم والسندات - باستثناء قلة منهم - في تقدير أثر ارتفاع التضخم، وكيف يمكن أن يقلب عالم الاستثمار. لقد فشلوا في توقّع ردّ فعل الاحتياطي الفيدرالي - حيث جاءت زيادات أسعار الفائدة بوتيرة سريعة وغير محسوبة - كما أخفقوا في توقع كيف يمكن أن يؤدي ذلك إلى أسوأ نكسة منذ السبعينيات على الأقل، للأسهم والسندات بشكل متزامن.

هناك 865 صندوقاً مشتركاً للأسهم المُدارة بنشاط في الولايات المتحدة، مع أصول لا تقل عن مليار دولار. في المتوسط، خسرت هذه الصناديق 19% في عام 2022. وتعرضت صناديق التحوط التي تستثمر في الأسهم، لضربات أيضاً. وعلى صعيد السندات - حيث هناك 200 صندوق بالحجم ذاته- كان متوسط الانخفاض 12%، وكان أداء الغالبية منها أسوأ من المؤشرات المستخدمة كمعايير لقياس أدائها. ومن أبرز هذه الصناديق، أكبر صندوق استثمار مشترك لدى شركة "ويسترن أسيت مانجمنت" (Western Asset Management)، وهو "صندوق كور بلس بوند" (Core Plus Bond Fund).

علاوةً على ذلك كان كين ليتش، كبير مسؤولي الاستثمار في الشركة، مقتنعاً تماماً مثل كولانوفيتش وستولتزفوس، بأن الاحتياطي الفيدرالي لم يكن في عجلة من أمره. في أواخر عام 2021، توقع أنه قد لا تكون هناك أي زيادات على الإطلاق في أسعار الفائدة خلال عام 2022. خسر الصندوق البالغ حجمه 27 مليار دولار، 18%، وكان أداؤه أقل من 99% من الصناديق المماثلة.

يقول ويليام آيغن، مستثمر السندات في "جيه بي مورغان أسيت مانجمنت" (JPMorgan Asset Management)، والذي يعتبر واحداً من القلائل الذين وضعوا صناديقهم في مراكز تسمح لها بتجنب الخسائر القادمة: "إن السوق الصاعدة لمدة 40 عاماً، تؤثر فيكم بطرق غريبة". فهي تحفّر معتقدات أساسية في الدماغ يصعب التخلص منها. منذ أواخر ثمانينيات القرن الماضي، درس آلاف المتداولين والمستثمرين والمحللين، عن طرق تدخّل الاحتياطي الفيدرالي، حيث الاعتقاد بأن صانعي السياسة دائماً موجودن لدعم الأسواق في أوقات الأزمة - عن طريق تقليص خطط رفع أسعار الفائدة أو التخفيض التام لها - وبالتالي، ينبغي دائماً الشراء عند هبوط الأسعار.

"مثل ضربة مباغتة"

لكي نكون منصفين، لم يكن من السهل توقع حجم الانتكاسة هذا العام. أشار كل من ليتش وستولتزفوس، عند الاتصال بهما للتعليق، إلى الصدمات غير المتوقعة التي أصابت الاقتصاد العالمي والتي تردد صداها عبر الأسواق. فقد كان هناك، على سبيل المثال، إصرار من الصين على التمسك بسياسة "صفر كوفيد" طوال العام تقريباً، وهذا بالإضافة إلى الغزو الروسي لأوكرانيا. قال ستولتزفوس في مقابلة: "كان هذا حقاً بمثابة ضربة مباغتة بالنظر إلى الطريقة التي حدث بها.. لقد كان لديك الصين، وروسيا، ومن ثم إجراءات الاحتياطي الفيدرالي أثناء قيامه بما كان عليه أن يفعله في نهاية المطاف".

وصف ليتش العام بأنه عام التحديات بشكل خاص، لكنه أشار إلى أن أداء الصندوق بدأ في التحسن؛ حيث ارتفع بنسبة 3.6% خلال الربع الأخير. قال ليتش في بيان: "إدراكاً للتغيرات في بيئة الاقتصاد الكلي، أجرينا تعديلات واسعة على محافظنا في السوق، ونعتقد أن الصندوق في وضع جيد للاستفادة من التعافي العالمي".

من جانبه أشار كولانوفيتش إلى أداء محفظة يشرف عليها وتعتمد نموذجاً أوسع عبر الأسواق. وقال في بيان إنها سجلت عائداً إيجابياً هذا العام، حيث تمكّنت الرهانات الفائزة على السلع والسندات من تعويض الرهانات الخاسرة على الأسهم. وقبل عام، توقع هو وفريق "جيه بي مورغان" بعض الارتفاع في عوائد السندات في عام 2022، قائلين إن العائد على سندات الخزانة القياسية لأجل 10 سنوات، سيرتفع إلى 2.25%. تراوح هذا العائد في وقت متأخر من يوم الخميس حول 3.83%.

الحماية المفترضة من جانب الاحتياطي الفيدرالي

في أعقاب آخر ارتفاع كبير للتضخم في الولايات المتحدة، ولدت "بديهية" الحماية المفترضة من جانب الاحتياطي الفيدرالي. عندما استقرت أسعار المستهلك مرة أخرى بحلول منتصف الثمانينيات، تحوّل تركيز محافظي البنوك المركزية إلى دعم النمو الاقتصادي، والوظائف بشكل أساسي، وهي العملية التي تدعم الأسهم والسندات.

في الواقع، فإن حقيقة أن الحماية المفترضة من جانب الاحتياطي الفيدرالي قد انتهت - على الأقل في هذه المرحلة ومع هذا العصر الجديد من التضخم المرتفع - أمر لم يتقبله كثيرون في قاعات التداول. يرى آيغن هذا الرفض في الطريقة التي يطالب بها المتداولون مراراً وتكراراً بتحوّل في سياسة الاحتياطي الفيدرالي. وهم يقصدون بالتحوّل، الابتعاد عن الزيادات الحادة في أسعار الفائدة، والتوجه نحو تخفيض هذه الأسعار بهدف درء الركود؛ وقد دفعهم ذلك إلى المراهنة على ارتفاع أسعار السندات والأسهم مراراً وتكراراً في حالات الصعود العابرة التي كانت تتعثر وتنهار كلما كرّر رئيس الاحتياطي الفيدرالي، جيروم باول، التأكيد أنه ومجلس المحافظين، ماضون قدماً في رفع أسعار الفائدة حتى يصبح التضخم تحت السيطرة.

قال آيغن وهو يشاهد الأسواق تتجه صعوداً في صباح أحد الأيام أواخر نوفمبر: "إنه الصعود الرابع هذا العام الذي تدعمه توقعات التحوّل في سياسة الاحتياطي الفيدرالي"، لكنه تبخّر أيضاً في غضون أيام.

زرع الارتباك في السوق

ارتكب باول أخطاءً زادت من الارتباك في الأسواق. فطوال عام 2020 ومعظم عام 2021، أعرب عن ثقته مراراً وتكراراً في أن الارتفاع الكبير في الأسعار الناجم عن أزمات سلسلة التوريد وبرامج التحفيز بتريليونات الدولارات، كان مؤقتاً وسيختفي إلى حد كبير من تلقاء نفسه.

عززت هذه التعليقات قناعة المستثمرين بأن حقبة أسعار الفائدة المنخفضة ستستمر. وفي يونيو من العام الماضي، راهنوا في سوق السندات على أن التضخم سوف يتباطأ إلى حوالي 3% خلال الـ12 شهراً القادمة، ونتيجة لذلك، سيتعين على الاحتياطي الفيدرالي فقط رفع سعر الفائدة القياسي إلى حوالي 0.4% بحلول نهاية 2022. لكن الخطأ كان كبيراً للغاية - فقد ارتفع التضخم إلى 9% ورفع الاحتياطي الفيدرالي سعر الفائدة الرئيسي إلى أكثر من 4% - الأمر الذي أرسى الأساس لأخطاء أكبر ارتكبها المستثمرون في الأسواق.

مع ذلك، وعلى الرغم من مدى الضرر الذي لحق بهم بسبب التقليل من شأن التضخم، لا يزال الكثير من المستثمرين مقتنعين بأن باول، ورغم كل حديثه المتشدد، يستعد للقيام بهذا التحوّل. هناك إجماع في سوق العقود الآجلة على أن أول خفض لسعر الفائدة، سيأتي بعد أقل من خمسة أشهر من الرفع الأخير لها. لكن السجلات التاريخية تُظهر أن هذه الفجوة الزمنية، عادة ما تكون أطول من ضعف هذه المدة.

من المفارقات، أنه حين ذاق المستثمرون الهواة في "ريديت" (Reddit) الأمرّين بسبب انهيار أسهمهم في "غايم ستوب" (GameStop) وعملات "شيبا إينو" (Shiba Inu) في أواخر عام 2021، كانت هناك شماتة واضحة في وول ستريت؛ لكن اليوم، يقول المستثمرون المحترفون الذين يسخرون مما حدث لغيرهم، أنه كان من الأفضل لو تركوا الاستثمار لأولئك الهواة.

مع ذلك، فإن العقلية التي أصابت الشباب الذين كانوا يطاردون هوس الأسهم في الأيام الأولى للجائحة، لا تختلف في نهاية المطاف عن النموذج الذي تم تدريسه في المؤسسات المالية النخبوية في البلاد، والقائل إن الأسواق ترتفع فقط بسبب الاحتياطي الفيدرالي.

يقول أندرو بير، العضو الإداري في شركة "دايناميك بيتا" (Dynamic Beta) الذي ارتفع صندوقه المتداول في البورصة بنسبة 21% هذا العام، ويرجع الفضل في ذلك جزئياً إلى الرهان على السندات: "إذا كنت غنياً ومشهوراً بحلول نهاية عام 2020، فقد اشتهرت بسبب انخفاض الأسعار؛ حيث كان عملك، وثروتك، ونجاحك، كلها مرتبطة بأسعار الفائدة المنخفضة".

يفترض أن هذا جعل من الصعب على المستثمرين مثل كاثي وود، المدافعة عن أسهم التكنولوجيا، والتي ظل صندوقها "آرك إنوفيشن" (ARK Innovation) في حالة سقوط حر منذ أكثر من عام حتى الآن، إعادة التفكير في نهجهم. كما أنّ أسعار الفائدة المرتفعة والطريقة التي تُجبر بها المستثمرين على خصم أرباح الشركات المستقبلية، تُضِر بشكل خاص بأسهم التكنولوجيا. يقول بير: "عندما ترى العالم يتغير، عليك أن تتخذ الموقف الآخر لأنك تأمل وتصلي كل يوم ألا يتغير العالم".

إعادة النظر

هناك بعض الدلائل على أن إعادة تعليم وول ستريت جارية ببطء.

في أوائل ديسمبر، ومع بدء ظهور توقعات العام المقبل، سرعان ما تشكل إجماع بين المحللين الاستراتيجيين لم تسبق رؤيته منذ عام 1999 على الأقل: سوف يسجل "ستاندرد آند بورز 500" انخفاضاً سنوياً. ومن بين أولئك الذين خففوا من توقعاتهم، درو بيتيت، حيث يقول الخبير الاستراتيجي في "سيتي غروب"، البالغ من العمر 33 عاماً، إنه يستطيع أن يرى بوضوح الآن مخاطر "نشأته في ظل عالم يتسم بأسعار الفائدة المنخفضة، والأسهم التي ترتفع لتصل إلى القمر". هو، أيضاً، كان من بين أولئك الذين توقعوا أن يُنهي مؤشر "ستاندرد آند بورز 500" عام 2022 عند أكثر من 5,000 نقطة، كما توقع أن يصل إلى 4,000 نقطة بحلول نهاية العام المقبل، قائلاً: "بالنظر إلى الأيام القادمة، ستكون المكاسب أصعب قليلاً".

بدأ كولانوفيتش أيضاً في توقع الاتجاه الهبوطي للأسهم، حيث توقع فريقه أن يسجل المؤشر 4,200 نقطة، في حين جاء توقع ستولتزفوس عند 4,400 نقطة، وهذا لا يزال يشير إلى ارتفاع بنسبة من خانتين مقارنة بالمستوى الحالي، وهذا صحيح. لكن بالنظر إلى توقعات ستولتزفوس السابقة خلال الصيف، فإنه يمثل تحولاً جذرياً. في ذلك الوقت، كان ستولتزفوس جريئاً ومتفائلاً أكثر من أي وقت مضى، وتوقع أن تكون السوق مهيأة لمحو جميع خسائر العام والارتفاع إلى هدفها البالغ 5,330 نقطة. من الممكن أن يتطلب ذلك زيادة بنسبة 40% خلال ما يزيد قليلاً على ستة أشهر. قال في مقابلة في أواخر يونيو: "نعتقد أننا نسير في الاتجاه الصحيح، ونعتقد أن الضوء في نهاية النفق ليس مصباحاً أمامياً لقاطرة، ولكنه ضوء الشمس".

لفترة وجيزة، بدا أن ستولتزفوس كان على وشك التوصل إلى شيء ما. فقد حصلت واحدة من تلك الارتفاعات الناجمة عن توقعات بشأن التحوّل في سياسة الاحتياطي الفيدرالي، والتي وجدها آيغن مثيرة للفضول، وفي غضون أسابيع، قفز مؤشر "ستاندرد آند بورز 500" بنسبة 17%. في مرحلة ما بطبيعة الحال، سوف يغيّر الاحتياطي الفيدرالي بالفعل تركيز سياسته، وستُثبت إحدى قفزات الصعود أنها ستتواصل، وهذا أمر لا مفر منه. لكن هذه لم تكن إحداها. ففي أواخر أغسطس، اعتلى باول المنصة في جاكسون هول، ووجّه رسالة مقتضبة، مفادها أنه يجب القضاء على التضخم. وبدأت الأسهم والسندات في الانخفاض مرة أخرى.