تخصص الشركات الكبرى الأموال لإقراض صناديق الملكية الخاصة لشراء أصولها غير المرغوب فيها، الأمر الذي يمهّد الطريق لعمليات بيع وسط بيئة صفقات تزداد صعوبة.

بدأت شركة "إيمرسون إليكتريك" (Emerson Electric) هذا التوجّه في أكتوبر الماضي، حيث أقرضت شركة "بلاك ستون" (.Blackstone Inc) أموالاً للاستحواذ على وحدة تقنيات المناخ البالغة تكلفتها 14 مليار دولار. وفي الشهر الماضي، عرضت الشركة المالكة السويدية الرئيسية "إس بي بي" (SBB) تمويلاً بتكلفة رخيصة لمشروع مشترك تأسس حديثاً بالتعاون مع "بروكفيلد أست مانجمنت" (.Brookfield Asset Management Inc)، والذي سيستوعب محفظتها التعليمية البالغة نحو 4 مليارات دولار.

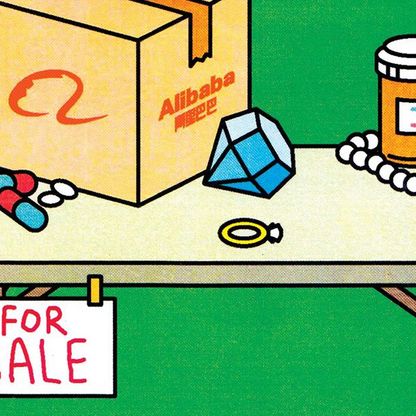

يعمل صانعو الصفقات على تخلّص سجلاتهم من آثار الأزمة المالية العالمية، من خلال ابتكار طرق جديدة لإنجاز المعاملات في ظل جفاف مصادر التمويل التقليدية. ويجد مشترو الأصول صعوبة أكبر في الحصول على ائتمان بأسعار معقولة من بنوك "وول ستريت" الكبرى، ولا يتمكن المقرضون المباشرون الذين يسدّون الفجوة دائماً من مواكبة الطلب.

أدى ذلك إلى سعي الشركات لتصفية استثمارات بهدف رفع ميزانياتها العمومية للحصول على صفقات بشكل مباشر. وتعني تكاليف رأس المال المنخفضة أنها يمكن أن تقدم للمشترين سعراً أرخص بكثير من البدائل، وحتى جني القليل من المال بعيداً عن الفوائد. ففي حين أن القروض لا تساوي عادة سعر الشراء بالكامل، فإن توفرها يجعل من السهل تجميع باقي التمويل.

قال غيليرمو بايغوال، الرئيس المشارك لعمليات الاندماج والاستحواذ في أوروبا والشرق الأوسط وأفريقيا في "جيه بي مورغان"، الذي كان يقدّم الاستشارات لـ"إس بي بي" بشأن صفقة "بروكفيلد": "إذا كانت لديك خطة تمويل واضحة، فسيصبح من الأسهل بيع أحد الأصول".

هياكل إبداعية

قال ثلاثة مصرفيين كبار على الأقل إنهم يعملون على صفقات للعام المقبل، حيث يتم ترتيب التمويل جزئياً من قبل الشركة التي تبيع الأصل. يمكن أن يساعد ذلك التخلص من عقبة تواجهها مجموعة كبيرة من عمليات تغيير النشاط للشركات المتوقفة بسبب الصعوبات في جمع التمويل لجميع الصفقات باستثناء الأصغر حجماً.

تدرس شركة "نوفارتيس" (Novartis AG) بيع الأصول غير الأساسية، بما في ذلك وحدة طب العيون التي يمكن أن تجلب نحو 5 مليارات دولار، بينما تفكر شركة "نوكيا أو واي جيه" (Nokia Oyj) في سحب استثماراتها في ذراع الخدمات المدارة، حسبما أفادت "بلومبرغ نيوز". وفي غضون ذلك، قال الرئيس التنفيذي الجديد لشركة "فريسنيس" (Fresenius SE) إنه سيراجع بصرامة محفظتها مترامية الأطراف بعد أن استحوذت شركة الاستثمارات النشطة "إليوت إنفستمنت مانجمنت" (Elliott Investment Management) على حصة بالشركة.

يجد المشترون الآخرون طرقاً مبتكرة بالقدر نفسه لتمويل عمليات الاستحواذ في هذه السوق الصعبة.

تلقت شركة "فيليدج إم دي" (VillageMD) للرعاية الأولية 2.25 مليار دولار في صورة تسهيلات ائتمانية من المساهم الأكبر فيها وهي مؤسسة "والغرينز بوتس إليانس" (.Walgreens Boots Alliance Inc)، للمساعدة في تمويل استحواذها على الشبكة الطبية المدعومة من "واربغ بينكوس" (Warburg Pincus) في صفقة أُعلن عنها خلال قمة "هيلث-سيتي إم دي" (Summit Health-CityMD) الشهر الماضي.

تعمل شركة "تشارت إندستريز" (.Chart Industries Inc) على إنشاء فئة جديدة كاملة من الأسهم الممتازة لتمويل عملية استحواذها على شركة الهندسة الأسكتلندية "هاودن غروب" (.Howden Group Ltd) في صفقة بقيمة 4.4 مليار دولار.

يرى "بايغوال" أن أسواق الائتمان الأميركية آخذة في التحسن، وينبغي أن تحذو أوروبا حذوها في مرحلة ما من العام المقبل. ويمكن أن يؤدي ذلك إلى زيادة نشاط شركات الأسهم الخاصة. وأضاف: "صناديق الشراء تعمل باستمرار على أساس مؤقت. فهي لديها أصول للبيع ورأس مال تستفيد منه".