مسؤولو البنوك المركزية، الذين كان يُنظر إليهم في يوم من الأيام على أنهم حُماة العالم في وجه الأزمات الاقتصادية، يقومون بمحاولات يائسة حالياً لاحتواء مشكلة سمحوا بحدوثها وهي التضخم، ما تسبب في تداعي مصداقيتهم في عيون المستثمرين والمجتمع ككل.

اعترف المسؤولون بالذنب، فقد أقر رئيس الاحتياطي الفيدرالي الأميركي، جيروم باول، في يونيو بأنه "من الواضح أننا أدركنا بعد فوات الأوان أننا قلّلنا من شأن التضخم". وأبدت نظيرته في البنك المركزي الأوروبي، كريستين لاغارد، اعترافات مماثلة، وقال محافظ بنك الاحتياطي الأسترالي، فيليب لوي، في مايو إنّ توقعات فريقه كانت "مربكة". وفي أكتوبر، قال محافظ بنك الاحتياطي بجنوب أفريقيا، ليسيتجا كغانياجو، في منتدى للسياسة النقدية إنّ مسؤولي البنوك المركزية يستغرقون وقتاً طويلاً لبناء المصداقية، لكن حذّر من أنها قد تضيع فجأة.

غرد محمد العريان، كبير المستشارين الاقتصاديين في "أليانز"، في أكتوبر الماضي، قائلاً إنه من الصعب تبرير استقلالية البنوك المركزية بعد مثل هذا الفشل في "التحليل والتنبؤ والتصرف والتواصل". ويقول إنّ النتيجة المأساوية هي "أشد دورة زيادة استباقية في أسعار الفائدة لم نشهد مثلها منذ وقت طويل جداً، ولم يكن ذلك ضرورياً".

الخطوة الأولى لصانعي السياسة النقدية المهزومين حديثاً هي إعادة السيطرة على الأسعار دون إحداث فوضى اقتصادية، ثم ينبغي عليهم تغيير طريقة عمل البنوك المركزية، وبالنسبة إلى بعض الخبراء، هذا يعني ثلاثة أشياء، هي: تقليص مهمتهم، وتبسيط رسائلهم، والحفاظ على المرونة.

“زيادة الإنجاز عبر محاولة الاضطلاع بمهام أقل"، هكذا نصح المحافظ السابق لبنك الاحتياطي الهندي، راغورام راجان، مسؤولي البنوك المركزية.

العودة إلى المهام الأساسية

أدى الخطأ الكبير الذي ارتكبه "الاحتياطي الفيدرالي" في ما يخص التضخم إلى استحضار باول دروس بول فولكر، الذي اشتُهر بترويضه الأسعار في ثمانينيات القرن الماضي.

منذ استقالة فولكر في عام 1987 توسعت صلاحيات الاحتياطي الفيدرالي، وركب آلان غرينسبان، الذي رأس الفيدرالي حتى 2006، موجة طفرة الإنتاجية لتقليل التضخم، لكنه تدخل أيضاً لدعم الأسواق كلما ظهرت تهديدات للاقتصاد. وعندما تسبب الإقراض المتهور في انفجار فقاعة أسواق الإسكان والائتمان في عام 2008، استخدم بن برنانكي، الرئيس آنذاك، المركز المالي للاحتياطي الفيدرالي بطرق غير مشهودة منذ الكساد الكبير.

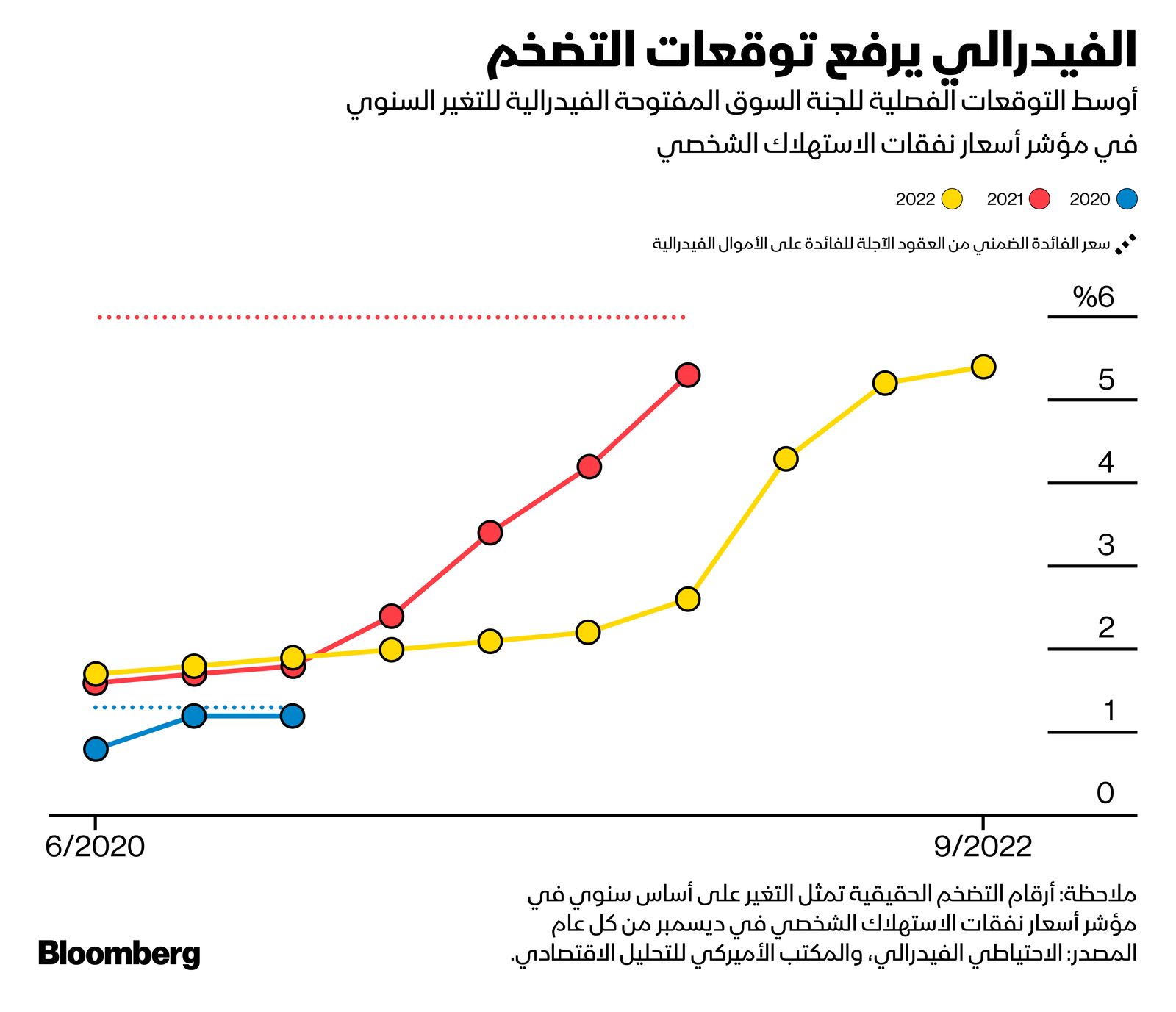

بعد الخروج من الركود الناجم عن فيروس كوفيد، بدا كما لو أن محافظي البنوك المركزية قد نجحوا مرة أخرى بقيادة باول، إذ وضعت استجابتهم المنسقة في مارس 2020 أرضية لهبوط سلس لأسعار الأصول، وأبقت عوائد السندات منخفضة، ما ساعد الحكومات في تمويل الإنفاق الهائل اللازم لدعم ملايين العاطلين عن العمل، ومع استمرار جهود كبح التضخم، تولى محافظو البنوك المركزية المسؤولية عن معالجة مشكلات مثل تغير المناخ وعدم المساواة، بما في ذلك وضع هدف جديد للتوظيف "واسع النطاق والشامل". في الوقت نفسه، كانت الأسهم والسندات والعملات المشفرة تتسابق صعوداً، ثم تبعتها أسعار المستهلكين على نحو لم يتوقعه محافظو البنوك المركزية.

يقول كارل والش، الاقتصادي بجامعة كاليفورنيا في سانتا كروز، الذي عمل سابقاً في الاحتياطي الفيدرالي في سان فرانسيسكو، إنّ إطار السياسة الجديد الذي وضعه الاحتياطي الفيدرالي حال دون اتباع نهج أكثر تشدّداً تجاه التضخم. واقتبس والش كلمات اللجنة الفيدرالية للسوق المفتوحة التي اعترفت بأن أهدافاً مثل التوظيف الشامل يمكن أن تتغير بمرور الوقت ويكون من الصعب تقديرها.

وأضاف والش: "اتخاذ قرارات السياسة النقدية" استرشاداً بقصور عملية التوظيف عن تحقيق هدف "لا يمكن قياسه قياساً مباشراً" من شأنه أن يوجِد "تحيزاً تضخمياً غير متماثل في السياسة النقدية".

يقول راجان إنّ محافظي البنوك المركزية أغفلوا ببساطة دورهم الأساسي، وهو الحفاظ على استقرار الأسعار. يضيف: "إذا قلتم لهم: هذه هي وظيفتكم، ركّزوا عليها واتركوا الأمور الأخرى، فسيقومون بعمل أفضل".

تبسيط المهمة

إذاً، كلما كانت المهمة أبسط، افتُرِض أن تكون الرسائل كذلك.

تعمل السياسة النقدية من خلال تلاعب محافظي البنوك المركزية بالنقاط على طول منحنى العائد، وبشكل أساسي سعر اقتراض الأموال على مدى فترات زمنية مختلفة. ويقدم محافظو البنوك المركزية إشارات حول ما إذا كان من المتوقع ارتفاع أسعار الفائدة أو انخفاضها أو تحركها في كلا الاتجاهين، ومن ثم يشتري المتداولون في الأسواق المالية أو يبيعون كميات هائلة من السندات وفقاً لذلك. وهذه التحركات تتسرب إلى المجتمع الأوسع، وتؤثر في أرصدة حسابات المعاشات التقاعدية، وثقة الشركات والمستهلكين، وتوقعات تحركات الأسعار في المستقبل، وهذا هو ما يحدد ما إذا كانت سياسات البنوك المركزية ناجحة أم لا.

يقول محافظ البنك المركزي التايلندي، سيتابوت سوتيوارت ناروبوت: "السياسة النقدية هي 90% تواصل و10% إجراءات".

في أوائل عام 2022، عندما غيّر بنك الاحتياطي الفيدرالي والبنك المركزي الأوروبي وبنك إنجلترا توقعات الاقتصاد والتضخم، كان هناك "فشل هائل جداً" في إيصال كيف يمكن للسياسة النقدية معالجة هذه التغييرات، وفقاً لأثاناسيوس أورفانيديس، الذي عمل في المجلس الحاكم للبنك المركزي الأوروبي من عام 2008 إلى منتصف 2012. وأضاف: "تشديد السياسة النقدية ليس صعباً، وهو أمر بديهي في مجال عمل البنوك المركزية".

تخبط وتقلبات

ظهر هذا التخبط في التقلبات الحادة في أسواق السندات والعملات العالمية طوال العام. وفي أغسطس قفز مؤشر "MOVE" للتقلبات الضمنية في سوق السندات -المعروف بمؤشر الخوف لسندات الخزانة الأميركية- لمستوى اختُرق ثلاث مرات فقط منذ 1988. بدأ المستثمرون يطالبون بعلاوة لحمل الأسهم الأسترالية ذات التصنيف "AAA" بعدما نكث البنك المركزي وعده بالحفاظ على أسعار الفائدة كما هي حتى 2024، وبدأ بدلاً من ذلك دورة تشديد هي الأسرع في جيل.

كان بعض البنوك المركزية قد أطلق إشارات إنذار مبكر، وفي أكتوبر 2021 بدأ بنك الاحتياطي النيوزيلندي رفع أسعار الفائدة، وتبنى بنك كندا موقفاً أكثر تشدداً تجاه التضخم، وأنهى برنامج شراء السندات. ومؤخراً، أعلن بنك كندا أنه سيبدأ نشر ملخص يشبه محضر الاجتماعات ويضم مداولات المسؤولين بعد كل قرار سياسي لتعزيز الشفافية.

على النقيض، تعرَّض بنك إنجلترا لانتقادات، ليس فقط لسماحه للتضخم بالخروج عن السيطرة، وإنما بسبب طريقة تعامله مع انهيار العملة البريطانية والسندات الحكومية بعد أن اقترحت حكومة رئيسة الوزراء، ليز ترَس، إصلاحاً ضريبياً لمعالجة العجز. أولاً، اتُّهم البنك المركزي البريطاني بالتباطؤ قبل أن يهبّ للمساعدة في إدارة تداعيات انخفاض الجنيه الإسترليني إلى أدنى مستوى له على الإطلاق مقابل الدولار، ثم صدم المستثمرين عندما تعهد بإنهاء مفاجئ لبرنامج مشتريات السندات الحكومية الطارئ، وفي النهاية كانت ترَس هي من تلقت اللوم، واستقالت بعد 44 يوماً فقط في المنصب.

يقول ستيفن ميلر، الرئيس السابق للدخل الثابت في "بلاك روك" في أستراليا، الذي يعمل حاليا في "جي إس إف إم" (GSFM Pty)، إنه كان يدقق في جداول بيانات المؤشرات الاقتصادية مثل مؤشر أسعار المستهلك لبنك الاحتياطي الفيدرالي في كليفلاند بطريقة لم يفعلها منذ أكثر من ثلاثة عقود، والسبب أنه لا يثق بالتوقعات والتوجيهات الإرشادية الصادرة عن البنوك المركزية.

يقول ميلر: "بالنسبة إلي، بدأت أجراس الإنذار تدقّ بشأن التضخم قبل وقت طويل من تغير لغة البنوك المركزية. إحدى مزايا كونك في سن الـ61 هي أن سنوات تكوينك جاءت في فترة كان التضخم فيها هو القاعدة، وكانت صدمات النفط هي القاعدة. والعام الماضي، شعرتُ أنني كنت أعود إلى تلك الفترة".

كان تقييم ميلر قاسياً، وقال: "سأعطي بنك كندا والاحتياطي الفيدرالي وبنك نيوزيلندا المركزي درجة (مقبول)، وبنك الاحتياطي الأسترالي أقل قليلاً من (مقبول)، والبقية، بما فيها بنك إنجلترا، درجة (الأداء السيئ)".

ارتباك من كثرة التصريحات

بالنسبة إلى جيروم هيغيلي، يجب أن يمتد شعار "البركة في القليل" إلى ما يسمى بحديث البنك المركزي، ويقول الخبير الاقتصادي السابق بالبنك الوطني السويسري إنّ كثرة المسؤولين الذين يدلون بتصريحات علنية تُسبِّب الارتباك، ويوصي بأن يأخذ "الاحتياطي الفيدرالي" درساً من قدر التواصل السويسري "الهزيل جداً".

بعد التجمع الصيفي السنوي لمحافظي البنوك المركزية في المنتجع الجبلي في جاكسون هول بولاية وايومنغ، انخرط مسؤولو "الاحتياطي الفيدرالي" في الدوائر العامة، وخلال 24 ساعة تحدّث ثلاثة مسؤولون كبار عن التوقعات الاقتصادية في ثلاث فعاليات مختلفة وبنبرات مختلفة، إذ شدّدت إستر جورج على أهمية الاستمرار في زيادة سعر الفائدة أكثر من التركيز على سرعة ذلك، وأشار كريستوفر والر إلى دعمه لزيادة الفائدة بمقدار 75 نقطة أساس في الاجتماع اللاحق، أما تشارلز إيفانز فقال إنه منفتح على رفع يتراوح بين 50 أو 75 نقطة أساس. والقصة مماثلة في البنك المركزي الأوروبي، إذ أدلى 19 مسؤولاً كبيراً على الأقل بتصريحات في الأسبوع الأخير من شهر سبتمبر وحده.

بينما تتمتع البنوك المركزية في معظم الاقتصادات الحديثة بالاستقلالية في أداء مهامها اليومية، تحدد الحكومات المنتخبة ديمقراطياً صلاحياتها، وفي أستراليا ونيوزيلندا على سبيل المثال تراجع السلطات متغيرات التوجيهات لواضعي السياسات النقدية.

لإيصال رسالته إلى الجمهور، استحدث البنك المركزي الأوروبي رسوماً كاريكاتيرية ومقاطع فيديو، بعضها يصاحب قرارات الفائدة ووثائق مراجعة الاستراتيجية، أما بنك إندونيسيا، الذي لديه بالفعل متابعون هائلون على "فيسبوك" و"إنستغرام"، فيمتلك الآن أيضاً حساباً على "تيك توك".

وفي بعض الأحيان قد تؤدي محاولة التواصل مع نوعين من الجمهور -الأسواق والجمهور العام- إلى ارتباك.

الحفاظ على المرونة

النصيحة الثالثة الشائعة للبنوك المركزية: تخلوا عن التوجيهات الاسترشادية، وهي ممارسة بدأ تبنّيها لأول مرة في أوائل القرن الجاري، وتستهدف إخبار العامة بالاتجاه المحتمل للسياسة النقدية، والمشكلة هي أنه من الصعب للغاية التنبؤ بالمستقبل، كما أنها يمكن أن تحبس صناع السياسة في سلوك محدد.

في خطاب بتاريخ 12 أكتوبر، ألقت محافظة بنك الاحتياطي الفيدرالي، ميشيل بومان، باللوم على التوجيه المسبق للجنة الفيدرالية للسوق المفتوحة، لفشلها في معالجة التضخم مبكراً، وقالت: "أسهمت توجيهات اللجنة الصريحة حول الفائدة الفيدرالية ومشتريات الأصول في تشكل وضع تكون فيه السياسة النقدية فضفاضة للغاية لفترة طويلة، حتى مع ارتفاع التضخم وإظهاره علامات على اتساع قاعدته".

وخلف الوعود يمكن أن يلحق ضرر حقيقي بثقة المستثمرين. يستشهد ميلر من "جيه إس إف إم" بتوجيهات محافظ بنك الاحتياطي الأسترالي لوي الفاشلة كمثال.

وقال: "أما قال فيل لوي إنه ما من زيادات في الفائدة حتى 2024؟ تلاشت هذه الأنواع من الرسائل… لم تعُد الأسواق قادرة على أخذ كلام محافظي البنوك المركزية على محمل الجد بالنظر إلى أنهم تظاهروا قبلاً بأنهم (يرون كل شيء)".

يحذّر جيمس آثي، مدير الاستثمار في إدارة الفائدة في "أبردن" (Abrdn Plc)، ومقرها إدنبرة، من أن التوجيهات الاسترشادية لن تنتهي حتى يتوقف محافظو البنوك المركزية عن إدلاء تصريحات بوتيرة عالية، قائلاً: "العدد الهائل من الخطب التي يلقيها صانعو السياسات في البنك المركزي في أسبوع ما، والرغبة الظاهرة لهؤلاء المتحدثين في شرح توقعاتهم الشخصية للاقتصاد والسياسة النقدية، تعني أنه حتى عندما يكون التواصل الرسمي يتعمد تجنب إرشادات محددة، فسيظل هناك كثير مما يمكن للأسواق أن تتشبث به".

قال محافظ بنك الاحتياطي الهندي، شاكتيكانتا داس، في خطاب ألقاه في مومباي في سبتمبر، إنّ إيصال أهداف السياسة يصبح أكثر صعوبة مع ارتفاع التضخم. تابع: "قد يكون من الصعب جداً تقديم إرشادات مُحكمة ومتسقة في ظل دورة تشديد، وبالتالي أصبح تواصل البنوك المركزية في السياق الحالي أكثر صعوبة من اتخاذ إجراءات السياسة الفعلية".

بالطبع، ستستمر البنوك المركزية في لعب دور حاسم في اقتصاداتها، حتى لو خففت وتيرة الخطابات وألغت أهدافاً أكثر صعوبة في القياس مثل تعزيز النمو الشامل، وسيستمرون في العمل حراساً للاستقرار المالي، وتوفير السيولة النقدية عندما تتعرض الأسواق للضرر، وسيجدون طرقًا لتحفيز النمو الاقتصادي عند الحاجة إلى ذلك مجدداً.

لكن إذا تعلمت البنوك المركزية من دروس عام 2022، فيمكن للأسواق والجمهور أن يتوقعوا تواصلاً بشأن السياسة النقدية أقل تواتراً وأوضح وأقل طموحاً، فيما ستكون حقبة جديدة من تواضع البنوك المركزية الناجم عن فشلهم في منع صدمة التضخم.