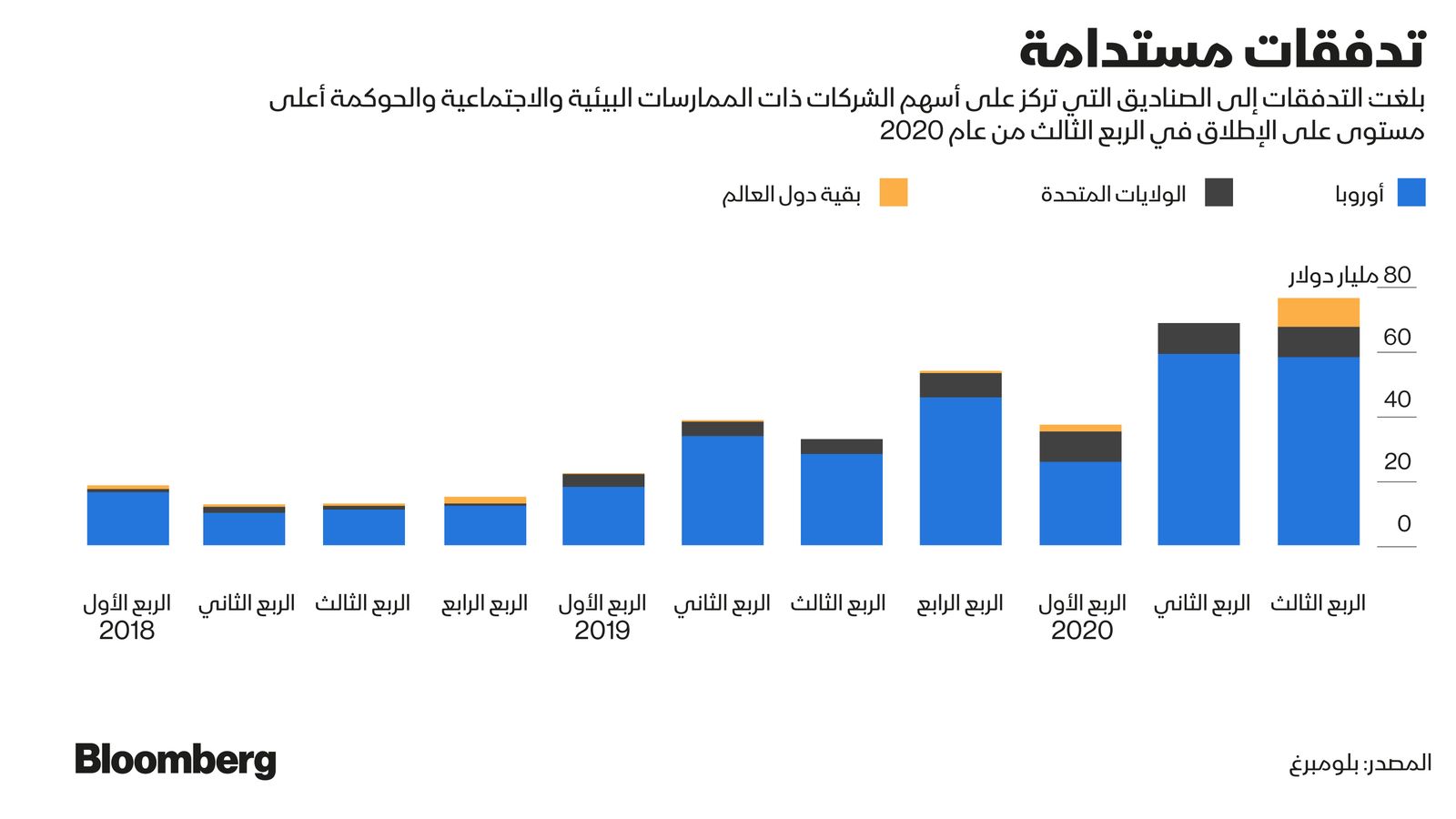

ضخَّت الصناديق المتداولة في البورصة التي تستثمر في الشركات ذات الممارسات البيئية، والاجتماعية، والحوكمة رقماً قياسياً يبلغ 85 مليار دولار في الولايات المتحدة وأوروبا في عام 2020، ولا تزال تلك الأصول بحوزتها.

ونتيجة للتدفُّقات المالية الكبيرة، يجري تداول أسهم العديد من الشركات التي تؤلف هذه الصناديق بمضاعفات مكرر ربحية يصعب تبريرها بشكل متزايد، منها على سبيل المثال، شركة "بلج باور إنك"( Plug Power Inc) الأمريكية لصناعة خلايا الوقود.

وتجاوز ارتفاع سهم الشركة التي لا تحقِّق أرباحاً أكثر من 2000% منذ أوائل عام 2020 ، لتتفوَّق على أداء " تسلا" أكبر شركة مصنِّعة للسيارات الكهربائية في العالم.

وقال كريس داير ، مدير الأسهم العالمية في "إيتون فانس"( Eaton Vance) : "هناك خطر من أنَّ الحيازات التي تملأ الصناديق، التي تستثمر في الشركات ذات الممارسات البيئية، والاجتماعية، والحوكمة، أصبح مبالغاً فيها".

الاستثمار المتهور

وأضاف: "المستثمرون - النشطون والسلبيون- يندفعون نحو تلك الأسهم بشكل متزايد، ويدفعون التقييم إلى مستويات غير مريحة في بعض الحالات. وهذا النوع من الاستثمار المتهوِّر لا يحقق نتائج مرجوة".

ومع تداول مؤشر ناسداك 100 بالقرب من التقييمات المرتفعة لعصر فقاعة شركات التكنولوجيا المشهورة باسم "دوت كوم" في أوائل العقد الأول من القرن الحادي والعشرين، فإنَّ البنوك الدولية، مثل "بنك أوف أمريكا كورب" تقوم بإصدار التحذيرات.

وبعد الارتفاعات الكبيرة للغاية لأسهم شركات مصادر الطاقة المتجددة – النموذج المثالي بالنسبة للصناديق التي تستثمر في الشركات ذات الممارسات البيئية، والاجتماعية، والحوكمة- يحاول اللاعبون في السوق، بما في ذلك " جيه بي مورغان" ، أن يكونوا أكثر انتقائية لتجنُّب مخاطر التراجع المفاجئ للأسهم.

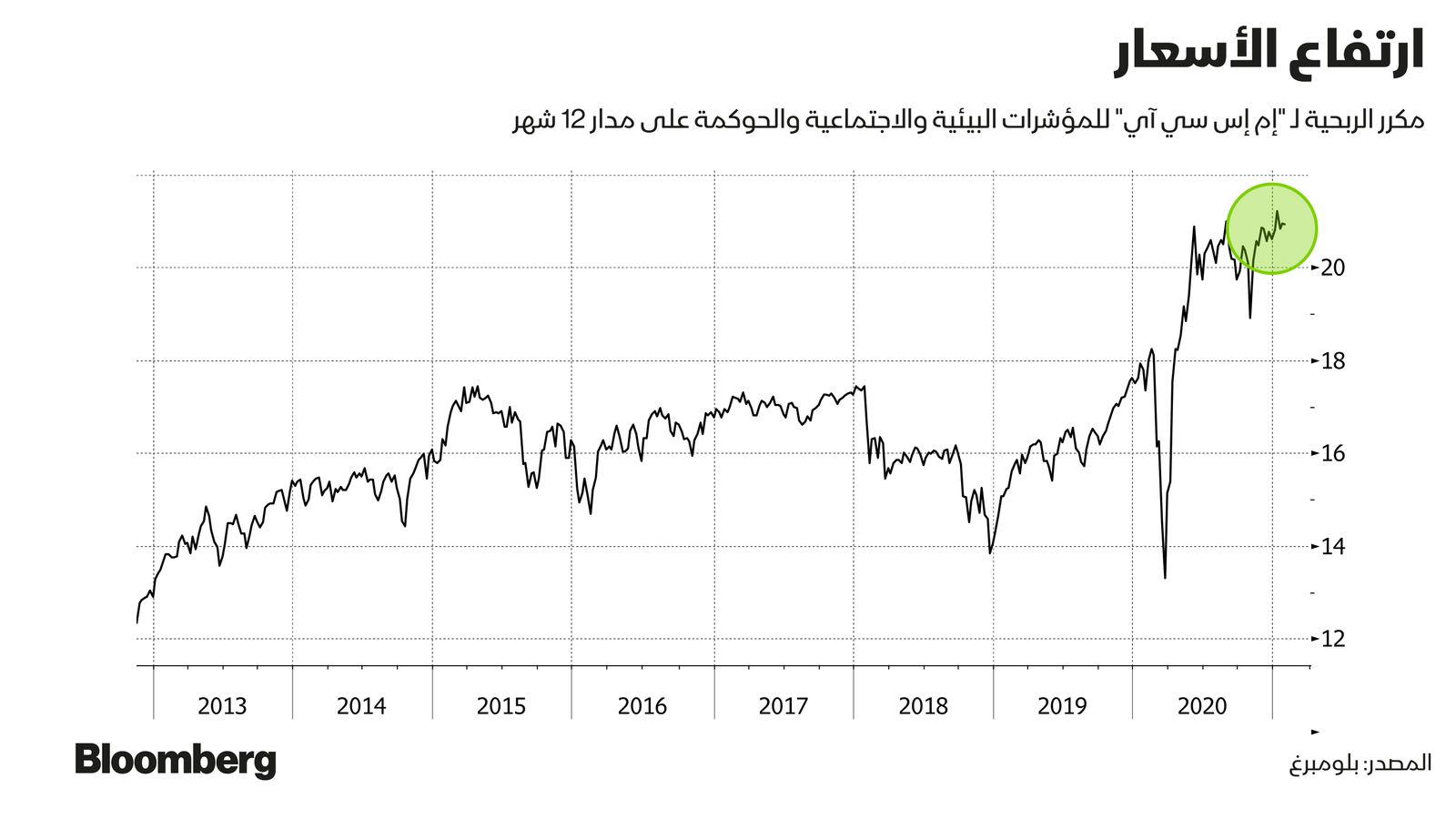

مضاعفات ربحية تنذر بالخطر

ويتداول مؤشر أسهم شركات الطاقة المتجددة بمضاعف ربحية 42 مرة، أي ضعف مضاعف مؤشر " إم إس سي أي" ( MSCI) العالمي. كما يجري تداول مؤشر " إم اس سي أي جلوبال إنفرومينت إندكس" ( MSCI Global Environment Index)، ومؤشر "إم إس سي أي وورلد إي إس جي" ( MSCI World ESG) بتقييمات قياسية عالية.

وربما يكون أداء الصناديق التي تستثمر في الشركات ذات الممارسات البيئية، والاجتماعية، والحوكمة، دون المستوى إذا ابتعد المستثمرون عن الأسهم المبالغ في تقييمها، وخاصة أسهم التكنولوجيا والطاقة النظيفة التي غذَّت الارتفاع الذي حدث في عام 2020. وقد يتضرر أداء الصناديق النسبي أيضاً مع عودة زخم شركات النفط الكبرى، وهي الأسهم الكريهة بالنسبة للمستثمرين المهتمِّين بمعايير البيئة.

فيضان الأموال

تدفَّق في عام 2020، رقم قياسي بقيمة 32.8 مليار دولار إلى الصناديق المتداولة في البورصة التي تستثمر في الشركات ذات الممارسات البيئية، والاجتماعية، والحوكمة الأمريكية، و 43 مليار يورو (52 مليار دولار) إلى الصناديق الأوروبية، وفقاً لبيانات "بلومبرغ إنتليجنس".

وكان حوالي نصف صناديق الاستثمار المتداولة الجديدة التي جرى إطلاقها في أوروبا في عام 2020 تركِّز على الشركات ذات الممارسات البيئية، والاجتماعية، والحوكمة، وفقاً لمؤسسة " سيتي غروب إنك".

وبحلول نهاية سبتمبر 2020 ، وصل إجمالي الأصول لدى الصناديق المستدامة إلى أعلى مستوى لها على الإطلاق لتتجاوز 1.2 تريليون دولار، وفقاً لبيانات من شركة " مورنينغ ستار إنك" ( Morningstar Inc).

وعلى الرغم من أنَّها مجمَّعة (الصناديق) معاً، إلا أنَّ أسهم الشركات التي تلتزم بمعاييير البيئة في الغالب ضمن( ESG) هي التي تجذب اهتمام المستثمرين.

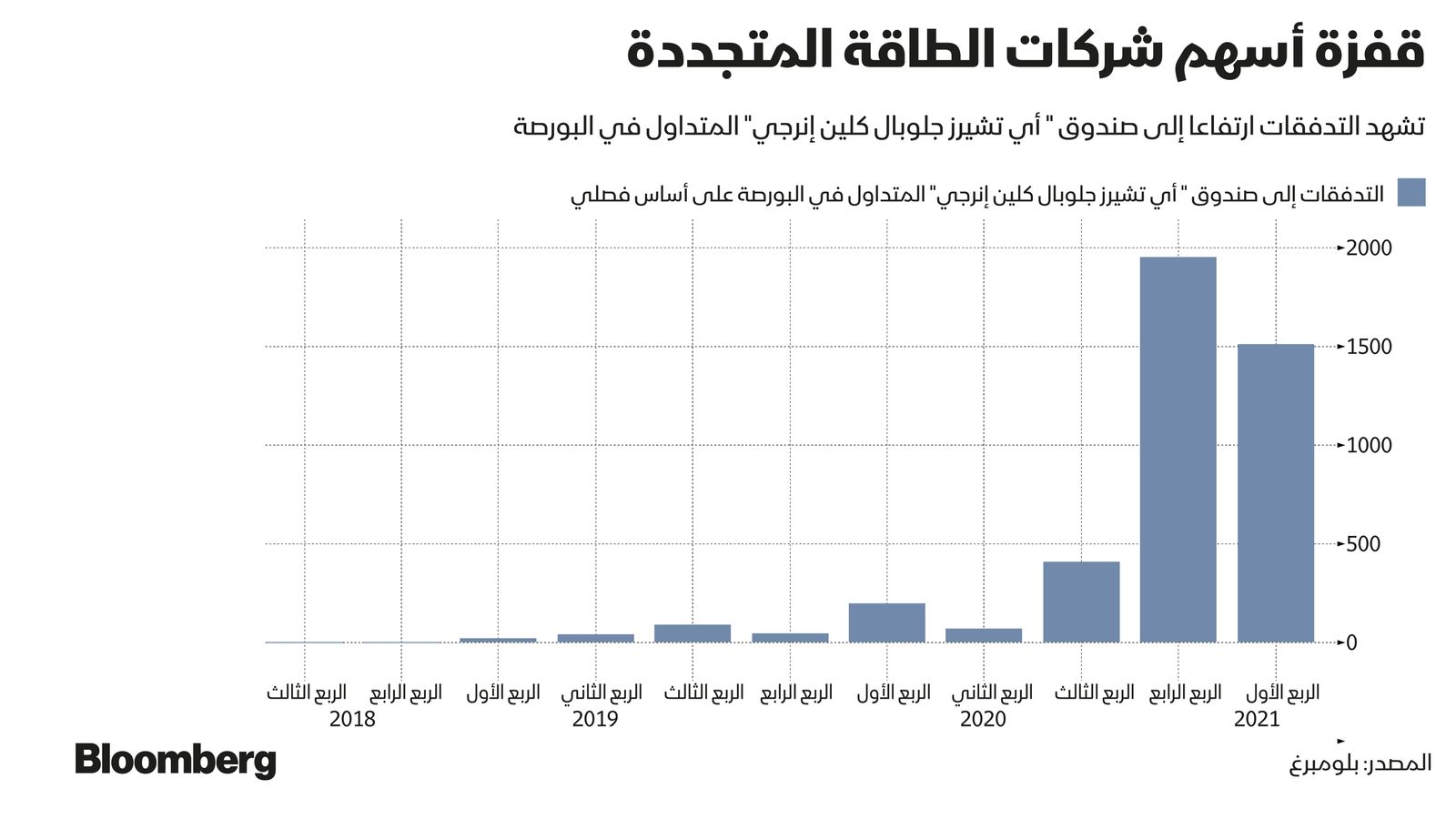

وسجَّل مؤشر " إم إس سي أي " العالمي لأسهم شركات البيئة رقماً قياسياً في أوائل يناير بعد ارتفاع بنسبة 93% في عام 2020. في حين ارتفع صندوق " أي شيرز غلوبال كلين إنرجي" 140% في عام 2020، إلا أنَّ بعض الصناديق المتعلِّقة بشركات المياه، التي تتبنَّى سياسيات مؤيدة للمرأة، لم تحقق الأداء نفسه، بحسب ما قالت " مورنينغ ستار إنك".

ولا يزال هناك الكثير من العوامل التي تعزز تدفُّق الأموال إلى الصناديق التي تشتري أسهم الشركات الملتزمة بمعايير الحفاظ على البيئة.

ففي الولايات المتحدة، تعهَّد الرئيس جو بايدن بتكثيف استثمارات الطاقة الخضراء والإنفاق على البنية التحتية.

وفي أوروبا، يرتبط جزء كبير من حزمة التحفيز ضد كورونا البالغة 2.2 تريليون دولار بممارسات صديقة للبيئة.

ووسط تعافي الإنفاق، من المقرَّر أن يصل إصدار أدوات الديون الخضراء والاجتماعية والاستدامة إلى تريليون دولار في 2021، وفقاً لـ " بلومبرغ إنتلجينس".

إنَّ ازدهار إصدار السندات المستدامة يستمد القوة من توجُّه بايدن إزاء الحوكمة البيئية، والاجتماعية، والمؤسسية. لكنَّ تدفُّق الأموال يثير المخاوف.

فقاعات محتملة

وقال الخبراء الاستراتيجيون في " بنك أوف أمريكا"، إنَّ تدفُّقات الأموال إلى الصناديق المتداولة بالبورصة التي تركِّز على أسهم شركات الطاقة النظيفة تخلق فقاعات محتملة في الأسهم، مثل " إي دي بي رينوفافيس إس أيه" (EDP Renovaveis SA)، و " أورستيد أيه اس" ( Orsted AS)، و شركة " فيربوند أيه جي" ( Verbund AG).

وتزامن الارتفاع في الربع الأخير من عام 2020 بأكثر من 40 % لأسهم الشركات الأوروبية مع زيادة بقيمة أربعة أضعاف في التدفُّقات إلى صندوق " أي تشيرز جلوبال كلين إنرجي" المتداول في البورصة.

وقال الخبراء الاستراتيجيون في "بنك أوف أمريكا"، بمن فيهم بيتر بيشتيجا، في تقرير صادر يوم 11 يناير: "بينما ندرك أنَّ تدفُّقات الأموال هذه قد تستمر في رفع أسعار الأسهم، لم تعد التقييمات مدعومة بإطار عملنا الأساسي، ولم يعد بإمكاننا أن ننصح المستثمرين بضخِّ استثمارات جديدة فيها"، مضيفاً أنَّ التدفُّقات قد "خلقت فقاعة في هذه الأسهم الثلاثة".

توخي الحذر

ويجري تداول أسهم " إي دي بي رينوفافيس إس أيه" بمكرر ربحية 50 مرة، و " أورستيد" 55 مرة، و " فيربوند"47 مرة.

وأدّى صعود أسهم شركة " بلغ باور"، وأسهم شركات خلايا الوقود الأخرى إلى قيام "جيه بي مورغان" بخفض تقييم شركة " فويل سيل إنرجي إنك" ( FuelCell Energy Inc) إلى بيع الأسهم قائلاً في مذكرة صادرة يوم 14 يناير، إنَّ السهم "ذو قيمة عالية"، وأوصى المستثمرين بتوخي " الفطنة".

وعلى الرغم من أنَّ صندوق " بي إن بي باريبا أسيت مانجمنت إنرجي ترانزيشين فاند" (BNP Paribas Asset Management’s Energy Transition Fund)، الذي يعدُّ الأفضل أداءً في أوروبا بأصول تزيد عن مليار دولار في 2020، قد ارتفع حوالي 165%، يقول بعض المستثمرين، إنَّ صعوده لا يمكن أن يستمر.

وقالت ديردري كوبر، المدير المشارك في صندوق " جلوبال إنفريومنت فاند" التابع لشركة " ناينتي وان بي إل سي " ( Ninety One Plc)، والبالغ قيمته 514 مليون جنيه إسترليني (704 ملايين دولار)، في الولايات المتحدة، إنَّ أسهم الشركات المرتبطة بالطاقة الشمسية والهيدروجين تجاوزت تحليلها الأساسي، وقد تفوَّقت على أكثر من 90% من نظرائها في العام الماضي.

وأضافت: " أعتقد أنَّ الطاقة الشمسية السكنية في الولايات المتحدة تبدو باهظة الثمن أكثر من المتوقَّع".

التمويه الأخضر

وتواجه الصناديق المتداولة في البورصة، وتركِّز على البيئة مشكلة أخرى تتمثَّل في التمويه الأخضر، وهو عبارة عن تضليل المستهلكين حول الممارسات البيئية للشركة أو الفوائد البيئية لمنتج أو خدمة ما.

وتقول صناديق التقاعد وشركات التأمين التي تملك أصولاً بأكثر من 25 تريليون دولار أنَّ " التمويه الأخضر" هو أكبر عقبة أمام الاستثمار المستدام، وفقاً لاستطلاع أجرته شركة " شرودرز بي إل سي" (Schroders Plc).

وقد تعني هذه المخاوف والقلاقل بشأن التقييم أنَّ أداء بعض كبرى الأسهم العام الماضي، ستحقق أداء ضعيفاً هذا العام.

وقال مايك تشين ، مدير إدارة المحافظ والاستثمار المستدام في" بان أغورا آسيت مانجمنت" (PanAgora Asset Management) ، التي تدير أصولاً بقيمة 37 مليار دولار، إنَّ هذا بعيد كل البعد عن التدهور طويل الأمد في الصناديق التي تركِّز على أسهم الشركات ذات الممارسات البيئية، والاجتماعية، والحوكمة.

وأضاف أنَّ " التخلُّص من الكربون بمثابة تحوُّل كبير مثل ظهور الإنترنت في عقد الثمانينيات من القرن الماضي.. لذلك هذا موضوع هيكلي رئيسي لن يختفي، حتى لو كان أداء هذه الصناديق في العام الجاري أقل مقارنة بالعام الماضي".