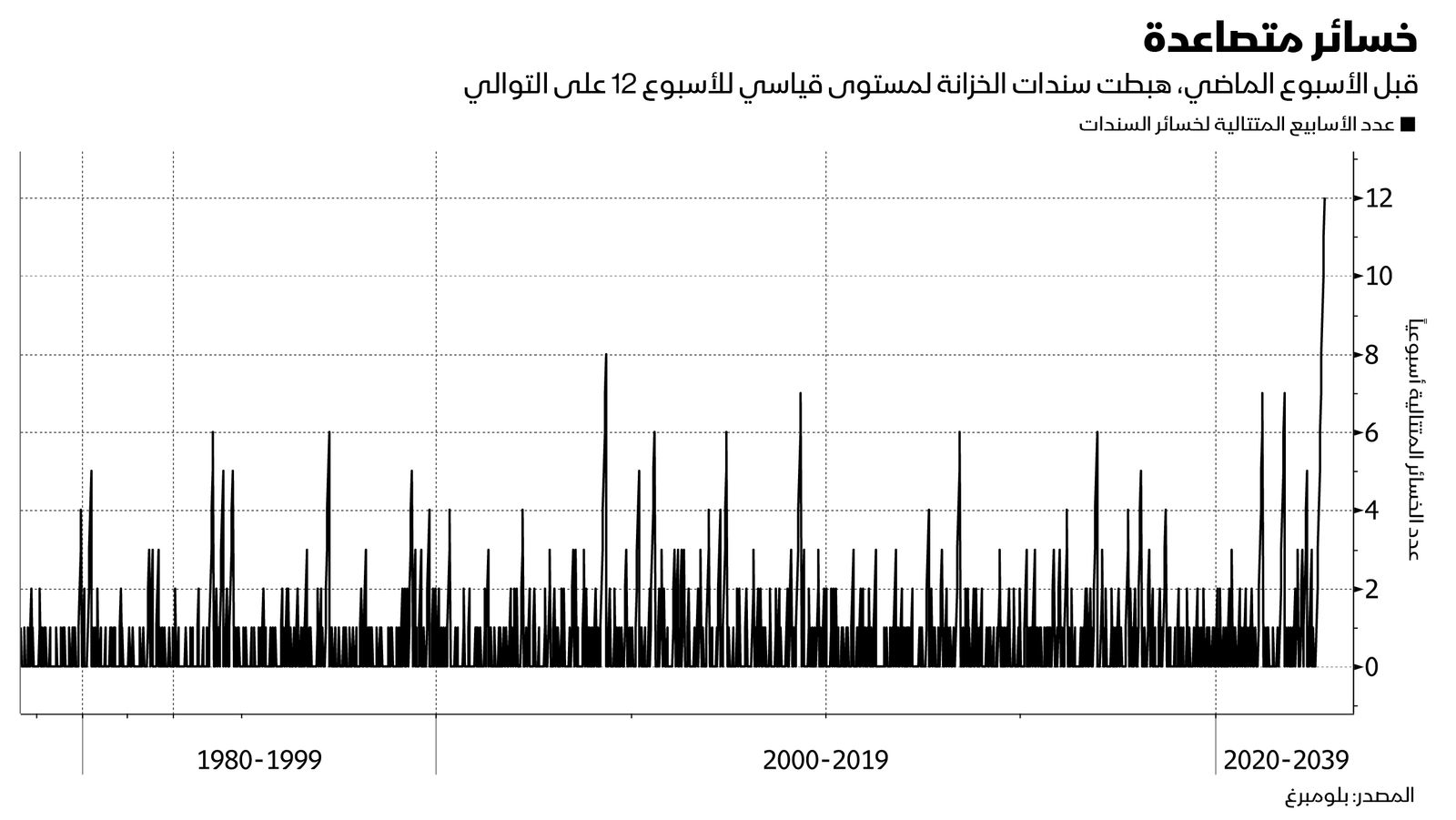

يواجه التفاؤل الذي وجد سبيله إلى سوق السندات الأميركية اختباراً قريباً، فقد ارتفعت سوق سندات الخزانة هذا الأسبوع، لتوقف سلسلة خسائر استمرت 12 أسبوعاً، وسط تكهنات بأنَّ مجلس الاحتياطي الفيدرالي سيعلن عن خطط لتقليص زياداته في أسعار الفائدة بعد فرض زيادة رابعة على التوالي بمقدار ثلاثة أرباع نقطة في الثاني من شهر نوفمبر المقبل.

دفعت هذه الزيادة عائد السندات القياسي لأجل 10 سنوات إلى التراجع بنحو 4%، حيث يراهن بعض المستثمرين على أنَّ خسائر سوق السندات على وشك الانتهاء إلى الأبد في الوقت الذي تظهر التحركات السابقة للبنك المركزي علامات على تباطؤ الاقتصاد.

تباطؤ وتيرة التشديد

حظيت وجهة النظر هذه بدعم من مسؤولي البنك الذين أشاروا إلى أنَّ وتيرة تشديد السياسة النقدية قد تتباطأ بحلول نهاية العام، ومن المحتمل أن يتبعوا النهج نفسه الذي اتبعه صانعو السياسة في بنك كندا والمركزي الأوروبي الذين يعدلون المسار أو يشيرون إلى إمكانية القيام بذلك.

لكنَّ المستثمرين ما زالوا منقسمين بشدة حول الخطوة التي سيُقدم بنك الاحتياطي الفيدرالي على اتخاذها في ديسمبر المقبل، مع استمرار متداولي العقود الآجلة الوضع في الحسبان فرصة زيادة سعر الفائدة بمقدار 0.75 نقطة مئوية أخرى.

ما يزال من الممكن ألا يشير رئيس بنك الاحتياطي الفيدرالي جيروم باول ولا تقرير الوظائف لشهر أكتوبر إلى هذه التوقُّعات، والتي من المحتمل أن تعوّل على ما إذا كان التضخم يظهر بوادر تراجع مطّرد من أعلى مستوياته في أربعة عقود.

طالع المزيد: تصريحات الاحتياطي الفيدرالي تهبط بالأسهم وترفع عوائد السندات

تقديرات نهائية

قال بريا ميسرا، الرئيس العالمي لاستراتيجية الأسعار في "تي دي سيكيوريتيز" (TD Securities)، في إشارة إلى الذروة التي سيصلها سعر الفائدة الرئيسي لبنك الاحتياطي الفيدرالي: "الأمر الذي سيثير الاهتمام هو ما إذا كان باول يحاول أن يقول إنَّ التشديد من البداية قد انتهى، بينما يتطلّعون للوصول إلى تقديراتهم النهائية.

يتعين على باول أن يقول إنَّ المخاطر النهائية في الاتجاه الصعودي، لكنَّ رسالة التقليص من جانب الاحتياطي الفيدرالي ستعتبرها السوق تفاؤلاً.

يشكّل الانتعاش الأخير في سوق السندات آخر منعطف في عام مضطرب، الذي شهد أعمق الخسائر خلال نصف قرن على الأقل وأكثر التقلبات استمرارية منذ بداية الأزمة المالية في عام 2007.

اكتوى المتداولون بالتفاؤل بشأن القاع الزائف في وقت سابق من هذا العام وسط تكهنات بأنَّ النمو كان هادئاً، إذ تظهر تداولات الخيارات الأخيرة عدم وجود قناعة، في الوقت الذي يستهدف بعضهم انخفاض العائد إلى 3.6%، وبعضهم الآخر يرتفع إلى 4.25% بنهاية نوفمبر.

على مدار الأسبوعين المقبلين؛ ستتيح بيانات الوظائف والتضخم، بالإضافة إلى تصريحات باول بعد اجتماع يوم الأربعاء المقبل، مزيداً من المعلومات حول ما إذا كانت النظرة الحالية للسوق صحيحة أم لا.

من بين إصدارات البيانات الرئيسية؛ من المتوقَّع أن يتراجع مؤشر معهد إدارة التوريد لنشاط المصانع "آي إس إم" (ISM) إلى مستوى 50 في شهر أكتوبر - وهو الخط الفاصل بين التوسع والانكماش - بينما يتراجع مقياس الخدمات فقط إلى 55.5. يُختتم الأسبوع بتقرير الوظائف الشهري الذي من المتوقَّع أن يظهر توفير 200 ألف فرصة عمل جديدة خلال أكتوبر، مما يمثل انخفاضاً طفيفاً خلال الشهر، بينما من المتوقَّع أن تتراجع وتيرة نمو الأجور السنوية إلى 4.7% بعد أن كانت 5%.

اقرأ المزيد: رفع الفائدة في 2023 ينذر بتمديد أسوأ خسائر للسندات منذ عقود

ذروة التضخم

تشير أرقام التضخم في الولايات المتحدة هذا الأسبوع إلى أنَّها قد تصل إلى الذروة، مع استقرار مؤشر الإنفاق الاستهلاكي الشخصي بوتيرة سنوية تبلغ 6.2% في سبتمبر. لكنْ هناك ما يبرر الشعور بالحذر مع ارتفاع عوائد سندات الخزانة لأجل 10 سنوات يوم الجمعة وعمليات بيع السندات الأوروبية بشكل حاد في أعقاب قراءات تضخم من رقمين بكلٍ من إيطاليا وألمانيا.

قال دونالد إلينبرغر، مدير محفظة أول في "فيديريتد هيرمس" (Federated Hermes): "سيطبق الاحتياطي الفيدرالي بالتأكيد 75 نقطة أساس في نوفمبر، وأعتقد أنَّه سيبقى حذراً في ديسمبر نظراً لوجود تقريرين آخرين لمؤشر أسعار المستهلك قبل ذلك الاجتماع. فهم يريدون الخروج من حلقة 75 نقطة أساس المفرغة، لكنَّ بنك الاحتياطي الفيدرالي لا يمكنه الابتعاد إلا إذا بدأت أرقام التضخم في الانخفاض".

التوقُّعات بأنَّ بنك الاحتياطي الفيدرالي سيشير إلى خطط للتباطؤ في نهاية المطاف جاءت مدعومة بمخاوف متزايدة من أنَّ الظروف المالية الصعبة بالفعل ستؤدي إلى الركود. تم تسليط الضوء على ذلك هذا الأسبوع عندما انخفض عائد سندات الخزانة لأجل 10 سنوات إلى أدنى مستوى له منذ 3 أشهر منذ مارس 2020.

طالع أيضاً: مهمة الاحتياطي الفيدرالي لتحجيم التضخم لم تنته بعد وستستغرق وقتاً

العودة إلى المنطقة الصافية

كانت هذه الخطوة مدفوعة من قبل المستثمرين الذين زادوا حيازاتهم من الديون طويلة الأجل على خلفية توقُّعات بأنَّ النمو سيتباطأ لدرجة أنَّ بنك الاحتياطي الفيدرالي سيبدأ في خفض أسعار الفائدة العام المقبل. أظهر أحدث مسح لمحفظة "إس إم آر إيه" (SMRA) أنَّ المستثمرين عادوا إلى المنطقة الطويلة الصافية عند 100.1% لأول مرة منذ عام 2021، في حين أنَّ مسح "جيه بي مورغان تشيس" (JPMorgan Chase & Co) لعملاء الخزانة عاد إلى إظهار صافي الحيازة الطويلة عند أعلى نقطة في عامين.

قال أرفيند نارايانان، مدير محافظ أول في "فانغارد غروب" (.Vanguard Group Inc): "تخبرك سوق السندات أنَّ بنك الاحتياطي الفيدرالي يقترب من نهاية اللعبة، وأنَّ أمدها قد اقترب لأنَّ البيانات تشير إلى تباطؤ بالاقتصاد في العام المقبل. كما أنََّ قدراً كبيراً من التضخم ينخفض نسبة إلى النمو المتراجع. فإذا كان التضخم ثابتاً بالنسبة إلى النمو؛ فإنَّ الاقتصاد يدخل في ركود وسيشهد ارتفاع سندات الخزانة، وستكون المدة الطويلة مناسبة للمستثمرين".