انطلاقاً من التصريحات المتشائمة من خبراء الاستثمار فإنه ينبغي لكل المتداولين الاستعداد لاضطرابات جديدة في أكبر سوق للأسهم في العالم.

ومع ذلك، فإن التحوط من الكآبة والسوداوية يتلاشى بسرعة، وذلك بفضل هزيمة تاريخية في الأسهم أدت بالفعل إلى محو 13 تريليون دولار من القيمة السوقية هذا العام وإبعاد كل من المستثمرين الأفراد والمؤسسات.

في سوق الخيارات، فإن التكلفة النسبية للعقود التي تؤتي ثمارها إذا انخفض مؤشر "ستاندرد آند بورز 500" بنسبة 10% أخرى قد انهارت إلى أدنى مستوى منذ عام 2017. كما أنّ الشهية تجاه الرهانات الصعودية آخذة في الارتفاع. ويظل "مؤشر تقلب بورصة خيارات مجلس شيكاغو" (Cboe Volatility Index) الشهير أقل بكثير من أعلى مستوياته في عدة سنوات حتى مع هبوط مؤشرات الأسهم إلى أدنى مستويات السوق الهابطة.

مواصلة التشديد النقدي

قد يبدو كل ذلك غريباً بالنظر إلى أنّ الاحتياطي الفيدرالي ما يزال عازماً على رفع أسعار الفائدة بشكل كبير تماماً، ويخاطر الركود بالتسبب في تداعيات كبيرة. إلا أن المتداولين سئموا من ترديد نفس العبارات التشاؤمية القديمة. فقد انخفضت بالفعل مستويات التعرض للأسهم إلى أدنى مستوياتها التاريخية، في حين أن التضخم المرتفع والتشدد النقدي بالكاد يشكلان تهديدات جديدة.

تعليقاً على الموضوع، قال غاري برادشو، مدير المحافظ في "هودجز كابيتال مانجمنت" (Hodges Capital Management) في دالاس، تكساس: "عندما يكون هناك الكثير من الشكوك، ربما لا تكون الأمور في الواقع بهذا السوء، والسوق قريبة جداً من تسعير جميع الرياح المعاكسة. كما أن السرد يتكرر، والمتداولون يضجرون ببطء".

المتداولون ليسوا متفائلين

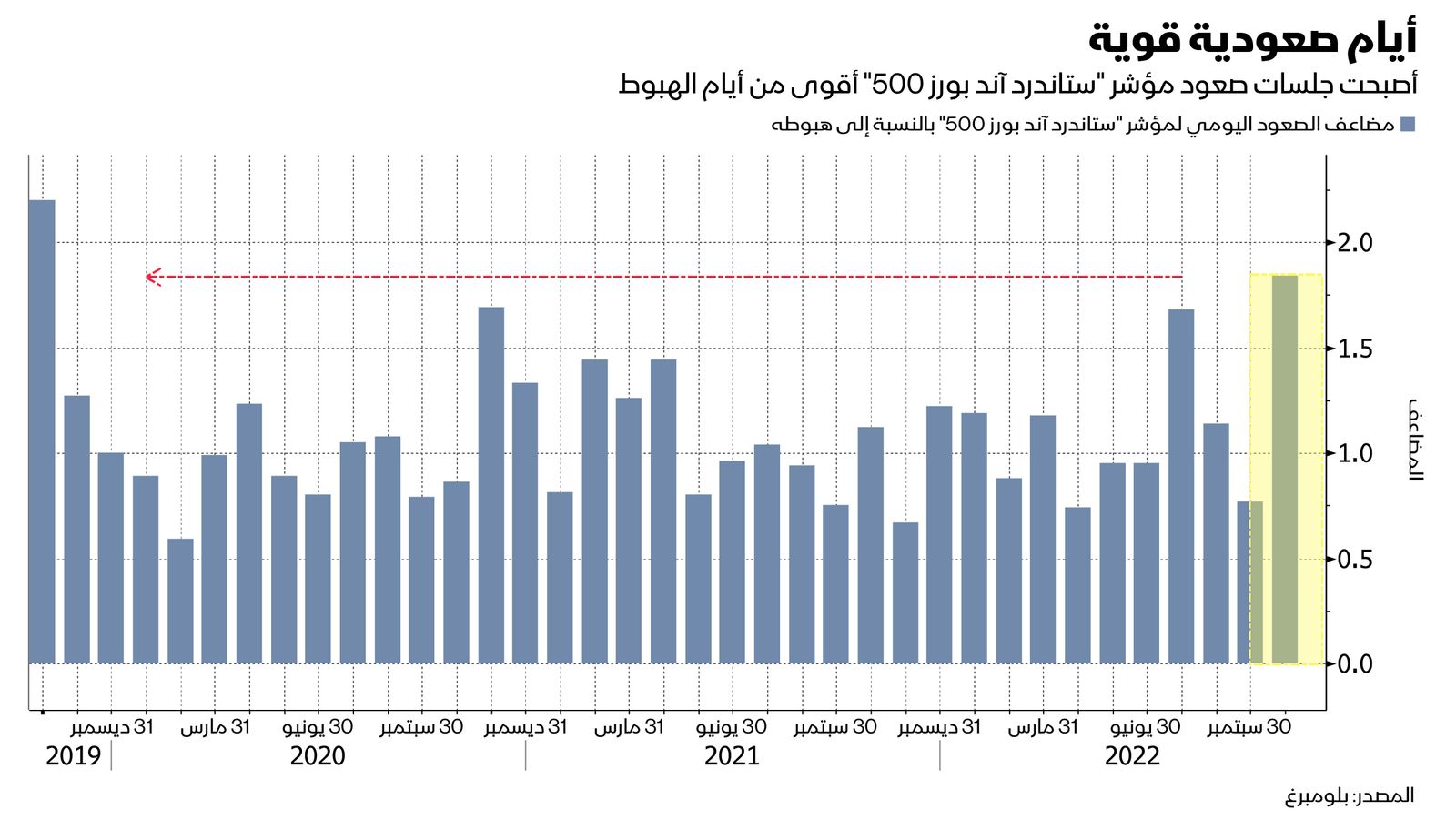

يساعد الشعور بالإرهاق، وانخفاض مستوى الأخبار السارة، والمستوى الأعلى من الأخبار السيئة في تفسير لماذا يتسبب الانهيار البطيء لمؤشر "ستاندرد آند بورز 500" في تقليل الارتفاعات اليومية. في غضون ذلك، ظهر في الآونة الأخيرة دافع لمطاردة مكاسب سوق الأسهم المحتملة في وقت من العام يشهد عادة صعوداً. وخلال جلسات التداول النادرة عندما تقدم مؤشر "ستاندرد آند بورز 500" فعلياً في أكتوبر، سجل متوسط صعود بنسبة 2.4%، وهي حركة أكبر بمقدار 1.8 مرة من متوسط الانخفاض هذا الشهر. وهي أكبر نسبة منذ أكتوبر 2019، وفقاً للبيانات التي جمعتها بلومبرغ.

هذا لا يعني أن المتداولين متفائلون. فما يزال مؤشر "فيكس" (VIX) يحوم بالقرب من مستوى 30، مما يعكس التوقعات بأن أسعار الأسهم سوف تتأرجح أكثر من المعتاد في هذه الأوقات المضطربة. ومع ذلك، نظراً للتضخم التاريخي والتوقعات المخيفة لأسعار الفائدة، فقد يكون أعلى من ذلك بكثير. حيث يذهب التفكير إلى أن تخفيض المراكز بشدة يُقلّل من الحاجة إلى التحوطات الهبوطية. على سبيل المثال، يحوم تعرض المديرين المنتظمين للأسهم بالقرب من أدنى مستوياته التي شوهدت مرتين فقط خلال العقد الماضي - خلال أزمة الديون الأوروبية وجائحة مارس 2020 - وفقاً لـ"دويتشه بنك" (Deutsche Bank).

الاحتياطي الفيدرالي عاجز عن التعويض

مع بقاء السيولة في الخارج، يشعر بعض المستثمرين بالارتياح لفكرة أن معظم الأخبار السيئة قد انتهت وأن الأنماط الموسمية المواتية قد تلعب دورها. فمنذ عام 1990، حققت فترة الثلاثة أشهر التي بدأت في 10 أكتوبر لمؤشر "ستاندرد آند بورز 500" أوسط أرباح بلغت 7%، وفقاً للبيانات التي جمعتها مجموعة "بيسبوك إنفستمنت غروب" (Bespoke Investment Group). وهذه أقوى فرصة تداول لمدة ثلاثة أشهر للعام بأكمله على أساس متجدد.

من جانبه، قال ستيف سوسنيك، كبير المحللين الاستراتيجيين في شركة "إنترأكتيف بروكرز" (Interactive Brokers): "التصور هو أنه بينما لم نصل إلى هناك بعد، فربما نقترب خطوة من العثور على القاع الأمثل، ولدينا حزمة صحية من الأشياء المجهولة، ولكن بعد 10 أشهر من الهبوط، يمكن أن نقترب أكثر من اكتشاف الأمور".

ومع ذلك، فإن الركود الاقتصادي الشامل يهدد بالهبوط في العام المقبل ويبدو أن الاحتياطي الفيدرالي عاجز عن تحقيق تعويض مشجع (عبر خفض حدة التشديد) كما في فترات الانكماش السابقة. لهذا السبب يحثّ كريس زاكاريلي، كبير مسؤولي الاستثمار في "إندبندنت أدفايزر أليانس"، على توخي الحذر.

وقال في مقابلة عبر الهاتف: "ما يزال الكثير من الأشخاص الذين يتداولون في هذه السوق يتبعون أسلوب الشراء وقت الهبوط؛ وهو نجح بالفعل من قبل، ولكن هذه هي المرة الأولى منذ 40 عاماً التي يمثل فيها التضخم مشكلة كبيرة، والأمور باتت مختلفة".

في الوقت الحالي، من الصعب رؤية نوبات الذعر في عالم تحوط الخيارات. فمؤشر انحراف بورصة خيارات مجلس شيكاغو (Cboe Skew Index)، الذي يتتبع تكلفة خيارات "ستاندرد آند بورز 500" غير النقدية، يعكس الطلب على الحماية من المخاطر اللاحقة. انخفض المقياس في ستة أسابيع من أصل الأسابيع الثمانية الماضية ليصل إلى أدنى مستوى للقراءات منذ أوائل عام 2010.

شهية ضعيفة على المراهنة

في الوقت نفسه، هناك القليل من الشهية للمراهنة على مؤشر أعلى للتقلب من خلال اقتناص خيارات الشراء، وذلك بالنظر إلى مؤشر "Cboe VVIX"، وهو مقياس لتقلب المقياس، والذي يحوم عند مستويات مكتومة. وبشكل أكثر عمومية، يرتفع الطلب على عقود "ستاندرد آند بورز 500" الصاعدة مقارنة بتحوطات الاتجاه الهبوطي.

من جانبه كتب تشارلي ماكليغوت من "نومورا سيكيوريتيز إنترناشونال" (Nomura Securities International) في مذكرة إلى العملاء: "طلب العملاء يركز تماماً على مخاطر الهبوط، وهم مرعوبون من تفويت الصعود الكبير عندما لا يمتلكون أي أساس أو ما يكفي".