تفاعل مستثمرو السندات في أوروبا سريعاً مع تصريحات كريستين لاغارد رئيسة البنك المركزي الأوروبي؛ ما يعكس مدى اعتمادهم على الدعم الذي يوفِّره البنك؛ وذلك عقب يوم واحد من تلميح لاغارد إلى إمكانية خفض برنامج شراء الأصول إذا لزم الأمر.

وأثبتت أسواق الديون في إيطاليا مدى حساسيتها لقرارات المركزي الأوروبي مجدداً بعدما شهدت أسوأ تداولات منذ أبريل الماضي في الوقت الذي تترقَّب البلاد احتمال إجراء انتخابات مبكِّرة.

وأكَّدت لاغارد يوم الخميس، أنَّه قد لا تكون هناك حاجة لإقرار حزمة تحفيز البنك المركزي الأوروبي للتخفيف من حدَّة تداعيات جائحة كورونا، والبالغ قيمتها 1.85 تريليون يورو . كما أشارت لاغارد إلى إمكانية إعادة توزيع عمليات الشراء لتتمَّ "بالتساوي"، وهو ما زاد من قلق المستثمرين الذين استنتجوا من التصريحات إمكانية إبطاء وتيرة شراء السندات.

وأطلق مصرف "غولدمان ساكس" على الوضع الحالي ظاهرة "ذروة المركزي الأوروبي" في ظلِّ تزايد الاحتمالات بانتهاء المركزي من استخدام أقوى أدوات السياسة النقدية للحدِّ من التداعيات الاقتصادية لانتشار فيروس كورونا. وهو ما تتجه إليه بقية البنوك المركزية الرئيسية حول العالم من الولايات المتحدة امتداداً إلى اليابان، التي أشارت إلى توافر سيولة كافية بالاقتصادات لدعم التعافي، خاصة مع استهداف الحكومات الأوروبية زيادة الإنفاق، والتحفيز المالي بشكل غير مسبوق، مما يمهد لتحقيق عوائد أعلى من الاستثمار.

وقال بيتر شاتويل، رئيس استراتيجية الأصول المتعددة في ميزوهو انترناشيونال، "الموضوع يحمل تناقضاً" فبعيداً عن قرار البنك المركزي الأوروبي "يجب أن ترتفع العوائد في ظلِّ تسعير السندات لأثر انخفاض المخاطر".

تباطؤ يدفع لمزيد من الشراء

وأشارت لاغارد إلى أنَّ هناك جزءاً من حزمة التحفيز قد لا يتمُّ استخدامه طالما أنَّ الأوضاع المالية مناسبة، إذ قالت: "لا يوجد شيء غير مطروح على طاولة المناقشة". في حين قد تدفع الأحداث السياسية في إيطاليا إلى اختبار لجوء المركزي إلى بعض الخيارات.

وأشار "كوميرس بنك" إلى أنَّ إشارة البنك المركزي الأوروبي إلى احتمال تباطؤ وتيرة الشراء قد تؤدي إلى مجموعة من ردود الأفعال التي قد تضطر البنك إلى تسريع وتيرة الشراء.

وكتب الخبيران الاستراتيجيان مايكل ليستر، وماركو ستويكل: "من المفارقة أنَّ تصريحات البنك المركزي الأوروبي بعدم الاستخدام الكامل لقيمة برنامج التحفيز قد يدفع البنك إلى شراء المزيد". وأضافا: "من المحتمل أن يكون السبب في تردد المركزي الأوروبي خفض أحجام التداولات على السندات بشكل ملحوظ، ذلك النوع من التحرُّكات، وردود أفعال السوق".

تراجع السندات

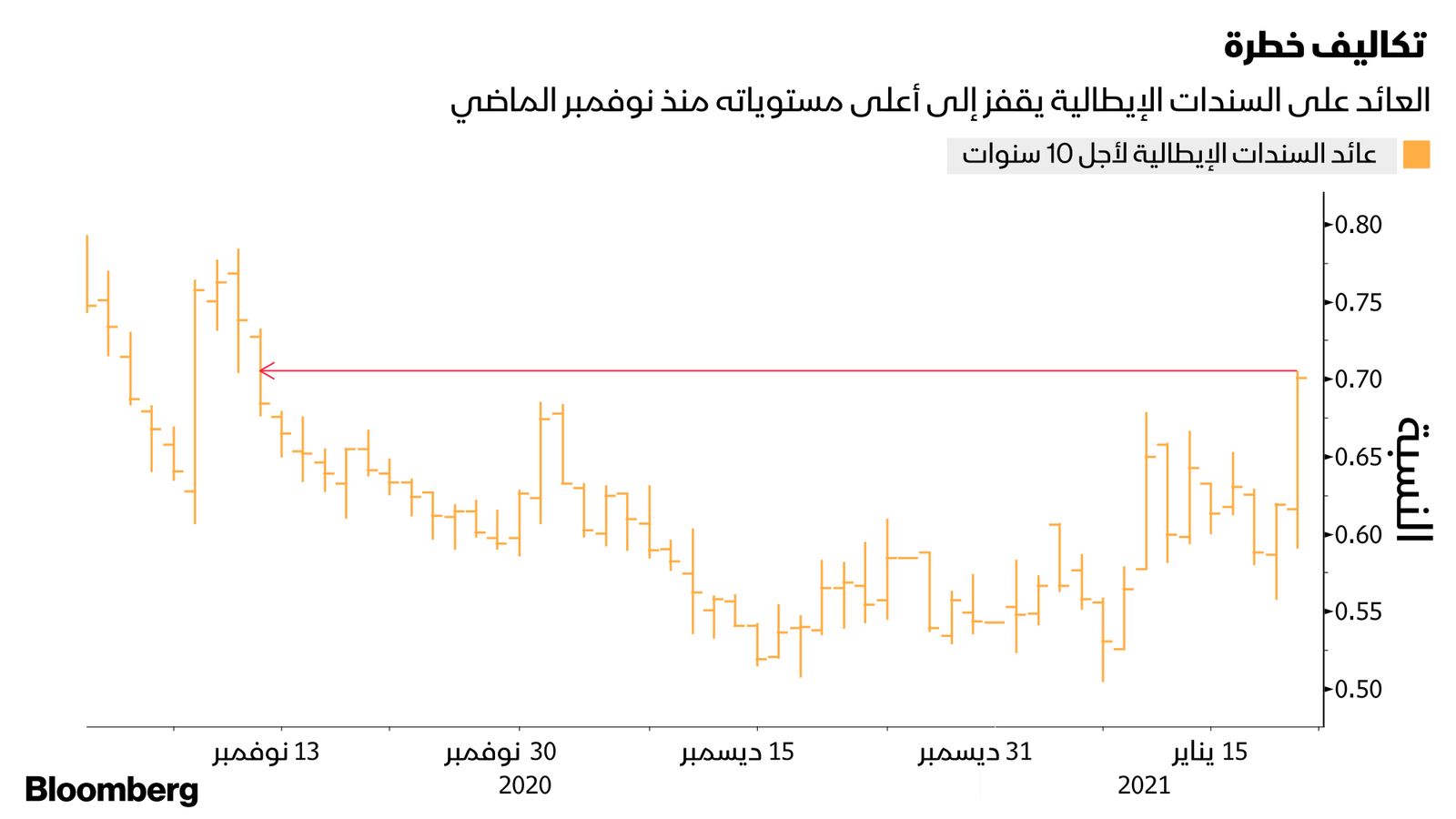

تراجع أداء السندات الإيطالية يوم الجمعة بعد تقرير نشرته صحيفة "كورييري ديلا سيرا" يتوقَّع إجراء رئيس الوزراء غوزيبي كونتي انتخابات مبكرة. فقد اقترب عائد السندات لأجل 10 سنوات من الزيادة بمقدار 12 نقطة أساس خلال تداولات الأسبوع في أكبر موجة ارتفاع منذ الموجة الأولى لجائحة كورونا. ويتزامن ذلك مع اتجاه الأوراق المالية في ألمانيا لتسجيل أداء سلبيٍّ بنهاية تداولات الأسبوع، بعدما اقتربت العائدات من تسجيل أعلى مستوى لها في سبعة أيام عند 0.49 % بتداولات يوم الخميس. في حين ارتفع سعر صرف اليورو 0.1 % إلى 1.2173 دولاراً.

وسبقت تصريحات لاغارد يوم الخميس إفصاح أحد المطَّلعين على الأمر بأنَّ البنك المركزي الأوروبي يهدف من شراء السندات إلى تقليص فجوة تكلفة الاقتراض بين أقوى وأضعف اقتصادات منطقة اليورو وصولاً إلى مستوى مستهدف حدَّده البنك من قبل.

وقد نجحت تلك السياسة في الإبقاء على معدَّلات العائد لدى أكثر الدول مديونية في منطقة أوروبا، مثل إيطاليا التي تضخَّمت احتياجاتها من الديون بسبب الجائحة.

خفض الدعم؟

تتضاءل أهمية مواصلة البنك المركزي الأوروبي في تقديم قدر أكبر من الدعم بالتزامن مع الانتهاء من الاتفاق على خروج بريطانيا من الاتحاد الأوروبي، والتوصُّل إلى لقاحات لفيروس كورونا، وقرب إقرار الاتحاد الأوروبي لحزمة مالية ضخمة.

وتنعكس تلك المتغيِّرات على أجواء المتداولين في أنحاء العالم كافةً. في الوقت الذي يتوقَّع فيه "جي بي مورغان لإدارة الأصول" ارتفاع عائد السندات الأمريكية لأجل 10 سنوات لتصل إلى 2% بنهاية العام في ظلِّ توقُّع إعلان الاحتياطي الفيدرالي الأمريكي إلى خفض عمليات الشراء مع حلول نهاية العام. كذلك قال محافظ بنك كندا، تيف ماكليم، إنَّ الاقتصاد يتمتَّع بفائض من برامج التحفيز بالإضافة إلى توقُّع بنك اليابان أن يبدأ تعافي الاقتصاد في أبريل المقبل.

وفي المقابل يبقى السؤال الرئيسي حول توقُّعات التضخم التي لم تكن في الحسبان بالنسبة لمنطقة اليورو لفترة طويلة، وذلك بالتزامن مع ارتفاع عقود مبادلات مؤشرات التضخم لخمس سنوات مقبلة، والسنوات الخمس التي تليها، إذ تمثِّل التوقُّعات مؤشراً لمدى ارتفاع الأسعار خلال العقد المقبل؛ فقد صعدت من أدنى مستوياتها التي سجَّلتها في مارس الماضي لتصل إلى 1.32% في حين يبقى ذلك أقل من المعدَّل المستهدف للبنك المركزي الأوروبي للتضخم، والبالغ 2% وما يزيد من تعقُّد الموقف توقُّع انخفاض تكلفة الاستيراد بالتزامن مع تزايد قوة اليورو.

ويتوقَّع أنطوان بوفيت كبير استراتيجي تداولات أسعار الفائدة في "أي إن جي غروب" أن يدفع مستثمري السندات عوائد السندات الأوروبي للارتفاع لاختبار استراتيجية البنك المركزي الأوروبي، وما إذا كان سيبقي على استخدام أهم ما يمتلك من أدوات تدخُّل السياسة النقدية.

وقال بوفيت: "لقد نصب صقور البنك المركزي الأوروبي فخاً لأنفسهم"و"إذا كانوا يريدون بالفعل أن يخفِّضوا برنامج الشراء، عليهم الإعلان عن زيادة الشراء، وهو ما دفع السوق إلى الشك في هدفهم، واتجه لاختبار نهجهم".