مع الانجذاب إلى بدائل أرخص، تبتعد مجموعة من مستثمري "وول ستريت" بطريقة متنامية عن المنتجات المالية الأكثر سيولة على الكوكب.

صندوق الاستثمار المتداول بالبورصة الأكبر والأكثر شهرة على مستوى العالم –صندوق "إس بي دي آر إس أند بي 500 تراست" (SPDR S&P 500 Trust) الضخم بقيمة 387 مليار دولار (رمز التداول: SPY)- ضحية لهذا الاتجاه خلال السنة الحالية، إذ ينجذب مديرو الثروة إلى النموذج المستنسخ الأقل تكلفة.

رسوم أقل

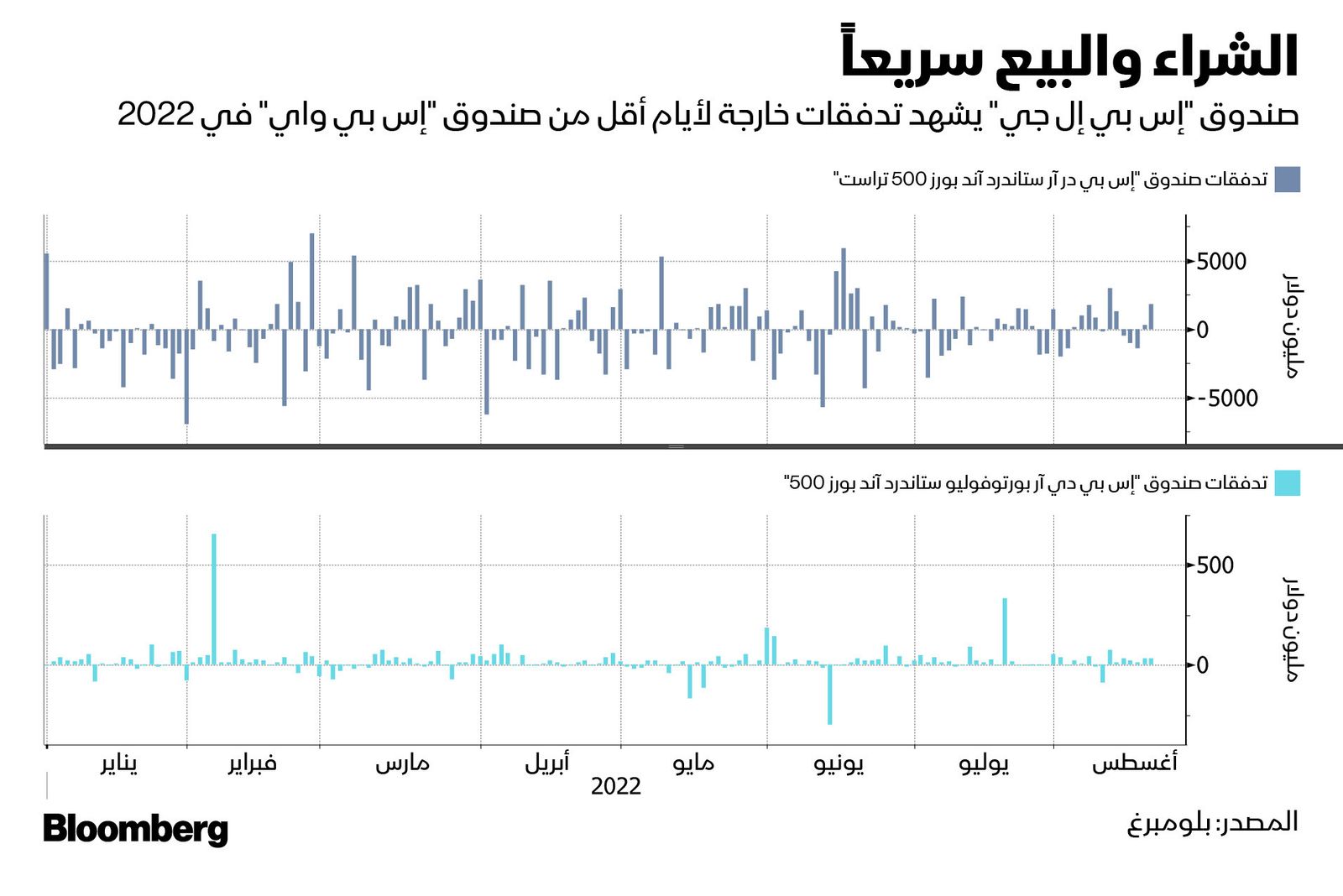

في حين أن 25 مليار دولار خرجت من صندوق "إس بي واي" خلال ما يصل إلى 80 يوماً من التدفقات الخارجة للسنة الحالية، فإنّ شقيقه الأصغر الذي يتعقب نفس المؤشر امتص 3 مليارات دولار خلال 32 يوماً فقط من الاستردادات.

السبب التقريبي هو أن "إس بي واي" تحصل على رسوم 10 نقاط أساس، وهو معدل ضخم نسبياً مقابل 3 نقاط أساس فقط للنموذج المستنسخ الأصغر والمشهور باسم صندوق "إس بي دي آر بورتفوليو إس أند بي 500" (SPDR Portfolio S&P 500) المتداول في البورصة (رمز التداول: [SPLG]) بقيمة 15 مليار دولار.

طفرة صناديق المؤشرات المتداولة تجذب 11 تريليون دولار وتنعش شركات الاستشارات

شهدت صناديق الاستثمار المتداولة ذات الأسماء الكبيرة نشاطاً مماثلاً، التي تستثمر في كل شيء، بداية من أسهم شركات التكنولوجيا الكبيرة والائتمان مرتفع العائد. كمثال، سجّل صندوق " إنفيسكو كيو كيو كيو تراست سيرياس 1 إي تي إف" (Invesco QQQ Trust Series 1 ETF) قيمته 181 مليار دولار (رمز التداول: [QQQ]) ما يصل إلى 70 يوماً من التدفقات الخارجة، بالمقارنة مع 20 يوماً فقط لصندوق "إنفيسكو ناسداك 100 إي تي إف " (Invesco NASDAQ 100 ETF) (رمز التداول: [QQQM]) وقيمته 5.5 مليار دولار.

بات الطلب المتنامي على المنتجات منخفضة التكلفة اتجاهاً متجذراً منذ أمد طويل بقطاع معروف بحرب الرسوم، لكنه قد يكون خياراً ذكياً بصورة متصاعدة لأولئك الذين يطمحون إلى إعادة بناء عمليات التعرض طويلة الأجل نظراً إلى ضغوط صعود التكلفة في كل الأنحاء خلال السنة الجارية.

استثمار طويل الأجل

"بالنسبة إلى الأفراد أو المستثمر المتبع لسياسة الشراء والاحتفاظ المحضة، الذي يفتش عن مركز استثمار لمدى أطول، فإنّ صناديق الاستثمار المتداولة الصغيرة الأرخص، التي توفر وصولاً مماثلاً، تُعَدّ منطقية للغاية لأنهم غير مضطرّين إلى إنفاق أكثر لأجل هذه السيولة الضخمة"، حسب سينثيا مورفي من مركز أبحاث الصناديق المتداولة "إي تي إف ثينك تانك" (ETF Think Tank).

كشفت بيانات "بلومبرغ" أن مضاربي الائتمان نقلوا 14 مليار دولار من "آي شيرز آي بوكس هاي يالد كوربوريت يوند إي تي إف" (iShares iBoxx High Yield Corporate Bond ETF) (رمز التداول: [HYG]) لصندوق "إي شيرز بورد يو إس دي هاي يالد كوروبوريت بوند إي تي إف" (iShares Broad USD High Yield Corporate Bond ETF) (رمز التداول: [USHY]) الأصغر. أخذ صندوق "يو إس إتش واي" طريقه نحو التفوق على صندوق "إتش واي جي" من حيث التدفقات الداخلة للسنة الثانية على التوالي.

تقدم صناديق الاستثمار المتداولة الأكثر تكلفة على غرار "إس بي واي" أو "كيو كيو كيو" سيولة غير مسبوقة لها تقريباً بأحجام يومية كبيرة لصناديق التحوط ومثيلاتها، لكن شركات الاستشارات المالية المهتمة بالتكلفة والمستثمرين الأفراد يتطلعون إلى توفير نقطتَي أساس سنوياً، حسب خبراء القطاع.

المستثمرون يتخارجون من صناديق الأسهم بسبب مخاوف الركود

برز نظام بيئي حول صندوق الاستثمار المتداول بالبورصة جراء الحجم الهائل لإجمالي مبيعات صندوق "إس بي واي"، إذ تستعمل المؤسسات والمضاربون المحترفون المنتج المالي لتحويل التعرض، وذلك في الأغلب على أساس يوميّ. تُعتبر هذه حالة استخدام مختلفة عن حالة صندوق "إس بي إل جي"، وهي أكثر جاذبية لمن يوزعون مخصصات الاستثمار عبر نهج الشراء والاحتفاظ، أكثر من المضاربين في الأرباح السريعة الذين يُجْرون معاملات بمعدل تكرار عالٍ.

سلاح السيولة المالية

قال جيمس سيفارت من "بلومبرغ إنتليجنس": "(إس بي واي) هو الورقة المالية الأكثر سيولة على هذا الكوكب، وتضيفها إلى عقود الخيارات والعقود الآجلة وكل الأشياء، ولا يوجد شيء آخر ينافسها".

علاوة على "كيو كيو كيو" و"كيو كيو كيو إم"، أطلقت "إنفيسكو" الصندوق المتداول بالبورصة "إنفيسكو أوبتيموم يالد ديفيرسفايد كوموديتي استراتيجي نو كيه-1 إي تي في" (Invesco Optimum Yield Diversified Commodity Strategy No K-1 ETF)، (رمز التداول: [PDBC]) في 2014، كمتابعة لصندوق ممتاز يسمى "إنفيسكو دي بي كوموديتي إنديكس تراكينغ فاند" (Invesco DB Commodity Index Tracking Fund)، (رمز التداول: [DBC]). جمع "بي دي بي سي" الذي يحصل على 59 نقطة أساس ما يفوق 8 مليارات دولار من الأصول، ليتخطى 3.6 مليار دولار جمعها "دي بي سي"، الذي تبلغ نسبة نفقاته 88 نقطة أساس.

عوضاً عن تخفيض الرسوم ببساطة، يكون من المنطقي أن يطلق المصدرون مستويين مختلفين للسعر من خلال ذات الاستراتيجية لجذب أكبر شريحة ممكنة من المستثمرين، حسب جيسون بلوم من "إنفيسكو".

الصناديق الأقدم

قال بلوم، رئيس استراتيجيات الدخل الثابت والاستثمارات البديلة لصناديق الاستثمار المتداولة بالبورصة: "قد تبدو ظاهرياً المسألة كما لو كنت تطلق للتوّ نموذجاً مستنسخاً من صندوق قديم بنسبة نفقات أقل لأن الناس يشكون من ارتفاع رسوم الإدارة، وهذا عادة لا يُعَدّ القصة بأكملها، وسيستغرق الموضوع أعواماً عديدة لبناء أصول مدارة تصل إلى مستويات قد تكون قابلة للمقارنة مع الصندوق الأقدم. لذلك قد يكون للصندوق الأقدم محفظة تحتوى على سيولة أكثر بكثير، وسيبقى ذلك مهماً".

كيف تعيد شركات إدارة الأصول الكبرى رسم صورتها لتستهدف متوسطي الثراء؟

توجد أيضاً حقيقة بسيطة تشير إلى أن الرسوم الأعلى تولد أموالاً أكثر لعمالقة صناديق الاستثمار في "وول ستريت". يحقق "إس بي واي" نحو 368 مليون دولار سنوياً لـشركة "ستيت ستريت غلوبال أدفيسورز" (State Street Global Advisors)، بالمقارنة بـ"إس بي إل جي" الذي يجذب 4.6 مليون دولار. تنطبق هذه العملية الحسابية أيضاً على أكبر صندوق استثمار متداول بالبورصة للسلع الأساسية، صندوق "إس بي دي آر غولد شيرز" (SPDR Gold Shares)، (رمز التداول: [GLD]) بقيمة 56 مليار دولار، الذي يحصل على رسوم مرتفعة نسبياً تصل إلى 40 نقطة أساس ويجذب ما يزيد على 220 مليون دولار سنوياً.

اختتم مورفي من "إي تي إف ثينك تانك" قائلاً: "هذه الصناديق ("إس بي واي" و"جي إل دي" و"كيو كيو كيو") هي جزء من أكبر الصناديق الموجودة، نظراً إلى كونها مصادر ضخمة لإيرادات هذه المؤسسات".