هل وصلنا للقاع بعد؟

الآن بعد أن عدت برسومات بيانية، اسمحوا لي أن أشرح معضلة سوق الأسهم، بعد أن شهد الشهر الماضي صعوداً كبيراً، تبعه يوم عمل ممل ومريح ليبدأ شهر أغسطس.

لا تتحرك الأسواق أبداً في خط مستقيم مثالي، ويتخلل عمليات البيع المطولة الكثير من الارتفاعات القوية، وتوضح الرسوم البيانية مسار مؤشر "ستاندرد آند بورز 500" بعد وصوله أعلى مستوى مؤخراً في يناير، وبعد القمم التي سبقت فترات السوق الهابطة الكبيرة، والتي بدأت في عامي 2000 و2007. حتى بعد شهر يوليو الحار، لا تزال موجة البيع الحالية أكثر حدة إلى حد ما من هاتين:

فرص شراء ممتازة

ومع ذلك، كان انتعاش يوليو يستحق المراقبة حقاً، وكتب زميلي كاميرون كريس مقال رأي رائع في عموده بعنوان "ماكرو مان" (Macro Man) على "بلومبرغ تيرمينال"، وفحص جميع المرات التي انخفض فيها مؤشر "ستاندرد آند بورز 500" بنسبة 7.5% في شهر تقويمي واحد ثم عوّض خسائره على الأقل في الشهر التالي، ولا يحدث ذلك كثيراً. في الواقع، هذه هي المرة السادسة فقط من نوعها منذ الحرب العالمية الثانية، وجاءت المرات الأخرى في أكتوبر 1974، وأكتوبر 2002، ومارس 2009، ويناير 2019، وأبريل 2020. وسيرى من يقرأ بانتظام هذه الفرص كفرص شراء ممتازة عندما كانت السوق في أو بالقرب من قاع رئيسي، وبلغ متوسط عائد "ستاندرد آند بورز 500" بعد 12 شهراً من هذه الوقائع 30%.

إذاً، تحدث إشارات انتهاء الخطر الكاذبة أثناء فترات السوق الهابطة الطويلة، لكن الانتعاش هذه المرة مثير للاهتمام، ويشير "كاميرون" أيضاً إلى أنه كانت هناك خمس حوادث من هذا النوع بين عامي 1931 و1940، وكانت معظمها أوقاتاً عصيبة للشراء، وعلى النقيض من فترة الكساد الاقتصادي الكبير، جاءت جميع التحولات الخمسة منذ عام 1974 بمجرد أن خفض الاحتياطي الفيدرالي بالفعل أسعار الفائدة بشدة، وهذا لم يحدث بعد، وبالتأكيد لن يحدث لبعض الوقت، لذا فإن هذا الانتعاش ينطوي على ثقة كبيرة، وغير مسبوقة فعلياً، بأن "الفيدرالي" سيتبنى قريباً تحولاً كبيراً في المسار.

فهل هذه الثقة سابقة لأوانها؟ تعتقد ليزا شاليت من ذراع إدارة الثروات في "مورغان ستانلي" ذلك بالتأكيد، وخطر لها اقتباس من فيلم "واينز وورلد" (Wayne’s World) لإيضاح وجهة نظرها في مذكرة صدرت يوم الإثنين:

"في ظل رفع الفائدة على الأموال الفيدرالية بمقدار 75 نقطة أساس أخرى، وتحطم مقاييس التضخم، ووميض مؤشرات الركود باللون الأحمر، ارتفعت الأسهم والسندات على حد سواء نتيجة احتمال التحول في الموقف السياسي، لكن هل تمت المهمة؟ لا"!

صعود في قلب سوق هابطة

وهي تتمسك بوجهة النظر القائلة بأننا شهدنا للتو ارتفاعاً كبيراً في قلب سوق هابطة، مدفوعاً بالمستثمرين الذين "يبدو أنهم يعتقدون أن التضخم قد هُزم ويتوقعون أن يبدأ الاحتياطي الفيدرالي خفض سعر الفائدة على الأموال الفيدرالية في وقت قريب ربما في مارس المقبل".

يتزايد القلق من أن ارتفاع أسعار الفائدة سيدفع الاقتصاد إلى الركود مع تشديد الاحتياطي الفيدرالي للسياسة النقدية بقوة لخفض التضخم الأكثر حدة في أربعة عقود، وقال رئيس الفيدرالي، جيروم باول، إن الفشل في استعادة استقرار الأسعار سيكون "خطأ أكبر" من دفع الولايات المتحدة إلى الركود، واستمر في التأكيد على أن الأمة يمكنها تجنبه.

وقدمت "شاليت" ثلاثة أسباب تفسر لما تتوقع المزيد من التقلبات في الأسهم الأميركية:

أولاً، السياسة يظهر تأثيرها متأخراً، وهو أمر يبدو أن المستثمرين يتجاهلونه، حيث "لا تزال الآثار المترتبة على تشديد الأوضاع المالية وارتفاع أسعار الفائدة وتخفيض المركز المالي أمامنا، كما أنهم يتحركون على أساس أن التضخم قد تم ترويضه وأن العوائد الحقيقية ستنخفض، ما يدعم التقييمات العالية للأسهم والائتمان".

ثانياً، تزداد حالة عدم اليقين بشأن السياسة النقدية، مع تخلي الاحتياطي الفيدرالي عن التوجيهات الاسترشادية، وهذا يترجم إلى علاوات مخاطر أعلى. و"يشير الفيدرالي المعتمد على البيانات إلى مزيد من التقلبات السوقية والتحركات المفاجئة في كلا الاتجاهين، وفي ظل استمرار التأثير الكامل للسياسة في المستقبل، والمجهول المحيط بالتضخم والسيولة والوظائف والجغرافيا السياسية، نفضل انتظار اتساع علاوات المخاطر بما يعكس بشكل أنسب عدم اليقين".

ثالثًا، أضافت "شاليت" أنه في أحسن الأحوال يمكن القول إن الأسهم تقييمها عادل وليس أكثر، وتقدّر أن علاوة مخاطر الأسهم تبلغ حوالي 300 نقطة أساس مقابل 350 نقطة أساس في المتوسط خلال السنوات الـ13 الماضية، واستناداً على ذلك، فهي تتوقع نمواً ضعيفاً على المدى القريب و"تضخم أعلى لفترة أطول".

أفضل وقت شراء

قالت: "يبلغ مضاعف ربحية الأرباح التي لا يزال من المرجح مراجعتها هبوطياً 17.8 مرة.. خلال فترات التشديد الصارم للسياسة من قبل الفيدرالي والدخول في ركود، وأثبت التاريخ أن أفضل وقت لشراء الأسهم هو عندما تكون علاوة المخاطر فوق 450 نقطة أساس".

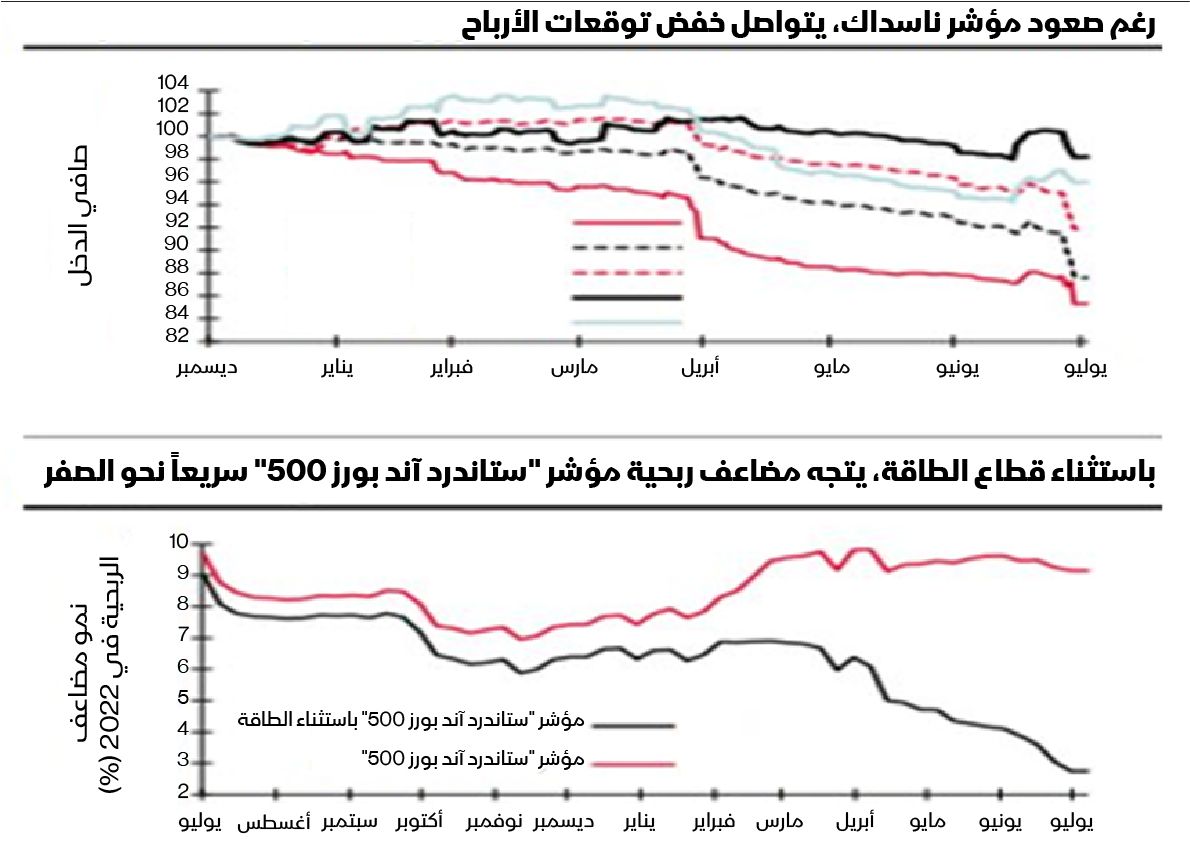

كما قلتُ في تغطية يوم الإثنين، تميل تقديرات الأرباح الآجلة إلى الانخفاض كثيراً عن ذروتها بحلول الوقت الذي تتمكن فيه السوق من الانخفاض لمستوى يسمح للمستثمرين بالتحرك ضمنه، وبالتأكيد لم يحدث ذلك بعد، ويبدو أن عملية المراجعة الهبوطية بدأت للتو، وتوضح الرسوم البيانية من أندرو لابثورن، كبير الاستراتيجيين الكميين، في "سوسيتيه جنرال" القصة.

تعرضت توقعات أرباح "ناسداك" لكل ربع سنوي حتى الربع الثاني من العام المقبل للمراجعة الهبوطية، وعانت من خفض حاد بشكل خاص في الأيام القليلة الماضية. في نفس الوقت يخفي انتعاش قطاع الطاقة حقيقة أن توقعات نمو الأرباح العام الجاري لبقية قطاعات مؤشر "ستاندرد آند بورز 500" تنزلق نحو الصفر، ومثلما أنه من غير المعتاد المعاناة من ركود اقتصادي أو سوق هابطة للأسهم دون انخفاض صريح في الأرباح، فإن هذا يوحي بالمزيد في المستقبل:

وبالنظر إلى حجم المجهول، قالت "شاليت" إنها "مندهشة من قوة معنويات "تحمل المخاطر"... إذا انخفضت التقييمات وأصبحت جذابة حقاً، فقد نفهم الاستعداد لاتخاذ بعض الرهانات، لكنها ليست كذلك".

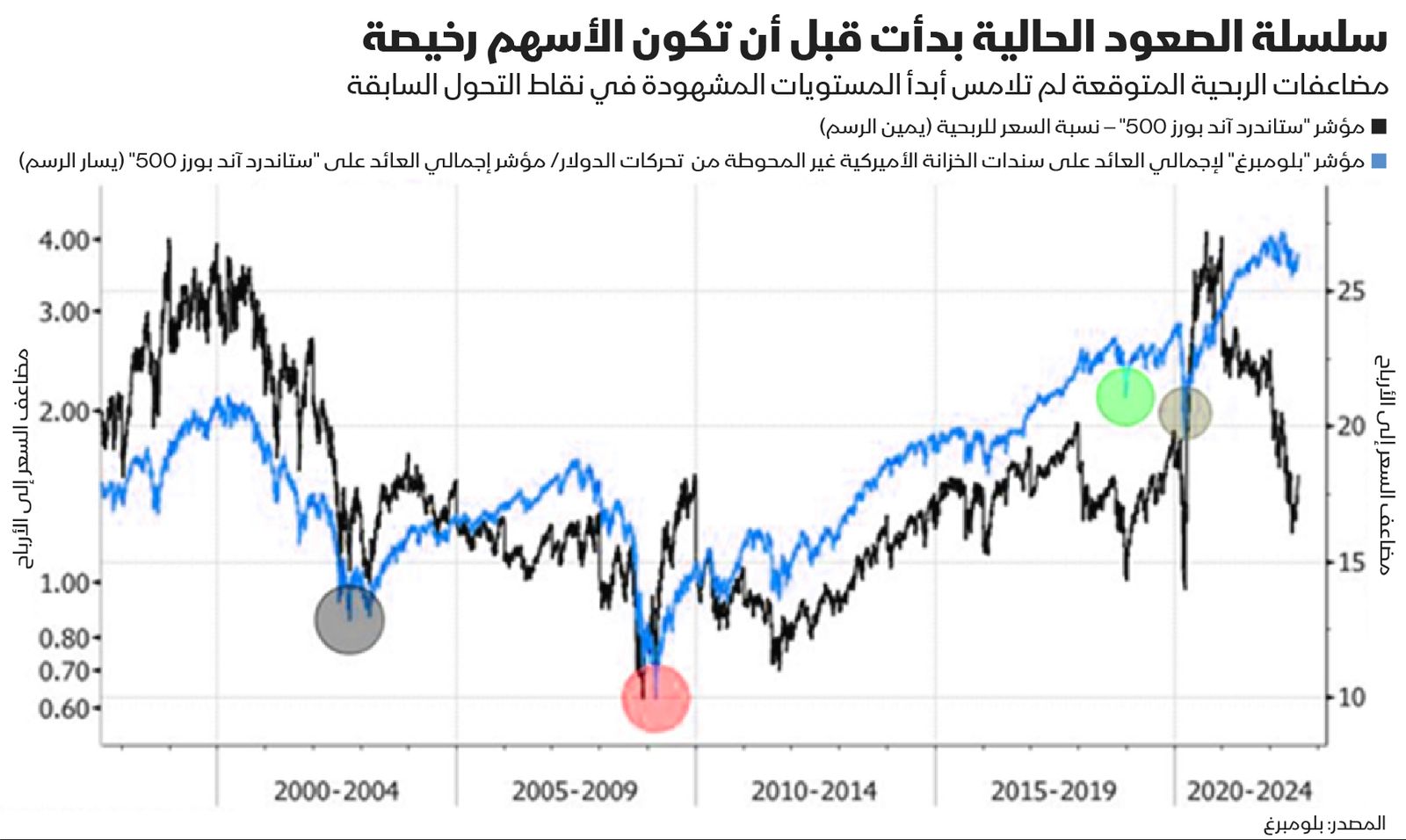

للتوضيح، إليك كيف تحرك مؤشر "بلومبرغ" لمضاعف ربحية مؤشر "ستاندرد آند بورز 500" على مدار الـ25 عاماً الماضية، مقارنةً بأداء مؤشر ستاندرد آند بورز" نسبة لمؤشر "بلومبرغ" لسندات الخزانة، حيث تميل المستويات المنخفضة لمضاعف الربحية إلى التزامن مع الفرص الجيدة لشراء الأسهم مقارنة بالسندات، لكن في جميع الحالات السابقة، جاءت فرص الشراء عندما كانت نسبة السعر للربحية أقل من 15 مرة، وهذه المرة توقفت عند 16 مرة وارتفعت حتى رغم أن الأرباح المرتقبة التي يعتمد عليها مضاعف الربحية تبدو مرتفعة للغاية لكثير من الناس.

علاوة على ذلك، ليس الأمر كما لو أن أداء الأسهم سيئ للغاية مقارنة بالسندات هذه المرة، وقد فحصت فرص الشراء الأربع التي أشار إليها كاميرون كريس في بحثه لأشهر التحولات الكبيرة في أسعار الأسهم والتي ذكرتها سابقاً، ولا يبدو ما يحدث حالياً مثل أي منها.

من المهم أن تبقي عقلك منفتحاً، فلم يسبق أي موجة بيع سابقة في سوق الأسهم خلال المائة عام الماضية وباء عالمي، أو الإجراءات المالية والنقدية اليائسة التي صاحبته، لذا فإن هذه منطقة إبحار مجهولة، لكن بشكل عام، من الأفضل التصرف وفق عدم الوصول للقاع بعد.

مؤشرات التضخم

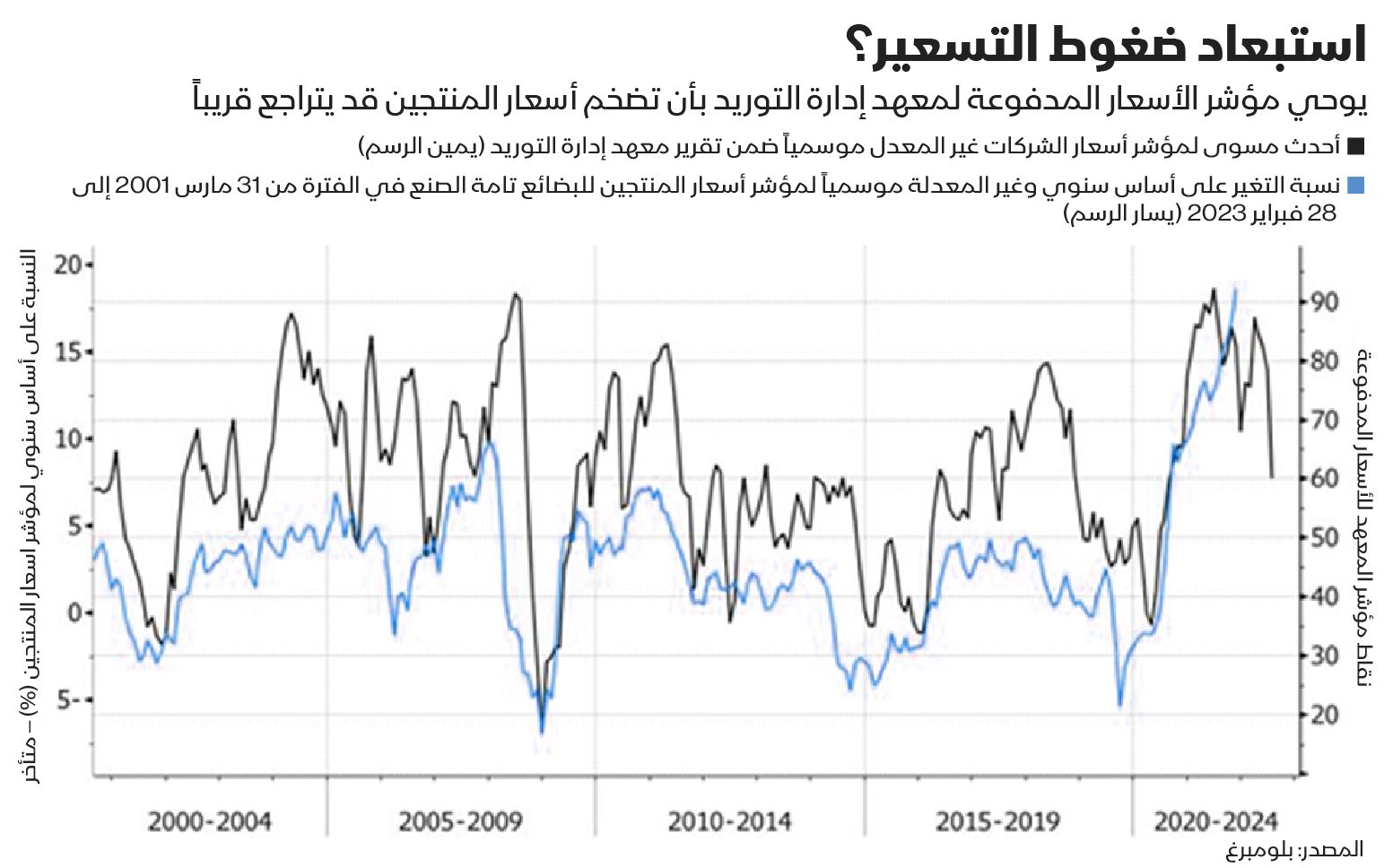

هناك عنصر واحد على الأقل واعد جداً في الإصدار المنتظم للبيانات المصاحب لبداية الشهر، ويسأل مسح التصنيع لمعهد إدارة التوريد (ISM) بانتظام مديري المشتريات في الولايات المتحدة عن الأسعار المدفوعة، وتجاوز الرقم 90 نقطة في وقت ما العام الماضي، والآن، بعد انخفاض حاد وغير متوقع الشهر الماضي، عاد إلى 60. يُعدّ هذا أمراً مشجعاً لأصحاب وجهة النظر القائلة بأن التضخم سيخرج عن السيطرة نتيجة السياسات النقدية الميسرة لأنه أثبت بمرور الوقت أنه مؤشر رئيسي جيد لتضخم أسعار المنتجين، ويوضح الرسم البياني التالي مؤشر الأسعار المدفوعة، وتأخر مؤشر أسعار المنتجين على أساس سنوي عنه ستة أشهر:

المفاجآت تحدث، لكنها تبدو هذه مشجعة من منظور أي شخص يريد انخفاض التضخم، وسواء انهار الطلب أو هدأت ضغوط سلاسل التوريد (وهذا هو الاحتمال الأرجح)، يبدو أنه ليس هناك تراجعاً في ضغوط الأسعار في الأفق.

إشارات السندات المتضاربة

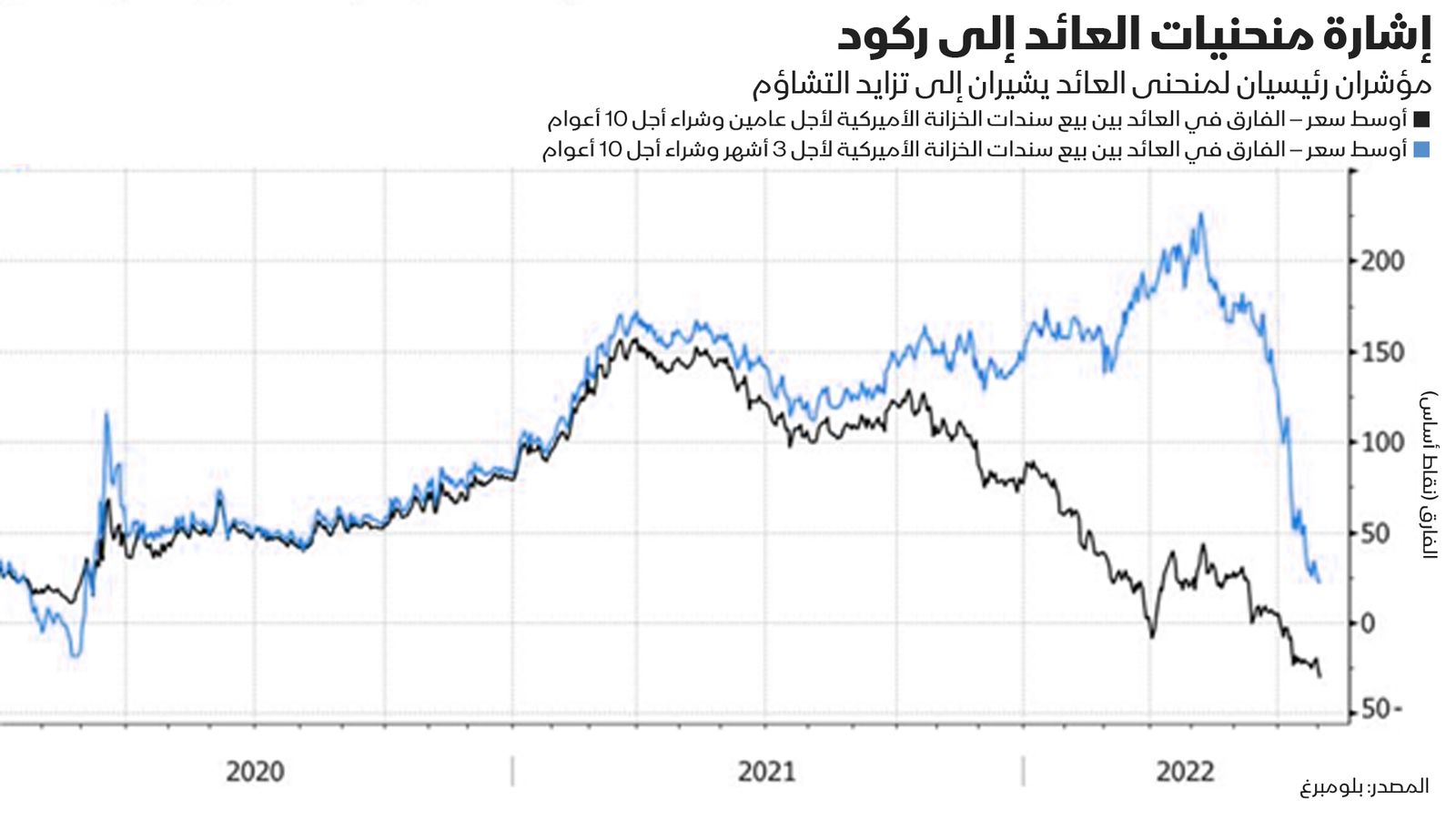

قد يساعد ذلك في التوفيق بين بعض الإشارات الأكثر تناقضاً القادمة من سوق السندات، ويشير منحنى العائد إلى القناعة المتزايدة بأن الركود وشيك (وأيضاً من خلال استمرار الاعتقاد بتراجع التضخم قريباً)، والنسخة الأكثر تتبعاً من منحنى العائد، وهي الفارق بين عائدات السندات لأجل عامين و10 أعوام، أصبحت الآن مقلوبة بعمق مثلما كانت في 16 عاماً. بعبارة أخرى، تتجاوز العائدات قصيرة الأجل العوائد طويلة الأجل، وهو موقف لا يكون منطقياً إلا إذا كنت تتوقع أن يتباطأ الاقتصاد قريباً.

المؤشر المؤكد، لكن الأقل تتبعاً على الركود والذي لا ينقلب سوى عندما ترتفع أسعار الفائدة قصيرة الأجل ويكون التباطؤ الاقتصادي وشيكاً حقاً، هو منحنى فارق العائد بين أذون الثلاثة أشهر وسندات الـ10 سنوات. (لاحظ أنه انقلب بطريقة ما لفترة وجيزة عشية الإغلاقات المرتبطة بكوفيد في فبراير 2020)، وتحرك المنحنيان في اتجاهات مختلفة خلال معظم الاثني عشر شهراً الماضية، ولكن الآن أصبح منحنى الثلاثة أشهر مستوياً بشكل كبير، ويبتعد حوالي 21 نقطة أساس عن الانقلاب.

فيدرالي متساهل تماماً

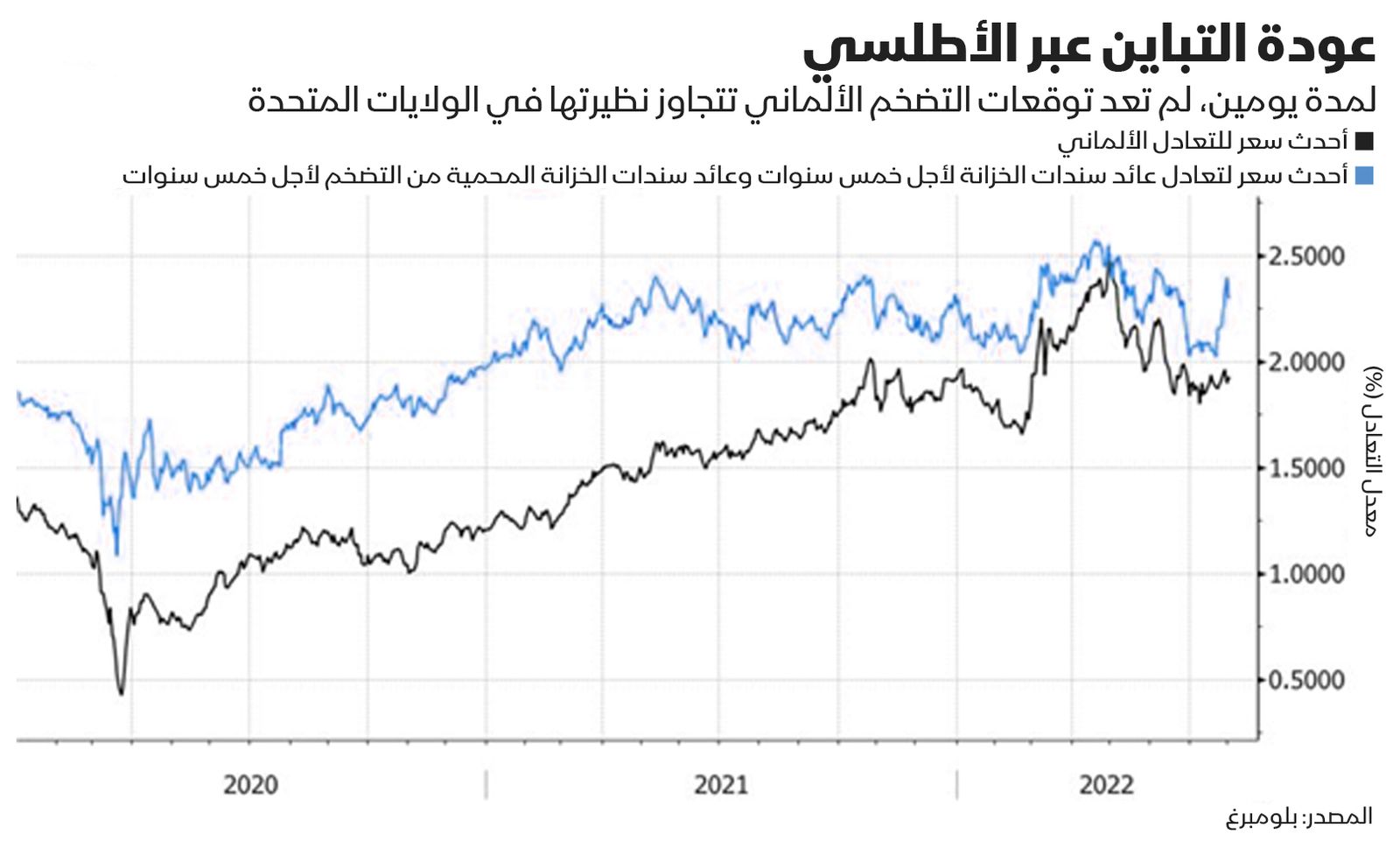

ثم إن هناك السلوك الغريب لمعدلات تعادل التضخم مع العائد، وارتفع الفارق بين عائد سندات الخزانة لأجل خمس سنوات وعائد سندات الخزانة المحمية من التضخم لأجل خمس سنوات، وهو مقياس محبوب للغاية للاحتياطي الفيدرالي ويقيس توقعات السوق لمتوسط التضخم المحتمل للسنوات الخمس التي تبدأ بعد خمس سنوات من الآن، ارتفاعاً حاداً في الولايات المتحدة في الأيام القليلة الماضية، ورغم أنه لا يزال أدنى من ذروته في وقت سابق من العام الجاري، فإنه يسير في اتجاه يشير إلى أن الاحتياطي الفيدرالي سيكون متساهلاً تماماً.

واستناداً إلى معدل التعادل المكافئ في ألمانيا، حيث سيطرت إمكانية عودة التضخم فجأة على الأفكار قبل بضعة أشهر ثم تراجعت بمجرد أن تفوقت توقعات التضخم الألمانية على تلك في الولايات المتحدة، يبدو أن هذه ظاهرة أميركية، وبينما أغلب السوق مهيّأة لوقوع خطأ ناتج عن تشديد الفيدرالي للسياسة النقدية، فإن معدلات التعادل تشير إلى أن هناك مخاطر أكبر ستنجم عن الفيدرالي المتساهل.

لكي نكون واضحين، فإن الأسواق التي نستشف منها معدلات التعادل ليست هي الزاوية الأكثر سيولة في سوق الدخل الثابت، ومن المحتمل أن تكون مؤشراً خاطئاً ناتج عن تحولات السيولة، لكنها غريبة للغاية.

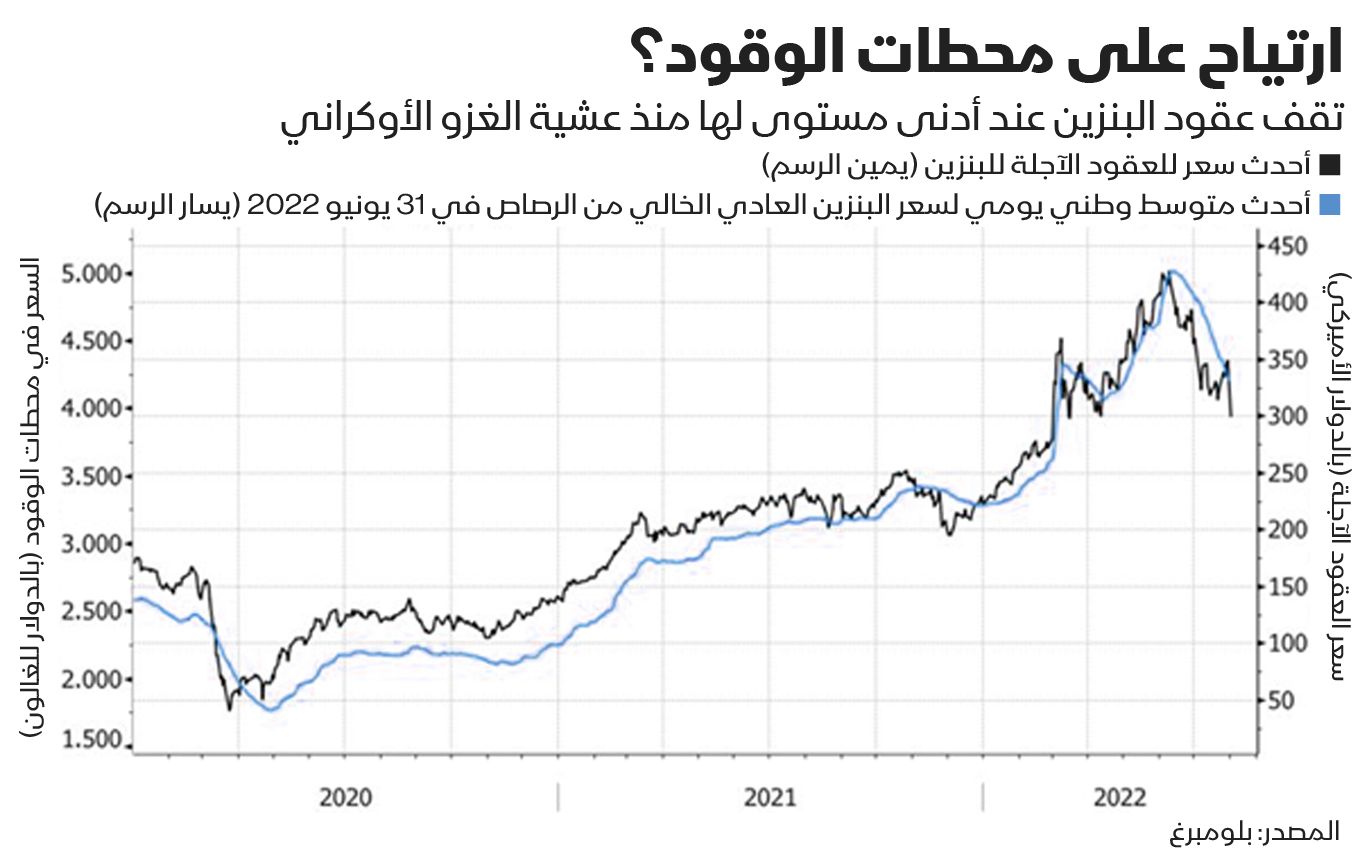

وفي تناقض مع سوق السندات، حان وقت صب البنزين على النار، انتقل العقد الآجل للبنزين العام إلى شهر جديد اليوم، لذلك يمكن أن تكون حدة الانخفاض المشهود يوم الإثنين الماضي مبالغ فيها، ولكن بطريقة ما عاد سعر البنزين الآجل إلى ما كان عليه عشية الغزو الأوكراني، وتميل الأسعار في محطات الوقود إلى التغير وفق أسعار العقود دون تأخير كبير:

كل هذا قد يغير الحسابات السياسية الأميركية كما هو متصور. وأسعار الغاز مهمة كثيراً، فهي مرئية، وتتحرك بسرعة، ويمكن أن تلحق الضرر فعلياً، وقبل الانخفاض الأحدث في أسعار العقود الآجلة، كان تقدير جمعية السيارات الأميركية لمتوسط السعر عند المضخة يُظهر معدل تضخم سنوي عند أدنى مستوى له منذ أوائل عام 2021، باستثناء أيام قليلة قبل الغزو الأوكراني، وصحيحٌ أن التضخم السنوي لا يزال مرتفعاً بحدة عند 32%، لكن اتجاهه لا لبس فيه.

ستساعد الكثير من العوامل الجيوسياسية في تحديد ما إذا كان سعر البنزين سيظل منخفضاً للغاية أم لا، كما أن الغاز الأرخص لن يفعل شيئاً لحل مشكلات مثل ارتفاع الإيجارات واستمرار زيادات الأسعار عبر الاقتصاد، ومع ذلك، فمن المعقول أن يتمكنوا من تغيير المعنويات، ورغم أن ذلك بعيد كل البعد عن اليقين، ولكن بالنسبة للمضاربين على ارتفاع الأسهم والديمقراطيين الأميركيين على حد سواء، فهو بصيص أمل.