يرى "غولدمان ساكس" أن عمليات بيع الأسهم ستصل لقاعها بمجرد أن يشير بنك الاحتياطي الفيدرالي الأمريكي إلى نهاية التشديد، وهو أمر مستبعد إلا إذا وقع ركود واضح.

كتب فيكي تشانغ، الخبير الإستراتيجي في "غولدمان"، في مذكرة: "قد يكون من الضروري للسوق أن يصبح أكثر ثقة مما هو عليه الآن في أن تشديد الظروف المالية كان كافياً وأن الاحتياطي الفيدرالي قد قدم وأشار إلى تشديد كافٍ.. وتاريخياً يتوقف تشديد السياسة النقدية قبل حوالي ثلاثة أشهر من وصول الأسهم للقاع، وتتحول للتيسير بعد شهرين تقريباً".

هبطت الأسهم الأمريكية العام الجاري وسط مخاوف المستثمرين من أن يُغرق الفيدرالي الاقتصاد في ركود نتيجة تشديده النشط للسياسة النقدية وسط صعود التضخم.

ولامس مؤشر "ستاندرد آند بورز 500" السوق الهابطة يوم الجمعة بينما تراجع مؤشر "ناسداك 100" بأكثر من 25% في 2022 إذ قادت أسهم التكنولوجيا عالية التقييمات إلى موجة بيع بسبب المخاوف من أن تحدّ الفائدة المرتفعة من نمو الأرباح المستقبلية.

قال تشانغ إن "تحول الفيدرالي إلى التيسير غير مرجح دون انزلاق مباشر نحو ركود، لكن -كما حدث في أواخر 2018- قد تكون الإشارة الواضحة على أن مخاطر التشديد تنحسر كافية".

رفع "الاحتياطي الفيدرالي" الفائدة بمقدار 50 نقطة أساس في وقت سابق من الشهر الجاري -إلى نطاق مستهدف بين 0.75% إلى 1%- وأشار الرئيس جيروم باول إلى أنه في طريقه لاتخاذ خطوات مماثلة في الحجم أثناء اجتماعاته في يونيو ويوليو.

يتطلع المستثمرون إلى تفاصيل أحدث اجتماع للفيدرالي لتحديد سعر الفائدة المتوقع صدورها الأسبوع الجاري للحصول على نظرة ثاقبة لمسار التشديد من قبل البنك المركزي الأمريكي.

وقالت رئيسة "الاحتياطي الفيدرالي" في مدينة كانساس سيتي، إستر جورج، إنها تتوقع أن يرفع البنك المركزي أسعار الفائدة إلى 2% بحلول أغسطس، موضحة أن مسار التشديد الإضافي سيسترشد بقدر انحسار التضخم المرتفع.

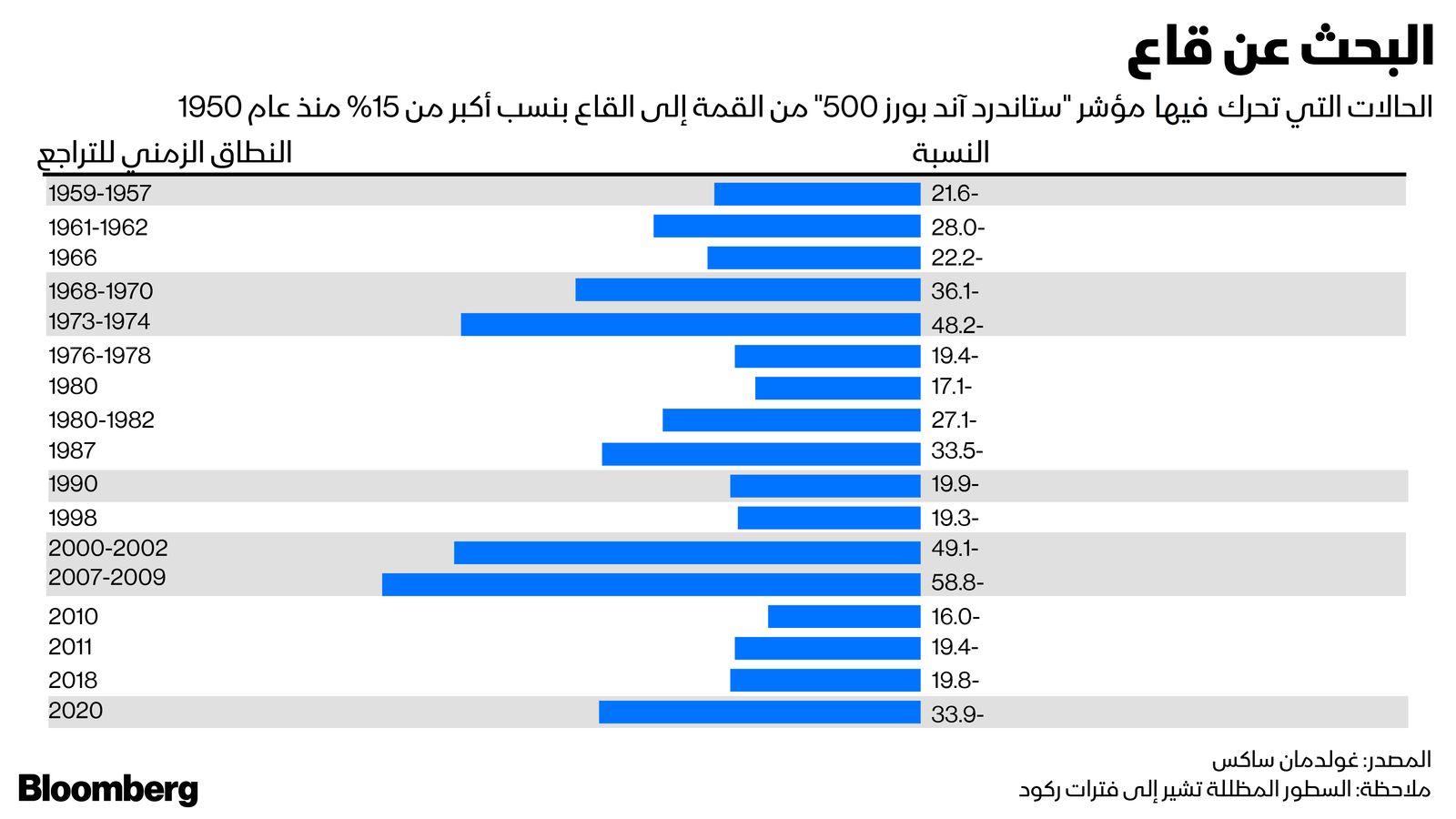

ويقول "غولدمان" إنه في الماضي، كانت حركات التصحيح في سوق الأسهم والتي يغذّيها التشديد النقدي تميل إلى الوصول للقاع عندما كان "الاحتياطي الفيدرالي" يتحول نحو التيسير، بغض النظر عن انخفاض النشاط الاقتصادي إذ يراهن المستثمرون على أن النشاط سيرتفع على أي حال بفضل خفض الفائدة.

ورجح تشانغ أن مستثمري الأسهم هذه المرة لن يحصلوا على إشارة واضحة من "الاحتياطي الفيدرالي" حول تحول السياسة حتى يكون هناك دليل قوي على تباطؤ النمو أو هدوء الأسعار.

وقال تشانغ: "إذا استخدمنا التاريخ كدليل، سنجد أنه لكي تتعافى الأسهم من مستوياتها المتدنية الأحدث (وتتوقف عن التراجع)، فإن هذا النوع من الانكماش الناجم عن التشديد النقدي من المرجح أن ينتهي عندما يتحول موقف الاحتياطي الفيدرالي نفسه.. ومن أجل رؤية تعافٍ مُستدام قد تكون السوق بحاجة إلى رؤية إشارات على تباطؤ التضخم ويتوقع الاقتصاديون الأمريكيون تباطؤه في النصف الثاني من العام الجاري".