حيثما يرى المستثمرون في أسوأق الأسهم اضطراباً رقمياً، تجد شركات الاستحواذ فرصة للاستثمار. فالتقييم المنخفض لأسهم تواجه تحدياتٍ استراتيجية، يجعل من هذه الأسهم جاذبة لشركات الاستثمار المباشر. غير أن غنيمة هذه الشركات، ليست أهدافاً سهلة: فعلاوات الاستحواذ التقليدية، لا تتلاءم حقاً مع بعض الأسهم التي تنخفض أسعارها بشكل حاد.

اقرأ أيضاً: "فيليب موريس" تقتنص "سويدش ماتش" للتبغ مقابل 16 مليار دولار

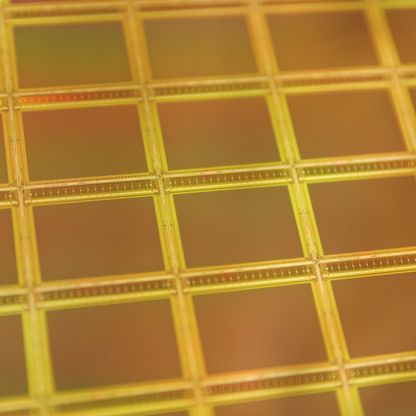

تعتبر شركة "تمينوس" (Temenos)، أحدث مثال على ذلك. فقد نشرت "بلومبرغ نيوز" الأسبوع الماضي أن شركة الاستحواذ الأمريكية "ثوما برافو" (Thoma Bravo) عرضت شراءَ هذه الشركة السويسرية المتخصصة في البرمجيات المالية. كان سهم "تمينوس" قد انخفض قبل ذلك تقريباً إلى نصف قيمته التي سجلها في شهر يونيو من العام الماضي، وسط مخاوف من أن عملاء الخدمات المصرفية الأساسيين بالنسبة إلى الشركة، قد يهجرونها إلى شركات منافسة جديدة تقدم خدمات تأجير البرامج عبر الإنترنت.

اقرأ المزيد: "وول ستريت" تراهن على فشل صفقة استحواذ "مايكروسوفت" على "أكتيفيجن"

تتحول شركة "تمينوس" نفسها، من نموذج الأعمال القائم على بيع التراخيص لتشغيل البرمجيات، إلى نموذج يقوم على الاشتراك لسنوات عدة بهذه البرمجيات. من شأن هذا التحوّل أن يؤدي إلى تقليص تدفق السيولة في الأجل القصير، لأن قيمة المبيعات ستتوزع على فترة زمنية أطول. حتى المحللين الذين يتوقعون هبوط الأسهم، يؤيدون هذه الاستراتيجية لدى الشركة، في حين وضعت الإدارة خطة طموحة لزيادة الإيرادات. غير أن المستثمرين في السوق يتوقعون أزمة في المستقبل، ولا يبدو أنهم واثقون بنجاح هذا التحوّل.

اقرأ أيضاً: "أبولو" مهتمة بتمويل عرض لشراء "تويتر"

كذلك، لا تزال تتردد أصداء فشل شركة "أبولو غلوبال مانجمنت" (Apollo Global Management) في محاولتها الأخيرة للاستحواذ على شركة نشر الكتب التعليمية "بيرسون" (Pearson)، وأيضاً صفقة شركة "إليوت مانجمنت" (Elliott Management) في شهر مارس الماضي، بالمشاركة مع شركة "بروكفيلد أسيت مانجمنت" (Brookfield Asset Management)، لشراء شركة تقييم المواد التليفزيونية "نيلسن هولدينغز" (Nielsen Holdings). فعندما انقض الراغبون في الاستحواذ، كانت أسهم شركات "تمينوس" و"بيرسون" و"نيلسن" تتداول عند الحد الأدنى في نطاق تقييمها على مدى 5 سنوات.

اقتناص الأصول الرخيصة

كل هذه الشركات، يمكنها خدمة قروض بمبالغ كبيرة جداً، ربما تساعد مقدم عرض الشراء في إيجاد تمويل لصفقة الشراء. وتوفر هذه الشركات المستهدفة لصناديق الاستثمار المباشر، فرصة اقتناص أصول بأسعار رخيصة أقل من قيمتها، وإعادة ضبط استراتيجيتها بعيداً عن الأضواء، ثم بيع الشركة بعد تحسين أدائها وكفاءتها بعد ذلك بأعوام قليلة.

غير أن شراء شركات بعد انخفاض أسعار أسهمها بوتيرة سريعة، ليس سهلاً كما يبدو. على سبيل المثال، قد تعني علاوة الاستحواذ بنسبة 30% على سعر سهم شركة "تمينوس" المستقر في السوق، تقديم عرض بقيمة 108 فرنكات سويسرية (110 دولارات أمريكية) للسهم الواحد. وقد كان سهم الشركة يتداول بسعر أعلى من ذلك في فبراير الماضي، ويقل هذا العرض بنسبة كبيرة أيضاً عن أعلى مستوى بلغه السهم في 12 شهراً. وهذه المؤشرات لها أهميتها في صفقات الاندماج والاستحواذ: فلا أحد يرغب في بيع أسهمه بسعر أقل من السعر الذي جرى تداولها به في الفترة الأخيرة، إلا إذا كان مضطراً للبيع.

رفض عرض "أبولو"

رفضت شركة "بيرسون"، وهي محقة في ذلك، عرضاً من شركة "أبولو" يتضمن علاوة استحواذ بنسبة 36% (بعد إضافة توزيعات الأرباح)، ويزيد قليلاً عن أعلى سعر بلغه سهمها خلال 12 شهراً. وفي عرضهما للاستحواذ على شركة "نيلسن"، قدمت شركتا "إليوت" و"بروكفيلد" سعراً يقترب من أعلى مستوى بلغه السهم مؤخراً. غير أن عرضهما ما زال يلقى اعتراضاً شديداً من أكبر مساهمي الشركة. ومع ذلك، فإن علاوة الاستحواذ بلغت نسبة غير عادية، تصل في ضخامتها إلى 60%، وهي نسبة جيدة بما يكفي بالنسبة إلى أعضاء مجلس إدارة "نيلسن".

إذا طبقنا نسبة علاوة الاستحواذ ذاتها على سعر السوق المستقر نسبياً لسهم شركة "تمينوس"، فإن سعر العرض يرتفع إلى 134 فرنكاً سويسرياً للسهم. وتبلغ قيمة الصفقة كاملة، بما فيها صافي ديون مفترضة، 11 مليار دولار، أو بعلاوة استحواذ تبلغ 3.8 مليار دولار فوق القيمة السوقية للشركة كما في أواخر أبريل (تصدر شركة "تمينوس" تقاريرها المالية مقومة بالدولار). ومع ذلك، فقد يصعب ترويج الصفقة بين المستثمرين، لأن أسهم الشركة كانت تتداول بأسعار أعلى منها في نوفمبر الماضي. ويقارن المستثمرون هذا التقييم الذي يبلغ 23 ضعف أرباح الشركة قبل الفوائد والضرائب والإهلاك واستهلاك الديون، بمتوسط سعر تداولها على مدى خمسة أعوام، والذي يبلغ 26 ضعفاً من هذه الأرباح.

مراجعة دقيقة

يحتاج إبرام الصفقة إلى مراجعة كبيرة لقيمة السهم. لنفترض أن المقرضين قدموا ديوناً بقيمة 8 مليارات دولار، تعادل تقريباً ستة أضعاف ما تتوقعه الشركة هذا العام من أرباح قبل الضرائب والفوائد والإهلاك واستهلاك الديون. غير أن النمو، قد يعوّض هذه القروض بشكلٍ محدود. يتوقع بعض المحللين نمواً في إيرادات شركة "تمينوس" بنحو 75% خلال الفترة من 2022 إلى 2027. ومع افتراض استقرار هوامش الربحية، فإن قيمة الشركة ستقترب بعد 5 سنوات من 20 مليار دولار على أساس مضاعف الربحية ذاته.

لكن، ماذا لو أمكن التخارج من الشركة مع الحصول على قيمة أعلى؟ عادة ما يكون هذا الافتراض ارتجالياً ومتهوراً، غير أنه في أوقات التحولات، ربما يكون مثل هذا الافتراض منطقياً أكثر من أي افتراض آخر. فإذا وضعت في الحسبان تخفيض بعض الديون، ستجد أنه من المنطقي، حتى مع ارتفاع قيمة علاوة الاستحواذ، أن تحقق الصفقة المضاعفة المطلوبة في قيمة الأسهم على مدى نحو 5 أعوام.

بالطبع، لا يخلو شراء شركات تحتاج إلى تغيير جذري كبير، من المخاطرة. إن هيكل الرسوم الخاص بشركات الاستثمار المباشر، يحفز الشركات على ضخ أموالها للاستثمار في الصفقات. ولذلك، من الخطأ أن نفترض أن نشاط الاستحواذ هو بالضرورة أفضل كثيراً من أسواق الأسهم في عقد الصفقات الفورية. غير أنه، عندما تتجه شركات الاستثمار المباشر إلى اصطياد الأسهم عندما تبلغ القاع، تكون أفضل سياسة ينتهجها البائعون لتجنب الندم، هي المطالبة بثقة ودون خجل، بعلاوة استحواذ، والتي يُنظر إليها عادةً على أنها نوع من الجشع.