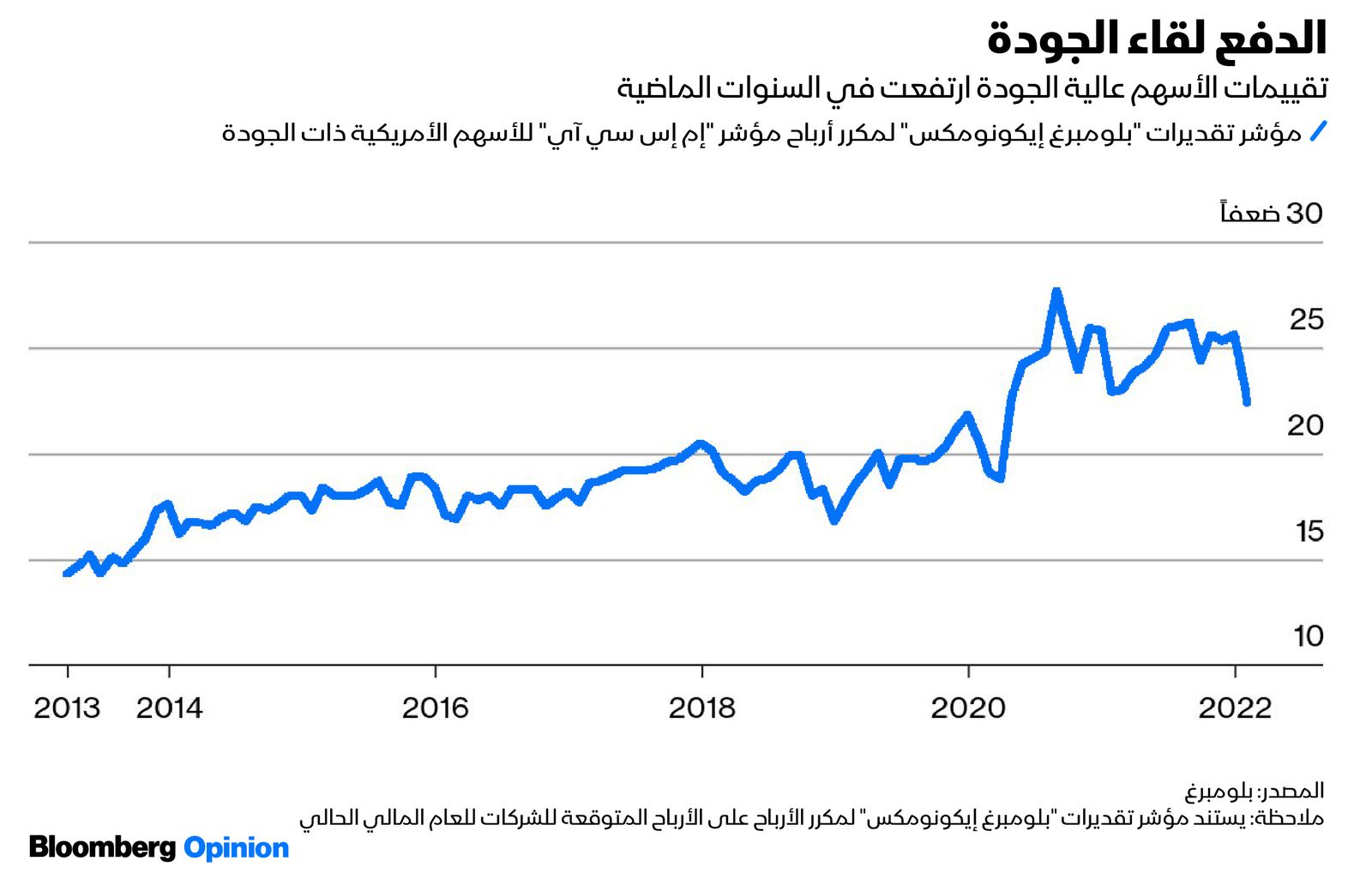

فيما تواجه سوق الأسهم الأمريكية بداية عام متقلبة، قد يسمع المستثمرون أقوالاً مأثورة مغلوطة حول تراجع الأسواق مثل مقولة أن مديري الاستثمار النشط يتجاوزون المؤشرات في السوق الهابطة، أو أن أسهم القيمة هي أكبر الخاسرين لدى تراجع السوق. أو يسمعوا ما سيأتي في هذا المقال من أن أسهم الشركات عالية الجودة هي أفضل ملاذ في السوق المضطربة.

تعني الجودة أشياء متباينة لدى مختلف المستثمرين، لكن أشهر تعريفاتها هي أن الشركة عالية الجودة تدر كثيراً من المال بموثوقية، مثل "أبل" أو "مايكروسوفت" أو "جونسون آند جونسون". بناءً على ذلك، من المعقول افتراض أن أداء أسهم الشركات عالية الجودة سيكون الأفضل في سوق هابطة بسبب الأرباح الضخمة التي تأتي عادة مع العلامة التجارية القوية والمستهلكين الملتزمين والإدارة الجيدة والسيولة الوفيرة، كلها ميزات كبيرة في فترة الهبوط.

لكن هل هذا صحيح؟ إحدى مشكلات فحص الأسواق الهابطة هي أنها لا تتكرر كثيراً، لذا لا يوجد كثير بيانات. حين نظرت إلى بيانات جمعها الأستاذ بجامعة دارتموث كين فرينش لفترة تمتد من 1963 وجدت ثماني هبوطات أسواق فقط منذئذ. مع ذلك، يجدر فحص ما إذا كانت أسهم الشركات عالية الربحية تفوقت بالأداء حقاً أم لا خلال تلك الحلقات.

كانت النتائج خلال أول أربعة أسواق هابطة متباينة، وقارنتُ إجمالي عائدات أكثر 20% من الشركات الأمريكية ربحية مرجحة بالقيمة السوقية، مع أقل 20% من الشركات ربحية، وخلال السوقين الهابطة في ستينات القرن الماضي، انخفضت الأسهم ذات الربحية المنخفضة أكثر من الأسهم ذات الربحية العالية، كما هو متوقع.

لكن في السوقين الهابطين اللاحقين في السبعينيات وأوائل الثمانينيات، تفوقت الأسهم منخفضة الربحية في الأداء. في الواقع، ارتفعت المجموعة منخفضة الربحية بنسبة 10% خلال السوق الهابطة في الفترة من 1980 إلى 1982، بينما تراجعت أسهم الشركات عالية الربحية بشكل طفيف.

مجرد صدفة؟

بالنظر إلى سجل منتصف الثمانينيات، لم يكن لدى المستثمرين ثقة كبيرة بأن الأرباح الأعلى تترجم إلى حماية أفضل في سوق هابطة، لكن منذئذ، فازت الأسهم عالية الربحية في كل مرة، وبهوامش ضخمة أثناء انهيار فقاعة الدوت كوم في أوائل العقد الأول من القرن الحادي والعشرين، وفي وقت لاحق خلال الأزمة المالية في 2008. قد يكون هذا مجرد صدفة، رغم أن البيانات تشير لحدوث شيء ما.

معروف أن متوسط ربحية الشركات عالية الربحية يتجاوز متوسط منخفضة الربحية، مع ذلك ظل متوسط ربحية المجموعة منخفضة الربحية إيجابياً خلال أول أربع أسواق هابطة فحصتها. لكن، خلال الأسواق الهابطة الأربع اللاحقة كان متوسط ربحيتها سلبياً دائماً، وهو ما يثير احتمالية أنه ربما ليست درجة الربحية هي ما توفر الحماية، وإنما ما إذا كانت الشركات تجني المال أم لا.

هناك سبب للاعتقاد بأن تحقيق الربح، أي ربح، هو المفتاح. بالنظر إلى عائدات أسهم جميع الشرائح الخمسية المقسمة وفق الربحية خلال الأسواق الهابطة الثمانية، فإن متوسط الربحية الأعلى لم يُترجم بالضرورة إلى أداء أفضل، ولكن في كل مرة كان متوسط الربحية سلبياً، مثلما كان الأمر لدى مجموعة الـ20% الأقل ربحية خلال الأسواق الهابطة الأربع الماضية، كان أداء تلك المجموعة هو الأسوأ دائماً.

إذا كان صنع الأموال هو ما يشكل الفرق في سوق هابطة، سيمثل ذلك مشكلة لعدد متزايد من الشركات. في يناير 1996، وهو الشهر الأول الذي أُتيحت فيه الأرقام، فقدت 12% من الشركات في مؤشر "راسل 3000"، الذي ضم تقريباً أكبر 3000 شركة أمريكية عامة من حيث القيمة السوقية، أموالاً خلال الاثني عشر شهراً السابقة، وفي ذروة فقاعة الدوت كوم بعد أربع سنوات، ارتفعت هذه النسبة إلى 18% وكانت أقل قليلاً في ذروة السوق الصاعدة التالية في 2007.

تذكير للمستثمرين

بالعودة سريعاً إلى عام 2019، بعد سوق صاعدة استمرت عقداً، وهي ثاني أطول سلسلة صعود على الإطلاق، قفزت نسبة الشركات في مؤشر "راسل 3000" التي خسرت أموالاً في الاثني عشر شهراً السابقة إلى 29%، والآن بعد عامين، من الصعود الهائل للأسواق بعد موجة البيع الناجمة عن كوفيد في 2020، لا تحقق ثلث الشركات أرباحاً. نعم، ما يزال متوسط ربحية 20% من أسهم الشركات الأقل ربحية سلبياً.

من السهل التغاضي عن الأرباح حين ترفع السوق الصاعدة جميع الأسهم، لكن السوق المتراجعة لديها وسيلة لتذكير المستثمرين بأنه من المفترض أن تجني الشركات الأموال. هناك دلائل على أن المستثمرين قد فهموا الرسالة بالفعل، ومنذ أن بدأ السوق في الهبوط في أوائل يناير، انخفضت أسهم شركات مؤشر "راسل 3000" التي حققت أرباحاً العام الماضي 7% في المتوسط، بينما انخفضت أسهم الشركات التي خسرت أموالاً 16%.

البيانات قليلة بدرجة لا تسمح بالقول بثقة إن الأرباح ستحمي المستثمرين خلال السوق الهابطة القادمة، لكن هناك دلائل كافية تشير إلى أنها قد تحميهم. في ظل العدد الضخم من الشركات العامة غير الرابحة في الولايات المتحدة، حان الوقت لأن يقيم المستثمرون جودة محافظ أسهمهم.